文 | 动脉网

一直以来,IL-17A靶点被视为自免药物的重磅细分赛道,只是过去5年,这一赛道却被进口产品所垄断。

近日,中国国家药监局批准了两款国产IL-17A单抗药物,智翔金泰的赛立奇单抗和恒瑞医药的夫那奇珠单抗上市,它们的适应症均为重度斑块状银屑病。两款同领域、同靶点、同适应症药物一天之内同时获批,必将打破进口药品在IL-17A治疗领域的独占地位。

免疫领域是一个重磅药物频出的热门赛道,围绕相同靶点的竞争从来没停止过。伴随着国产新药的获批,以及近10款处于临床3期国产药物的蓄势待发,未来这个细分市场将迎来MNC、Biotech和本土Pharma的三方对弈。

国产突围意义重大

诺华司库奇尤单抗在国内银屑病治疗领域一枝独秀的时代终将被打破。

银屑病治疗的核心目标在于控制症状和提升患者的生活质量,对于传统药物治疗反应不佳的患者来说,靶向生物制剂治疗成为一个更优的选择。经过多年的发展,IL类抑制剂开始逐渐取代TNF-α成为主流用药。特别是IL-17药物已成为临床上重要的治疗方法。

IL-17代表药物诺华的司库奇尤单抗和礼来的依奇珠单抗在2023年全球销售额分别达到49.8亿美元和27.6亿美元。

在国内市场,司库奇尤单抗在2018年获批上市,用于治疗成人中重度斑块状银屑病、银屑病关节炎和强直性脊柱炎。依奇珠单抗紧随其后,于2019年在国内获批。据米内网数据显示,这两款进口药物在国内的销售额从2022年的20.8亿元和2.3亿元,增长到2023年的27.5亿元和3.7亿元。

中国银屑病市场的高速增长催生了IL-17单抗药物的快速发展。

据弗若斯特沙利文的数据,国内银屑病药物市场近些年呈现出快速增长势头,市场规模从2018年的6.04亿美元迅速增长至2022年的14.36亿美元,年复合增长率达24.2%。预计在未来几年,这一市场规模还将继续扩大,到2025年有望达到32.55亿美元。此外,生物类似药在银屑病药物市场的份额也在稳步提升,预计占比将从2021年的不足30%提升到2030年的超50%。

正是因为市场对这类药物需求的不断增长,以及IL-17靶点还存在治疗肿瘤的想象空间,众多药企自然接踵而至。

今年7月,优时比的比奇珠单抗在中国获批,是全球首款针对IL-17A和IL-17F双靶点的抑制剂,只是此次获批的适应症为强直性脊柱炎,在国外获批的银屑病并未包含其中。紧接着便是智翔金泰的赛立奇单抗和恒瑞医药的夫那奇珠单抗的获批,国内市场将正式迎来本土选手的参与。

从之前的临床数据来看,赛立奇单抗在第12周时银屑病患者PASI评分75的患者比例达到90.7%,PASI 90的患者比例为74.4%,且到52周时PASI 75/90应答率稳定,复发率仅0.4%,显示出长期疗效的稳定性。不良反应大多数为轻度或中度,最常见的包括上呼吸道感染、高脂血症和注射部位反应。

另一款获批的夫那奇珠单抗,作为恒瑞医药研发的IL-17A抑制剂,其临床3期数据也显示出对中重度斑块状银屑病具有显著的改善效果,且长期治疗的安全性、耐受性良好。

对于两款国产新药来说,获批只是开始,从之前公开的申报信息来看,它们的上市时间较计划延后了一些,也就是说,接下来既要面对前有先发优势竞争对手的阻拦,还要面对后有多家“追兵”的困境。

多只黄雀在后,竞争持续加码

扎堆立项,或将“堵死”这个细分赛道。

诺华司库奇尤单抗在商业化层面的优异表现,成功拉升了IL-17A靶点在银屑病领域的关注度,引来了众多参与者。

目前,国内有四款进口产品获批,分别是诺华的司库奇尤单抗,礼来的依奇珠单抗、协和麒麟的布罗利尤单抗,以及优时比的比奇珠单抗,再加上新获批的两款国产新药,竞争已然很激烈。只是在它们身后,还有10余家企业紧追不舍。

国内部分研发进度靠前的IL-17靶点药物,据企业公开信息整理

包括康方生物、三生国健、丽珠医药、君实生物等多家药企,它们的IL-17A单抗都处于临床3期状态。更为关键的是,进口原研药的专利即将到期,市场还会迎来一大批仿制药的冲击。

以司库奇尤单抗为例,它在国内的核心专利于2012年获得,保护期将于2025年到期,依奇珠单抗的专利保护期也将在2026年到期。目前,已有石药、百奥泰、博锐生物等药企布局,其中百奥泰进展最快,已推进至临床3期阶段。

根据临床信息可以推算出国内药企的新药基本都压在原研药专利到期前3年左右的时间上市,整个窗口期并不长。他们不仅要解决如何同拥有先发优势对手的竞争问题,还要面临后续仿制药的冲击。

“企业立项能力特别关键。”一位投资人向动脉网表示:“在当前的大环境下,企业立项要么足够快,能做到First in Class;要么足够新,不仅能急临床所需,而且能吸引MNC买单。同时市场规模还要有保证,只有市场足够大,即使项目慢了一些或是对手多了一些,也能通过商业策略快速落地。”

只是站在国内企业的角度来看,扎堆IL-17也是无奈之举。

银屑病生物制剂可以大致分为以TNF-a抑制剂(阿达木单抗)和IL-12/L-23抑制剂(乌司奴单抗)为代表的第一代药物,以及包括IL-17通路抑制剂(司库奇龙单抗、依奇珠单抗、布罗利尤单抗、比美奇珠单抗)和IL-23p19抑制剂(古塞奇尤单抗、利生珠单抗)为代表的第二代药物。

值得注意的是,在之前多个头对头临床试验中,IL-17对比TNF-a、IL-12/L-23及IL-23p19都有极佳的成绩。同时IL-17细胞因子家族中的IL-17A和IL-17F都和炎症相关,因此既能做单靶也能做双靶,还能和其他细胞因子组合双靶。再加上IL-17在自免之外还能参与肿瘤治疗,想象空间巨大,药企自然趋之如骛。

从时间节点来看,随着2015年~2019年间第二代药物的陆续上市,MNC已经打好了样,成药风险并不大,因此国内药企陆续上马。只是如今IL-17堪比PD-1内卷的状态,未来商业化该如何去做也是个问题,或许能从司库奇尤单抗的商业化道路上取得一些启示。

司库奇尤单抗的一马当先

国产IL-17A靶点药物临床数据与进口药物相当,这奠定了竞争的基础。

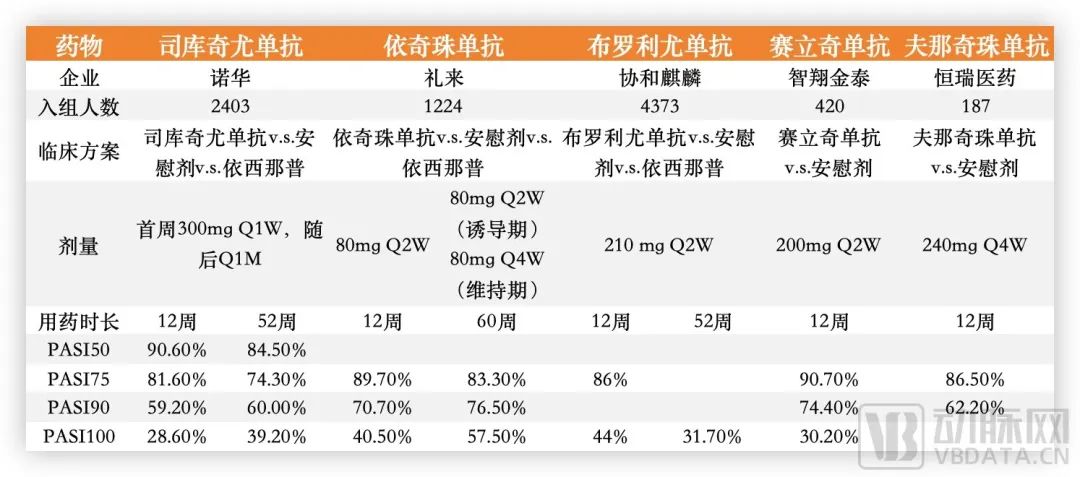

从临床数据来看,用药12周后,两款新获批的国产IL-17A单抗在有效性上与进口药物相当,且在PASI75、PASI90等已披露的部分数据上甚至优于已上市进口药品(非头对头)。但临床仅是一方面,还要综合看待司库奇尤单抗的竞争策略。

国内获批IL-17药物临床数据(非头对头),据公开信息整理

起效快是司库奇尤单抗的一大特点,在与IL-12/IL-23抑制剂乌司奴单抗头对头的临床3期CLEAR研究中,治疗第1周时司库奇尤单抗组患者的PASI 75应答率即显著优于乌司奴单抗组,并在第2周时有显著更高的PASI 90及IGA 0/1应答率,第4周时有显著更高的PASI 100应答率。

因此,即便在与其他IL-23抑制剂如利生奇珠单抗、古塞奇尤单抗的头对头临床中,长期疗效层面弱于对手,司库奇尤单抗依然能保有足够的竞争力。另一方面,诺华也意识到司库奇尤单抗在长期疗效上的弱势,采取了拓展适应症的策略。

司库奇尤单抗自2015年1月获美国FDA和欧洲批准,用于治疗中重度斑块状银屑病患者。一年后美国FDA又批准其用于强直性脊柱炎和银屑病关节炎。之后又在2020年和2023年新增中轴型脊柱关节炎、化脓性汗腺炎两项适应症。此外,巨细胞动脉炎、肌腱病、风湿性多肌痛症这三项新适应症有望在2025年后逐年递交上市申请。

正是有了全面的布局,自2015年司库奇尤单抗上市后首年便实现全球销售额2.61亿美元,随后保持高速增长。到了2023年,实现全球收入49.8亿美元,其中在美国实现收入26.36亿美元。与此同时,司库奇尤单抗在国内的商业化也取得了成功。

2019年,诺华公布了441位中国患者使用司库奇尤单抗治疗中至重度斑块状银屑病的临床3期研究。数据显示近九成接受司库奇尤单抗300毫克治疗的患者在16周内达到皮损清除或几乎清除,且症状早在治疗开始后第3周即得到迅速缓解。在疗效和安全性方面甚至优于部分国际临床数据。

获批上市之后,诺华并没有将眼光局限于一、二线城市,反而开展“千县无银”项目,推动市场下沉。仅在2023年上半年,就有超300家县域医院完成流调,获得银屑病专病门诊授牌,并且帮助1004位县域皮肤科医生获得银屑病基层诊疗能力提升培训证书。在这个过程中,诺华也完成了市场教育。此外,诺华借助医保、医联体等持续拓展下沉渠道,提高了药物可及性。

价格方面,司库奇尤单抗于2019年4月在国内上市,当时价格为2998元/支;2020年司库奇尤单抗纳入国家医保目录,价格从2998元/支降至1188元/支。2023年司库奇尤单抗又以870元/支的价格续约,价格进一步下降。按此推算,司库奇尤单抗年治疗费用约为35640元/年(导入期)、28512元/年(维持期)。为了提高药物可及性,诺华还与高济医疗合作推出过“一路挺你”福利项目,符合条件的患者可通过此项目对部分药费进行返款。

正是依靠在立项、临床策略、适应症拓展和商业化策略等多维度的组合拳,使得司库奇尤单抗在国内的销售规模持续快速增长。

国产同类产品该如何突围

摸着司库奇尤单抗过河,或是国产同类产品的选择。

以国内获批及在研的药物为例,可以通过目前所展开的临床试验来看他们的发展方向。可以看到除了银屑病之外,强直性脊柱炎、中轴型脊柱关节炎、克罗恩病、狼疮肾炎为主要研发适应症。

部分国内IL-17临床研究项目,数据源于clinicaltrials、国家药审中心

国产IL-17为了做出差异化费了不少功夫。智翔金泰的赛立奇单抗采用全人源IgG4类型抗体,亲活力更高,活性更强。同一时间获批的夫那奇珠单抗除了银屑病之外,还布局了银屑病关节炎、狼疮肾炎、格氏眼病、中轴型脊柱关节炎等多个适应症。

值得一提的是好几家药企布局的中轴型脊柱关节炎,它主要分为强直性脊柱炎(AS))和放射学阴性中轴型脊柱关节炎(nr-axSpA)。据一项国内流行病学调查研究结果显示,目前axSpA的成人患病率约为0.507%,预估国内患者人数约600万。只是这个细分赛道也将面临TNF-α药物及其仿制药的竞争。

此外,作为首个国产IL-17A/F双靶点药物,丽珠医药和鑫康合生物的LZM012正在开展与司库奇尤进行头对头比对银屑病疗效的临床3期试验,主要终点为以第12周时达到银屑病面积与严重程度指数(PASI)100的受试者比例(PASI100应答率)。据药审中心网站公布的信息,目前该研究已经全部入组。

从发展态势来看,提高患者依从性是银屑病治疗领域的一个关键,近几年相关生物制剂也一直在改善给药方案。以司库奇尤单抗为例,国内获批时为预充式注射针,后升级为自感随心笔,采用隐藏针头设计,以期减少患者对注射药物的焦虑。注射笔形式的出现契合了当下给药便捷化的潮流,减少了对患者精细动作的要求,为患者提供了更优质的治疗体验。

部分在研口服制剂,根据公开信息整理

另一方面,许多药企也意识到注射毕竟不如口服简单,因此开始研发口服制剂。如礼来的DC-806和DC-853就是针对IL-17A靶点的口服药物,目前分别处于临床2期和1期。国内的成都先导也有所布局。不仅仅是IL家族,包括TYK2和PDE4在内的小分子靶向药,同样在瞄向口服银屑病领域,且进度靠前,未来IL-17生物制剂也将面临它们的挑战。

总的来说,以IL-17为代表的国产自免市场即将迎来激烈的竞争,但参与者的表现却暂时未能赢得市场的青睐,此次获批的智翔金泰和恒瑞医药在二级市场并未引起多少浪花。一方面司库奇尤单抗的成功显示出银屑病药物的推广需要强大的渠道能力;另一方面,国产选手的蜂拥而至让市场无法判断究竟谁既有实实在在的临床效果、还具有渠道优势,同时还具有灵活的定价策略及强大的商业化能力。

未来市场竞争的残酷已经是毋庸置疑的,谁能在这样的环境下依靠自身综合能力脱颖而出,我们拭目以待。

评论