界面新闻记者 |

保代们正感受的“监管从严从紧”更加强烈。

中国证券业协会20日发布《关于修订<证券公司保荐业务规则>的决定》,完善保荐代表人负面评价公示机制,根据本次修订后的《证券公司保荐业务规则》,协会对A类名单做进一步完善,增加了项目撤否信息;并在A、B、C三类名单基础上新增一项保荐代表人分类名单D(暂停业务类)。

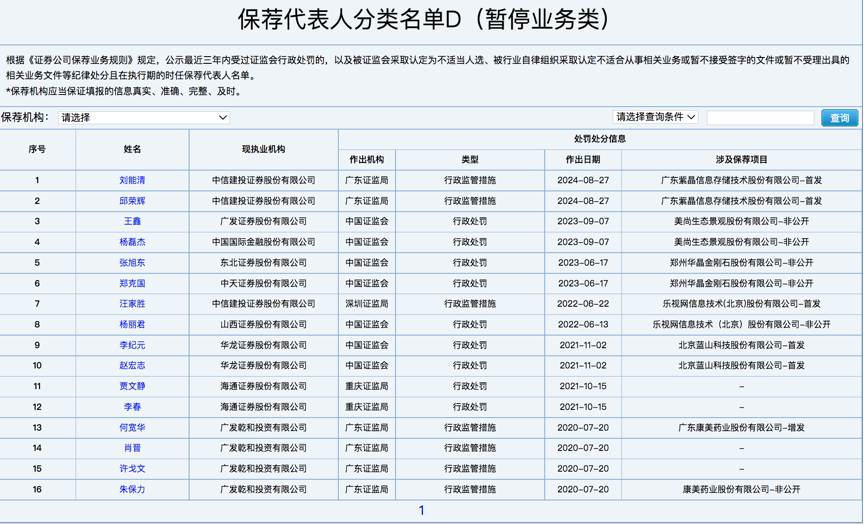

D类保代(暂停业务类),即公布最近三年内受过证监会行政处罚的,以及被证监会采取认定为不适当人选或暂不受理与行政许可有关文件等行政监管措施、被行业自律组织采取认定不适合从事相关业务或暂不接受签字的文件或暂不受理出具的相关业务文件等纪律处分且在执行期的时任保荐代表人名单。

从保代分类名单A(综合执业信息)来看,目前登记在册的共有8658名保代信息。保荐人所保荐的项目数量、撤否率、违法失信等信息均一目了然。

目前,C类的处罚处分类中目前共有295条之多,其中今年以来有98条。这一趋势反映了监管机构持续加强对投资银行作为“看门人”角色的问责,明确申报即意味着承担责任,并对不勤勉尽责的行为采取零容忍态度。

根据中证协公示,首批D类保代名单共计16人,其中,涉及海通证券、中信建投、广发证券、中金公司、东北证券等多名保代。所涉及的保荐项目均曾因财务造假、虚假陈述等在A股市场引起强烈关注,并最终受到严厉处罚,如美尚生态、康美药业、蓝山科技紫晶存储、乐视网等项目。

来源:中证协网站

保荐代表人分类名单自建立以来,在行业内外得到广泛关注和使用,对保荐代表人的行为起到了较好的震慑作用,促使其更加注重职业声誉,有助于增强其责任意识和执业质量。

一家券商投行人士指出,“此次调整新增了对保荐代表人执业质量的要求,强调了他们必须更加尽责以避免违规处罚。已有不少保荐代表人因执业问题受到‘资格罚’,包括文件不被接受或被认定为不适任等,这些都会损害他们的职业声誉。”

除此之外,本次调整,中国证券业协会还对A类名单做进一步完善,增加了项目撤否信息。意在规范和整顿投行业务,以防止出现“一查就撤”的现象,倒逼券商注重投行业务的合规性,在申报IPO材料时更加严谨,压实投行“看门人”责任。

证券基金机构监管司司长申兵此前曾表示,在日常监管工作中,特别关注撤否率比较高和“业绩变脸”等市场比较关注的突出问题,严格落实“申报即担责”,督促保荐机构切实强化内控,履行好核查把关职责。

华东一保代告诉界面新闻,“为强化个人责任,将实施‘申报即担责’政策,要求保荐代表人对撤否项目信息进行分类管理。此举将给撤否项目较多的保荐代表人带来压力,促使他们更加严格地审查项目质量,并提高专业技能。”

中航基金首席经济学家邓海清对此前对界面新闻表示,从以往情况来看,企业主动撤单的原因主要有四种:经营业绩偏离预期,或可持续经营能力存疑;科技创新属性不足,不符合申报板块定位;合规性存在问题;信息披露不够真实、准确、完整,或企业财务报表、收入确认存在问题等。

“‘一查就撤’显示了部分发行人和中介机构未能充分意识到自身职责,未从合法合规和维护投资者权益的角度出发,存在欺诈和违规信息披露的风险。”邓海清表示。

他表示,这背后是部分拟上市企业态度不端正,不从提高自身经营业绩和科技创新能力出发,抱着弄虚作假的侥幸心理;或者是投行、律所、会计师事务所执业质量不高,对材料的审核把关不严,甚至协助粉饰、掩饰。

中证协指出,调整后的分类名单将促进保荐代表人更加清晰地认识到自己的责任边界和执业风险,更加尽职尽责地开展工作,有助于加快保荐代表人的优胜劣汰,强化自律约束,提升行业整体的执业质量。

评论