界面新闻记者 |

锦龙股份出售东莞证券20%股权有新进展。

9月23日晚,锦龙股份公布了第十届董事会第七次(临时)会议决议公告,通过了多个与东莞证券股权交易的相关事项。

其中,锦龙股份通过上海联合产权交易所(下称“上海产交所”)公开挂牌方式转让公司持有的东莞证券20%股份,挂牌底价为22.72亿元。根据上海产交所公开挂牌结果,本次交易对方为东莞金融控股集团有限公司(下称“东莞金控”)和东莞发展控股股份有限公司(下称“东莞控股”)组成的联合体。

东莞金控受让东莞证券12.90%股份对应的成交价格为14.65亿元,东莞控股受让东莞证券7.10%股份对应的成交价格为8.06亿元。 如果此次东莞控股和东莞金控顺利将20%的股权收入囊中,那么东莞国资将进一步加强对于东莞证券的控股权。

今年8月21日,锦龙股份与东莞金控和东莞控股签署了《关于东莞证券股份有限公司之股份转让协议》。本次交易完成后,公司仍持有东莞证券20%股份。

重大资产出售报告书显示,本次交易前,锦龙股份主要经营业务为证券公司业务,持有中山证券 67.78%股权,持有东莞证券40%股份。其中,中山证券为上市公司控股子公司,东莞证券为上市公司的参股公司。本次交易完成后,锦龙股份将继续依托中山证券和东莞证券开展证券公司业务,未改变上市公司主营业务开展形式。

最近三年( 2021年、2022年、2023年和 2024年1-6月),锦龙股份的资产负债率较高,分别为74.86%、77.66%、77.17%和 80.67%;特别是上市公司母公司的财务负担较重,最近三年一期的利息净收入分别为-4.47亿元、-4.82亿元、-5.22亿元和-2.53亿元。

最近三年一期,锦龙股份实现营业收入分别为10.06亿元、2.47亿元、1.92亿元和3.59亿元,归母净利润分别为-1.31亿元、-3.92亿元、-3.84亿元和-5108.75万元。公司呈现经营业绩下滑、盈利能力下降趋势。

锦龙股份称,通过本次交易,锦龙股份在出售东莞证券 20%股份后,预计将取得较大规模的资金回笼,将有助于改善上市公司现金流状况,满足公司的营运资金需求,维护上市公司及股东利益,为公司可持续发展提供保障。

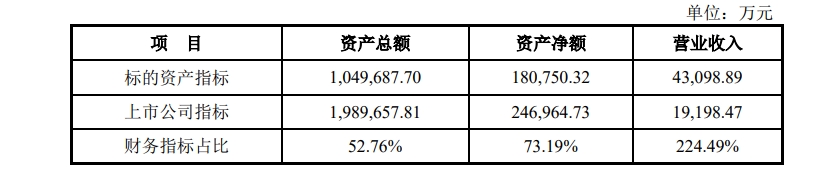

值得注意的是,本次交易标的资产为东莞证券20%股份。根据锦龙股份、东莞证券 2023 年度经审计的财务数据,东莞证券资产总额占公司总体52.76%,净资产占比73.19%,营业收入占比224.49%。根据《重组管理办法》,本次交易构成上市公司重大资产重组。

公告称,本次交易尚需履行的决策和审批程序包括但不限于,上市公司召开股东大会审议通过本次交易相关议案,中国证监会核准东莞证券本次股东变更相关事宜。

另外,交易标的即东莞证券IPO项目在持续进行中。2022年2月24日,东莞证券IPO申请获得中国证监会第十八届发行审核委员会2022年第19次发审委会议审核通过。2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,自公布之日起施行。当年3月2日,深交所受理了东莞证券IPO平移申请。

因东莞证券暂缓提交IPO申请文件中记录的财务资料,今年3月31日起东莞证券IPO审核进入中止状态。同年6月29日,东莞证券向深交所提交了《关于首次公开发行股票并上市恢复审核的申请》及IPO更新申请文件,深交所受理了上述文件。东莞证券IPO已恢复审核。

评论