记者|张乔遇

近日,安徽海螺材料科技股份有限公司(简称:海螺材料、公司)二度向港交所递交招股书,中信建投国际担任独家保荐人。

海螺材料是一家生产及销售水泥外加剂、混凝土外加剂及其相关上游原材料的精细化工材料供应商。作为水泥外加剂行业的佼佼者,海螺材料的业绩在水泥行业需求下行中逆势增长,背后离不开关联方客户尤其是海螺水泥的鼎力支持,报告期各期为公司贡献了超过三成的收入。

界面新闻记者注意到,海螺材料销售给第三方客户的价格与关联方存在显著差异,这一策略在助力市场份额扩张的同时,也引发了市场对其定价机制及盈利可持续性的关注。

行业需求下滑,收入逆流而上

报告期各期,海螺材料主要市场在中国。公司产品旨在改善水泥及混凝土的生产工艺,提高整体质量、性能及功能(如耐久性及流动性),并降低生产过程中的能耗,从而提高水泥及混凝土生产商的经济效益。

作为水泥行业的互补品,水泥外加剂、混凝土外加剂的收入变动与水泥行业息息相关。水泥行业是一个周期性行业,其周期性变化受到宏观经济走势的直接影响,此外还受到产能过剩和市场需求萎缩的影响。

根据国家统计局统计,2020年至2023年全国水泥产量连续同比下滑,2023年全国规模以上水泥产量20.2亿吨,比上年下降0.7%,水泥产量为2011年以来最低水平。据中国水泥网水泥大数据研究院追踪,2023年截至当前全国共投产水泥熟料生产线16条,合计实际熟料产能2316万吨,与去年同期相比下降22.8%,新投产能中超74%为减量置换项目。

受此影响,2019年至2023年,中国水泥外加剂产量从100.2万吨下降至96.9万吨,复合年增速为-0.8%,2022年及2023年,下游水泥市场受房地产行业调控政策影响需求减少,产量下降。

2024年上半年,随着市场需求持续下行,水泥行业供需矛盾加剧,持续承压。全国水泥产量为8.5亿吨,同比下降10%。根据中国水泥协会信息研究中心测算,今年上半年水泥行业亏损10亿元左右。

从2024年半年报看,水泥行业多家上市公司净利润同比下降甚至亏损。中国建材上半年股东应占亏损20.18亿元,同比扩大;西部水泥上半年净利润同比减少27.3%;冀东水泥上半年亏损8.06亿元;行业龙头海螺水泥上半年水泥熟料自产品销量同比下降3.35%,营业收入同比下降30.44%,归母净利润为33.26亿元,同比下降48.56%。

对比之下,海螺材料业绩却逆势向上,2021年至2023年及2024年上半年(报告期)收入分别为15.38亿元、18.40亿元、23.96亿元和11.03亿元;净利润虽然有所波动,但在一系列亏损企业中也实现了盈利,分别约为1.27亿元、9240万元、1.44亿元和6020万元。2024年上半年,海螺材料净利润同比增长26.21%。

客户高度集中,关联方贡献显著

实际上,海螺材料业绩的高涨离不开背后控股股东的“帮扶”,这就得从公司的设立说起。

虽说海螺材料的规模较大,但成立时间较晚。因海螺集团(公司控股股东之一)的管理层看到中国水泥混凝土外加剂市场的发展潜力,2018年5月,海螺材料前身成立,并在2018年先后收购了山东宏艺(现称临沂海螺)及其子公司贵州海螺、眉山海螺、襄阳海螺四家公司,于2018年底开始从事水泥及混凝土外加剂行业的生产及销售业务。

2019年至2022年期间,海螺材料成立了八家子公司,旨在进一步扩大其于中国不同地区的业务,并扩大其于水泥及混凝土外加剂市场的市场份额。弗若斯特沙利文资料显示,海螺材料获得了多个第一,包括2023年水泥助磨剂销量与销售额的市场份额第一,分别占据约34.6%和34.1%的市场份额;同时,在2023年水泥外加剂销量中也位列第一,占据约28.3%的市场份额。

截至2024年9月12日,海螺材料由海螺科创持有约48.62%的股份,海螺科创由海螺集团全资拥有,海螺集团则由安徽投资集团及独立第三方芜湖海创分别持有51%及49%,安徽投资集团由安徽省人民政府国有资产监督管理委员会全资拥有。

因此,海螺科创、海螺集团及安徽投资集团将在紧随IPO完成后组成一组于上市规则项下的控股股东。

2018年起,海螺材料向海螺水泥(00914.HK、600585.SH)提供多种外加剂产品,其随后成为公司报告期各期的最大客户,由于海螺水泥由海螺集团持有30%以上的控股权,因此双方交易构成关联交易。

报告期各期,海螺材料来自前五大客户销售收入占比分别为66.8%、54.3%、49.7%和44.4%,其中来自海螺水泥的收入分别为8.08亿元、7.65亿元、7.62亿元和3.39亿元,占公司报告期总收入的比重分别为52.5%、41.6%、31.8%和30.7%。

毛利率存差异,采用低价策略扩张

除第一大客户外,海螺材料销售给其他四大客户的收入占比处于较低水平(最高不超7%),公司第三方客户整体较为分散。

界面新闻记者注意到,同一年度同一产品下,海螺材料来自第三方客户的平均售价显著低于来自关联方海螺水泥的售价。例如,2023年公司来自关联方的水泥助磨剂(类型1)的平均售价为8167.2元,而来自第三方客户的却只有6907.7元。

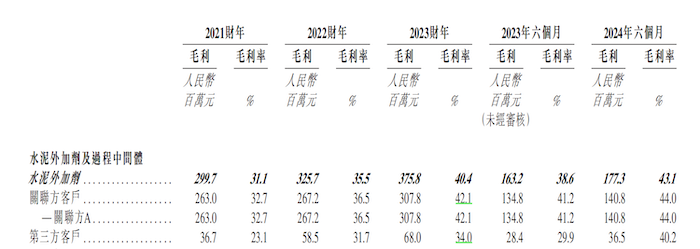

同时,公司报告期来自关联方的销售毛利率32.7%、36.5%、42.1%和44.0%,也显著高于第三方客户对应的23.1%、31.7%、34.0%和40.2%。

根据公司与海螺水泥外加剂产品的单价将通过公开招标、邀请招标、询价或谈判等交易方式确定。公司表示,在确立与海螺水泥外加剂框架协议相关交易前,将依据定价政策,参考集团与独立第三方同类产品的定价与条款,并研究当前市场条件与惯例,确保售予海螺水泥的单价不低于给予其他独立第三方的价格或公平市价(以更优惠者为准)。

对于毛利率存在差异的情况,海螺材料提到的原因包括关联方对品质要求较高、可能需要跨省交付产品外,还提到公司为了扩大市场份额,低价获客的情况。

实际上,受市场供需失衡、创新能力不足、盲目追求短期经济效益等影响,水泥行业企业一直饱受“内卷式”恶性竞争困扰。

2024年5月29日发布的《2024一2025年节能降碳行动方案》提到,加强建材行业产能产量调控,严格落实水泥、平板玻璃产能置换,推动水泥错峰生产常态化。此外,湖南、新疆、湖北、四川、山西等多个省份也发布了关于错峰生产的相关工作通知。

本次上市,海螺材料拟使用募集资金用于优化公司产能以及扩大在中国和海外国家的地理覆盖范围;实施营销计划来增加和巩固在中国及全球市场份额;投入研发计划;偿还银行贷款;收并购以及投资等。

评论