文丨青橙财经 青风

编辑丨六子

随着网购的普及,人们买零食等商品的方式从线下转移至线上,在成千上万商品中比价、选择成了很多人生活的一部分。

但零食这种需求一般来得比较快,网购需要一定时间等待,这显然对“吃货们”并不友好,真正收到货时可能早就没了想法。另外,传统线下大超市虽然品类丰富,但离家一般不会太近,街边便利店或小夫妻店可选择范围又相对有限,都很难满足即时性和个性化的需求。在这种情况下,主打品类多、好逛、方便即时的大型零食聚合体也就应运而生。

这几年,零食集合店发展相当火热。以头部品牌为例,成立于2019年的赵一鸣零食发展迅速,截至今年5月全国门店数已突破4000家,最新数据已来到6500家以上。

另外,成立于2011年的万辰集团,在整合了陆小馋、好想来、来优品、吖嘀吖嘀、老婆大人等5大零食零售品牌后,截至今年7月整体门店数目已来到7000家以上。这些店铺特点鲜明、IP亮眼,在多个市场遍地开花,因此经常可以在社交平台刷到零食店火爆、大量冒出的帖子。

当然,开店潮背后也离不开资本的助推。天眼查数据显示,2023年2月,赵一鸣零食一举拿下黑蚁资本和良品铺子的1.5亿A轮融资,而早在2021年5月,零食很忙就拿下了红杉中国、高榕资本领投的2.4亿元A轮融资,随后五源资本参与B轮融资,好想你、盐津铺子等也进行了战略融资。可见,行业在资本市场的想象空间依然“拉满”。

那么,量贩零食店为何能这么快的扩张,背后有哪些创新点正中市场需求,未来发展空间又会怎样?

01、押注下沉市场

量贩零食能火遍大江南北,很大程度上得益于市场布局方面的清晰选择。

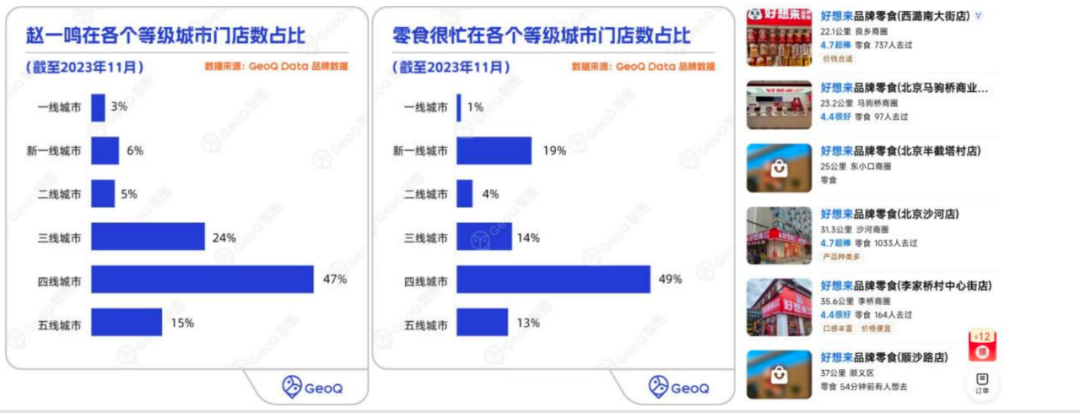

据GeoQ数据发布的《2024年第一季度连锁零售品牌门店发展趋势蓝皮书》披露,今年一季度,连锁零食品牌在中低线城市扩店数占比约为67%,明显高于中高线城市开店数,其中四线和三线扩店占比最高,一线则相对最少。

*图源GeoQ数据

为什么量贩零食店铺会选择在“下沉市场”聚焦发力呢?

事实上,从行业来看,良品铺子、来伊份等品牌也是销售零食,且多是自研产品,切入赛道时间更早,已经在行业积累起了口碑;而好想来、赵一鸣等零食集合店属于是“后起之秀”,虽然走的是竞价集合的不同路线,但本身仍然是销售零食,如果在同一市场中厮杀不仅不会有优势,甚至“擦枪走火”也在所难免。

因此,在不同定位驱使下,赵一鸣们选择了差异化的市场打法。截至2023年11月,在赵一鸣零食和零食很忙的所有店铺中,来自四线城市的占比分别高达47%和49%,三线城市也占到24%和14%,也就是说大部分门店都开在了县城中;而在北上等一线城市,良品铺子、来伊份的“出镜率”很高,好想来在北京的布局还多是停留在各个郊区。

*图源GeoQ数据、高德地图App

此外,零食集合体开在县城,选址也有一定要求。在招商加盟中,零食品牌会对门店选址进行建议,比如在现行的加盟政策下,赵一鸣零食就建议新门店处于单日人流量不低于5w人次的商圈,且店铺面积要保证150㎡以上。

*图源赵一鸣零食官网

这样做的好处是,零食店铺既方便引流也利于宣传,还可以快速进行模式复制,从一个地区拓展至多个区域,这对品牌塑造十分利好。

当然,对各品牌商来说,上述两点还不是最核心原因,押注县域市场甚至乡镇市场的消费潜力才是根本。

这几年,国内消费市场整体处于升级换代中,三、四、五线城市和乡镇消费群体规模巨大,大概占8亿-10亿人次,存在庞大消费缺口。这些城市和地区线下门店丰富度亦相对不足,在门店内用同样的甚至更低的价格快速买到商品,这对消费者来说本身就有吸引力。

另外,量贩零食行业的主要客群是年轻消费者,比如学生、普通上班族等,相较于一二线城市同龄人群,居住在中线以下城市的人们普遍压力更小,且有一定时间线下逛零食店,甚至是在理性比较后再做出选择,因此他们对低价、好吃、方便等特点更加敏感,更有购买高性价比零食、实现“零食自由”的意愿,对复购也更有动力。

而在不断拓展和下沉中,零食品牌们的生意经也逐渐清晰起来:一个县城中可能就几个区域是核心点位,只要做“爆”一个,自然有人愿意跟进尝试。

02、创新渠道供应

量贩零食成为一个风口,除了品牌选址有门道外,行业供应链的创新也是重头戏。在多方推波助澜下,零食聚合体的供应体系正在被重构。

通常来讲,零食在上市过程中经过的中间环节越多,被抽成的比例也就越大。以一款出厂价10元的面包为例,可能生产成本只占2-3元左右,更多是已把企业经营、流通、销售等成本考虑在内。而在复杂的供应体系下,不仅厂商利润空间有限,消费者购买价格也水涨船高。

能不能打破这一现象,形成新的模式呢?量贩零食赛道上下游玩家们一起进行了尝试。

首先,量贩零食品牌商对供应链进行了深刻挖掘后发现,如果直接从工厂或者品牌商采购商品,并且把返点返利直接计入采购价格,不仅可以将定价体系简化,还可以避免代理商和经销商的层层“盘剥”。

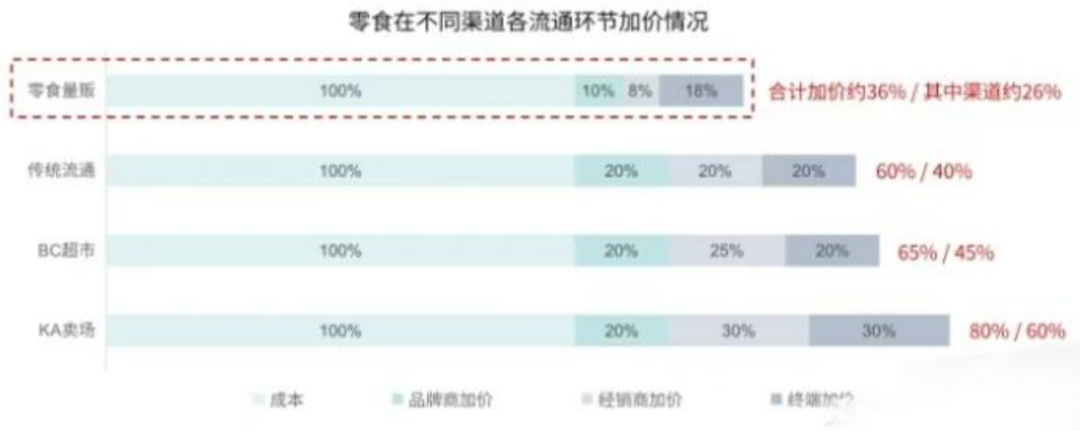

华泰证券曾在研报中做过一项测算,零食在各个销售渠道的流通环节都存在加价的情况,加价现象最严重的当属KA卖场,最高甚至能达80%,而在传统流通渠道和BC超市也有60%左右,最低的加价渠道发生在零食量贩场景下,整体加价在36%左右,如果除去品牌商的溢价,渠道部分加价仅在26%左右。

*图源解码Decode,引自华泰证券研报

这样也就导致可能一瓶出厂价3元左右的饮料,在量贩零食店只卖4-5元,而在传统超市一般会卖5元甚至6-7元以上;再比如,一包常吃的薯片,在量贩零食店内可能要比大超市便宜20%-30%以上。大家愿意为“性价比”买单,这样的模式也给加盟店经营很好的保障。

另外,丰富的商品种类是量贩零食店的一大特色,也是品牌商“叫板”的资本。一般来说,一家120㎡左右的好想来或赵一鸣门店,可以陈列1500-2000个SKU(最小存货单位),有了量的需求,大规模采购自然也能压降价格。

有零食厂商还向青橙财经表示,对于平台来说,现在不会花很多精力去和厂商挨家挨户谈,品找人远大于人找品,厂家们会主动找品牌商推销,平台采购只需要做好预测,判断哪些品周转量大,容易成爆品、市场需求强,然后吸纳进来。另外,品牌商一般不赊销,都是零账期,议价能力也就更强。

所以我们会看到,各门店SKU看上去很多,但管理有条不紊,且单店周转率普遍较高,这对经营店铺相当有利。

此外,零食品牌商们还在今年初纷纷推出优惠加盟政策,如赵一鸣零食宣布“2023年12月1日-2024年1月31日期间全国区域内新开门店享受减免3.8万元加盟费,并对面积超过30平方米的门店进行补贴”,这对一直被各项费用“吓退”的潜在加盟商们十分友好;好想来也在同期宣布,“2024年1月1日-6月30日期间,免除加盟费、管理费、配送费,仅收取保证金2万元”,不少跃跃欲试者趁机入局。

借助供应模式的创新,量贩零食品牌缩短了供货、简化了定价、吸纳了爆品,并实打实地让利给商家和消费者,想不火可能都难。

03、圈住用户心智

量贩零食短时间内成千上万家门店崛起,除了加盟商的努力外,也得利于盈利上的可观。毕竟,开得再热闹,如果没有消费者买单,如果加盟商经营承压甚至不堪重负,最终也将是“一地鸡毛”。

那么,量贩零食门店的盈利模式是怎样的,换言之,量贩零食靠什么挣钱呢?

中秋假日期间,青橙财经观察员来到河北和天津的几家门店一探究竟。

在好想来某门店内,一瓶外面500ml、售价3-5元不等的可乐,这里只卖2.2元;一瓶普通超市卖2元的矿泉水,这里卖1.2元;超市卖7元左右的罐装红牛,这里只卖不到5元。对于这些定价比较透明的商品,普通消费者看到量贩零食店内的价格后,确实会有“实惠”的感觉。

*图源好想来某门店实拍

靠这些耳熟能详的品牌带动,量贩零食在大家认知中种下了优惠、价格亲民的种子。但消费者进店后并不只会买饮料等产品,除了大牌零食外,一些小众“白牌”杀得热闹,且由于缺乏价格参照,生存空间和利润空间都相对可观。

三只松鼠创始人章燎原之前曾说过,“在中国万亿零食市场当中,品牌只占30%,70%都是白牌。”巨大的白牌市场既成就了玩家们的错位竞争,也让一部分玩家得以借力增长,行业里“品牌引流,白牌赚钱”的模式甚至已成为共识。

*图源赵一鸣某门店实拍

青橙财经观察员在赵一鸣某门店内发现,大量散装称重商品摆满货架,也就是行业内说的“白牌”产品。这类产品介于知名品牌和三无品牌之间,产品质量也有一定保障,但没有大品牌夸张的溢价,散装称重又减少了单个产品的价值敏感度,因此很受消费者喜爱。用很多人的话来说,“不是大牌买不起,平替才有性价比”。

以零食很忙为例,某券商曾公布一项数据,该品牌1600多个SKU中用于引流的大牌只占5%,且毛利非常低,大部分利润都由肩部和腰部产品提供,这些白牌成为零售聚合店的首选。

但是,有不少消费者也提出质疑,在小红书等社交平台上,很多人都曾分享过遭遇零食“刺客”的经历。有消费者坦言,“我只会在这种店铺里买品牌水,其他的杂牌零食我都不买”;也有消费者表示,“非过称品牌的东西确实便宜,过称的真的不如超市,还一堆没见过的杂牌”。

对品牌商们来说,这种盈利模式的创新固然可喜,但品牌引流建立的用户心智能否不被白牌轻易打破,应是下一个备受瞩目的方向。

另外,随着消费者对食品安全等问题越来越关注,各方除了“卷”规模以外,或许也要找到新的平衡点。毕竟,这关乎其品牌形象还能否在市场中继续站稳脚跟。

评论