界面新闻见习记者 | 田鹤琪

国富氢能继续冲刺港股IPO。

据香港交易所消息,江苏国富氢能技术装备股份有限公司(下称国富氢能)于9月20日正式向港交所递交主板上市申请,海通国际、中信证券为其联席保荐人。

该公司曾在今年3月首次递表港交所,并于8月14日获得境外上市备案通知书,拟发行不超过约3784万股普通股。

其上市之路并非一帆风顺。

2022年6月,国富氢能科创板IPO获上交所受理。同年11月,因其撤回了IPO申请,上交所决定终止对其的上市审核。

折戟A股一年多后,国富氢能选择“弃A赴港”。

该公司是一家氢能储运设备制造商,研发及制造全产业价值链的氢能核心装备,用于氢能的制、储、运、加、用。

天眼查APP显示,国富氢能成立于2016年6月13日,总部位于江苏张家港市,注册资本为9871.056万元,法定代表人为邬品芳,当前持股3.6906%。

成立之初,富瑞特装(300228.SZ)持有国富氢能70%的股权,新云科技持有30%股权。2018年12月,富瑞特装作价5600万元,将其当时持有的股权悉数转让,正式退出国富氢能。目前新云科技为该公司最大股东,持有20.2823%股份;上海遨问乙期创业投资合伙企业为第二大股东,持股7.2%。

此前,国富氢能已获多轮投资,投资方包括涌源铧能、遨问创投、金浦智能、共青城投资、天鹰资本、新鼎资本、暨阳氢能等,估值达38.37亿元。

国富氢能目前主要提供四种氢能设备产品,包括:车载高压供氢系统及相关产品;加氢站设备及相关产品;氢气液化及液氢储运设备;水电解制氢设备及相关产品。

根据弗若斯特沙利文的资料,全球及中国车载高压储氢系统的市场规模按销量计分别由2019年的1.06万套及3000套增加至2023年的1.54万套及6100套,复合年增长率分别为9.7%及19.7%。

全球及中国车载高压储氢瓶的市场规模按销量计分别由2019年的3.36万个及1.05万个增加至2023年的6.48万个及3.72万个,复合年增长率分别为17.9%及37.2%。

据招股书披露,国内车载高压储氢瓶行业及车载高压供氢系统行业均相对集中。2023年,按销售额计,前五大参与者包括国富氢能、上海舜华新能源系统有限公司、山东奥扬新能源科技股份有限公司、北京科泰克科技有限责任公司、中材科技股份有限公司,共占车载高压储氢瓶行业市场份额的86.2%。

其中,国富氢能在中国所有车载高压储氢瓶供应商中排名第一,占中国车载高压储氢瓶行业市场份额的26.2%。

此外,2023年,国富氢能在中国所有车载高压供氢系统供应商中排名也居首位,占中国车载高压供氢系统行业市场份额的23.6%。

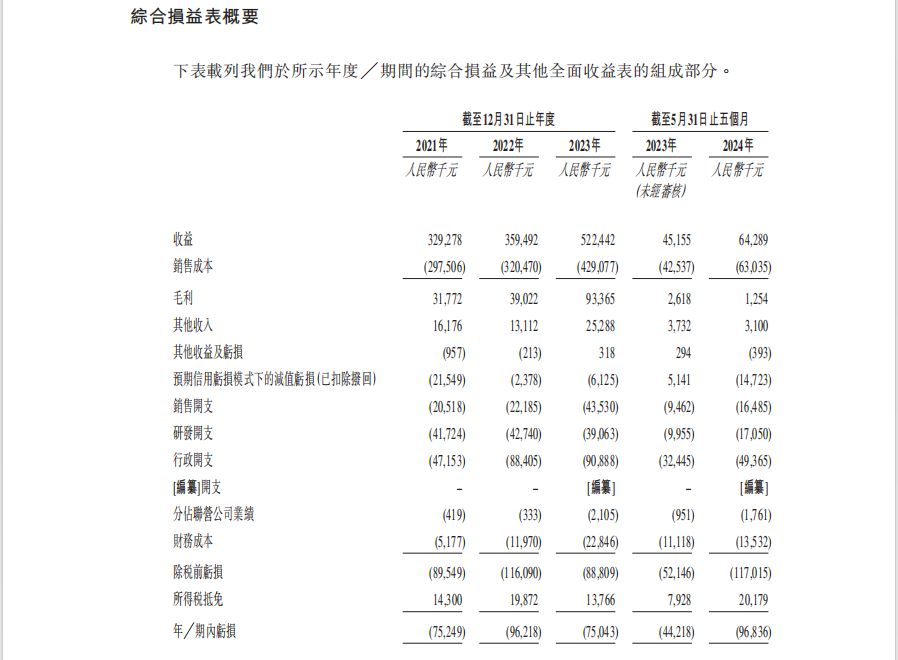

招股书显示,在2021-2023年和2024年前五个月,国富氢能的营业收入分别为3.29亿元、3.59亿元、5.22亿元和0.64亿元。同期,毛利分别约3177.2万元、3902.2万元及9336.5万元和125.4万元。

该公司大部分收入来自车载高压供氢系统及相关产品以及加氢站设备及相关产品。

国富氢能尚未实现盈利。2021年-2023年及2024年前五个月,国富氢能净亏损分别为7525万元、9622万元、7504万元和9684万元。

近年来,氢能产业迎来前所未有的发展机遇,其又被誉为“21世纪的终极能源”。中国氢能产业发展势头迅猛,受到国家层面的高度重视与强有力的政策支持,

2022年3月,国家发展改革委、国家能源局联合发布《氢能产业发展中长期规划(2021-2035年)》,明确氢能是未来国家能源体系的重要组成部分,提出了氢能产业发展的基本原则和发展目标。

去年12月,国务院国资委发布《共建中国氢能高速行动倡议》,旨在推动氢能及燃料电池汽车核心技术创新,京津冀三地将围绕京津冀高速区域氢能综合应用场景,打造绿色氢能应用示范标杆。

在强有力的政策扶持下,氢能产业的发展并未如预期那样迅速。

根据弗若斯特沙利文的资料,氢能相关行业仍处于发展阶段,成本相对较高、技术不成熟、市场需求有限、缺乏规模经济、成本高昂等因素影响行业市场参与者的盈利能力。

例如,与氢能制、储、用相关的核心技术仍然相对较新和不成熟,导致生产成本较高,氢能的市场需求也仍然有限。若市场采用率不足,则难以实现规模经济,从而进一步提高氢能的成本。

因此,价值链上有许多市场参与者(包括氢燃料电池系统制造商及氢能设备制造商)继续处于亏损状态。

国富氢能在风险因素中也提到,净亏损日后可能还会持续。其无法保证日后将成功执行业务战略,并自业务运营产生充足收入、自经营活动产生利润或现金净流入。

该公司认为,这原因在于产品需求不足、政府对氢能产业及氢能核心装备产业的政策出现变动、市场竞争加剧、无法控制销售成本、未能及时或根本无法收回未偿还的贸易及其他应收款项等。

值得一提的是,全球及中国的加氢站核心设备市场近年来经历了快速增长,预计未来中国仍会是最大市场。中国已建加氢站数量已由2019年的56座增加至2023年的428座,复合年增长率为66.3%。

在此背景下,氢能产业的吸引力仍然显著。今年1月以来,阳光电源、凯立新材、金宏气体、吉林碳谷、中环环保等九大上市公司纷纷发布公告,将通过募集资金投建氢能项目、投设氢能子公司等方式扩张氢能业务。

目前,估值超过108亿元的氢能行业独角兽重塑能源也在同步冲刺港股市场。

评论