文 | 定焦One 郑浩钧

编辑 | 魏佳

车企迎来“金九银十”。

刚刚过去的9月,车企集中发力,新车扎堆上市。据不完全统计,9月以来上市或开启预售的新车超过50款,其中一个明显趋势是“卷低价”,理想、零跑、小鹏、极氪等多家车企均凭借低价策略在9月创下最佳战绩。

另一大变化是,近期加入混动阵营的车企越来越多,8月底,极氪和阿维塔同日宣布入局混动市场,9月中旬,小鹏被曝出将在2025年下半年量产首款增程式SUV。此前,埃安、智己等原本专注纯电车型的企业,已经开始规划混动车型的开发,小米也被曝出第二款新能源车型是一款增程式SUV。

结合今年前8个月的销量来看,“混动”这一曾被视为“过渡路线”的技术,大有逆袭成为主角之势,销量增速大幅超过纯电车型。

那么,除了看到混动车市场的迅速扩大外,还有哪些因素促使这些车企转向混动产品?更多的玩家入局后,将会对混动车市场产生什么样的影响?比亚迪、理想的先发优势,还能守得住吗?

卖车格局,变了

讨论这些问题之前,我们先来科普几个概念。

纯电车(BEV),全称为纯电动汽车,是一种完全由可充电电池提供动力的汽车,代表企业有特斯拉、蔚来等。

混动车(HEV),全称混合动力汽车,通常是指油电混合动力汽车,车辆同时装备两种不同动力来源——热动力源(汽油机或者柴油机)与电动力源(电池与电动机)。

在新能源车领域,混动车主要分成插电式混动汽车(PHEV)和增程式混动汽车(EREV)两类,两者都配置充电接口,主要区别在于插电式混动汽车的发动机可以直接驱动车辆,以比亚迪为代表;增程式混动汽车的发动机不直接驱动车轮,而是作为发电机给电池充电或直接为电动机提供电力,再由电动机驱动车辆,代表企业为理想汽车。

简单概括,纯电只能充电,优点是日常使用成本低,但难免会遭遇里程焦虑。混动可加油可充电,不用担心续航问题。

在新势力车企成立之初,插混(含增程,下同)车型并不被投资人看好。

理想汽车投资人、明势资本创始合伙人黄明明曾对媒体表示,理想汽车早期融资时,他拉着理想汽车创始人李想见了几乎所有头部的VC、PE等投资机构,吃到的大都是闭门羹,“大家都很认可李想,但是你说不做纯电动车,就有各种各样的质疑。”

“做纯电其实是个非常容易讲的故事,就是做中国的特斯拉,投资人能听得明白,也喜欢听。”黄明明曾说。

当时的投资人普遍认为,插混车“颠覆感”不够,摆脱不了“电车的面子,油车的里子”,再加上当时电池技术不够成熟,插混车型的搭载的电池续航里程较短,用户体验感也不佳,没有成为主流。

虽然起初不被看好,但从近几年的销量情况来看,插混车已经逐渐逆袭。

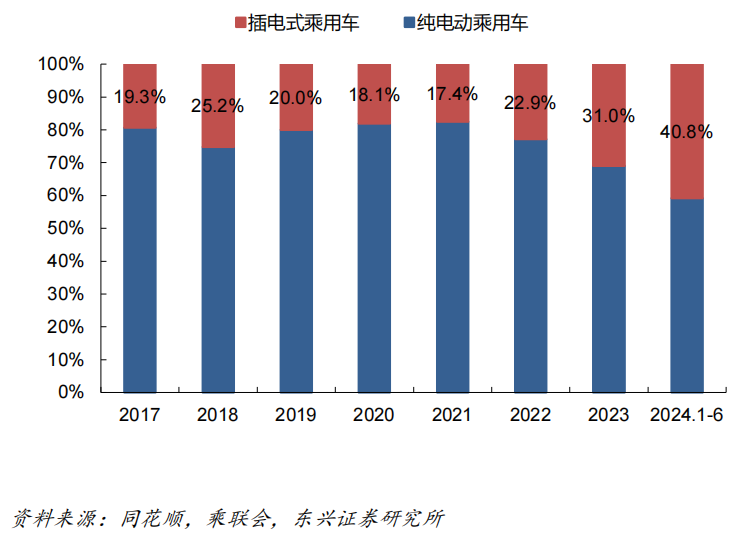

东兴证券研报显示,2021年,插电式混合动力乘用车在新能源乘用车中销量占比仅有17.4%,但此后占比提升迅速,2023年已提升至31%。

另据中国汽车协会数据,2024年1-8月,中国新能源汽车总销量703.7万辆。其中纯电动车销量421.6万辆,同比增长9.7%,占比59.9%;插电式混合动力车销量281.7万辆,同比增长84.2%,占比40%。

图源 / 东兴证券

也就是说,插混车已经占据新能源超四成的市场,而且还在高速增长,相比之下,纯电车增速大幅放缓。按照这一趋势,插混车有望超过纯电车,成为市场的主流。

在这种形势之下,除了从一开始就押注插混的比亚迪和理想之外,其他车企也纷纷加入这一阵营。鸿蒙智行、零跑、阿维塔、哪吒等新势力车企都已发布插混车型,小鹏、极氪、埃安、智己等原本专注纯电车型的企业,也开始规划插混车型的开发。

插混车为什么越来越吃香?

插混车销量近期迅猛增长,首先是和消费人群的变化有关。

作为一个新兴的科技行业,在新能源车行业的发展初期,购买者大多爱好科技,属于创新者或早期尝新者,这些用户更愿意购买颠覆性更强的纯电车。

但随着新能源车渗透率逐渐接近50%、市场教育逐渐完成,用户从小众走向大众,购买偏好也发生了变化。

和高资本创始合伙人何宇华告诉「定焦One」,近期插混车销量增速较快主要是由于目前购买新能源车的用户中,很大一部分是传统油车车主,这些用户更信赖长续航、无焦虑的插混车型。

同时,新能源车渗透率的扩大,也意味着有越来越多三四线城市以及小县城的用户进入新能源车市场,在这些充电基础设施不够完善的地区,插混车也就成了用户的首选。

据36氪报道,小鹏汽车研发高管姜文表示,从内部数据来看,纯电车在一些地区渗透率非常快。但中国地域广阔,还有不少地区,纯电车的渗透率迟迟上不来,“这时候增程会是更合适的产品方案。”

何宇华还表示,除了国内市场,新能源车出口量的持续提升也在促使车企推出插混车型。

中汽协数据显示,2022年、2023年、2024年1-8月我国新能源汽车出口量分别为67.9万辆、120.3万辆、81.8万辆。出口目的地除了比利时、英国等高端市场,主要就是中南美洲、东南亚等新兴市场。在这些新兴市场中,补能设施建设同样不够完善,插混车型相比纯电车更加适用。

而且在全球市场中,近年来插混车型的占比也在不断提升。据中汽协数据,2024年1-8月全球新能源车份额达到16.1%,其中纯电动车的占比为10.4%,而插混车占比为5.7%。2022年与2023年,插混车占比分别为3.3%、4.5%。

汽车行业专家张君毅认为,车企使用纯电车型开展海外业务难度会比较大,但使用带发动机的插混、增程或者混合动力车型拓展海外市场会比较容易。

除了消费者的偏好之外,对于车企而言,插混车型更容易做出有竞争力的配置或价格。

何宇华表示,插混车型配置电池度数相比纯电车更少,便于车企压缩整车成本,降低售价以获得更多竞争空间,有利于提高销量。

据东兴证券2023年12月发布的《汽车行业2024年投资展望》显示,在紧凑型插混SUV中,考虑购置税减免后,比亚迪宋Pro DM-i冠军版71km版的最低指导价比同级别燃油车均价高出6.2%;银河L7 2023款55km版高出8.4%。而纯电动车型比亚迪宋PLUS EV2023款冠军版的价格,则比同级别燃油车均价高出32.8%。

另外,技术的进步逐渐弥补了插混车曾经的缺点,让它能重新和纯电车一决高下。这主要体现在电池和发动机上。

几年前,插混车型的纯电续航里程都在100公里以下,用户需要高频率充电,体验不佳。这也限制了插混的推广。现在,随着电池技术的进步,插混车型的纯电续航里程不断提高,已经可以做到一周一充,提供与纯电车类似的出行体验。

目前,理想汽车、零跑汽车旗下大电池增程车型的CLTC纯电续航里程均在300公里左右,小电池版本车型的纯电续航里程也在200公里以上。

大电池车型带来的体验提升,也让更多的消费者愿意选择增程式混动车型。

发动机方面的提升主要在于油耗。随着车企们逐渐开发出插混专用发动机,发动机的热效率不断提升,车辆油耗也在下降。

在2024年5月的技术发布会上,比亚迪宣布其第五代DM技术中,发动机热效率达到了全球最高的46.06%,百公里亏电油耗低至2.9L。

此外,随着专用发动机的使用,插混车型在NVH(汽车噪声振动)与驾驶平顺性方面也有了不小提升。

在上述因素的共同作用下,只做纯电产品的车企也就越来越少。目前,主流车企中仅有特斯拉与蔚来还在坚持只做纯电,两者的共同点就是都大规模自建了补能设施,很大程度缓解了用户的补能焦虑。蔚来拥有的换电体系,还可以做到和加油相近的速度。所以特斯拉与蔚来都有底气继续坚持只做纯电车。

对于其他没有自建补能设施的车企来说,开发插混车型就是一个更简单的扩大潜在客户群的方法。

竞争加剧,先发优势或将扩大

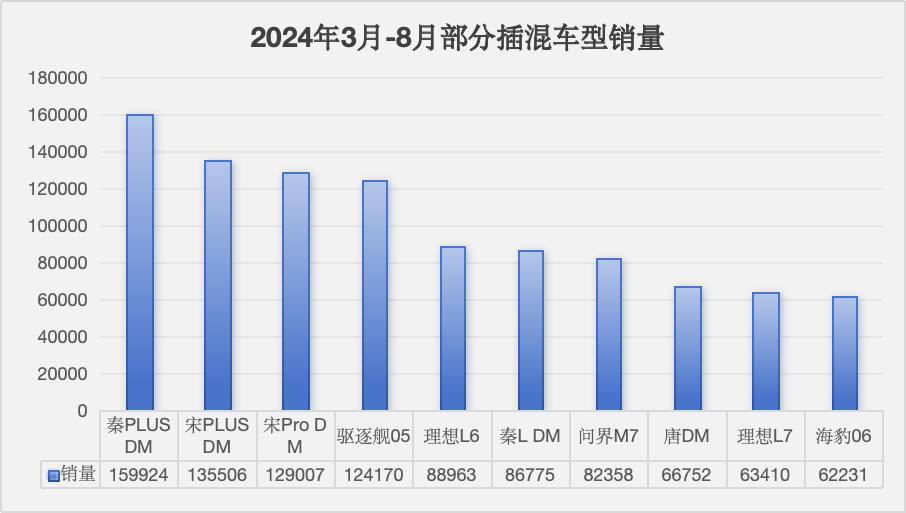

尽管入局者众多,但目前插混车型中的爆款产品基本都在比亚迪、理想汽车、问界这三家车企旗下。据懂车帝数据,2024年3月-8月,插混(含增程)车型销量前10名中,比亚迪占据7席,其余的三款是理想L6、问界M7、理想L7,分别为第5、7、9名。

除了唐DM,其余上榜的比亚迪车型起售价均在15万元以下。而理想L6与问界M7起售价均在25万元左右,理想L7起售价则在30万元以上。

从售价来看,比亚迪与理想、问界占据了不同的市场。

采用增程技术路线降低整车成本,再将智能化、舒适性配置做到同级甚至跨级领先,进而抢夺BBA等品牌的SUV市场,是理想汽车在旗下车型中使用的产品策略。

比亚迪则走了另一条路——将所有成本都尽可能压低,最终推出“电比油低”的各种插混车型,抢占20万元以下的合资燃油车市场。

从销量上看,理想汽车与比亚迪走的两条截然不同的插混车路线都已成功,这也让阿维塔、极氪等后来者得以参考,有信心投入资金开发插混车型。

2024年8月,长安汽车旗下新能源汽车品牌阿维塔发布增程技术——昆仑增程,主要亮点在于动力、静谧性和充电速度。昆仑增程的首搭车型为阿维塔07,根据官方的宣传,这款车型满电/馈电零百加速时间分别为4.9秒、5.8秒;高速行驶时噪音较小,100km/h速度时噪音仅为60dB,和正常对话相当;搭载的电池峰值充电倍率达到4C,30%-80%充电时间仅需10分钟。

吉利控股集团总裁、极氪CEO安聪慧透露,预计2025年四季度发布的极氪大型旗舰SUV车型将搭载两种动力形式,一种是纯电,一种是超级电混。他表示,超级电混系统是一套融合纯电、插混和增程技术优势的新动力形式,保证在所有纯电驾驶体验情况下,可以兼顾高速能耗和行驶里程等使用体验。

其他车企也在积极行动。据36氪报道,小鹏的首款增程车将是一款大型SUV,以小鹏G9为原型车开发,预计2025年下半年量产。小米的第二款新能源车型,也被曝出将是一款增程式SUV。智己将在2025年一季度发布一款对标理想L7的增程式SUV车型,广汽埃安也在考虑补齐REV、PHEV的产品线,到2025年会择机上市。

此外,目前纯电车型改造成增程车型的技术流程也已较为成熟,问界、深蓝、岚图都已在同一款车上同时推出纯电版与增程版,小鹏的首款增程车或也是基于小鹏G9开发。

随着越来越多插混、增程车型的上市,消费者有了更多更好的选择,但张君毅认为,这必然导致竞争越发激烈。竞争不仅局限于各厂商之间,甚至有可能在集团内部。“很多自主品牌原本是将纯电与插混分成两个子公司来做,现在纯电子公司开始做插混、增程,集团内部的竞争都会更激烈,但是适者生存,毕竟竞争对手不只在身边而是在全球。”

还有业内人士认为,插混车之间的竞争加剧后,比亚迪、理想汽车这些先行者的优势反而会扩大。因为用户的精力是有限的,有些用户不太会去仔细研究产品优劣,而是会选择做得早、销量大的品牌。

这种先发优势,类似于特斯拉之于纯电车那样。2019年发布的特斯拉Model Y,在没有大改款的情况下,依旧成为2023年全球所有车型中的销量冠军。综合销量、售价来看,特斯拉依然是纯电车市场中的“大魔王”,许多后来者前仆后继,还是没能改变特斯拉的地位。而在插混车市场中,后来者想要击败比亚迪与理想,恐怕也没那么容易。

未来,绝大部分车企应该都会同时推出纯电、插混(增程)两大产品线,但当每家车企都有插混这个“秘密武器”时,推出插混车还能不能扩大销量,就要看各自在汽车AI、智能化等核心功能上的积累了。

评论