文 | DT财经

2023年年底,瑞幸在中国的销售额历史性地超过了星巴克,成为中国最大连锁咖啡品牌。

今年,无论是和《黑神话·悟空》的联名,还是推出轻乳茶、邀请刘亦菲成为品牌代言人,瑞幸都赚足了眼球。

然而,财务端的数据有喜有忧:今年第一季度,瑞幸由连续6个季度盈利转为亏损;今年第二季度,瑞幸营业收入比去年同期多了22亿元,但净利率只有10.4%,去年同期为16.1%。

换言之,今年瑞幸的营收规模更大了,但盈利能力下降了。

瑞幸怎么了?

1年新增1万家店,但同店销售额连续两个季度下降

营收规模的增长,源于门店越来越多。

根据财报,2023年6月5日,瑞幸开出第1万家门店,而截至今年6月30日,瑞幸门店数为19961,相当于是在一年的时间里,净增了一万家门店,平均每天新增27家店。

这个速度远超同行,毕竟目前门店数排在行业第二的库迪,其总门店数还不到1万,而蜜雪冰城从2023年6月到2024年6月,也只新开了7000多家店。

不过,今年的第一季度和第二季度,瑞幸直营门店的同店销售额都出现了同比下降。要知道,从2021年开始,瑞幸直营门店的同店销售额一直都是同比增长的。

同店销售额这个数据,和利润率,也就是赚钱能力息息相关。

咖啡这门生意,和大部分餐饮相似,原料(咖啡豆、牛奶、糖浆、水)的成本很低,所以通常毛利率高。

而门店租金、装修、设备折旧以及人力是成本的大头,并且,这些支出都是固定的,很难节省下来——哪怕一个月只卖出几杯咖啡,房租还是要交、员工薪资还是要发。

因此,一家咖啡店想要赚钱,必须有足够多的出杯量来分摊这些固定成本,从而降低单杯咖啡的成本。

可以这么说,在相同售价的情况下,卖出去的咖啡杯数越多,不仅总收入会变多,利润率也会提高。

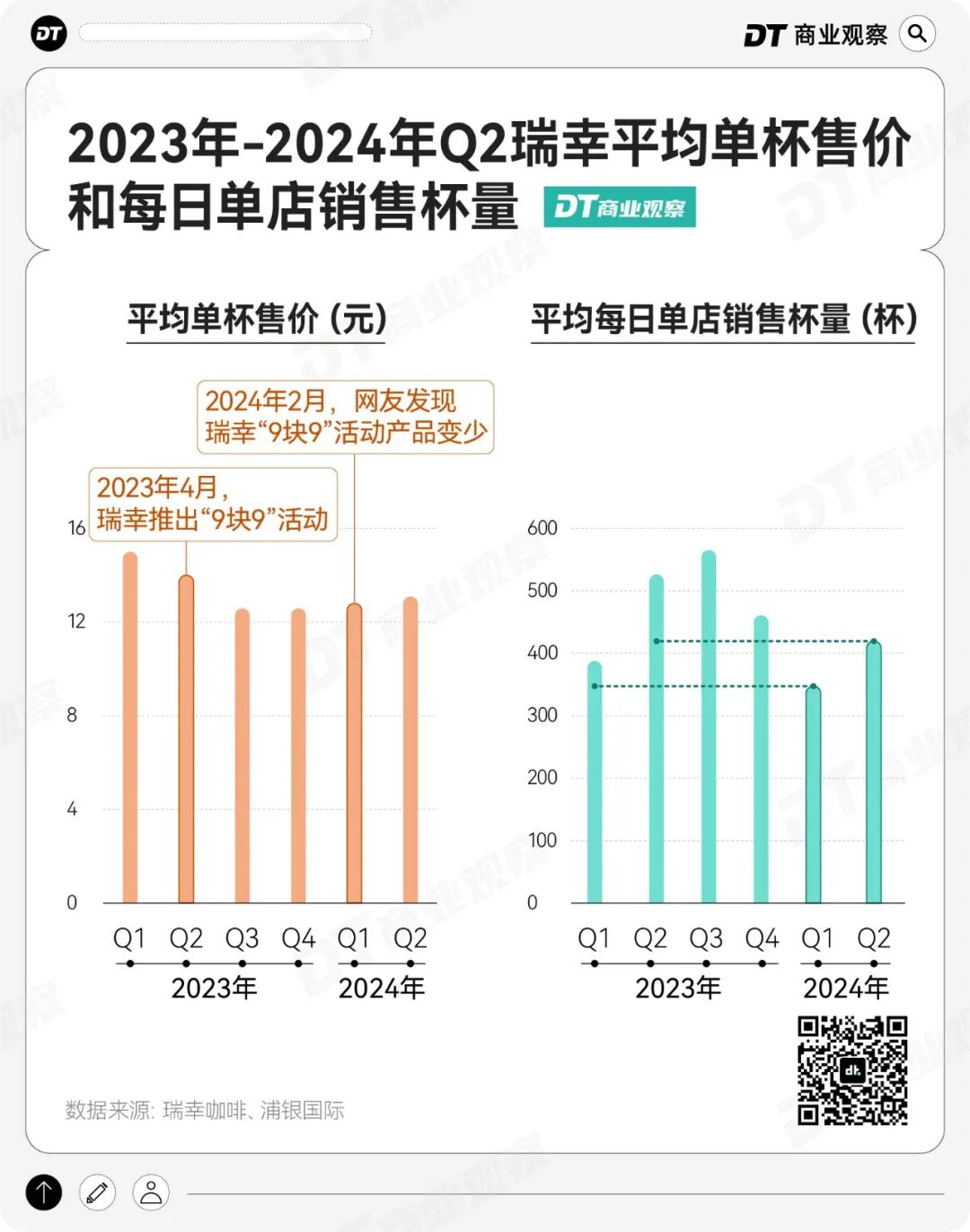

接下来,我们根据公式同店销售额=平均单杯售价 x 出杯量,分别来看瑞幸这两个数据的变化。

“9块9”拉低了价格,但瑞幸的单店出杯量也下降了

瑞幸咖啡的平均单杯售价确实在下降,原因大家都能猜到——9块9活动。

2023年2月,库迪率先打响咖啡价格战,2个月后,瑞幸迎战,推出“9块9”优惠活动,在那之后,瑞幸咖啡的平均售价从一杯15元降到了12、13元左右。

在今年第一季度、第二季度的财报中,瑞幸解释业绩下滑时都提到了价格因素:“业绩下滑主要是因为公司产品的平均售价下降。”

可能是意识到价格战带来的利润下滑,瑞幸也在减少参加9块9活动的SKU。今年2月,就有网友发现瑞幸由“全场9块9”缩水为“限定8款饮品9块9”。目前(2024年10月),瑞幸小程序上参与“每周9.9”的饮品只有6款:轻轻茉莉、拿铁、燕麦拿铁、橙C冰茶、柚C冰茶和标准美式。

(瑞幸9.9元活动产品)

值得注意的是,“价格战”并不是瑞幸利润下滑的唯一原因,在平均售价下滑的同时,瑞幸单店的出杯量也在下降。

通常来说,第二、三季度是咖啡旺季,因为夏季人们对饮品尤其是冰饮的需求更大、消费频次更高,而第一、四季度相对是淡季。因此,和均价不同,单日出杯量往往是看同比变化,而非环比。

根据浦银国际数据,去年第二季度,瑞幸的单店日均出杯量相比第一季度大幅上涨,这不仅是因为瑞幸在去年4月开启了9.9元活动,也叠加了季节变化因素。

而今年的第一、第二季度,瑞幸的单店出杯量和去年同期相比都出现了下滑,尤其是今年第一季度,在有9.9元 Buff 的同时,出杯量还没超过去年没做活动时的量。

当然了,瑞幸的总用户数仍然在增长并且速度很快。今年Q2瑞幸月均交易客户数量接近7000万,同比增长了61.8%。

只不过用户增长速度没有跟上门店增长速度(今年Q2,门店数量同比增长84.2%),导致分摊到每个店的客人变少了。

一线城市的瑞幸门店,比四五线的蜜雪冰城还要密

为什么分摊到单个瑞幸门店的客人变少了?

一方面是因为对手也在同时扩张、降价,消费者可选的变多了。例如星巴克以各种方式偷偷发放优惠券;库迪在一些餐厅、便利店里开“店中店”,疯狂抢位。

另一方面,瑞幸自己的门店变密导致门店客流“分流”。

根据极海品牌检测,截至2024年8月,瑞幸总共覆盖了全国333座城市,而过去一年(2023年8月-2024年7月),瑞幸新进入的城市只有28个。对比之下,星巴克光是今年第二季度,就新进入了38个县级城市。

换言之,瑞幸开新店,不是如星巴克那样在新城市里开疆拓土,更多是在原有的城市中,增加门店的密度。

具体有多密呢?

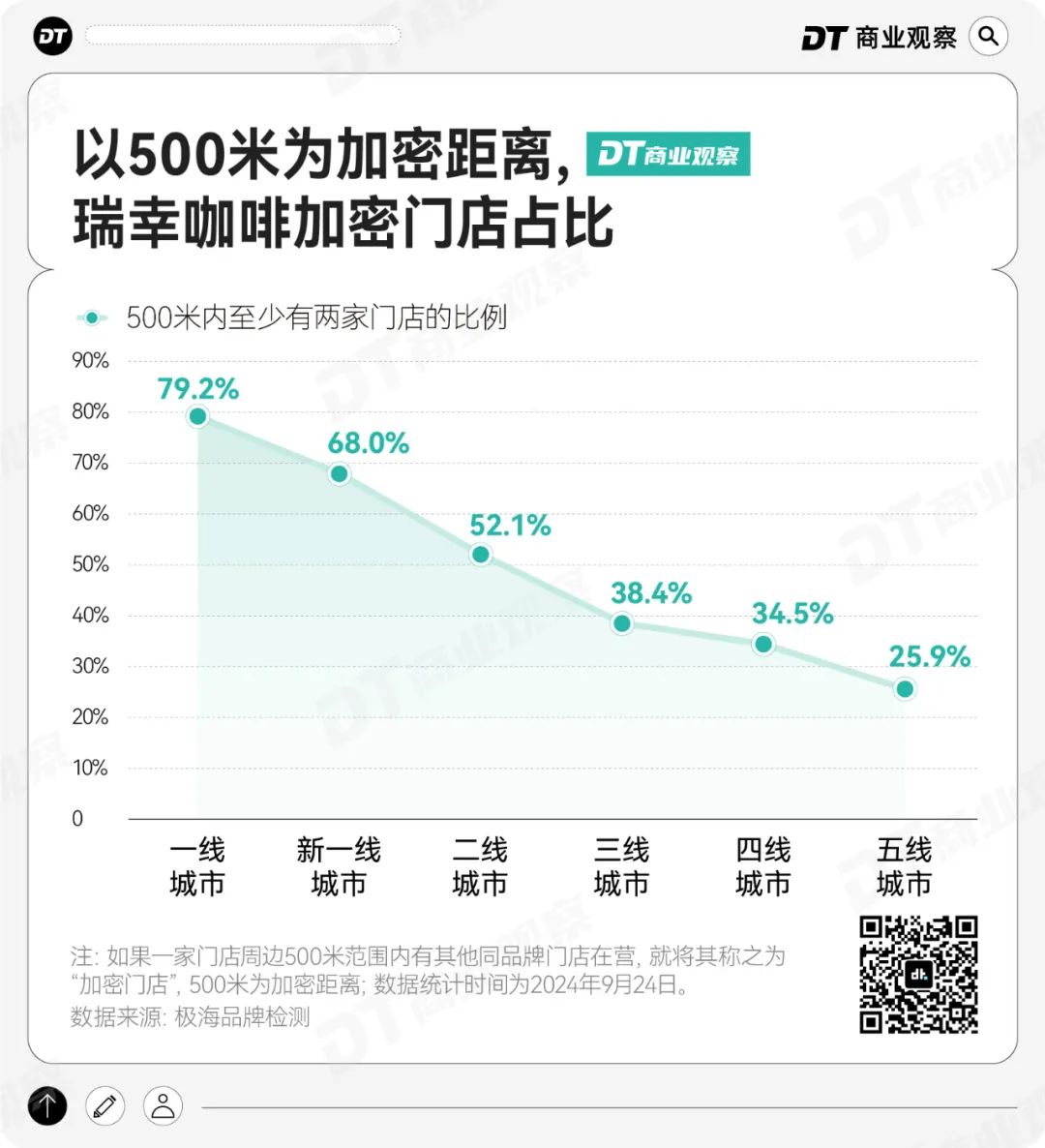

《DT商业观察》通过极海品牌检测,查看了瑞幸门店的加密情况。如果一家门店周边500米范围内有其他同品牌门店在营,我们就将其称之为“加密门店”,500米为加密距离(加密距离不是固定的,也可以是100米、200米、1000米等)。

我们发现,瑞幸咖啡在高线级城市比低线城市更密集,尤其是一线城市,其加密门店(以500米为加密距离来算)占比高达79.2%。简单来说,在北上广深,如果你看到一家瑞幸咖啡,那么在它周围500米范围内,你能看到第二家瑞幸的概率为8成。

单独看瑞幸的加密门店占比可能没什么体感,我们进一步对比了瑞幸和其他品牌门店的加密情况。

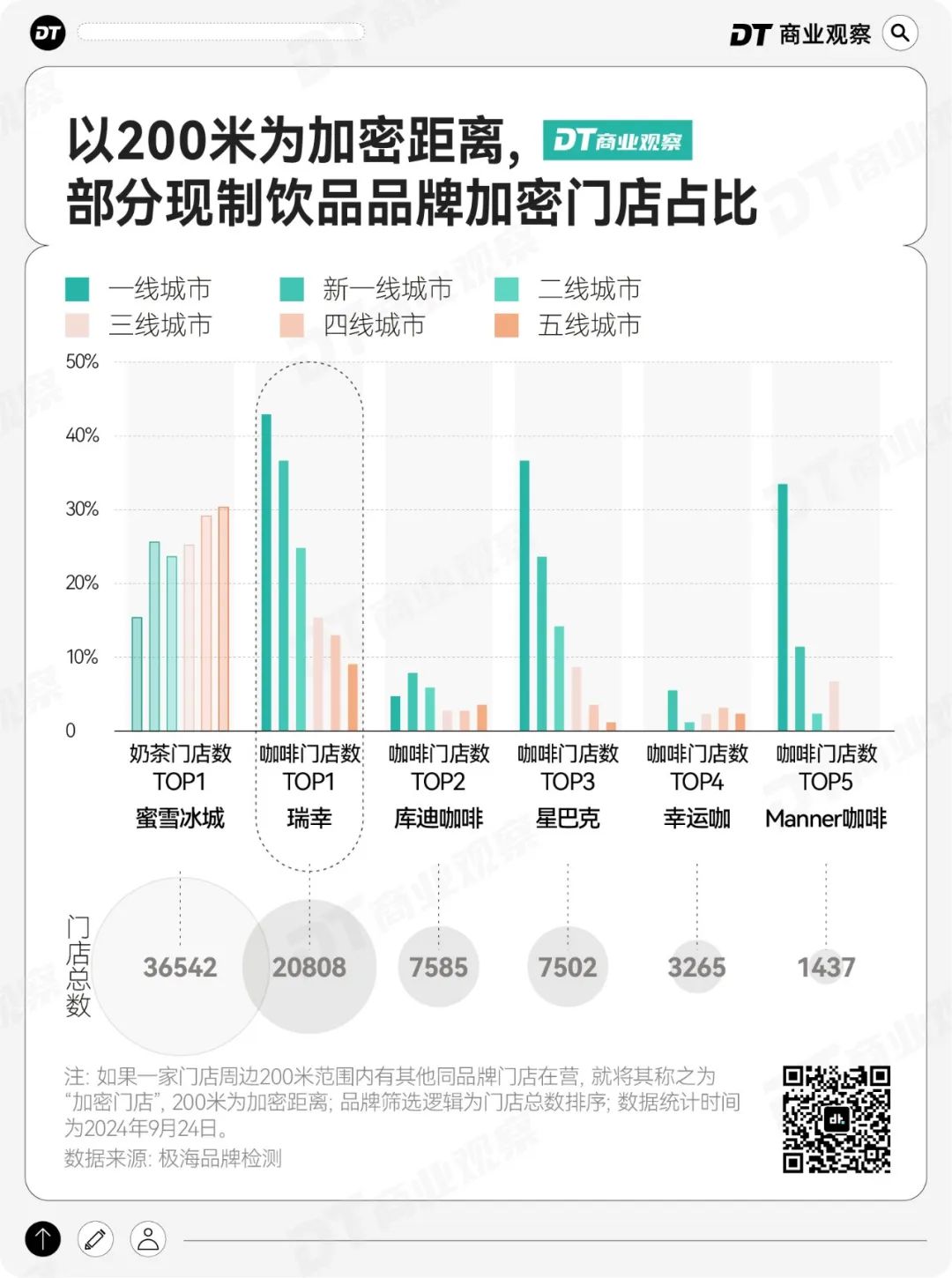

首先是和同行对比。我们选取了截至目前(2024年9月25日)中国门店数TOP5的咖啡品牌,分别是瑞幸咖啡(20808家)、库迪咖啡(7585家)、星巴克(7502家)、幸运咖(3265家)和Manner咖啡(1437家)。

无论是对比扎堆一线城市的Manner、星巴克,还是对比走下沉路线的幸运咖,瑞幸加密门店的占比都远超同行。

即便是对比已经开出3万多家的奶茶品牌蜜雪冰城,瑞幸的密度仍然惊人。如果以200米为加密距离,在一线和新一线城市,瑞幸加密门店的占比分别为42.78%、36.63%,比蜜雪冰城在四五线城市的加密门店占比还要高。

从这个层面来看,对于单个门店来说,瑞幸咖啡的对手不是库迪、幸运咖、也不是星巴克,而是旁边的另一家瑞幸。

那么问题来了,瑞幸为什么不惜牺牲掉一部分利润率,也要把门店开得这么密?尤其是在高线级城市?

瑞幸疯狂加密,可能是一种“主动性防御”

瑞幸在一线城市最为密集,可能和它在不同线级城市的门店模式有关。

瑞幸在一线、新一线和二线城市以直营门店为主,而三线及以下城市,则是以联营(即加盟)门店为主,因为加密门店会损失门店利润率,加盟商们往往会抗拒,瑞幸的加密阻力更大。

今年9月,《中国企业家杂志》在《瑞幸一年开万店,加盟初尝苦头》中报道,不少加盟商吐槽瑞幸加密门店分摊了客流,“瑞幸加密要看门店杯量,日均杯量高于500杯,会被允许加密。”另一位加盟商则透露,“瑞幸加密,不会让加盟商亏损,但也不会挣太多。”

还有多位加盟商都提到:“新人想加盟瑞幸已很艰难。无论是什么方式加盟,前提是一定要找到好位置,但好位置几乎都已经被占了。”

当然,对于瑞幸自己来说,在一家门店旁边开新店,虽然会分走客流量,但与其被竞争对手分掉客流,不如自己卷自己。

极海品牌监测的观点也是如此,它认为瑞幸进行门店加密是一种“主动性防御”。

“即便竞争常常导致利润的下滑,但低利润也是护城河。一家门店拥有很高的利润对加盟商而言是一件好事,但对品牌而言却很危险。因为如果你不主动加密降低利润,那么你的竞争对手迟早也会帮助你被动的降低。”

事实上,提高门店密度是瑞幸很早就提到的策略。从2023年第一季度开始,瑞幸咖啡董事长兼CEO郭瑾一在每一季度的财报电话会议中都提到,会持续加密高线城市门店数量、并通过联营模式加速拓展下沉市场。

可以理解为,瑞幸是想用部分利润率的损失,换来对一片区域的垄断,从而压制对手、覆盖住市场。

“先覆盖,再提坪效。”

不过,瑞幸门店的扩张速度已经有所放缓。从去年第二季度到今年第二季度,瑞幸单季度净增门店数分别为1521、2437、2975、2342、1371家。

第三季度刚刚结束,这一季度瑞幸将交出怎样的成绩单?我们拭目以待。

评论