文|昭暄

“路虽弥,不行不至。”

基本上,长城汽车就是在这个国庆假期中营销“出圈”做得最为成功的车企,没有之一。

在阿拉善英雄会活动中,白红渐变色的(红腚)坦克500几乎顶着“大满贯”通关者的光环,成为了整个沙漠中最耀眼的存在,这两辆坦克500的一系列刷锅、挂侧坡、冲沙梁、滚/骑/切刀锋等动作和技术,无不让观看者为之赞叹。

更重要的是,这一连串/一气呵成的高难度“玩沙”动作并不像是出自于普通的坦克500车型,其现有的2.0T+P2和3.0T V6两套动力系统可能并不具备如此充沛的动力表现。

所以,这辆神秘的坦克500的动力系统也就成为了大家关注和议论的焦点,例如被传是电驱解耦的Hi4-Z系统或是大排量V8及以上发动机等。

以此,长城品牌标签中的产品质量、技术实力和越野能力等比较优势,在这一刻,也收获了远超一般宣发会所能取得的传播效果。

而这就是长城作为品牌厂商目前最最需要向市场(以及其渠道伙伴)再次表达的品牌内核(及其产品实力),类似于“我是谁?我从哪里来?我将去哪里?”的自述内涵。

如此硬核营销动作的背后,其实是长城硬派越野领军者的身份正有被动摇的发展趋势,“亮肌肉”的动作和回应也是势在必行。

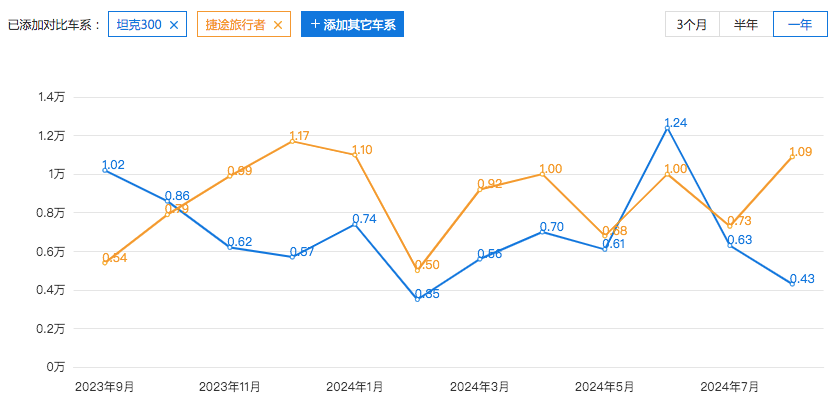

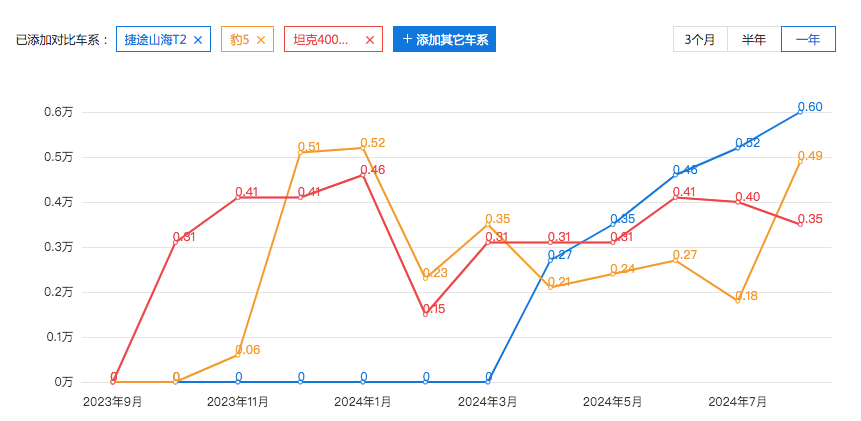

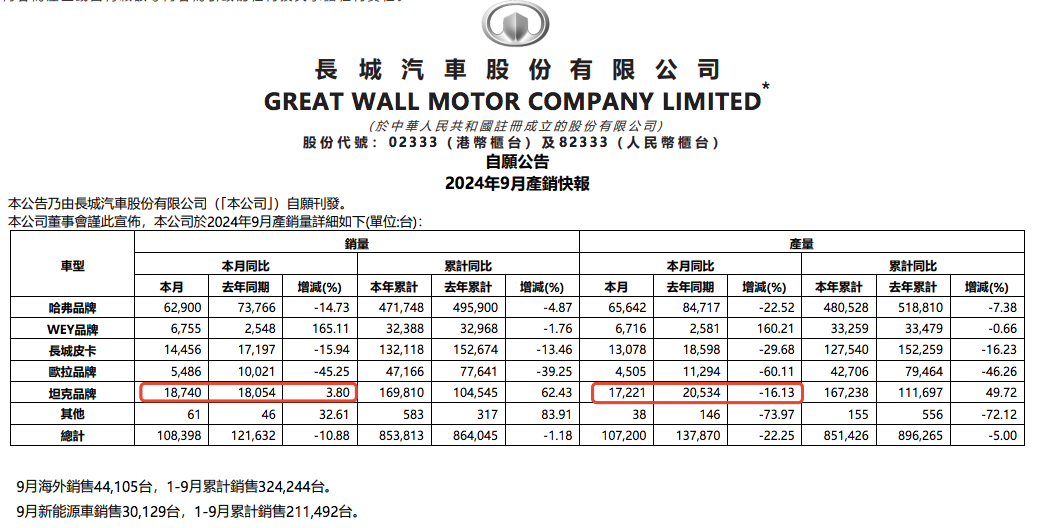

现阶段,奇瑞捷途的旅行者和山海T2车型已经超过了坦克300和坦克400,而方程豹豹5在降价5万后,8月和9月的销量分别为4876辆和5422辆,也都超过了坦克400;而紧接着豹8也即将发布,对标价格段大概会覆盖坦克500和坦克700两款车型,坦克品牌将面临被对手围攻的局面。

在这种形势下,坦克的产销量增速已经在9月份下降至-16.1%和3.8%,拖累了今年累计产销量的增长,如果长城不能及时遏止这一发展态势,其唯一增长的坦克品牌也会即将哑火,届时长城在国内的处境将会非常被动。

那么,再看长城这次成功的营销,其泼天的流量最终还是需要渠道网络来做承接和转化,而长城的渠道系统能否与品牌商形成配合来有效接住这一波流量,就是这篇文章将要讨论的内容。

事实上,从2016年-2023年(预计2024年也是)长城的销量都维持在100万辆-130万辆之间,在这一过程中,阻碍长城扩规模的因素比较复杂,包括,长城长期以来的产品结构问题,缺失了轿车业务这一大板块;技术研发上过于追求“大而全”,导致沉没成本不断推高车型定价等因素。

除此之外,厂商的这种规模长期处于“停滞”的状态(或是存量市场状态),很容易会给渠道系统的稳定性带来变数,特别是在行业处于技术变革期间则显得尤为明显。

一旦厂商因为战略问题影响到了其规模增长,那么,渠道的不稳定性就会反过来成为进一步约束厂商增长的阻碍点。

所以,近些年来,长城规模难涨的成因中也就有了渠道不稳定的因素,这也就触发了长城不断进行组织架构调整和渠道变革的逻辑成因,这篇文章也将围绕这些内容进行展开讨论。

在围棋中,治孤就是力图改变棋子孤立无援的状况。治孤失败则满盘皆输,治孤成功则全盘皆活。

大体上,现在坦克的表现之于长城的渠道变革,就如同围棋中的治孤,只有盘活这一棋眼才能将死棋变活棋,从而扭转长城如今较为被动的棋局。

死棋:难降价的长城与经销商的矛盾愈发明显

2020年和2021年是长城汽车在资本市场渐入佳境和步入巅峰的两年。

这期间,长城形成了包括哈佛、长城(皮卡)、魏牌、坦克、欧拉和沙龙的6个品牌矩阵,并且在经营战略层面也搭建了“一车一品牌一公司”的管理架构,在渠道上也采取了“店中店”的销售形式。

当时,市场对其经营聚焦和扩规模的战略和理念是比较看好的,所以不管是主动还是被动,存量经销商在这时必然要配合长城的扩张战略,如果存量经销队伍不能够满足长城的需求,那么长城的经销商数量必然要扩容。

因此,可以大致推断在这两年里,无论是品牌商还是经销商,均为扩规模战略的前期准备投入了巨大的资源。

但,最终还是因为一系列多重且复杂的原因(包括战略、产品、定价、营销、渠道等层面),导致除了坦克品牌精准押中了大众越野市场获得高增长之外,哈佛、魏牌、欧拉以及沙龙均未取得市场成功,也就导致了这些品牌公司运营效率低下,集团内部产生了管理冗余、资源浪费、甚至是内耗的结果。

自然地,长城开始了战略收缩/聚焦,将哈佛和长城(皮卡)、魏牌和坦克、欧拉和沙龙分别进行了组织架构的合并,将对应的渠道也进行了整合,并且暂时弱化了纯电业务(即欧拉和沙龙)。

站在渠道经销商的角度,品牌商的渠道整合难免会带来渠道数量上的精简,所以长城经销商会有被动退网的情况;而那些涉足欧拉业务的新经销商或存量经销商也将录得损失,这部分经销商中也会出现主动退网的情况。

在经销商数量减少之后,长城整体销量也就会被渠道规模的减少进一步束缚。

在这种情况下,国内汽车市场又发生了翻天覆地的变化,新能源车的渗透率不断走高,新势力/传统车企新品牌开始不断在新渠道(例如直营店、城市展厅、商场门店等)大肆扩张直面主流消费人群,而高增长的比亚迪又在不断收编和扩充传统经销队伍,这反过来又给难增长的长城渠道体系的稳定性带来巨大压力。

而从2023年伊始,国内车市的价格战又正式打响,不仅品牌商要随市逐步进行官降,而且经销商也需要根据区域市场的竞争态势来采取更加灵活的价格策略,只有这样的相互配合才能够抵御价格竞争。

但,长城由于沉没成本以及注重财务结构等原因,其价格弹性相对其他厂商而言并不大,这就在市场层面之外,给长城渠道环节传导了内部成本上的压力。

这导致经销商的价格力不断弱化,周转率和销量都在减小,现金流和库存的压力不断上升,经销商失去了先前的商业效益,其与长城的矛盾开始凸显。

另外,不管是出于何种原因,2022末(或2023年初)销售出身的老臣王凤英淡出长城,大概率也会加剧长城与经销商之间的矛盾。

目前来看,哈佛+皮卡的渠道矛盾是长城体系中最为突出的存在,一来哈佛+皮卡是长城一路走来的核心基本盘,其中的经销商大多都是支持长城发展起来的老伙伴;二来哈佛+皮卡的国内销量均在不断萎缩,这其实让长城很难支撑住原有的经销体系。

因此,大多数经销商都在不遗余力地与第三方金融机构合作,通过购车贷款的方案,经销商不仅能够将整车价格进一步下探,而且还能够从第三方金融机构中获利。

通过这种方式,经销商在长城不进行官降的有限空间内,尽可能来提升了市场竞争力,以及增加经营利润。

但,这也仅限于有限空间的操作,在市场持续的价格战下,经销商的这种灵活方案的效用也很有限,因为第三方金融机构也有自身的定价模型。

这就表明,在目前车市仍处于价格战的情况下,长城与渠道经销商的矛盾仍在累积。

棋眼:直营模式的平稳推进是破局的关键

有了上述认识之后,我们再来看近两年长城在渠道端做出的改变。

而在此之前,我们也需要对长城国内渠道结构做一个大致了解,根据2021年财报披露的信息(之后官方没有披露国内渠道的更多信息),当时哈佛品牌运营超1000家4S店以及超1500家专营店;魏牌拥有4S店300余家,加上二级店总计380余家;长城皮卡有2000多家销售服务网点;当时欧拉和坦克门店的规模还很小,故没做披露。

首先是哈佛在2023年3月正式推出了新销售渠道“龙网”(即哈佛新能源店),长城寄希望于这一专属新能源渠道来替换原有的“店中店”模式,原因在于:

一来重新设计的专属新能源门店能够通过氛围和调性的改造,重新向市场树立新的品牌形象和理念;

二来能够有效减小原有经销商的备货/周转/现金流等经营压力和难度;

三是迎合新渠道的市场变化,将门店网络延伸至人流量更多/更广泛的城市中心区域,从而获得更精准/更优质的流量。

因此,“龙网”在规划之初就被制定了2023年底实现全国800+店面的推进计划。

不过,根据目前的情况来看,龙网的推进应该大不如预期,甚至已有龙网门店开始闭店/退网,其中的问题可能在于:

一是来自产品端的问题(主要是定价过高),龙网渠道的枭龙和枭龙MAX销量不振,极大地拖累了整个龙网渠道的销量,猛龙PHEV的销量基本介于3000~6000的月销量,这种规模根本支撑不起原计划的800+门店;

二是在于品牌定位的问题,哈佛品牌的主要用户群体还是偏北方的三四线及以下的家庭用户,而城市中心门店、商场展厅、快闪店等新渠道还是主要集中在三线以上的城市区域,导致哈佛新能源店在新渠道的流量转化效果并不理想,特别是在新势力扎堆的同一个展示空间里,哈佛的品牌调性还是略逊一筹;

三是整个哈佛都在缩量,龙网的规模必然会影响到哈佛原有经销商的规模,如果龙网快速起量,那么这一矛盾必然会被激化,这种内生阻碍也会在一定程度上限制长城扩充龙网的客观力度。

尽管效果不及预期,但哈佛龙网渠道目前仍然开放招募中,只不过推进的速度明显放缓,目前长城月销量中新能源渗透率在30%左右,这其中只有大概20%来自于哈佛新能源(主要来自于猛龙PHEV车型)。

可以预计的是,长城未来还是会全力推高其新能源渗透率,这需要哈佛新能源的增长,如果长城能够实现/调配原有哈佛经销商的逐步转轨(由传统哈佛店转为龙网店),那么龙网仍然有增长潜力和空间,但这一配合难度极大,尤其是在整体缩量的情况下。

所以,龙网渠道的进程就被将在了现在的局面上,破局的方法需要长城提供更具价格力的新能源车型,而这又是目前坚守财务盈利性的长城所难以做到的。

进而在一年之后,2024年4月底,长城宣布将在5月开始尝试“经销+直营”的双销渠道模式,长城将其直营品牌和门店命名为“长城智选”,并先将魏牌和坦克品牌的车型纳入到直营渠道的推广中。

有了上述哈佛龙网的具体发展情况,我们也就能够进一步了解长城智选模式的一些变化和考量。

1、长城进行渠道改革的最佳切入点(或是阻力最小),就是要聚焦在增量的新能源市场中进行动作,当然,坦克300车型由于本身的爆款属性也具备进入直营渠道的先决条件;

2、魏牌和坦克的渠道数量相较于哈佛而言更小,也就意味着渠道变革的阻力比较小,而且坦克品牌的高增速也能够削弱直营对经销商的冲击;

3、魏牌和坦克的品牌定位/车型类别/目标用户等属性,会更适合新渠道模式的营销需要,这也是哈佛新能源所欠缺的特性;

4、依托于坦克的高增长态势,原本长城智选也能够采取经销模式进入新渠道(例如城市中心店、商场展厅、快闪店等),经营好的现有经销商就能够扩充这些展示渠道,但长城最终选择直营可能是为“GWM”一盘棋做准备;

5、最直接的原因是,坦克的高毛利和高增长能够支持长城逐步建立直营网络,在财务效益上提供可可能性;

6、另外,在长城的产品规划中,2025年大概会一些新的品牌车型,例如重新做品牌定位的欧拉、轿车、纯电车型等,直营模式更适合长城对这些品牌和车型进行“冷启动”,届时只需要将这些新品牌车型纳入进智选门店即可,减轻和减少了前期规划招商等工作和周期,也免去了经销商将来可能对这些品牌和车型构成的调控掣肘问题。

这样一来,也如同魏建军所表示的,长城智选可能并不是针对经销商分蛋糕的行为初衷(当然这势必会带来分些许蛋糕的结果),更多的是要扭转长城现在如此被动且散乱的渠道体系。

无奈地,长城只有通过自己亲自下场的方式,才能有效增加渠道端的活力和随市的响应力,也只有这样才能够尽最大限度地配合自身产品端和营销端的动作和策略,从而尽可能改变长期困扰其销量的瓶颈问题。

活棋:全力守住坦克品牌的比较优势才能盘活局势

现在来看,直营模式的成功大体取决于三个方面,一是属于没有历史包袱的新品牌,二是品牌定价至少在中高端及以上,三是能够持续保持高增长,四是要规模体量可控。

当然,特斯拉近200万辆的规模体量仍然属于直营模式,这主要还是因为在全球范围内(除中国以外的市场)并没有出现竞争对手,较为宽松的竞争环境支撑了其高毛利和高品牌调性,尽管这一优势正在被中国对手所挑战。

目前理想仍采取直营模式,最主要的原因是,其现阶段大概60万辆的产销规模仍然可控,但随着国内竞争态势的加剧以及车均价的逐渐走低,未来直营模式对于理想可能会构成一定压力,届时经销体系的优势就会凸显。

而蔚来之所以还在经销模式上有太多动作,主要还是其需要守住高端的品牌调性,所以控价尤为关键,经销商的加入必然会扰乱现在蔚来的价格体系。

而像小鹏和阿维塔这类品牌,已经转向了经销模式来打通渠道扩规模。

所以,对于长城这样的传统车企而言,经销模式仍然会是绝对的渠道核心,直营只是为了解决现阶段主机厂遇到的市场困境。

回看历年来长城在渠道上的改变,我就能够大致体会到长城是如何调整渠道以应对其不同发展阶段的。

从2005年~2013年,长城将SUV车型分为H系和M系两个销售网络,由于这段时期其H系SUV的高增长和大市场份额,最终于2013年将H系进行品牌独立化,成立“HAVAL”哈佛品牌,而M系则被化为轿车网络。

2015年~2018年,国内SUV进入高增长期,哈佛为了顺势实现快速扩规模,必然要扩大经销体系,那么势必会对原有经销商构成影响。因此,哈佛在2015年正式推出了红蓝网分销战略,通过红标和蓝标不同的设计语言和风格将同一车型分为了外表差异化的两款车型,并分别进入两个销售网络,从而尽可能减少了同一区域哈佛新旧经销商之间的直接竞争。

2018年~2022年,国内车市进入到相对存量阶段,又在新四化的行业浪潮以及年轻消费群体崛起的背景下,哈佛尝试进一步押注增量,将红蓝网更名为H系和F系两个网络,F系针对年轻用户突出智能化、年轻化、运动化等产品属性。

在2020年和2021年,为了迎合年轻用户的喜好,F系进一步演化为网络流行词系列,例如大狗、初恋、赤兔、神兽等车型名称,但并未获得成功,这使得F系网络面临巨大压力,并且混乱的营销和产品的同质化也令H系网络承压,最终哈佛渠道被整合成如今的状态。

可见,分网的成功需要建立在品牌增量的前提下,如果是在存量的背景下进行渠道分网,很容易造成内部矛盾和梗阻。

事实上,比亚迪之所以能够短时间快速实现规模的翻番,也离不开分网战略的支持,2021下半年比亚迪发布全新的“海洋网”,从而构成了“王朝”和“海洋”的双销售网络,从而顺利承接了比亚迪接下来的扩张增量。

所以,长城要在渠道上进行改变,也只能借助坦克的高增速入手,并且还要以高度自控的直营模式来与自身的营销策略和产品布局进行配合,从而逐步扭转现在国内的被动局面。

而这个国庆假期长城的营销破圈,就是要守住坦克品牌的核心标签(或比较优势),只有保住坦克品牌的增量,长城才能够顺利推进其整体渠道端的变革。

评论