记者|赵阳戈

上一次一周内沪深两市同时有IPO公司上会还是在今年1月末2月初,而本周这一安排再度出现。10月14日上会的是广东弘景光电科技股份有限公司(下称弘景光电),拟募4.88亿元,闯关创业板;10月17日上会的是北京海博思创科技股份有限公司(下称海博思创),拟募7.83亿元,冲击科创板,两者合计拟募资12.71亿元。

另外,已上市公司中,南京医药(600713.SH)的10.81亿可转债项目,也将在本周上会。

10月14日上会的弘景光电拟募4.88亿元

根据深交所披露,在10月14日,深交所上市委将安排召开2024年第17次会议,审议弘景光电的首发。

弘景光电2023年6月26日获得受理,拟上创业板,保荐方为申万宏源承销保荐,预计融资金额4.88亿元。公司是一家专业从事光学镜头及摄像模组产品的研发、设计、生产和销售的高新技术企业,主要产品包括智能汽车光学镜头及摄像模组和新兴消费光学镜头及摄像模组,其中智能汽车产品应用于智能座舱、智能驾驶,新兴消费产品应用于智能家居、全景/运动相机和其他产品。

据介绍,弘景光电已与众多Tier 1及EMS厂商有合作,产品进入了戴姆勒-奔驰、日产、本田、奇瑞、比亚迪、吉利、长城、埃安、蔚来、小鹏、飞凡、路特斯、Ring、Blink、Anker、Insta 360、70mai、小米等国内外知名品牌。

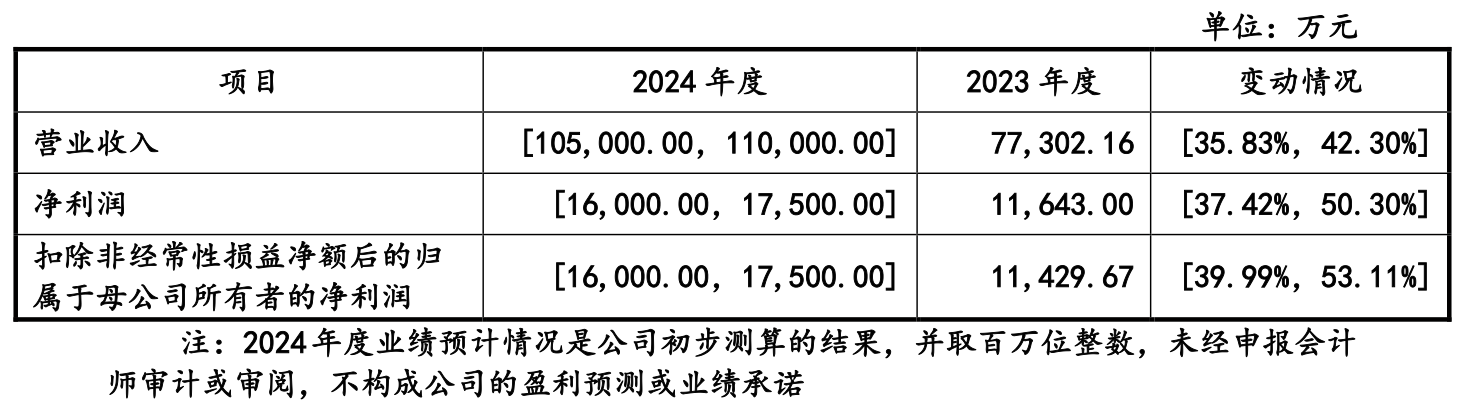

弘景光电预测2024年的营业收入10.5亿元至11亿元,变动35.83%至42.3%,净利润1.6亿元至1.75亿元,变动率37.42%至50.3%。

值得注意的是,弘景光电全景/运动相机光学镜头及摄像模组收入占主营业务收入比例达47%,其中公司对影石创新的全景/运动相机光学镜头及摄像模组产品销售收入占同期全景/运动相机光学镜头及摄像模组产品销售收入的比例达99%。

影石创新指影石创新科技股份有限公司及其子公司,影石创新也是IPO公司,其2020年10月28日获得受理,2021年7月23日上会录得“暂缓审议”,2021年9月16日再度上会顺利通过,2022年1月28日提交注册,但至今并未踏出下一步。2024年9月30日,公司处于“中止”状态,财报更新中。

10月17日上会的海博思创拟募7.83亿元

根据上交所的安排,10月17日上市委将安排海博思创的上会。

海博思创的目的地是科创板,其2023年6月20日获得的受理,保荐方是中泰证券,融资金额7.83亿元。

海博思创是电化学储能系统解决方案与技术服务提供商,专注电化学储能系统,为传统发电、新能源发电、智能电网、终端电力用户等“源-网-荷”全链条行业客户提供全系列储能系统产品,提供储能系统一站式整体解决方案。按海博思创的说法,发行人亦为新能源工程机械和新能源汽车领域的客户提供动力电池系统产品。

海博思创与中国华能集团有限公司、国家电力投资集团有限公司、华润电力控股有限公司、中国能源建设集团有限公司、中国电力建设集团有限公司等主要央企发电集团,国家电网、南方电网等电网公司,及特变电工、晶澳科技等新能源企业建立了合作关系。

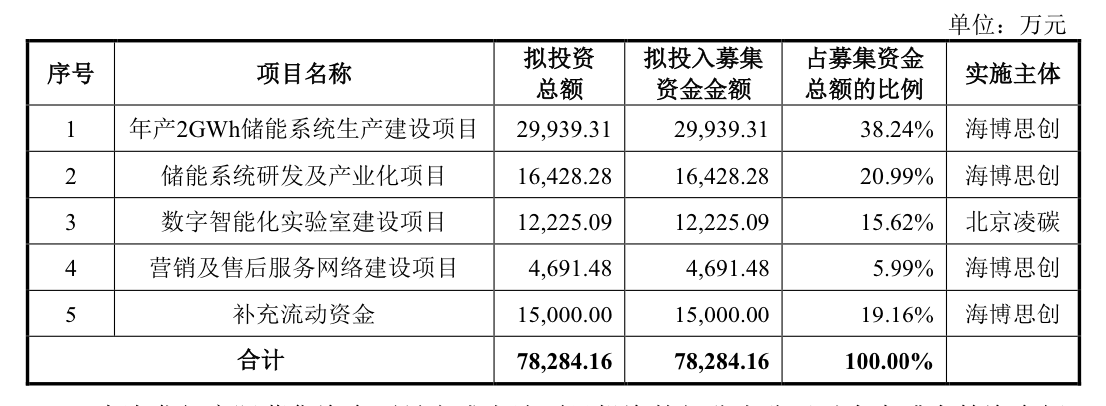

2024年上半年,海博思创资产负债率(母公司)为57.29%,营业收入36.87亿元,净利润2.82亿元,研发投入占营业收入比例有3.17%。值得注意的是经营活动产生的现金流量净额,为-9.2亿元。从募资计划来看,海博思创的项目中有“补充流动资金”,拟投入1.5亿元。

南京医药有10.81亿可转债项目上会

除了IPO公司上会之外,已上市公司南京医药(600713.SH)的可转债项目,也将接受审议。

根据安排,10月16日,南京医药将带着10.81亿元的项目上会,保荐机构为中信建投+南京证券。南京医药1994年1月25日成立,1996年7月1日上市。南京医药有分红习惯,2023年分红方案10派1.6元,2022年分红方案10派1.4元,2021年分红方案10派1.2元,2020年分红方案为10派1.1元,2019年分红方案为10派1元。2024年上半年,南京医药的营业收入272.32亿元,同比增长率-0.41%,净利润3.11亿元,同比增长率0.87%。

此次南京医药10.81亿元的募资,将投入“南京医药数字化转型项目”2.24亿元,投入“南京医药南京物流中心(二期)项目”1.42亿元,投入“福建同春生物医药产业园(一期)项目”3.91亿元,以及补流3.24亿元。

“南京医药数字化转型项目”计划完成“三大数字平台”建设,包括面向上下游供应链协同、药事服务集成管理及物流智能执行交付的“含数字物流的数字供应链平台”;医药零售创新服务模式与线上线下融合的“数字新零售运营平台”;利用人工智能技术为公司经营提供大数据支撑的“数字运营决策平台”。此外,公司将构建包含业务中台、数据中台、技术中台的中台体系,实现前端业务敏捷快速迭代、中台业务统一调度、业务数据融合共享的数字化智能服务。该项目建设期为36个月。

“南京医药南京物流中心(二期)项目”拟建设集信息化、自动化、智能化于一体的现代物流中心,帮助公司提升物流配送能力,有效解决因业务扩张导致物流仓储不足的问题,建设期为28个月。

“福建同春生物医药产业园(一期)项目”拟建设面向福建省各级区域的现代化、数字型物流配送平台,为公司业务规模扩张提供有力支撑。建设期为33个月。

评论