文 | 野马财经 高远山

编辑 | 武丽娟

刚给好兄弟孙喜双做担保的王健林,转头就被兄弟给“坑”了。

10月13日,永辉超市(601933.SH)公告称,在出让万达商管股权的交易中,由于受让方孙喜双旗下大连御锦未在约定时间内支付第四期股权转让款,因此永辉超市向仲裁机构提起仲裁,追究大连御锦及担保人王健林等的法律责任,10月12日,上海国际经济贸易仲裁委员会决定受理该仲裁案。

大连御锦是一方集团的全资孙公司,其实控人孙喜双与万达集团创始人王健林交情颇深。早在王健林创业初期,孙喜双就曾投资万达;万达开发的很多项目,包括万达电影,一方集团都有参股;万达商业上一次在港交所上市时,孙喜双还是唯一一个持股超5%的自然人股东。

孙喜双2009年至今14次登陆胡润百富榜,2024年,其以80亿身价位列《胡润全球富豪榜》,但名次较前一年下降444位。

来源:胡润全球富豪榜

值得注意的是,永辉超市向大连御锦出售万达商管3.89亿股股权,交易作价45.3亿元,目前仍有36.39亿元未付金额。而此次涉案的万达商管第四期股权转让款金额为3亿元。

而如今,胡润富豪和昔日首富都未能按时完整支付这3个“小目标”,刚刚抱上名创优品(9896.HK)大腿的永辉超市也没有再次妥协延期付款,而是选择了与两位富豪公堂相见。

王健林帮兄弟担保被起诉

万达商管曾是让永辉超市净赚10亿元的投资项目,没想到却在收回转让款的阶段遇到了障碍,欠钱的还是王健林的“富豪”老友孙喜双旗下公司。

具体来看,2023年12月,永辉超市将持有的约1.43%大连万达商管股份,以45.3亿元转让给大连御锦,后者将分8期进行支付,约3个月支付一次,并将在2025年9月30日全部支付完毕。

而这部分大连万达商管的股份,是永辉超市2018年斥资35.3亿元,从大连一方集团、孙喜双处受让而来。也就是说,此次“股归原主”,永辉超市还赚了10亿元。

反映在财务报表方面,第一期股权交易若在2024年内完成,永辉超市将增加税前利润2859.58万元,现金流量3亿元。

但不曾想,转让款的回收却没有那么顺利。首先是第二期3.91亿元的转让款应在3月31日支付,但大连御锦拖到了4月19日才全部支付完毕。

第三期转让款也出现了拖延,7月1日,永辉超市公告称,大连御锦应支付的第三期股权7.92亿元转让款,只支付了2亿元,尚有5.92亿元没有支付,合计尚有36.39亿元没有支付。股份转让款支付仍在进行中。

不过孙喜双或许并非是有意逾期支付,他旗下一方集团最近也是焦头烂额。

一方集团的经营范围包括项目投资、房屋租赁、物业管理、酒店管理、企业管理咨询服等。企查查显示,2024年上半年,一方集团新增多起股权出质信息,出质股权总额超4.65亿股。

今年8月,一方集团又出质了一亿元股权。

来源:企查查

今年4月16日,一方集团还新增一条被执行信息,被执行总金额4.63亿元。

来源:企查查

鉴于孙喜双一方存在短期资金周转困难,永辉超市于是给了宽限,7月26日晚间,永辉超市发布《关于调整出售资产方案的公告》,调整了购买方支付剩余股份转让价款的分期进度,将剩余的38.39亿元转让款支付期数从八期调整为十期,其中第三期股权款项由7.92亿元变为2亿元,并延长全部转让款的最终付款期限至2026年3月31日。

不过这次宽限永辉超市还加个了条件,即与大连御锦、王健林、孙喜双及一方集团签订补充协议,增设王健林、孙喜双及一方集团为交易担保方。

按照补充协议约定,守约方有权追究违约方责任,包括支付价款、承担保证责任、违约金及赔偿等。若买方未按期足额支付转让款,永辉超市有权立即到期,并要求对方支付6%的加速到期违约金。

王健林由此成为了好兄弟的担保人。如今孙喜双一方再次逾期支付转让款,于是永辉超市将大连御锦及担保人王健林一起提起仲裁。

而根据公告,大连御锦还剩余股份转让价款约36.39亿元,以及加速到期违约金人民币约2.18亿元。同时,永辉超市请求裁决大连御锦立即向公司支付因本案支出的律师费约200万元。永辉超市请求裁决王健林、孙喜双、 大连一方集团有限公司为前述剩余股份转让价款、加速到期违约金及律师费合计约38.59亿元承担连带保证责任。请求裁决被申请人承担本案全部仲裁费用。

永辉超市连续三年亏损

被逾期的转让款对永辉超市的重要性不言而喻。

2018年12月5日,创始人张轩松、张轩宁兄弟公告解除了一致行动人关系,永辉超市自此变为“无实际控制人”状态。解除关系后,二人就永辉超市股东大会及董事会的表决事项,双方独立行使表决权,可能形成相同或相异的表决意见,不再强求达到一致行动。

换句话说,一同创业二十余载的兄弟二人,将有可能在公司的决策上出现分歧。

9天后,一份《关于解除一致行动的补充说明公告》更是印证了这一猜想,张轩松和张轩宁在公司发展方向、发展战略、组织架构、治理机制等方面存在较大分歧,且对旗下立足新零售业务的永辉云创的定位、发展方向和路径也有不同意见。

而此后,公司的经营也开始走起“下坡路”。从数据来看,进入无实际控制人状态后,永辉超市2019年、2020年营业收入分别为848.8亿元、932亿元,保持增长;扣非净利润分别为10.61亿元、5.8亿元,接近腰斩。

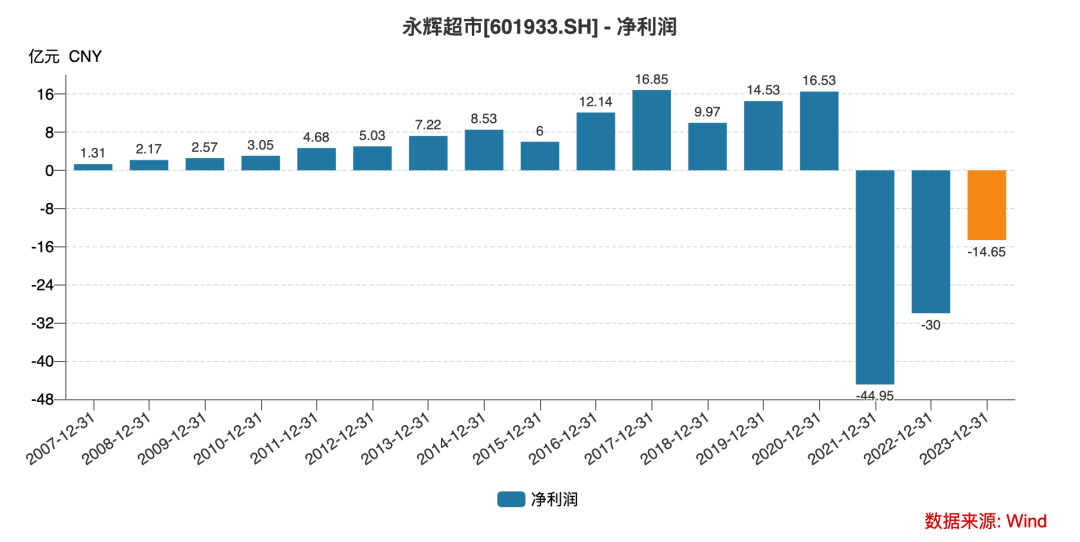

2021-2023年,公司营收也开始逐年下滑,分别为910.62亿元、900.91亿元、786.42亿元;同期净利润更是连续三年亏损,分别为-44.95亿元、-30亿元、-14.65亿元。3年共亏损近90亿元。

2024年上半年,永辉超市业绩依然未见起色,其营业收入约377.79亿元,同比下降10.11%;归母净利润约2.75亿元,同比下降26.34%。

来源:wind

业绩承压之下,永辉超市的资产负债率也一直维持在高位。2021-2023年,公司资产负债率分别为84.47%、87.68%、88.6%,是上市以来资产负债率最高的三年,此前,永辉超市资产负债率最高不曾超过65%,最低只有34.64%。

2024年上半年,永辉超市资产负债率有所下降,但依然高达87.06%。

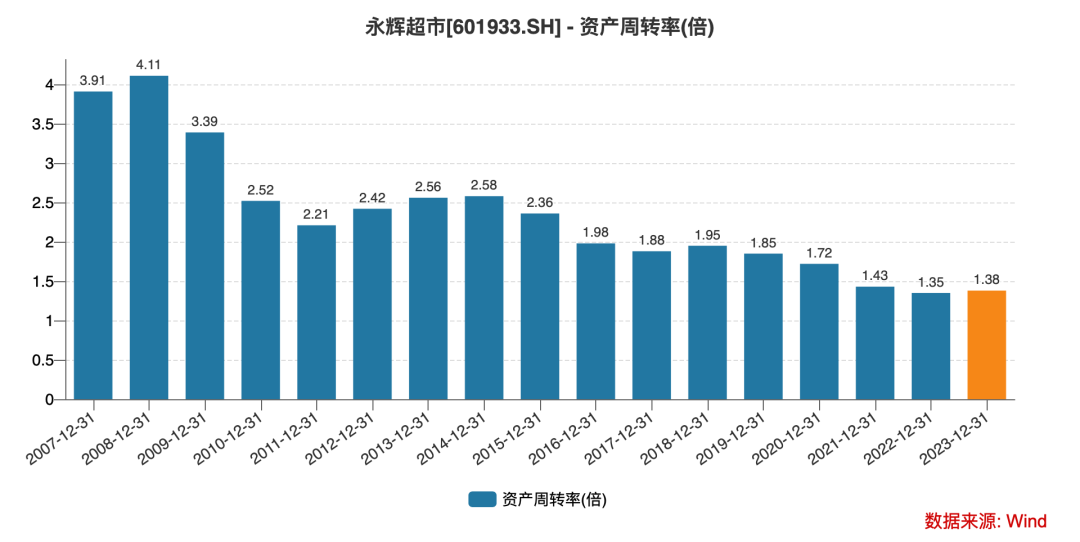

与此同时,公司的资产周转率正处于上市以来的最低水平,2021-2023年分别为1.43倍、1.35倍、1.38倍。

来源:wind

值得注意的是,就在公告出售大连万达商管的一周后,2023年12月20日晚间,永辉超市又发布资产出售公告,拟向四川商投投资有限责任公司转让公司持有的红旗连锁股份1.36亿股,转让总价约为7.99亿元。

连续的抛售资产,既能回笼资金,又能实现投资方面的盈利,为财报增色,对永辉超市来说如久旱甘霖。

只是不曾想,来自“胡润富豪”的甘霖,开始延迟降落。

永辉超市“傍上”名创优品?

永辉超市的业绩也在一定程度上反映了大多数商超当下正在面临的窘境。

受此前疫情影响,不少商超在过去几年陆续关店缩减规模,再加之生鲜电商、社区团购等业态的冲击,处于下山途中的,不只是永辉。

因此在变卖资产的同时,永辉超市也在不断调整经营战略以实现“自救”。公司在投资者互动平台提到,过去三年亏损,主要是因为外部环境发生变化,零售面临严峻挑战,永辉超市已主动作出战略调整,不断提升商品力、服务和履约效率。

在2019年的高峰时期,永辉超市的门店数曾高达1440家,但2023年,永辉超市全国的门店缩减至1000家。

同时,永辉超市还放下姿态,向胖东来寻求“爆改”。从体量上来看,永辉超市巅峰时期净利润超16亿元,而胖东来正处巅峰,其2023年原计划盈利2000万元,实际盈利1.4亿元。与永辉超市不可同日而语。

但过去一年,永辉超市创始人张轩松四度与胖东来创始人于东来进行交流,寻求经营之道,决定效仿胖东来经营模式后,张轩松还亲自坐镇郑州,并抽调全国精英组建“永辉超市调改小组”配合调改。

兵荒马乱之下,积极自救的永辉超市终于等来了自己的“白衣骑士”。9月23日晚间,永辉超市、名创优品两家公司分别在上交所和港交所发布公告,名创优品将斥资62.7亿元收购永辉超市29.4%股份。收购完成后,名创优品将成为永辉超市的第一大股东。

此次永辉超市股权的出让方有三家,分别是牛奶公司、京东世贸和宿迁涵邦。其中牛奶公司是怡和集团旗下香港DFI零售集团子公司,出让前持有永辉超市21.08%的股权,为公司第一大股东;京东世贸和宿迁涵邦为一致行动人,同属于京东集团(9618.HK)旗下,出让前分别持有永辉超市6.98%和4.27%股权,合计持股11.25%。

股权的受让方为广东骏才国际商贸有限公司(下称“骏才国际”)。骏才国际是名创优品的间接控股子公司,创始人叶国富与妻子杨云云通过名创优品等对其间接持股62.7%。

股权转让完成后,牛奶公司与宿迁涵邦清仓永辉超市,京东世贸对永辉超市的持股比例降至2.94%。

而名创优品为了收购永辉超市,可以说是打光了自己所有的“子弹”。本次交易对价62.7亿元,根据公告,资金来源为骏才国际及骏才国际股东的自有及自筹资金。而截至6月末,名创优品公司现金余额只有62.33亿元。

不过叶国富很自信,“我在全球看零售业,别的地方我(可能)会做错,但在零售这一块我绝对不会做错。”叶国富还表示,“我为什么过去一直不动手,现在才动手,因为我看到了新的未来,新的模式,新的前景。”

资深产业经济观察家梁振鹏认为,“名创优品选择在当前时间点入股永辉超市,可能是出于对零售行业未来发展的看好。在当前环境下,线上线下融合、高品质零售、成本控制等趋势更加明显,永辉超市在这些方面有着丰富的经验和优秀的业绩,与名创优品的理念有很多相似之处。同时,这次股权转让也有助于两家公司进一步扩大市场份额,提升品牌影响力。”

梁振鹏指出,“名创优品和永辉超市在业务上有很多潜在的协同效应。例如,两家公司在商品采购、物流配送、门店运营等方面可以共享资源,提高效率,降低成本。此外,名创优品在品牌塑造、产品设计、营销策略等方面也有很多经验,可以为永辉超市提供有益的借鉴和指导。通过这次合作,名创优品有望为永辉超市带来更多的创新和变革,提升其竞争力和品牌影响力。”

如今双方究竟能碰撞出怎样的火花还有待观察,但在“白衣骑士”的撑腰下,永辉超市不再对大连的富豪兄弟妥协,开始积极“讨债”。

你怎么看永辉超市对孙喜双、王健林兄弟等人提交仲裁?评论区聊聊吧。

评论