文|半导体产业纵横

面对迅速上升的HBM技术红利,已经占据领先优势的SK海力士选择:ALL IN!

最新消息,SK海力士正在削减其业务生存能力较低的图像传感器和代工业务,通过加强对业务的选择和集中战略,专注于高利润的高带宽存储器(HBM)和AI存储器。

CIS盈利能力不佳

今年以来,SK海力士削减了CMOS图像传感器(CIS)研发投入,预计当前月产能已低于7000片12英寸晶圆,比去年减少一半以上。今年年初,有业内人士透露称,SK海力士正在考虑在2024年年底前将基于12英寸晶圆的CIS产量减少到每月6000片。当前SK海力士对CIS的产能缩减进度与今年年初的计划基本相符。

CIS是SK海力士两大产品线之一:一条为存储器半导体,主要代表产品为DRAM、NAND Flash;另一条为系统半导体,代表产品即为CIS。

CIS虽与存储器半导体并列为SK海力士两大产品线之一,但盈利能力与存储器半导体相去甚远。

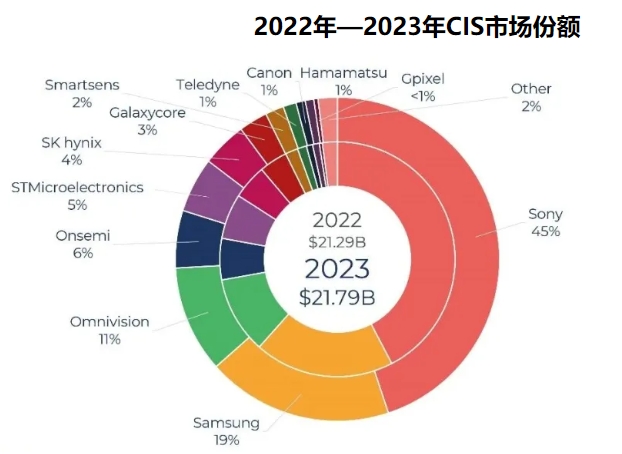

根据全球市场分析机构Yole发布的分析数据,2023年全球CIS市场规模中,SK海力士以4%的份额居于第六,其全年营收约为8.7亿美元。

2022年—2023年CIS市场份额

而根据SK海力士发布的财务数据,其2023年营收约为239亿美元。CIS部门营收能力不及存储器半导体的1/20。

“划算的生意”

对于SK海力士而言,长期以来,发展CIS业务都是一项“划算的生意”。

其CIS 业务主管Chang-rock Song曾公开表示,CIS是非常适合SK海力士产品组合的业务类型。他说:“随着半导体存储器市场的增长和新技术的开发,新的晶圆厂不断建立,新工艺和设备的采用也随之而来。在存储业务增长过程中产生的未使用资产和废弃技术可以重新用于 CIS 生产。这是因为与内存相比,CIS 所需的扩展级别较低,但制造工艺和设备相似。此外,CIS业务作为SK海力士深入非存储器市场的立足点,发挥着重要作用。”

CIS可以使用存储器淘汰的设备和技术,这意味着开展CIS业务所需的边际成本很低。

恐怕这就是SK海力士进入这一行业的原因。2008年,SK海力士收购韩国一家主要生产CIS的公司Siliconfile进入CIS行业时,称开展该业务的目标是帮助企业“实现以内存为中心的业务结构多元化”。

而2008年以来,CIS又是整体规模增长很快的一类市场。手机、PC等消费电子的迅速增长拉高了CIS的市场需求,SK海力士也因此吃到了一波行业红利。

也正是因为如此,即便是盈利空间有限,长期以来SK海力士一直没有放弃在这块业务的投入。

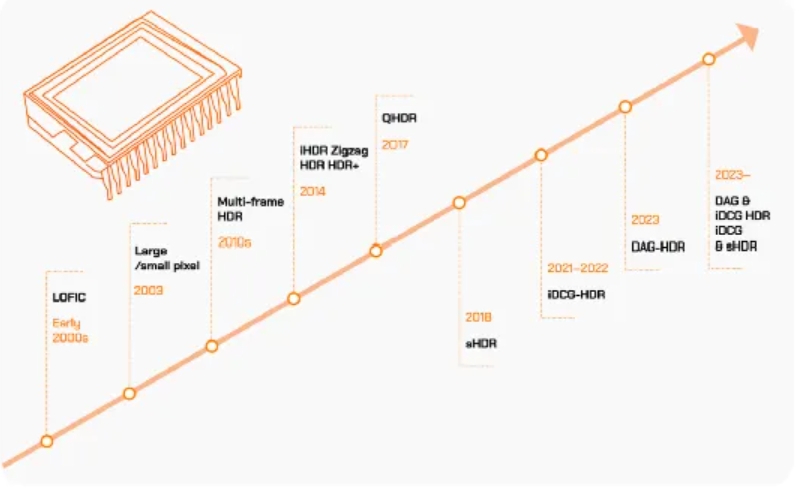

2019年,该公司在日本开设了CIS研发中心,并于同年推出图像传感器品牌“BlackPearl”,展现了扩大业务的意愿;2021年,该公司通过Pixel Shrink技术提高了产品可靠性,并依靠在DRAM业务中的技术积累,相较于竞争对手实现了生产效率优势;2023年,在消费市场对HDR(高动态范围)需求增长的过程中,SK海力士也更新了自己的HDR技术时间表,以示公司为提高智能手机相机性能作出的努力。

SK海力士还曾成功为中国中低价智能手机以及三星电子2021年可折叠手机GalaxyZ3系列和GalaxyA系列供应CIS。

来自市场的压力

消费市场客户订单缩减,是影响SK海力士CIS业务的重要原因。

根据Yole发布的报告,2022年是CIS的转型之年。虽然该行业总体营收与前一年相似,但总体销量略有下降。同时,市场结构也在发生重大转变,车用CIS的平均销售价格及市场占比显著增长。

CIS市场增长点的转移,使行业竞争力重新洗牌。

从业者为适应市场变化纷纷进行产品线调整:意法半导体从3D传感扩展到汽车摄像头,以实现营收多元化;思特威科技正在为汽车领域开发新产品。

在消费电子市场,头部企业索尼通过扩大新传感器品牌LYTIA进一步扩大了在消费电子市场的营收;中国企业豪威科技、思特威科技、格科微电子市场份额有所提升。

冲击之下,原本主要面向消费电子市场的三星和SK海力士在高端市场竞争力有限,营收停滞不前甚至略有下降。

大踏步转向HBM

在这样的市场背景下, 转向HBM成为SK海力士一项自然的选择。

据了解,SK海力士此次业务调整中,原本为内存控制器等产品设计片上系统(SoC)的人员也被转移并重新分配到HBM部门。

根据SK海力士最新发布的2024年第二季度财报,SK海力士从今年3月起开始量产的HBM3E、服务器用DRAM等高附加值产品比重不断增加,其中HBM销量环比增长80%以上,同比则增长250%以上,带动公司业绩回升。

在产品层面,SK海力士也走在了其竞争对手的前面。

9月26日,SK海力士宣布,已开始量产全球首款12层HBM3E产品。而其主要竞争对手三星电子的8层HBM3E出货时间仍在推迟。

集邦咨询市场分析报告指出,SK海力士在当前HBM市场所占的份额最大,约控制着46%~49%的市场,且这一市场规模在2025年大概率仍将保持。

市场分析机构也对SK海力士的HBM业务给予了诸多肯定。

集邦咨询称,HBM的价格比通用DRAM贵约3至5倍。此外,虽然通用DRAM和NAND价格预计将在今年第四季度下降,但HBM预计将上涨8%~13%。

10月15日,美国银行发布研报,看好SK海力士HBM的业务前景。其给出的理由,除上述提到的领先竞争对手之外,还包括:

其一,预计未来销售增长显著。2024年第三、第四季度,SK海力士的HBM销售预计将分别达到29亿和35亿美元,占其DRAM销售额的32%和38%,远高于第一、第二季度的15%和20%。

其二,高利润率支撑。海力士的HBM产品利润率极高,预计营业利润率(OPM)将超过60%,这将为公司带来可观的收益。

其三,稳定的需求和订单。海力士已获得来自英伟达的稳定订单,预计2025年的出货量大幅增长,且价格将保持稳定。尽管竞争对手可能增加HBM3e的供应,但由于海力士的产品质量获得微软和Meta等美国大公司的高度认可,市场需求不会受到影响。

美银认为,SK海力士的HBM业务正在迅速扩张,预计SK海力士的HBM销售额将从2023年的23亿美元(占DRAM销售额的14%)增长到2024年和2025年的92亿和158亿美元(约占全球市场份额的60%)。

评论