文|逐浪PRO

近日,随着华为和苹果相继发布新机,二手平台上旧机的交易也快速上升。二手电商平台转转数据显示,发布会后,苹果手机回收询价量环比上涨96%,搜索量环比增长101%。

看起来,二手电商似乎成为了新机大战的第一批受益者。但背后的现实,可能没有看起来那么的美好。

链式反应

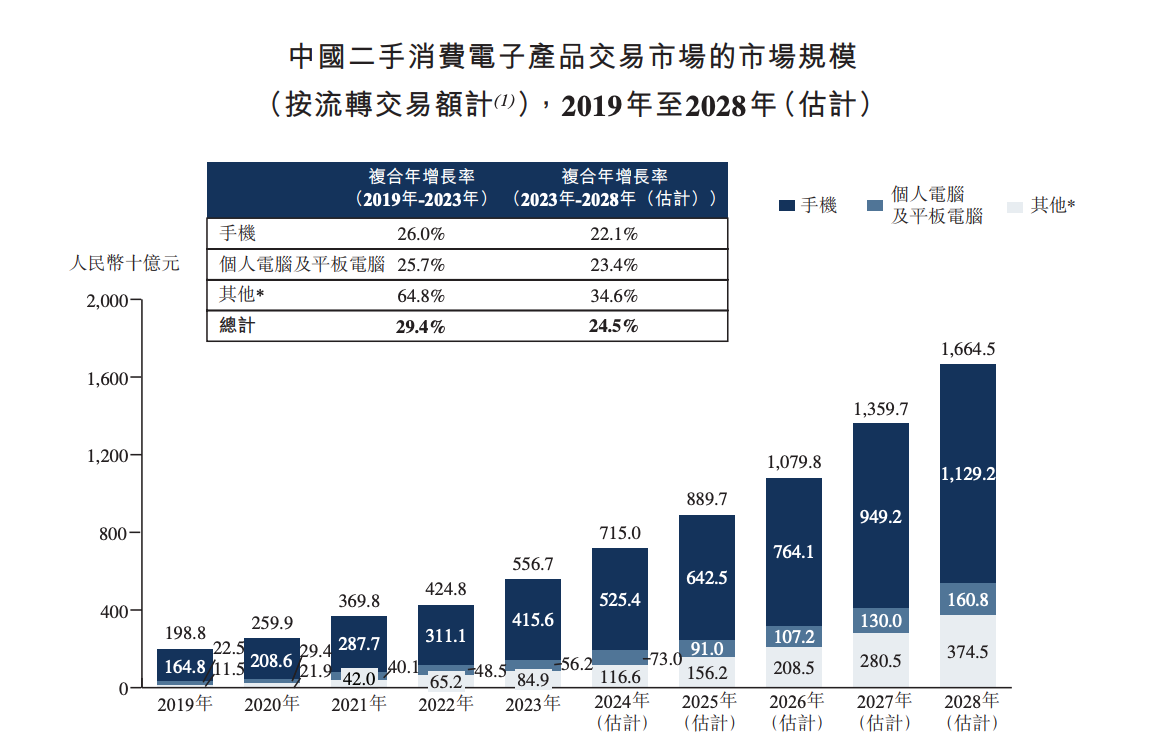

二手电商的比拼,消费电子类产品始终是必争之地。其中,手机又占据了大部分市场份额。据弗若斯特沙利文数据,2023年中国二手消费电子产品交易市场规模中,手机占比达75%。不过,随着智能手机市场饱和及理性消费习惯逐步形成,近年来,换机周期被拉的越来越长。

据Techinsights数据,2023年全球消费者的换机周期延长至自2008年以来历史最长的51个月,相当于每个人平均4年多才换一次手机。中国消费者的平均换机周期也超过了40个月,很多人至少3.5年才会更换一次手机。

这一趋势意味着,不管是新机市场还是二手机市场,都将面临着链式反应所带来的增长瓶颈。根据Daxue咨询,预计2023年中国市场消费电子收入将达到2283亿美元,并在2028年增长至2526亿美元,但年复合增速将仅有个位数,约为2.04%。

相较于整体消费电子市场大盘增长的缓慢,未来五年,国内二手消费电子产品交易市场仍将保持着两位数的年复合增长率,但增长率同样在下降。

从交易渠道上看,经过10年发展,二手电商已经成为手机等各类闲置物品的主要交易平台,爱回收(母公司为万物新生)、闲鱼、转转目前占据着行业头部。在重点品类市场发展放缓、行业度过高速发展期后,二手电商似乎面临着发展后劲不足的难题。

“电数宝”数据显示,2023年二手电商交易规模为5486.5亿元,渗透率为35.68%,同比增长分别为14.25%和7.08%,增速均在持续下降。

流量之困

二手电商具有“低频生意”属性,流量获取则变得极为重要,否则很难被用户持续选择。

在闲鱼、爱回收、转转三家头部平台的竞逐中,流量的意义变得更为显性。倚靠阿里和京东两大电商巨头,闲鱼和爱回收看起来更为顺风顺水。

依靠阿里的流量入口扶持、信用体系以及兴趣社区运营,闲鱼成为当下年轻人最偏好的二手电商平台。QuestMobile 报告显示,2024年4月闲鱼MAU已达1.62亿,同比增长19.1%。而随着闲鱼成为阿里第一批战略级创新业务,未来3到5年还将获得集团的持续投入,目前平台日均GMV已突破10亿。

与京东深度绑定的爱回收,这两年的经营改善也体现在财报上。2023年全年,爱回收集团总营收为129.7亿元,同比增长31.4%。2024年二季度,集团经调整经营利润同比增长81%达到9407万元,创历史新高;经营利润率由去年同期的1.8%提升至2.5%,已经连续八个季度实现盈利。

作为京东独家二手3C回收和以旧换新供应链伙伴,爱回收可以借由京东获取更多渠道与用户。2024年5月,爱回收承接的京东渠道以旧换新回收额同比增长97.6%;618大促期间,京东渠道手机3C数码以旧换新订单量同比增长100%。

相比之下,转转则显得掉队较远。尽管也一度收益于58同城和腾讯的共同扶持,但近年来58同城逐渐式微,而微信随着自有生态的逐步完整以及本身电商属性偏弱,对于转转的流量帮助也变得极为有限。

从月活数据上看,借助微信小程序风口,转转曾在2018年达到5000万左右的月活数据。但到了2020年底,MAU仅剩1507.5万。截至2024年4月,尽管转转仍以2248万的月活用户位列二手电商平台第二,但增速仅为3.7%,与闲鱼差距悬殊。

在财务方面,官方可查的最新数据是,转转今年7月发布了《二手循环交易洞察报告(2024年Q2)》显示,平台第二季度销售订单量同比增长35%,回收订单量同比增长42%,但未曾披露过相关利润状况。此外,转转曾在2021年传出赴美或赴港上市的消息,但后续并无进展。

同时,在流量瓜分上,转转不仅面临着前有闲鱼、爱回收待追,且后有短视频平台入局的夹击。

2021年以来,快手、抖音等短视频平台相继布局二手电商,天然的流量优势与社交粘性给原有二手电商带来竞争压力,也让像转转这种长期依靠外部流量输血的平台,与这些短视频平台形成了很是微妙的竞合关系,处境略显尴尬。

寻求突破

流量焦虑的背后,实际上是二手电商规模增长与盈利能力的待解之题。对比几家头部平台,解题思路各不相同。

主打C2C商业模式和全品类市场的闲鱼,此前似乎战略意义高于商业意义,主要聚焦用户规模增长,将兴趣社区优势先发挥到极致,挖掘年轻用户群体。

直至今年9月起,闲鱼开始面向全体卖家收取0.6%的基础软件服务费(单笔最高收取60元),结束长达10年的免费服务,试图以此寻求在过往广告、流量等收入基础上更多的商业化机会。

爱回收采用C2B2C回收模式,聚焦以高价值垂直品类,对比闲鱼,盈利模式已经相对清晰且稳定,其中自营业务依靠买卖价差创收,三方业务依靠佣金和平台管理费创收。

但另一方面,这种重资产模式需要自建质检团队和线下门店,也意味着更高的运营成本。涉足翻新业务、拓展交易品类,成为爱回收摊薄成本、打开利润空间的突破口。

今年二季度,爱回收的合规翻新业务实现3亿元产品收入,同比提升50%;多品类回收的交易额近9亿元,同比增长近4倍。虽然业务规模扩大带来投入增长,但整体费效也有所提升。二季度,母公司万物新生集团Non-GAAP履约费用率同比下降0.3个百分点,Non-GAAP营销费用率同比下降1.1个百分点。

而对比上述二者,转转的发展之路则看起来摇摆颇多,几经转型。

最早起家时主打C2C全品类二手交易,但流量转化率和品类综合性均不及闲鱼;2018年切入C2B2C模式转向垂类二手生意,试水图书、美妆、潮鞋等多个垂直品类夭折,最终着重聚焦3C品类。2022年再度宣布转型成为一家循环经济产业公司,并喊出“二手拯救世界”的宏大口号,再度将业务触角延伸向多品类。

但事实上,受制于流量弱势,转转一直面临着用户数据下降和营收能力不长的问题。为了寻找新的增长点,转转开启了投资并购之路“抱团取暖”。2020年,转转合并二手机平台“找靓机”;2021年投资手机回收服务商闪回科技;上个月,转转又全资收购时尚类二手平台红布林,此前转转对其进行过1亿美金战略投资。

据行业人士透露,转转全资收购红布林是各取所需,在融资寒冬和单一垂直市场低迷的情况下,红布林急需找到自己的依靠,而转转在二手电商的激烈竞争中,也急需新的增量与故事。不过,同样高客单价、低流通性的特点,决定了二奢品在众多二手交易品类中,难有较大市场规模。而这一波流量注入对于转转能有多大助力,目前也很难判断。

信任沟壑

规模争夺与赚钱能力比拼之外,长期以来,二手电商还面临着信任构建的问题。由于二手交易品类繁多和非标准化特点,产品质量把控、标准不统一、信息不对称等,成为各大平台共同的痛点。

随手搜索各个消费投诉平台,有关闲鱼、转转和爱回收的交易纠纷和投诉屡见不鲜,投诉原因多为“质量问题”“售后服务欠缺”“虚假宣传”“平台不作为”等问题。

比如去年11月,转转就曾因网红博主踢爆的“阴阳检测报告”事件陷入舆论漩涡,这起事件由于触及到转转的商业模式,存在使用阴阳合同“拉大中间商差价”牟利的可能性,而对品牌口碑产生了至今仍难消除的负面影响。

从投诉总量上看,闲鱼由于用户体量最大投诉也相对最多,但考虑其流量优势和社区粘性优势,短期内这些投诉不足以撼动其头部地位。而爱回收和转转尽管同样通过质检体系去更有效的控制交易风险,但转转的质检采用自营和第三方相结合,投诉率明显高于仅有自营质检的爱回收。

华泰证券研报分析认为,二手电商行业的长期增长取决于供需匹配效率的提升,关键点仍在买卖端的价格博弈,其中主要包括商品残值的定价和潜在的信任成本。关于残值定价,中长期有望依赖优质商品保有量提升推动二手商品供给增多而产生自然进销差价空间,而信任成本的降低可通过平台方在制度与规则等方面的努力实现优化。

这意味着,长远来看,随着市场和流量进入存量博弈、平台业务效率竞争更为激烈等趋势之下,用户信任将是决定平台及行业发展上限的重要因素,二手电商平台们仍然任重道远。

评论