文 | 斑马消费 陈碧婷

经过数十年的产业探索,中国医美行业迎来了一系列的技术爆炸和产业跃升,终于基本度过了自己的初级阶段。然而,方兴未艾的医美市场,也迎来了自己的分岔路口。

艰难抉择的背后,是产业结构导致的分配不均。上游的医药器械成为行业的核心推动力,流量入口决定了医美客源,处于中间地带的医美品牌们被挤压,赚钱难。

困顿之中,至少有三种方向,正处于探索之中:朗姿股份,借助资本,开启大规模的行业整合,寄希望于完成规模积累后再来提升盈利能力;体量并不占优的瑞丽医美,走出了一条全产业链路径,布局上游药械,推进轻医美转型,并开设医美培训;美容业务起家擅长“双美”运营的美丽田园,回到自己的核心势力圈,继续扩大美容业务的实力,用“双美+双保健”推进医美业务的落地。

八仙过海,各显神通。好在,医美行业共同坚持了一个方向:不要内卷,要外卷。

深化

瑞丽医美,应该是真正意义上的“医美第一股”。公司2008年起步,2020年底成功上市,通过几家医疗美容中心在市场立足。

早期,公司以重医美为核心的商业模式,业绩提升完全依赖于点位扩张。

2020年特殊时期之后的这几年,行业逆势叠加竞争加剧,制约了医美中心们的规模扩张,瑞丽医美(02135.HK)的增长及业绩压力,越来越大。

2021年-2023年,公司营业收入分别为1.88亿元、1.65亿元、1.89亿元,净利润分别为-1826.6万元、-2024.7万元、-3777.9万元。今年上半年,公司营业收入、净利润分别为1.17亿元、-299.7万元。

短短几年时间,公司股价从接近4港元/股跌至如今的0.14港元/股,最新市值还不到1亿港元。

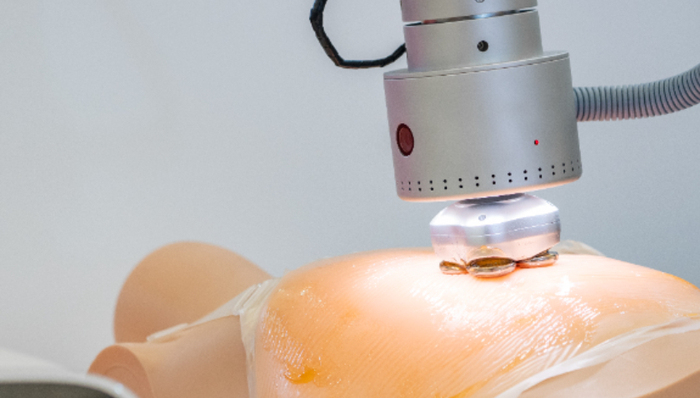

瑞丽医美为了突破药械厂商和流量来源的挤压,为自己谋划了一个以医美业务为中心,贯穿产业上下游的商业模式。核心医美业务,向非手术项目转型,提升门店的经营效率。

非手术的轻医美项目,价格相对低、盈利空间小,为什么很多医美机构还是愿意将其作为重点?一方面,轻医美项目需求广,可扩大潜在用户规模,产生增量和复购,借此引流实现以轻带重。

同时,瑞丽医美也在积极布局药械领域,向上游寻求话语权和利润。

2021年,瑞丽医美收购深圳九美信禾。该公司的初真面部植入物e-PTFE(膨體聚四氟乙烯),属于外科手术领域的植入药械。目前,新业务已经开始为公司创造收入,且增长情况还不错。

瑞丽医美旗下的苏州咏蓝,已经完成专门用于生产皮肤注射产品的工厂建设,厂房面积约为4660平方米。在此之前,苏州咏蓝已经与某高校的技术团队合作研发皮肤注射药品,正在进行试生产,并积极向有关部门申请三类医疗器械注册许可证。

另外,瑞丽医美还在海南博鳌成立了医美培训中心,正在试图从直接参与者,变身为医美行业的“卖铲人”。

转型

与瑞丽医美的全产业链布局相比,美丽田园的选择,则要轻松得多。

美丽田园的核心业务,从来都不是医美,而是美容。近年布局的医美业务,只是公司在传统美容业务之上的延伸。

目前,公司美容、医美、亚健康管理三大业务中,医美占到总收入的四成不到;收入和盈利核心,仍然是包含了大量加盟店的美容业务。

在行业内,美丽田园一直都是高举“双美”运营(美容和医美)大旗,并实现这两大业务的互相协同,以美容来带动医美的发展。在没有互联网医美倒流平台的那些年,美容院正是医美机构的主要转介来源。

2024年3月,美丽田园斥资3.5亿元收购广州奈瑞尔核心资产的70%股权;9月,通过特许经营的方式将奈瑞尔剩余门店纳入麾下。至此,完成对奈瑞尔全部150家门店的整合,美容市场老大合并老二。

在美容这个门槛更低、潜在消费者更多、市场空间更大的市场,公司美容业务继续扩容,价值巨大。于是,美丽田园的公司战略,又从“双美”运营,提升至“双美+双保健”商业模式。

既然重资产的医美业务,短期存在经营压力;那么,将轻资产、加盟制加持的美容业务作为当下的主要方向,将医美业务作为未来的增长可能,也不失为一种兼顾理想与现实的权宜之计。

并购

与瑞丽医美的全产业链模式和美丽田园的业务重心下沉相比,朗姿股份,正在试图借助资本的力量,实现医美行业的赢者通吃。

这家公司,一向在产业并购上长袖善舞。早年专心于服装业务,先后收购韩国老牌童装上市公司阿卡邦和日本时尚中高端女装品牌子苞米(m.tsubomi)。

跨入医美行业后,更是将产业并购发挥到极致。2016年,投资韩国整形医疗管理机构“Dream Medical Group Co., Ltd ”和整形医院“Dream Plastic Surgery”,同步进军国内医美市场,拿下了高端医美综合品牌“米兰柏羽”和轻医美连锁品牌“晶肤医美”;

2018年-2019年,重点布局西安市场,先后收购医美整形品牌“高一生”和西安美立方医美整形医院(后更名为“西安米兰柏羽整形医院”);

2022年-2024年,并购继续提速,先后收购昆明韩辰、武汉五洲和武汉韩辰、郑州集美,实现真正意义上的全国化布局。

截至2024年6月底,公司合计拥有38家医美机构,其中综合性医院9家,门诊部、诊所29家,成为国内头部医美品牌运营商,今年上半年收入为11.94亿元。

有A股上市公司的身份在,朗姿股份不仅有丰厚的资本储备和通畅的融资渠道,更能灵活借助于产业基金的形式,继续开启行业并购。

近年,朗姿股份先后参与设立了7支医美并购基金,基金整体规模可达28.37亿元。

如果朗姿股份跑通医美并购之路后,借助于爱尔眼科式的体外产业基金孵化模式,继续开启行业整合,其他中小型玩家怎么招架得住?

那么问题来了,积累了足够大的体量后,真的可以以规模来换取盈利空间吗?

有了规模优势,自身业务优化的空间自然变大;与上下游的谈判中,也能够获得更多的筹码;一旦有机会向上下游布局,市场空间和成功的可能性,也会高于其他中小型玩家。

近年,朗姿股份已经开始尝到医美业务提升上市公司业绩的甜头。

目前,中国医美行业仍然处于发展早期,市场集中度仍然还太低;即便已居头部的朗姿股份,医美业务的布局仍不够深入,更大的果实,还远未到成熟的时候。

当医美江湖行至分岔路口,暂无法确定,哪一种商业模式更适合中国市场,但是,信号已经出现。

或许,金发拉比正是看到了朗姿股份那宏伟蓝图的魅力,才想要负重跑步入场。

评论