文 | 酒管财经

最近,Q3财报季来了,针对在华业绩,国际酒店巨头再次集体“喊难”。

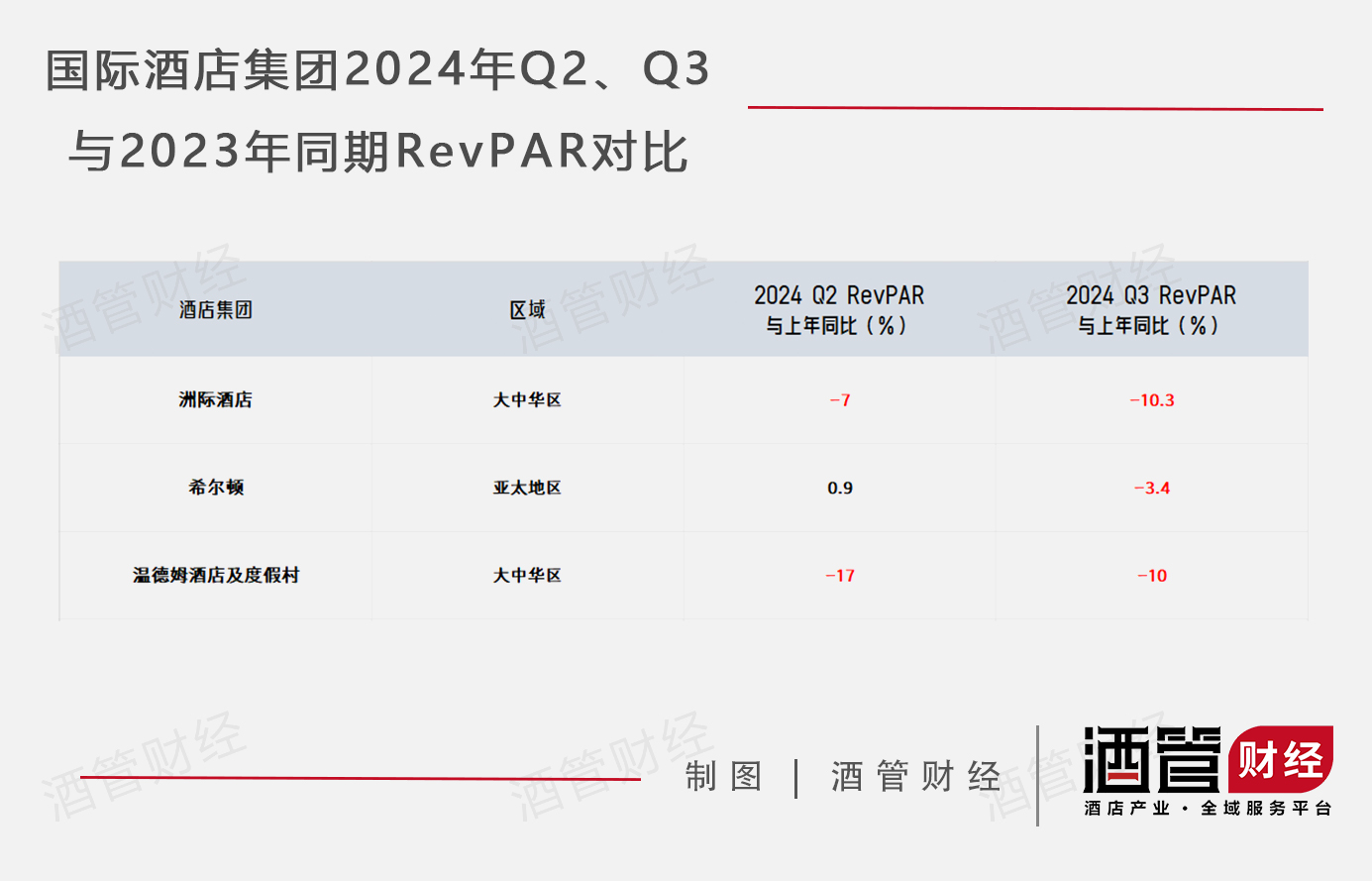

财报数据显示,洲际、温德姆Q3大中华区酒店平均房价、RevPAR均保持颓势,且在全球各大区中垫底。

虽然希尔顿未单独披露中国区酒店的住宿行业指标数据,但从其披露的亚太地区数据来看,其亚太地区酒店Q3的RevPAR同比减少3.4%,也在全球各大区中垫底。

随着报复性旅游消费退却,酒旅市场也逐渐向常态化靠拢。但消费者多元化、个性化的住宿需求也在觉醒。

随着本土酒店品牌的不断成长,其与国际酒店品牌的差距在逐渐缩小,部分有限服务产品甚至有反超之势。

国际酒店在华的品牌溢价受到冲击,它们亟需更加全面深入地了解本土不断变化的消费者。

一个显而易见的变化,国际酒店巨头在华赚钱的难度,肉眼可见地增加。

01 国际酒店在华集体“失意”

国际酒店集团,正上演在华“行路难 ”,国内消费者真的不买单了吗?

整体来看,今年二季度以来,国际酒店巨头集体告别高增长,业绩表现持续低迷。

财报数据显示,洲际、希尔顿、温德姆这三家国际酒店巨头在大中华区RevPAR已经连续两个季度保持疲软,且下滑速度已隐隐有加快趋势。

在其各自的Q2、Q3财报中,提及中国市场表现尽管依旧保持乐观预期,但业绩描述上大部分还是出现了“下滑、疲软、放缓、低迷”等字眼,且多将原因归结于天气等客观因素。

全球增长、在华失意,似乎成为这三家巨头Q3财报的一致主题。

2024年第三季度,洲际酒店全球酒店的RevPAR同比增长1.5%,其中美洲地区增长1.7%;欧洲、中东、非洲和亚太地区(EMEAA)增长4.9%;大中华区却减少10.3%。

2024年第三季度,温德姆酒店及度假村在国际地区(除美国外)为38.6美元,同比增长7%;在大中华地区的RevPAR为16.55美元,却同比减少10%;

2024年第三季度,希尔顿酒店在整个酒店系统内的RevPAR为121.4美元,同比增长1.4%。亚太地区酒店的RevPAR为78.97美元,却同比减少3.4%。

关于在华业绩表现并不理想,大都将原因归结于去年的高基数,去年年底报复性出游热情释放完毕。

其中,洲际方面的解释是,大中华区的RevPAR下降主要是由于去年同期国内旅游强劲复苏,本季度的水平仍大致与2019年持平。

业内人士指出,早在今年二季度,国际酒店巨头在国内酒店市场就已开始出现以价换量、薄利多销的迹象,考虑到国庆后到年底的超长淡季,预计这一颓势大概率将在第四季度延续。

今年3月,麦肯锡中国区主席倪以理曾对媒体表示,在华外资已告别“躺赚”时代,已进入从高速发展过渡到平稳发展的新阶段。

随着国内酒旅市场回归理性和常态化,逐步崛起的本土酒店品牌或已开始蚕食外资品牌占领的市场份额,国际酒店品牌“躺赢”时代似乎也已经终结。

想要轻松就能在中国市场上分一杯羹,难度已经上升了好几个段位。

02 为何在中国不吃香了?

国内消费者为啥不愿意为国际酒店品牌买单了?

其实,原因主要有三个:

首先,报复性消费红利结束,酒旅市场回归理性的同时,国际旅行活动和商务活动恢复缓慢。

FCM Consulting发布的《2024年第二季度全球旅行趋势报告》显示,2024年第二季度商务旅行继续增长,但预计下半年行业增速将放缓。

加之去年高基数的影响,导致2024年的比较基数较高。因此,即使酒店实际业绩仍然强劲,但与去年相比,增长率可能会出现下滑。

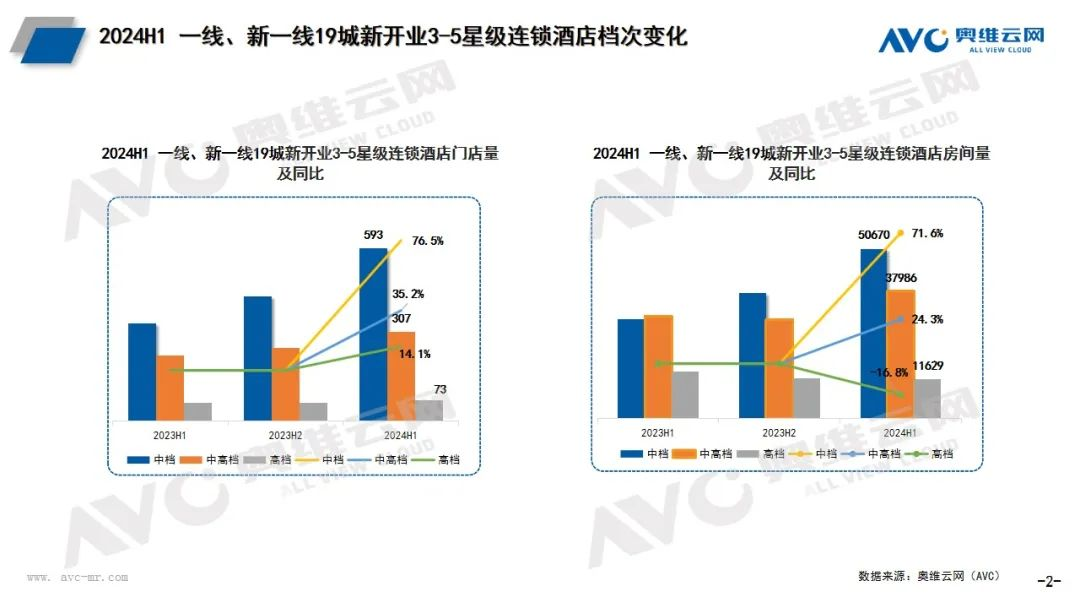

其次,今年以来,国内酒店市场肉眼可见的竞争激烈。

随着锦江、华住、亚朵等本土连锁品牌纷纷加码中高端,一些偏高端的主力品牌,在价格上已经接近国际酒店品牌的入门级产品,双方形成了“短兵相接”。

而本土酒店品牌除了卷价格,还在产品、服务、会员和数字化能力上持续内卷,但国际酒店品牌在本土化等动作上稍显滞后。

毕竟,本土酒店品牌更熟悉国情,在迭代创新上相对更有效率。

另外,面对本土消费者日益多元化、个性化的住宿需求,国际酒店集团在迎合消费者诉求上的调整没有本土酒店更灵活。

凭借对中国市场更深入的了解和更贴近本土消费者需求的服务,本土酒店相对来说拥有更广泛的客户基础。

另据奥维云网(AVC)监测数据,2024年上半年,全国共有34万家酒店(15间及以上)为开业状态,房间规模1623万间,酒店市场的供给近一步增加。

随着酒店数量的增加,每家酒店的客房收入和入住率可能会受到影响。

广发证券指出,受益于疫情期间的供给出清,2023年中国酒店的平均房价(ADR)上涨明显,经历一年消化和调整,酒店供给大幅提升,未来行业的量价经营指标均将面临一定增长压力。

值得一提的是,随着本土酒店集团近些年的崛起,其与国际酒店集团的差距逐渐缩小,国际酒店集团品牌的溢价空间也相对减少。

部分国际酒店为了维持入住率,不得不采取降价策略,这可能进一步压缩其利润空间。

整体来看,国际酒店集团在华业绩持续走弱,是本土酒店崛起、酒店行业内卷叠加商旅疲软和去年高基数的综合结果。

不得不承认,国际酒店巨头未来在中国市场依旧面临不小的挑战:中国本土酒店集团的强势崛起、消费者更加多样化并且难以讨好、市场抢夺更加白热化。

03 国际酒店在华的老本,真快啃完了?

前文提到过,近年来,除了酒店行业,与本土品牌持续成长形成较大反差的,汽车、化妆品等几乎所有外资品牌均遭遇类似困境——增长动力不足。

谈及背后原因,一位酒旅行业观察人士从更宏观的行业视角分析道,一个非常重要的背景因素是越来越多人将品牌年轻化视为重要竞争力。

品牌历史悠久,过去可能被理解为经典,今天可能被理解为品牌老化。

他表示,讲一句公道话,今年以来国际酒店品牌在中国市场表现不佳,绝非它们放低了产品和服务标准,也并非它们完全被本土酒店品牌全面超越,很大程度上缘于国人的品牌价值取向和住宿消费需求发生了改变。

这个结论可以用来解释为什么在中国市场遭遇挫折的外资品牌,在全球市场依旧处于领先地位。

当然,这不意味着国际酒店品牌就不需要反思。

面对急剧变化的国内酒旅市场,如何既能保持产品与服务优势又能迎合年轻人的消费需求?

值得注意的是,即使国际酒店集团近期在华业绩预冷,但它们都有一个共识,即中国市场是一个重要且必须用心经营的市场,甚至视为“第二市场”。

洲际酒店集团大中华区董事总经理爱默尔今年多次表示,中国市场是全球经济增长重要引擎。

希尔顿集团全球总裁兼CEO纳塞今年访华时也强调中国市场是希尔顿集团全球除美国以外最大的区域市场,并重申中国业务发展承诺。

对此,一位已有12年投龄的希尔顿酒店资深投资人强调,从产品和服务专业化角度看,国际酒店品牌近年来仍处于持续上升通道;从全球市场角度看,国际巨头依然处于领先地位,这些都是看得见的事实。

他提醒道,必须承认,近年来本土酒店品牌进步很大,但在综合实力评估上,与国际酒店巨头仍存在差距,我们投资人一定要有清醒的认识,以免产生假象。

正如欧莱雅集团董事长所说,中国已经成为世界上消费者最为挑剔的市场之一。未来谁能走得更久,市场会给予真实的反馈。

和上海某国际酒店集团内部人士交流探讨完明年国内酒店市场形势后,《酒管财经》梳理出几个共同观点:

2025大概率依旧很难,继续苦练内功;

各渠道营销无太多增长空间,要回到产品、服务根本上来;

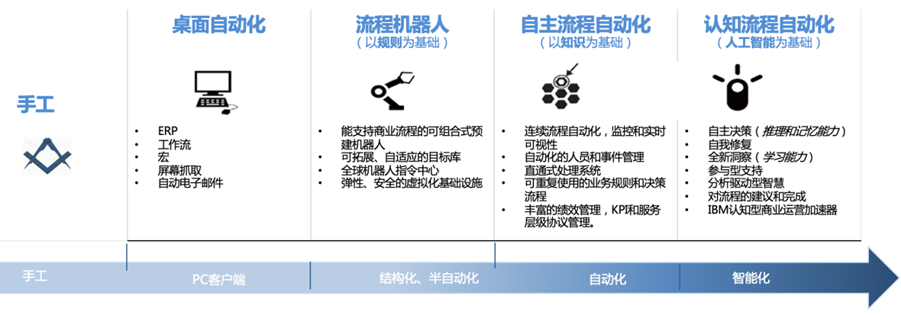

要着眼数智化等高维竞争,不要陷入规模、数量等低效竞争;

要在用户需求及场景体验上研究发力;

要注重积累建立私域,积累用户资产。

一代新牌换旧牌,你方唱罢我登场,酒店行业的变化和汰换,可能比我们想象的还要来得迅猛。

在消费者越来越理性的当下,拼品牌,拼产品创新能力,拼客户服务能力,将是未来酒店竞争的关键。

无论是外资品牌,还是本土品牌,要想在中国市场获得好成绩,必须得有硬实力。

曾经那个国际酒店品牌“躺赢”的时代,正在慢慢远去。

在本土酒店品牌崛起、酒旅消费需求更迭等大背景下,新形势下掘金中国市场无疑面临多重挑战。

中国市场是个国际酒店集团实现稳健增长的关键驱动力,国际酒店巨头们还要不断重寻在中国市场的方向,做好这里的生意依旧是道必选题。

评论