界面新闻记者 |

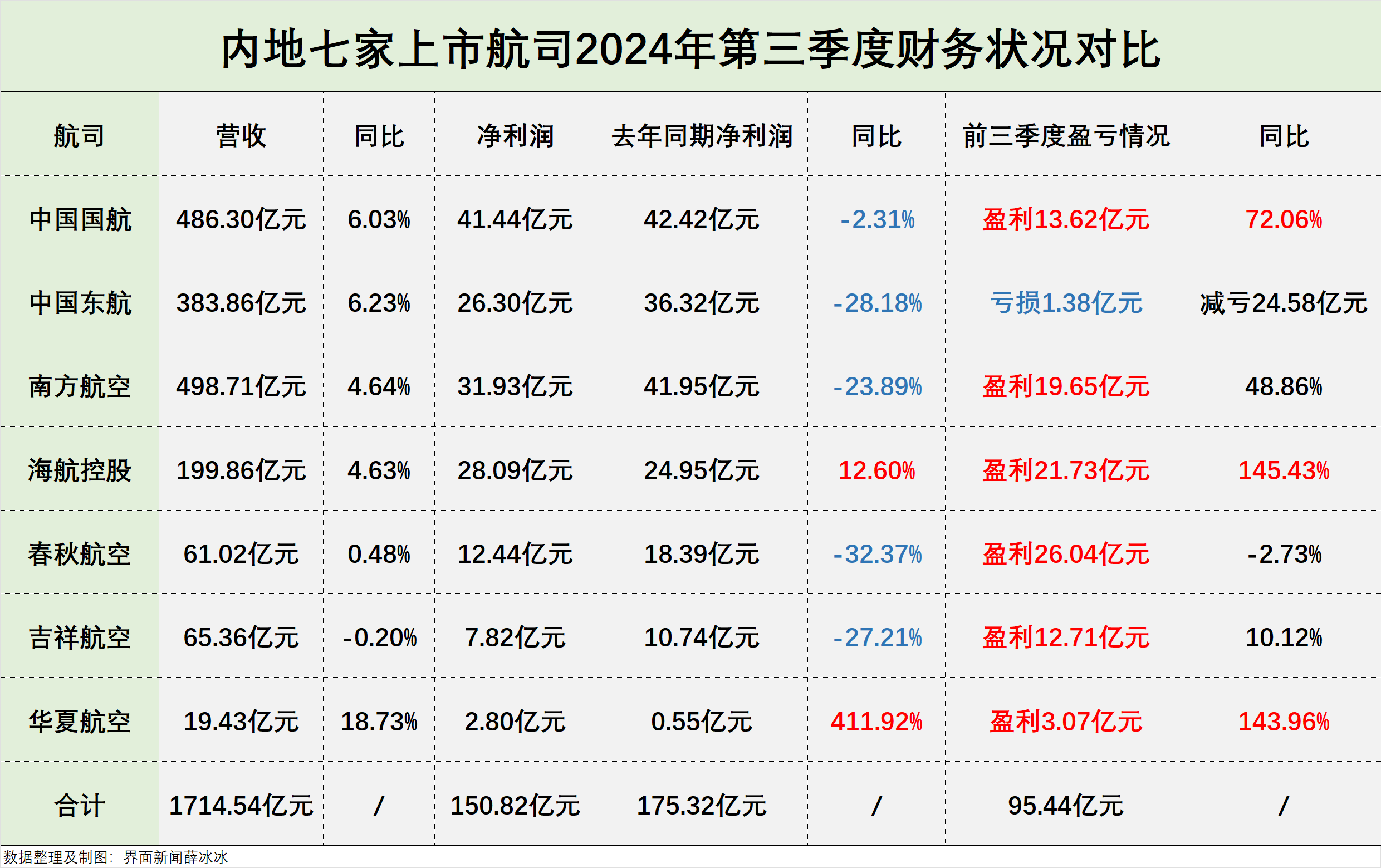

继2023年第三季度七家上市航司集体重回盈利状态后,今年第三季度上市航司延续增长势头,再度宣告全部盈利。

但是今年七家上市航司中有五家净利润同比下滑,由此导致第三季度净利润总和不及去年同期,从去年的175.32亿元减少至今年的150.82亿元。

国有三大航中,中国国航(601111.SH)第三季度净利润最高,达到41.44亿元,相比去年微降2.31%,在扣除上半年27.82亿元的亏损后,前三季度实现盈利13.62亿元,同比大增72.06%,只是这一盈利水平仍不如南航。

南方航空(600029.SH)第三季度净利润位居国航之后,为31.93亿元,但由于上半年亏损额少,净亏损为12.28亿元,扣除后前三季度盈利规模达到19.65亿元,在三大航中排名首位。

中国东航(600115.SH)在三大航中业绩表现最差,第三季度净利润为26.30亿元,相比去年下滑28.18%。扣除上半年27.68亿元的亏损后,前三季度未能扭亏为盈,录得净亏损1.38亿元。而东航也是七家上市航司中唯一一家前三季度继续亏损的航司,没能成功弥补上半年亏损额。不过界面新闻也注意到,东航前三季度净亏损额相比去年同期已有大幅减少,同比减亏24.58亿元。

关于前三季度盈利的原因,国航在财报中解释称,主要系营业收入同比大幅提升,同时公司加强成本管控,同比大幅增利。南航方面给出的解释与之类似,主要是本期航空市场需求旺盛,营业收入增加。

东航则提到,公司把握航空市场机遇,加大运力投放,持续优化航线和资源配置,强化成本管控,航空运输收入增加。但是由于受到国内客运市场竞争加剧、部分国际市场运力尚未恢复、高铁竞争、油价高位波动等因素影响,净利润同比下降。

事实上,不仅是今年第三季度,过去一整年东航业绩也在三大航中处于垫底位置。界面新闻了解到,除了前述提到的客观因素,东航业绩爆冷也有部分特殊原因。

一方面,疫情期间东航物流独立拆分上市,物流公司的利润不再合并报表,使得东航少了一块利润贡献,而南航物流、国货航仍在上市进程中,尚未脱离公司。今年上半年南航物流还实现17.12亿元的净利润,成为南航旗下最赚钱的控股公司。

另一方面,上海航空市场竞争激烈,虽然上海是东航的大本营,但是春秋航空、吉祥航空两家民营航司也深耕于此,且两家民营航司从去年至今一直保持盈利。

作为内地最赚钱的航司,春秋航空(601021.SH)一如既往地发挥稳定,前三季度实现净利润26.04亿元,是七家上市航司中盈利金额最高的一家。但是单就第三季度而言,今年第三季度春秋航空净利润相比去年同期下滑明显,下降幅度在32.37%。对此,春秋航空方面表示,下降主要系本报告期内毛利率下降。

前述提到,今年第三季度七家上市航司中有五家净利润同比下滑,剩余两家逆势增长的就包括海航控股。财报数据显示,第三季度海航控股(600221.SH)实现净利润28.09亿元,同比提升12.60%,扣除上半年6.36亿元的亏损后,前三季度盈利额达到21.73亿元,同比暴涨145.43%。

谈及净利暴涨的原因,海航控股表示,主要系航空业市场复苏,扩大运力投放,持续完善航线网 络,加强精细化管理,提质增效,业务量增加所致。但更为重要的一点在于,因汇率波动,海航控股确认部分汇兑收益。

汇兑损失或汇兑收益对海航控股业绩影响颇大。例如,今年上半年海航控股就曾提到,公司大多数的租赁债务及部分贷款以外币结算(主要是美元,其次是欧元),并且公司经营中外币支出一般高于外币收入。数据显示,受汇率波动影响,海南控股上半年确认汇兑损失6.72亿元,已经超过上半年亏损金额。若剔除汇兑损失,海航控股上半年本能够实现盈利。

从资产负债状况来看,截至今年上半年,海航控股再度濒临资不抵债,负债率达到99.38%,但是到今年三季度末负债率有一定下滑,降至97.28%,与去年同期水平相当。

除了上市航司以外,今年前三季度还有部分航司实现整体盈利。10月14日,中航协召开2024第三季度理事单位信息沟通会,会上透露,在需求旺盛和人民币升值的共同利好下,前三季度航空公司整体盈利201.2亿元,同比增长107.7%,累计实现盈利的航空公司达到20家。

具体而言,受暑运旺季带动,今年第三季度航空公司的整体收益水平环比增长10%、平均票价水平环比增长13.5%。

但受外部种种因素影响,客运收益水平和平均票价比去年同期均出现了一定的回落,票价下行压力加大,也就是今年以来常提的,民航市场呈现“量涨价跌”、“以价换量”的态势。这也可以解释,为什么今年第三季度七家上市航司中有五家净利润同比均下滑。

中航协方面称,预计2024年全年的旅客运输量有望超过7.2亿人次,比2023年、2019年分别增长16%、9%以上。但仍然面临市场潜在需求充分释放尚需时日、国内市场竞争激烈、周边国际枢纽分流明显、高铁对民航冲击加大以及航空公司资产负债率高等问题。

评论