界面新闻见习记者 | 田鹤琪

“三桶油”前三季度业绩陆续披露,中国石油 (601857.SH/00857.HK) 稳中有进,中国海油(00883.HK/600938.SH)同比增幅近两成,中国石化 (600028.SH/00386.HK) 却出现下跌,尤其三季度净利下跌超五成。

根据最新财报,前三季度,中国石油归母净利润1325.22亿元,同比增长0.7%;中国海油归母净利润1166.59亿元,同比增加19.5%,均创历史同期新高。中国石化归母净利润则为451.1亿元,同比下降16.6%。

今年上半年中国石化净利润仍有2.6%的同比增长,但三季度归母净利润为80.3亿元,同比降幅达55.2%。中国海油三季度归母净利润则同比增加了9%,至369.28亿元。

对于“三桶油”截然不同的财务表现,捷诚能源首席分析师闫建涛告诉界面新闻,它们的上下游结构不同,资产结构也有所差异。

中国海油是中国最大的海上油气生产运营商。其业务板块集中于勘探开采与生产,其虽涉及部分炼化销售等业务,但整体上是一家纯上游油气公司。

中国石油是国内最大的油气生产商和供应商,其业务涉及油气和新能源、炼油化工和新材料、销售等,但其上游的油气和新能源业务营收占比超30%,占比较大,这部分业务在今年实现净利增长。

中国石化是中国最大成品油和石化产品供应商,业务板块也包括勘探开采、炼油、营销和分销、化工。从前三季度营收占比看,上游的勘探及开发占比仅为5.69%,位于中下游的炼油占比5.23%,营销及分销占比最大,达55.21%,化工占比为13.48%。

这决定了中国石化的业绩更多取决于上游成本,另两大公司业绩与油气产量和油价直接相关性更大。

中国石化对三季度业绩同比大幅下滑解释称,去年三季度,油价呈单边上行走势,而今年三季度油价快速下跌,其库存收益同比大幅减少,以及叠加石油石化产品毛利下降的影响。

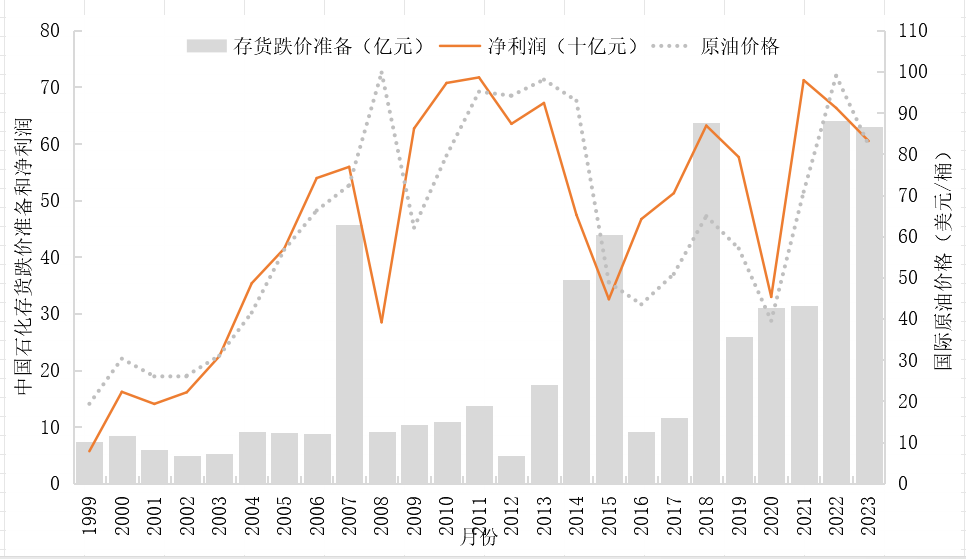

闫建涛称,中国石化需要大量采购原油和原材料以供其炼油厂使用。这一过程中,由于采购和炼油到成品油及化工产品的生产销售存在一定的周期,通常约两至三个月,因此会产生大量库存所导致的存货减值问题,规模一般可以达到几十亿元。

在10月29日举行的第三季度业绩电话会上,中国石化管理层也指出,三季度油价下跌对公司的存货影响比较大。其中,炼油板块的库存减利43亿元,销售板块的库存减利13.6亿元。

存货减值是指石油企业由于存货遭受毁坏、销售价格低于成本等原因而产生的损失。

“企业发生存货减值是正常现象,但损失金额过大则需要警惕,可能与行业景气度下降、公司经营策略失误等因素有关。全球油价下跌令炼油企业库存减值风险增加,相应仓储运输费用增加,也推高了进口原油的相关采购成本。”闫建涛称。

界面新闻注意到,在2024年半年报中,中国石化曾提到,展望今年下半年,中国经济有望继续回升向好。预计境内天然气和化工产品需求增长,成品油需求基本保持稳定。综合考虑地缘政治、全球供需和库存变化等影响,预计国际原油价格仍将宽幅震荡。

今年前三季度,国际原油价格先升后降,整体保持中高位震荡,布伦特原油现货平均价格为82.79美元/桶,同比增长0.9%;美国西德克萨斯中质原油现货平均价格为77.71美元/桶,同比增长0.5%。

其中,布伦特原油现货三季度均价为80.2美元/桶,同比和环比分别下跌7.6%和5.6%。

闫建涛称,尽管面临市场波动,中国石化上游板块实现的价格并未下降,反而有所上升。前三季度,其原油实现价格为76.6美元/桶,同比增长了1.2%;天然气实现价格为1.88元/立方米,同比增长6.8%。

换言之,中国石化的业绩主要受到中下游炼油、化工等板块的拖累。

闫建涛认为,中国石化的炼油业务反映了整个行业目前面临的挑战,特别是柴油产量下降超过10%,化工板块产量下降6%,这与经济放缓和能源转型有关。

此外,夏季通常是汽油需求旺季,但受这几年电动车快速增长等因素影响,中国石化前三季度的成品油经销量增长并不理想。

财报显示,前三季度,中国石化成品油总经销量1.82亿吨,同比增长0.6%;境内成品油总经销量1.38亿吨,同比下降3.2%。

闫建涛指出,在化工板块,尽管加工成本基本保持下降趋势,但由于外部经济环境的影响,中国石化的化工板块营业亏损也从去年的37.82亿元扩大至今年前三季度的55.75亿元,显示出经济环境对该板块的显著影响。

实际上,中国石油同样在财报中提到了国内成品油市场需求趋缓的问题。但其天然气市场需求保持较快增长,加上新能源新材料等新兴产业的发展,前三季度净利实现了微涨。

此次中国海油的业绩上涨,则主要得益于净产量的大幅上升和桶油主要成本的管控。

据财报,今年前三季度,中国海油净产量同比上涨8.5%至542.1百万桶油当量。

其中,该公司国内净产量达369.2百万桶油当量,同比上升6.8%,主要得益于渤中19-6和恩平20-4等油气田的产量贡献;海外净产量达172.9百万桶油当量,同比上升12.2%,主要得益于圭亚那Payara项目投产带来的产量增长。

此外,前三季度桶油主要成本为28.14美元,同比基本持平。

闫建涛表示,中国海油桶油成本一直维持在较低水平,重点可关注其净产量的增长,而净产量增长主要与其资产结构有关系,其资产结构中70%多都是原油产量。

评论