界面新闻记者 |

界面新闻编辑 | 牙韩翔

山西汾酒跑出了加速度。

据山西汾酒公布2024年三季报显示,该公司前三季度实现营业收入313.58亿元,同比增长17.2%;实现归母净利润113.5亿元,同比增长20.3%。对比来看2023年,山西汾酒全年营收和净利润分别为319.28亿元、104.38亿元。

也就是说,今年前三季度,山西汾酒营收逼近去年全年水平,净利润则超出了去年全年9亿元以上。根据山西汾酒此前提出的目标,其2024年计划营收增速为20%,截至三季度结束,该公司已经完成营收目标的约82%。

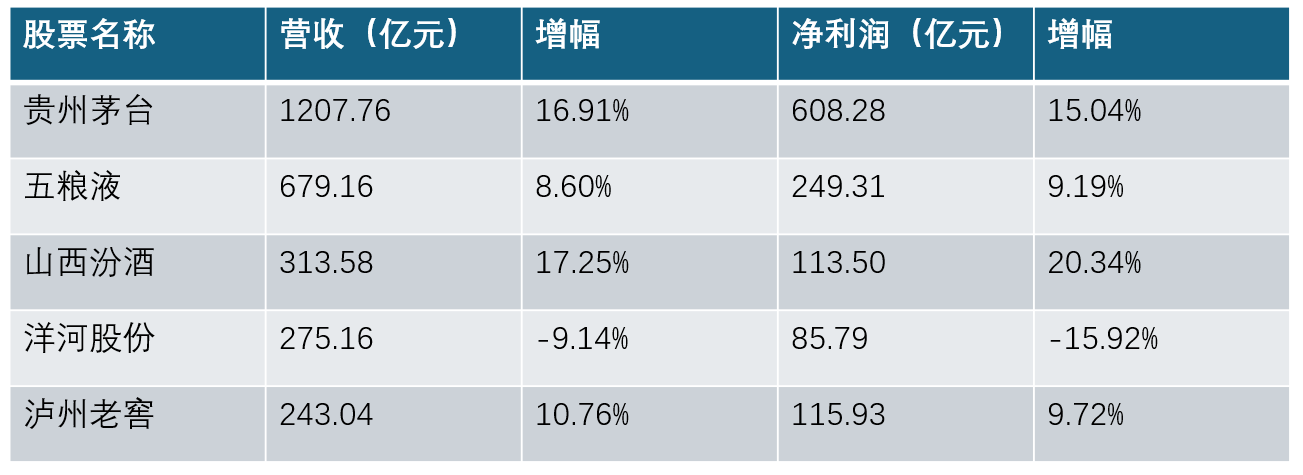

作为曾经的“汾老大”,现任山西汾酒董事长袁清茂在2021年掌舵后,就提出了品牌复兴的概念,意在“争三”。目前A股白酒上市公司三季报披露完毕,这份三季报也帮助山西汾酒超越洋河股份,凭借营收重回白酒行业前三甲的位置。今年前三季度,排名前五的白酒企业营收均已经突破200亿元。

带动山西汾酒业绩增长的是酒类销售。该公司三季度经营数据显示,报告期内酒类产品的销售收入合计为312.52亿元,同比增长17.49%。

目前山西汾酒将每升130元以上产品划分为中高价酒类,将每升130元以下产品划分为其他酒类。今年前三季度,山西汾酒中高价酒类销售收入为226.14亿元,同比增长14.26%,其他酒类销售收入为86.38亿元,同比增长26.87%。

在大众对山西汾酒的认知中,光瓶酒“玻汾”是其最具代表性的核心单品。界面新闻通过电商平台了解到,53度黄盖波汾12瓶售价608元,约合51元每瓶,是大众价位产品的典型代表。2023年,玻汾系列销量约为2亿瓶。据招商证券分析,“玻汾”年复合增长率约15%,2025年收入有望突破百亿元。

在山西汾酒产品矩阵中,中高端的代表则是青花汾酒。在青花汾酒的带动下,2023年山西汾酒的中高价产品毛利率达到84%。中高价产品毛利较高,但这一品类在今年前三季度的增长幅度则不如其他大众类产品。对于山西汾酒来说,提升中高价产品收入占比,才可能进一步巩固其行业位置。

分地区看,今年前三季度山西汾酒省内外市场销售收入均同比提升,其中省内销售收入为119亿元,同比增长11.58%;省外销售收入为193.53亿元,同比增长21.44%。可以看出,山西汾酒省外销售收入增速明显快于省内,省外收入占比已经达到62%。

在销售渠道方面,山西汾酒正在线上渠道发力。半年报就提到,在今年618全周期,京东、天猫、抖音、快手四个电商平台的汾酒官方旗舰店,均获得白酒品牌旗舰店销售排名第一,扩大了汾酒品牌在线上平台的影响力。

此前电商收入在山西汾酒的收入构成中占比并不大,2023年全年,其电商平台收入16.68亿元,占比仅在5%左右。

今年前三季度,该公司电商平台销售收入达17.72亿元,同比增长达35.64%,代理销售收入为293.01亿元,同比增长17.44%,直销(含团购)销售收入有所减少,为1.79亿元,同比下降47.87%。

回顾此前几年,山西汾酒受到了业绩增速不断下降的困扰。2021年至2023年,该公司总营收增幅分别为42.75%、31.26%、21.8%,归母净利润增幅分别为72.56%、52.36%、28.93%。

当前白酒行业已进入深度调整期,袁清茂就曾表示,在这样一个大变局之下,如果我们以5年、10年为单位来判断,白酒消费量可能还会持续下降,市场上的好酒、老酒越来越多、越来越普遍,品质差或者很一般的酒,会越来越没有市场。

身处逆境中,并不意味着白酒单品没有机会。浙商证券分析认为,白酒行业仍然存在结构性机会。次高端价格带品牌竞争格局仍然较为分散,全国性品牌和强势区域品牌具备各自的竞争优势。汾酒的青花系列品牌,在汾酒的品牌势能和清香型的香型差异化上具备优势。此外,光瓶酒仍在扩容,足以容纳百亿级全国大单品的诞生,“玻汾”作为全国光瓶酒大单品仍有增长空间。

评论