文 | 野马财经 刘俊群

编辑丨刘钦文

逢年过节,妈妈们总喜欢去金店逛一圈,看着那些金灿灿的首饰,嘴里还总念叨着,“金价涨了,还是等等再买吧。”对很多人来说,黄金不仅是一种装饰,更是一种保值的投资。但在这看似稳当的黄金生意背后,却隐藏着起伏不断的资本故事。

近日,国内知名黄金珠宝品牌——梦金园黄金珠宝集团股份有限公司(下称“梦金园”),再度传来IPO的消息。在尝试登陆A股无果后,梦金园于2023年转向港股市场。然而,2023年9月和2024年4月的两次上市尝试均未成功。10月14日,梦金园第三次向港交所提交了《招股书》,再次为上市发起冲击。

令人意外的是,梦金园的背后还有“国民媳妇”海清的身影。她不仅是品牌曾经的代言人,更是在2018年成为了公司的股东,即使公司A股上市受挫后,她依然选择继续支持,至今仍持有350万股股份,占公司总股本的1.53%。

然而,明星效应并不能掩盖公司面临的挑战。2024年上半年,公司净利润骤降54.46%。这无疑为梦金园的上市之路再添波折。

曾折戟A股 如今三冲港股

黄金具有投资、保值的属性,这几年黄金的地位在消费者心中不断上升。但在资本市场上,对于卖黄金首饰的梦金园来说,日子似乎并非那么风光。

梦金园在2021年首次冲刺A股上市,但最终未能成功。到了2022年下半年,公司放弃了再次冲击A股的计划,转而在港股提交了《招股书》。在港股《招股书》中,梦金园指出,当初A股上市受挫的原因之一是“旧料业务活动的商业合理性”问题。

根据《招股书》可知,所谓旧料业务是指客户旧料兑换,也就是以旧换新。不过,“旧料兑换”并非梦金园的独创业务模式。在《招股书》中,梦金园提到,老凤祥、萃华珠宝等知名品牌同样采用了类似的模式。但老凤祥、萃华珠宝并未披露具体数据。

来源:《招股书》

不过,这两家公司对旧料业务的依赖并不高。老凤祥、萃华珠宝从上海黄金交易所(下称“上金所”)及银行系统采购、租赁的黄金原材料的比例合计高达90%左右,可以推测出,公司旧料兑换的比例均低于10%。

从整体市场来看,已经上市的中国黄金(600916.SH)和菜百股份(605599.SH)依然以从上金所采购为主,比例分别高达90%和70%。

从上金所采购标准金依然是境内黄金珠宝企业获取原材料的主流途径。然而,梦金园的采购模式则相反,2018-2020年,公司从上金所采购的黄金原材料占总采购量的30%左右,“旧料兑换”则高达50%以上。

具体看,2018-2020年,梦金园从上金所采购黄金的数量分别为1.85万千克、1.46万千克、0.77万千克,占采购总量的比例分别为35.54%、33%和26.46%,采购占比逐年下滑。

而“旧料兑换”获得的黄金数量分别为2.7万千克、2.6万千克和1.96万千克,占采购总量的比例分别为51.79%、58.7%、67.56%,呈上升态势,旧料兑换采购金额占比也从2018年的55.51%上升到71.15%。

公司曾在A股《招股书》中称,由于公司每年第三季度大规模开展“一元换购”活动,加之新冠疫情和黄金价格上涨因素下,因此,黄金旧料比重有所提高

来源:《招股书》

然而,深交所在2021年的《问询函》中对此提出质疑,要求梦金园说明以旧换新业务占比较高的原因及合理性,以及公司是否存在利用以旧换新名义虚增收入及毛利的情形。

面对质疑,梦金园在港股《招股书》中强调,据咨询机构“弗若斯特沙利文”数据显示,梦金园旧料业务于黄金珠宝制造商及品牌中属于普遍现象。此外,公司与业内其他主要企业相比,旧料业务做法并无重大异常之处。

此次冲刺港股,公司也缩减了旧料业务的占比。2021年-2023年及2024年上半年,梦金园的黄金旧料业务获取黄金量占比分别为49.9%、40.8%、34.8%和29.8%,正在逐渐下降。

三年营收累计528.04亿元 黄金商投资黄金也失误?

上次冲刺A股时,梦金园因旧料业务问题被“绊了一下”。那么,这次冲击港股,梦金园又交出了怎样的成绩单?

《招股书》显示,从市场格局来看,截至2023年12月31日,梦金园在中国黄金珠宝市场的品牌中,按黄金珠宝收益计算的市场份额为3.8%,位列第五名。

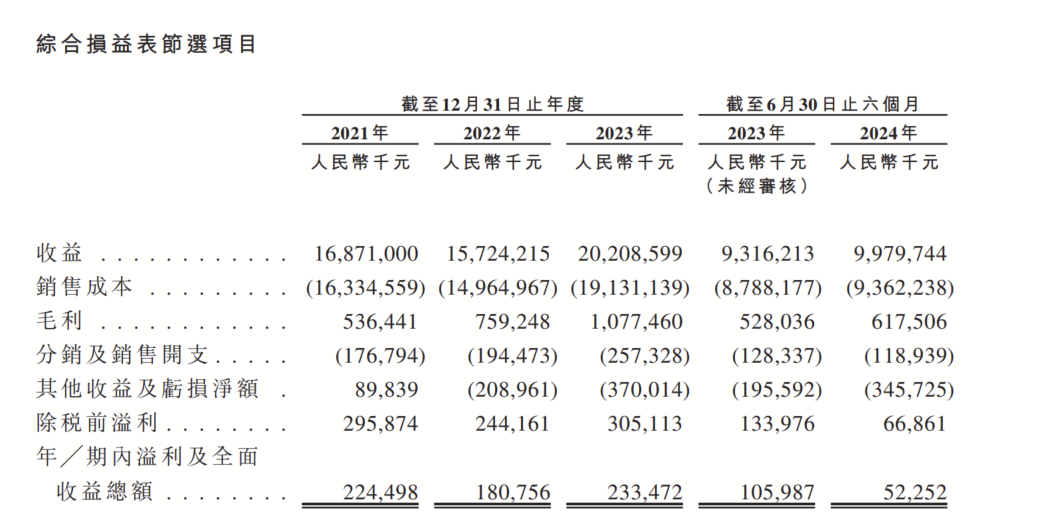

此外,梦金园在营收上超过了百亿级。公司2021年至2023年的营收分别为168.71亿元、157.24亿元、202.09亿元,2024年上半年为99.8亿元。

同期,公司净利润分别为2.21亿元、1.81亿元、2.3亿元及0.47亿元。特别是2024年上半年净利润仅为0.47亿元,同比骤降54.46%。公司解释称,主要是因为上半年在TD金合约上出现了亏损。

来源:《招股书》

TD金合约是什么?知名经济学家宋清辉解释道,TD金合约是一种黄金延期交易,允许投资者利用保证金操作,无需支付全额资金。该合约采用双向交易机制,投资者既可以做多(金价上涨时获利),也可以做空(金价下跌时获利)。这种机制使得无论市场行情上涨还是下跌,投资者都有机会获取利润。

据“尺度商业”报道称,贵金属类公司通常都会做对冲业务来控制成本,梦金园同样也可能建立了空头头寸来对冲金价的大幅上涨。

宋清辉进一步解释,“建立空头头寸”的逻辑在于,投资者在金价高位时卖出期货合约,期待未来买回时价格会更低,从而获利。但这种策略完全依赖于对价格走势的准确预判。一旦价格不降反升,公司就需要在更高价位买回合约,从而产生亏损。

来源:《招股书》

过去几年,黄金的价格显然在稳步增长。据“上金所”数据显示,Au9999的日均收市价由2021年的374.5元/克增加至2022年的392.2元/克。截至2024年6月底,其日均收市价520.9元/克。

“公司‘其他收益及亏损净额’与Au9999的价格总体呈负相关。”梦金园在《招股书》中表示。也就是说,金价越涨,梦金园亏得越多。

《招股书》显示,2022年、2023年和2024年上半年,公司“其他收益及亏损净额”项分别亏损-2.09亿元、-3.7亿元和-3.46亿元。该项主要包括就Au (T+D)合约及黄金租赁产生的收益或亏损。

来源:《招股书》

中国企业资本联盟中国区首席经济学家柏文喜也指出,如果梦金园为了对冲金价上涨而建立了空头头寸,但最终导致了亏损,这可能表明公司对金价走势的预测出现了误判,或者市场条件发生了意料之外的变化。这也可能意味着公司的对冲策略需要重新评估和调整,以更好地管理价格风险。

拥有2886家店铺 毛利率为6.2%

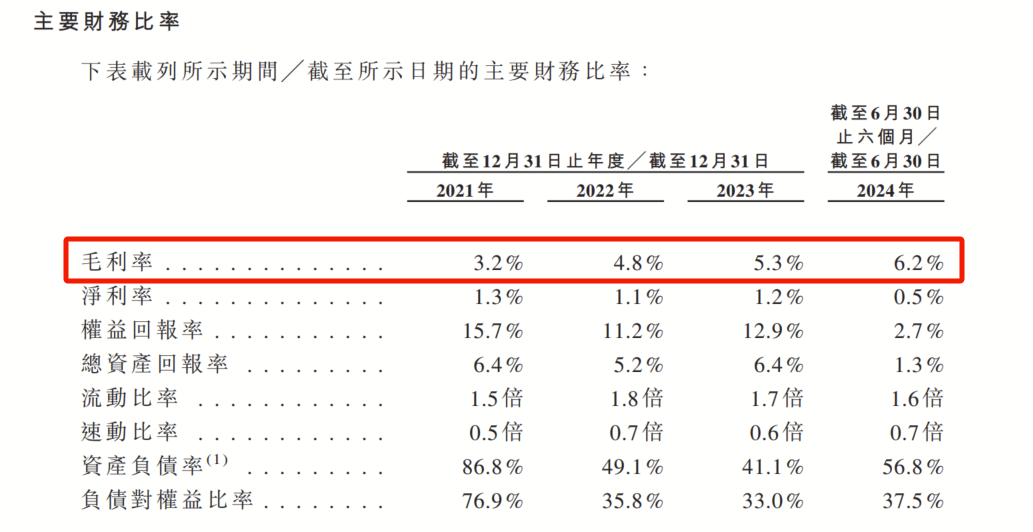

虽然梦金园的营收表现不俗,但从毛利率来看,公司仍面临毛利率低于部分同行的压力。

《招股书》显示,截至2021年-2023年及2024年上半年,公司毛利率分别为3.2%、4.8%、5.3%和6.2%。

来源:《招股书》

而2021年-2023年,正在冲刺深交所主板的周六福的毛利率分别为35%、38.7%和26.2%;已在港股上市的周大福则为28.2%、23.4%和23.7%,均远超梦金园的毛利率。

对此,梦金园曾解释称,低毛利率主要受产品结构和销售模式影响,黄金产品的毛利率低于镶嵌类产品,而加盟模式的毛利率又低于自营和电商模式。

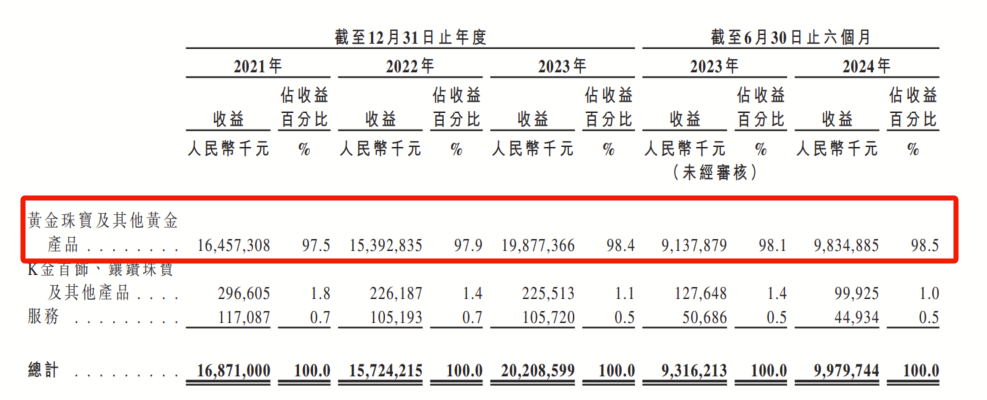

产品结构方面,梦金园核心产品黄金珠宝及其他黄金首饰的毛利率分别为2.2%、3.9%、4.6%和5.6%;相比之下,K金首饰、钻石镶嵌饰品及其他饰品的毛利率略高些,分别为23.7 %、28.1 %、27.5%和27.5%。

而2021年-2023年及2024年上半年,黄金珠宝及其他黄金产品的收入占公司总收入的比例分别为97.5%、97.9%、98.4%和98.5%。

来源:《招股书》

据“光大证券”研报显示,黄金产品占比高的公司通常毛利率偏低。例如,潮宏基以K金饰品为主,2020年时尚珠宝首饰占比68.8%,毛利率为35.8%;周大生的镶嵌类首饰占比43.5%,素金首饰占比33%,毛利率为41%。反观梦金园的黄金类产品比例高达98.5%,但毛利率仅为6.2%。

此外,在销售渠道方面,2021年至2024年上半年,梦金园的加盟商和省级代理带来的收入占总营收的87.6%、94.4%、93.7%和82.3%。虽然加盟模式扩展了市场覆盖面,但毛利率较低,分别为2.8%、4.3%、4.7%和6%;而自营店的毛利率则高得多,在同一时期分别为14.7%、16.9%、22.4%和24.4%。

截至2024年上半年,公司共有2850家加盟店和36家自营店,合计2886家店铺,加盟店占比高达98.75%。

实控人曾是山东司机 演员海清套现超1900万元

梦金园的背后是一家四口的家族企业,由王忠善和张秀芹夫妇于2000年创立。《招股书》显示,王忠善夫妇以及儿子张国鑫、女儿王娜,通过直接或间接方式合计持股约89.39%。

公司创始人王忠善是山东昌乐人,他的故事还得从30多年前说起。早在1987年,23岁的王忠善还只是个奔波于各地的司机。为了生计,他在昌乐运输公司开车。

命运的转折出现在1994年。这一年,昌乐县发现了数十亿克拉的蓝宝石矿,瞬间成为了“中国蓝宝石之都”。

30岁的王忠善敏锐地意识到蓝宝石镶嵌生意的潜力,他从最基础的学徒做起,凭着坚毅的性格,生意越做越大。

到了2003年,他在昌乐县经济开发区工业园买了100多亩地,建现代化厂房,规模化生产金银首饰。

来源:《招股书》

为了让梦金园在激烈的市场竞争中脱颖而出,王忠善不仅舍得投入,更懂得如何吸引人眼球。他重金聘请高级设计师,以大自然、文化和写实工艺为灵感,打造了“禧·钟情”“礼·尊情”“悟·性情”等系列,塑造出品牌独特的设计风格。

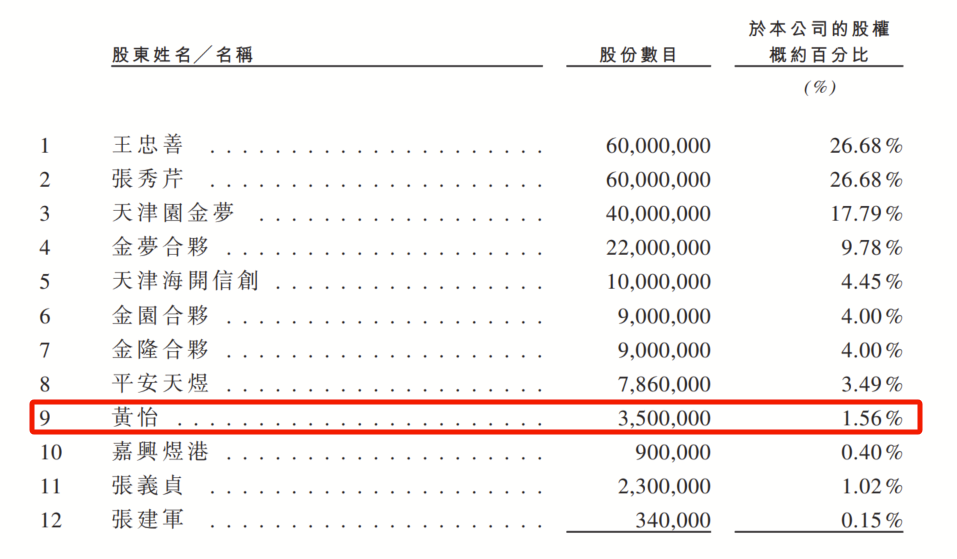

除了家族成员,梦金园还有一位明星股东——著名演员海清(本名黄怡)。2018年,海清以500万元的价格购入公司500万股份,持股比例为2.22%。

2022年,海清将其中150万股以每股12.98元的价格出售,交易总额达1947万元,收益率高达11.98倍。

这笔交易让海清收回了150万元的购入成本,还净赚1797万元。目前,海清仍持有梦金园350万股,占公司总股本的1.53%。如果梦金园顺利上市,这笔投资还将为她带来更大的财富回报。

来源:《招股书》

因为看好梦金园,海清还在2013年至2020年担任了梦金园的品牌代言人。柏文喜表示,演员海清在梦金园多次IPO受挫后,依然选择保留大部分持股,这反映了她对公司未来发展潜力的信心和对公司管理团队的信任。从企业的角度来看,这种投资人的支持是非常宝贵的,因为它不仅提供了额外的资金,还增强了公司的信誉和市场形象。对其他潜在投资者产生积极影响。

梦金园的发展故事,不仅有创始人王忠善的坚持,还有“国民媳妇”海清的慧眼相助。作为明星股东,海清在几次IPO受挫后依然选择继续支持。如今,梦金园再度冲刺港股,能否在资本市场圆梦?

评论