文 | 马上赢情报站

近期,啤酒行业巨头们陆续发布了2024年第三季度报告。尽管行业增速放缓、步入存量竞争已是预料之中,但一些企业如燕京啤酒,依然实现了营收和净利润的双增长,这在食品饮料行业降速的大背景下显得尤为难得。

综合数家企业财报信息,“啤酒高端化”的步伐似乎正在迈入了深水区,中高档啤酒的销售正在逐渐成为各大酒企营收和利润增长的主要动力,“啤酒高端化”在各大企业的财报中已经陆续开始显现成效;同时,啤酒在传统餐饮渠道的销售正在遭遇挑战,但传统零售渠道却正逐渐崛起,社区团购、O2O等新兴渠道也正在成为啤酒销售的新战场。基于马上赢品牌CT中的相关数据,本周马上赢情报站为您数读「啤酒」,揭示啤酒市场在高端化和渠道变革中的新动向。

马上赢品牌CT数据覆盖了全国县级以上各等级城市,业态覆盖包括大卖场、大超市、小超市、便利店、食杂店,亦包含以这些业态门店为载体的部分O2O订单。马上赢通过AI和大数据技术对样本门店的交易订单进行实时全量POS数据的自动化清洗。目前,马上赢品牌CT覆盖的品牌超30万个,商品条码量超过1400万个,年订单数超过50亿笔。

01 类目整体概况

市场份额:季节波动明显,整体缓慢增长

啤酒销售的季节性特征尤为明显,这与啤酒清爽、解腻、低度的特性相关。在春夏的Q2、Q3的市场份额显著高于秋冬的Q1、Q4,大约占到了整体零售业态中酒类销售的45%左右。相较之下,在全年中占比最低的Q1,这一占比仅约22%,约为高峰时期的一半。

从同比增速上看,今年同比去年,Q2、Q3的市场份额有所回升,特别是Q3,与去年同期相比实现了4.17%的增长。

产品规格与每百毫升均价:不一样的“性价比”

基于马上赢品牌CT中的数据,我们拉取了啤酒类目中,组合装/非组合装的销售额占比及组合装/非组合装产品的单件平均规格、对应的百毫升均价走势,以进一步观察类目走向。

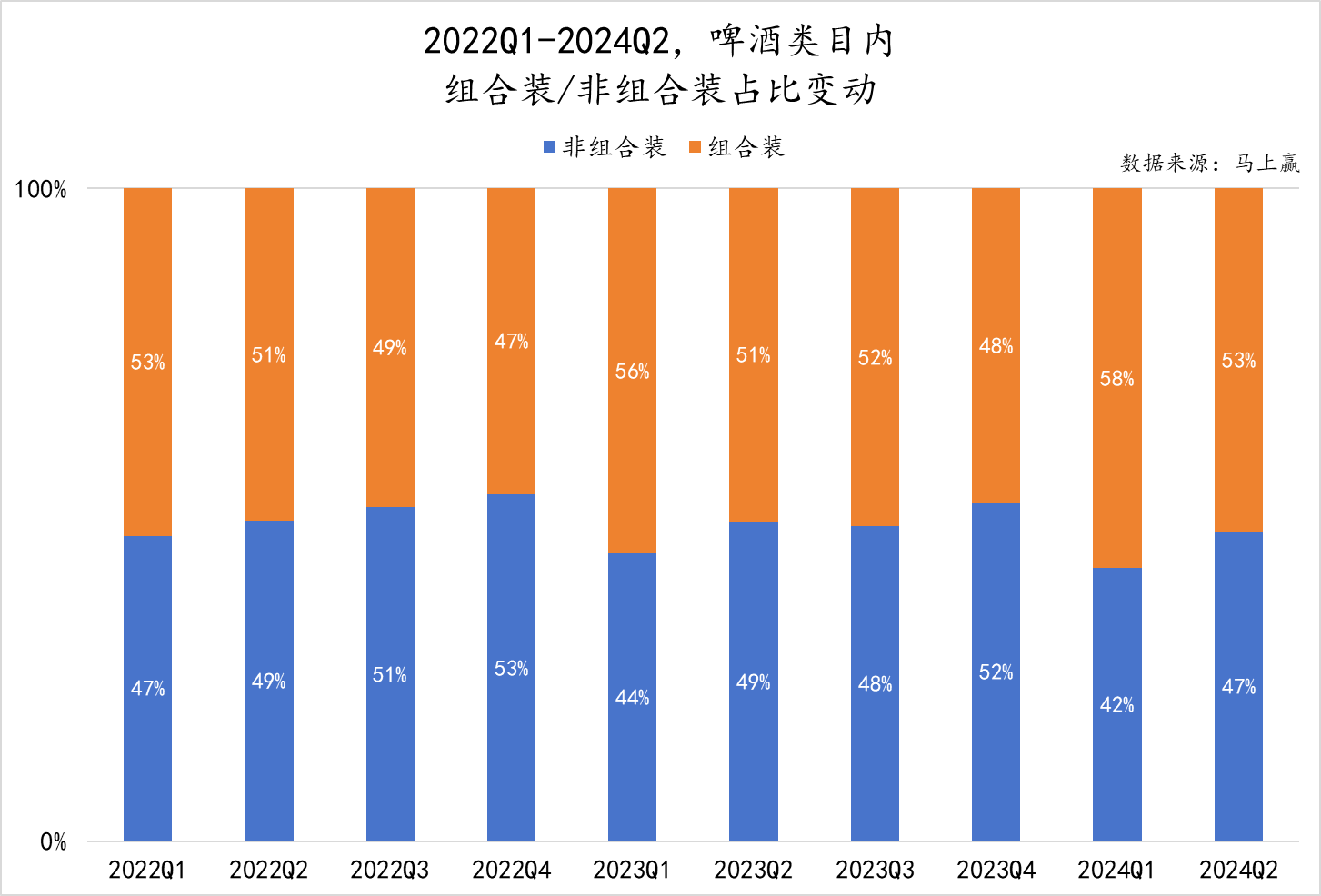

整体而言,啤酒组合装、非组合装的销售额占比接近于1:1。但今年截至目前,组合装销售额整体略高于非组合装。

组合装、非组合装销售额占比也会受到淡旺季的轻微影响:淡季,特别是Q1,组合装占比略高;到了旺季,非组合占比会有所提升。

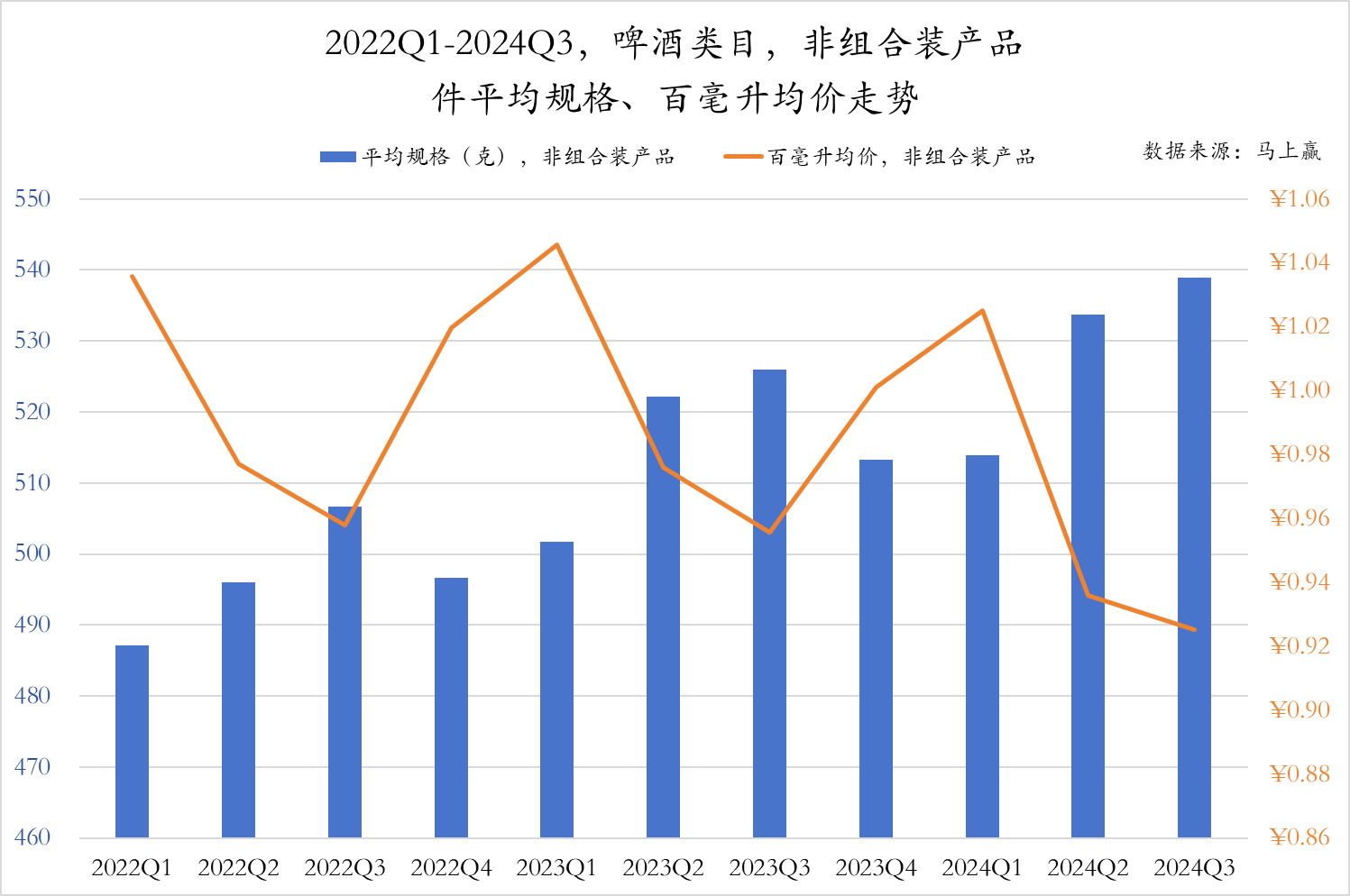

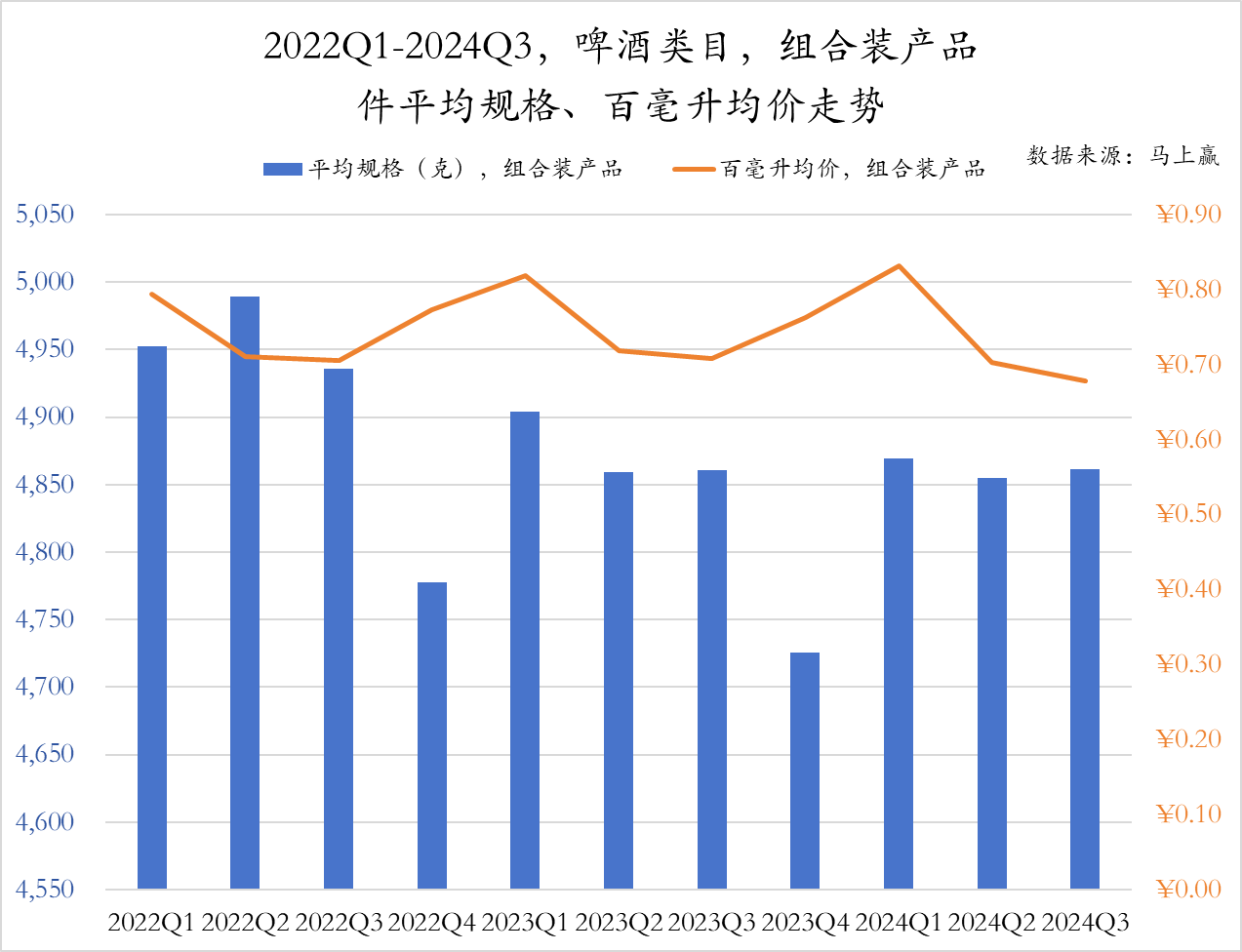

观察历年数据,无论是非组合装还是组合装产品,从2022年至今,整体百毫升均价都呈现出下降的趋势。同时,每年在销售旺季Q2和Q3,啤酒百毫升均价最低;在淡季Q1,每百毫升均价最高。一年中最高比最低百毫升均价高出超过10%,且差距呈现出进一步拉大的趋势。这或许是因为在当下越来越激烈的竞争中,啤酒企业倾向于在销售旺季用促销活动、低价等各种方式吸引更多“随机”消费者,而在淡季在“稳定”消费者中维持一定的利润。但是,非组合装和组合装产品也呈现出一些不一样的趋势:

- 非组合装产品整体呈现出规格更大、百毫升均价更低的趋势,性价比进一步提升;而组合装产品在百毫升均价下降的同时,规格也在收缩,这意味着整组售价降低,进一步降低了消费者的购买门槛。

- 非组合装产品每年Q4平均规格略高于Q1,而组合装产品每年Q1平均规格远远高于Q4,甚至会高于Q2、Q3——这或许是因为Q1虽然从季节而言是啤酒消费淡季,但受到春节聚餐、送礼场景的影响,组合装啤酒依旧有机会实现“价量双升”。

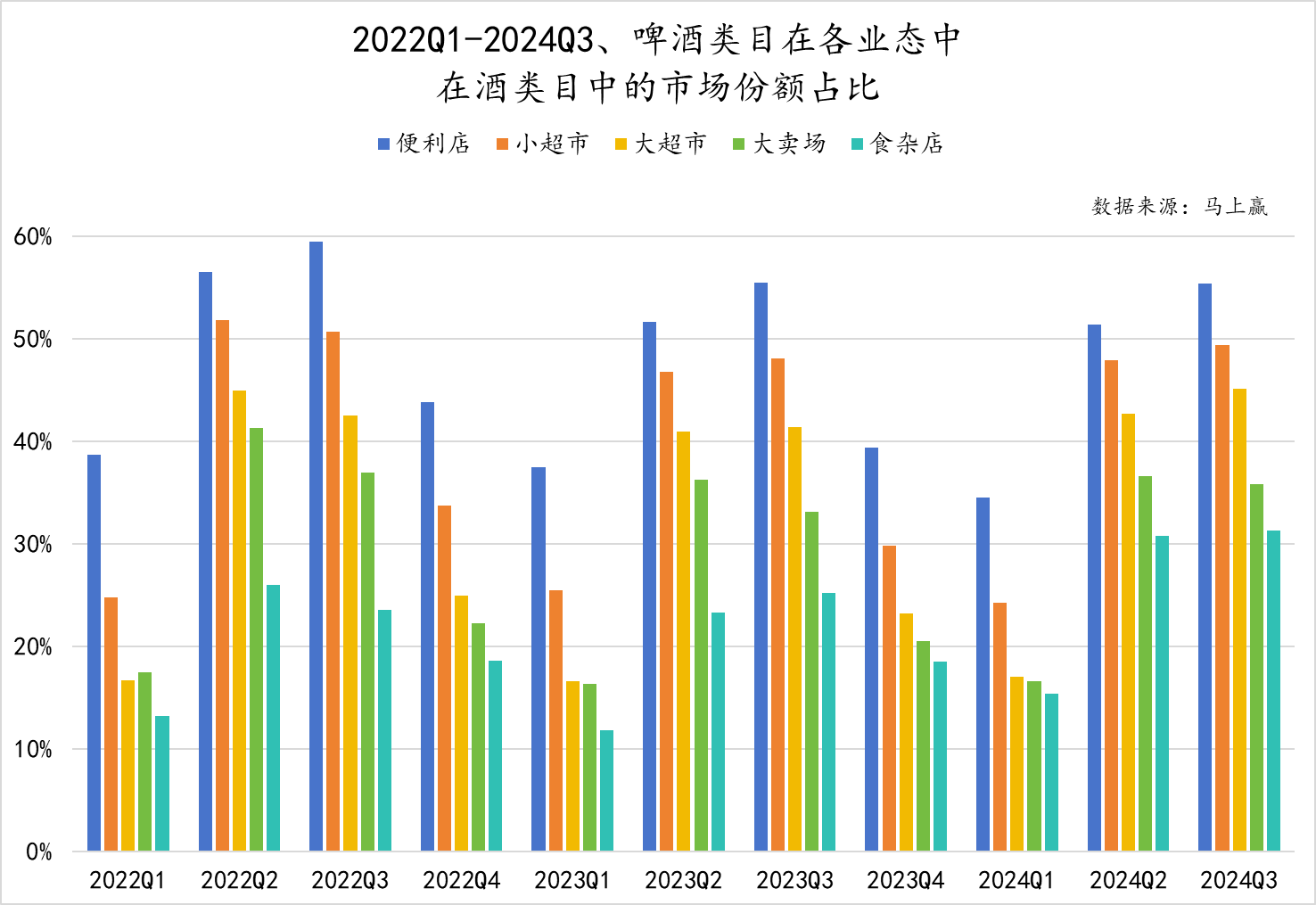

分业态:小业态占优,各业态差距缩小

分业态看,啤酒在各零售业态中的酒类目中的市场份额排序大致为便利店>小超市>大超市>大卖场>食杂店。整体而言,啤酒类目在小业态占比更高:啤酒在便利店、小超市的市场份额占比一直明显高于其他业态,食杂店虽然份额最小,但是出现明显的增长。在大业态中,啤酒市场份额在大超市占比有所提升,但在大卖场略有回落。

从趋势上看,各业态之间的份额差距正在进一步缩小,这一方面或许是因为啤酒产品的进一步多元化,各业态都能找到与之匹配的产品;另一方面也可能得益于O2O渠道的发展,通过线上下单线下送达的统一的方式,弥合了各业态之间的差异,导致各零售业态之间的区别对啤酒销售的影响逐步减少。

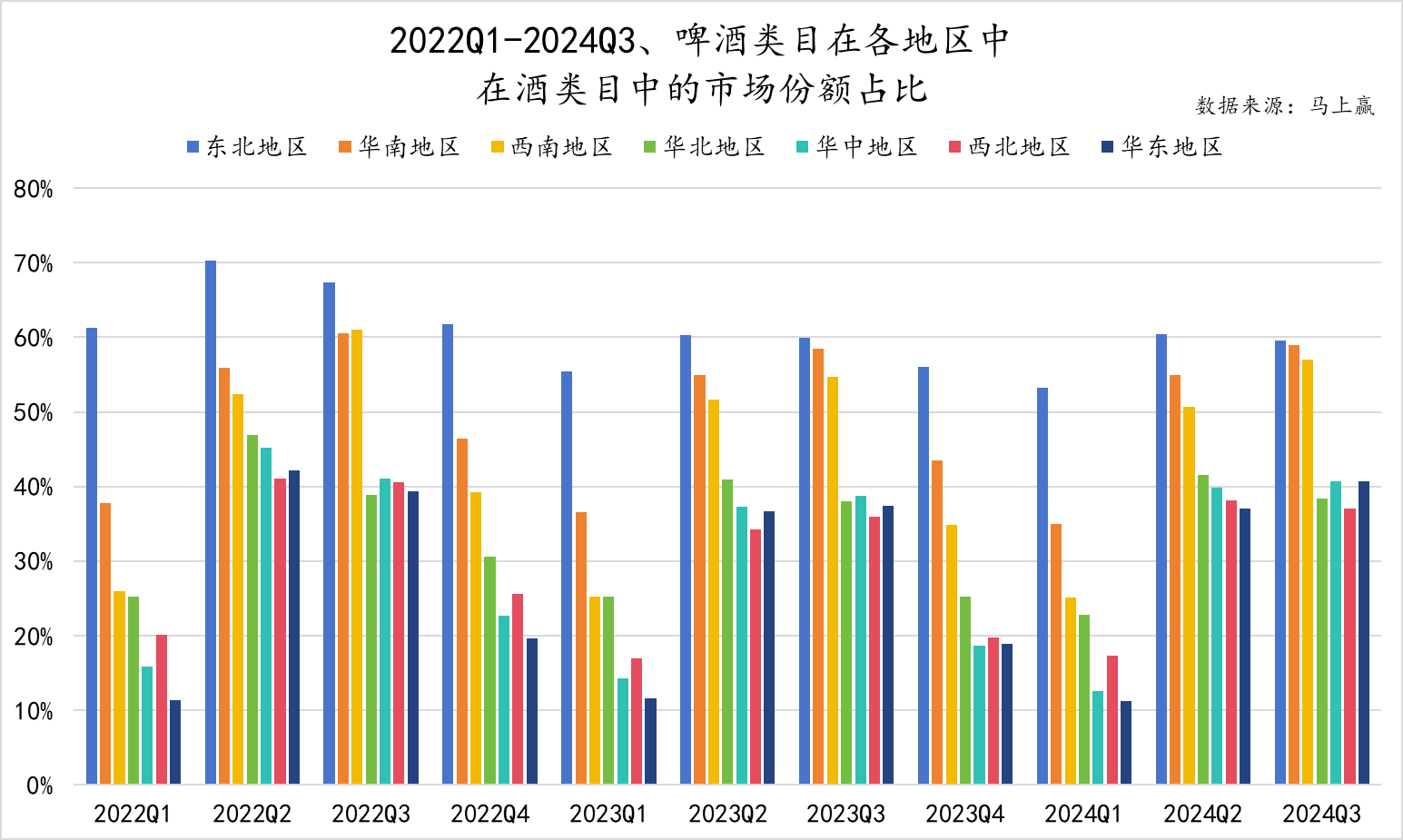

分地区:东北最高,华东最低,但差异在缩小

分地区看,东北地区啤酒在酒类市场的份额明显高于其他地区,其次是华南地区、西南地区,特别是在旺季能与其他地区拉开较明显的差距;市场份额较低的是华东地区、西北地区、华中地区,但与2023年同期相比,都有略微上涨。

但是,随着多个酒企巨头的全国化战略的进一步推进及气候条件的变化,不同地区啤酒占酒类消费的市场份额差距在逐渐缩小。

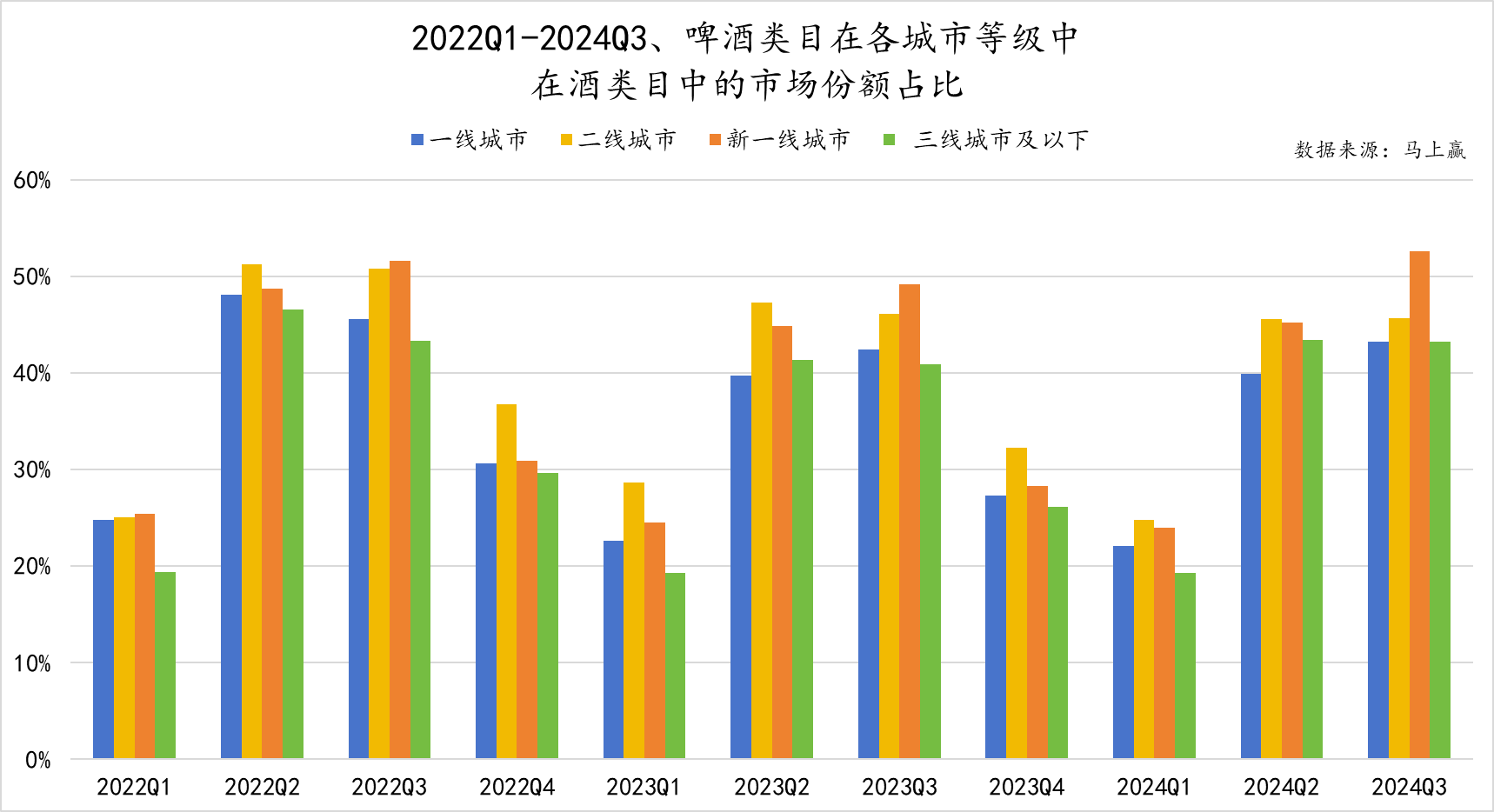

分城市等级:新一线增长较为明显

分城市等级看,整体而言,二线城市、新一线城市市场中,啤酒类目在整体酒类中的占比高于一线城市、三线城市及以下。其中,在淡季,啤酒在二线城市的市场份额较明显高于新一线城市;在旺季,啤酒则是在新一线城市表现更佳,市场份额较高且呈现出明显的增长。

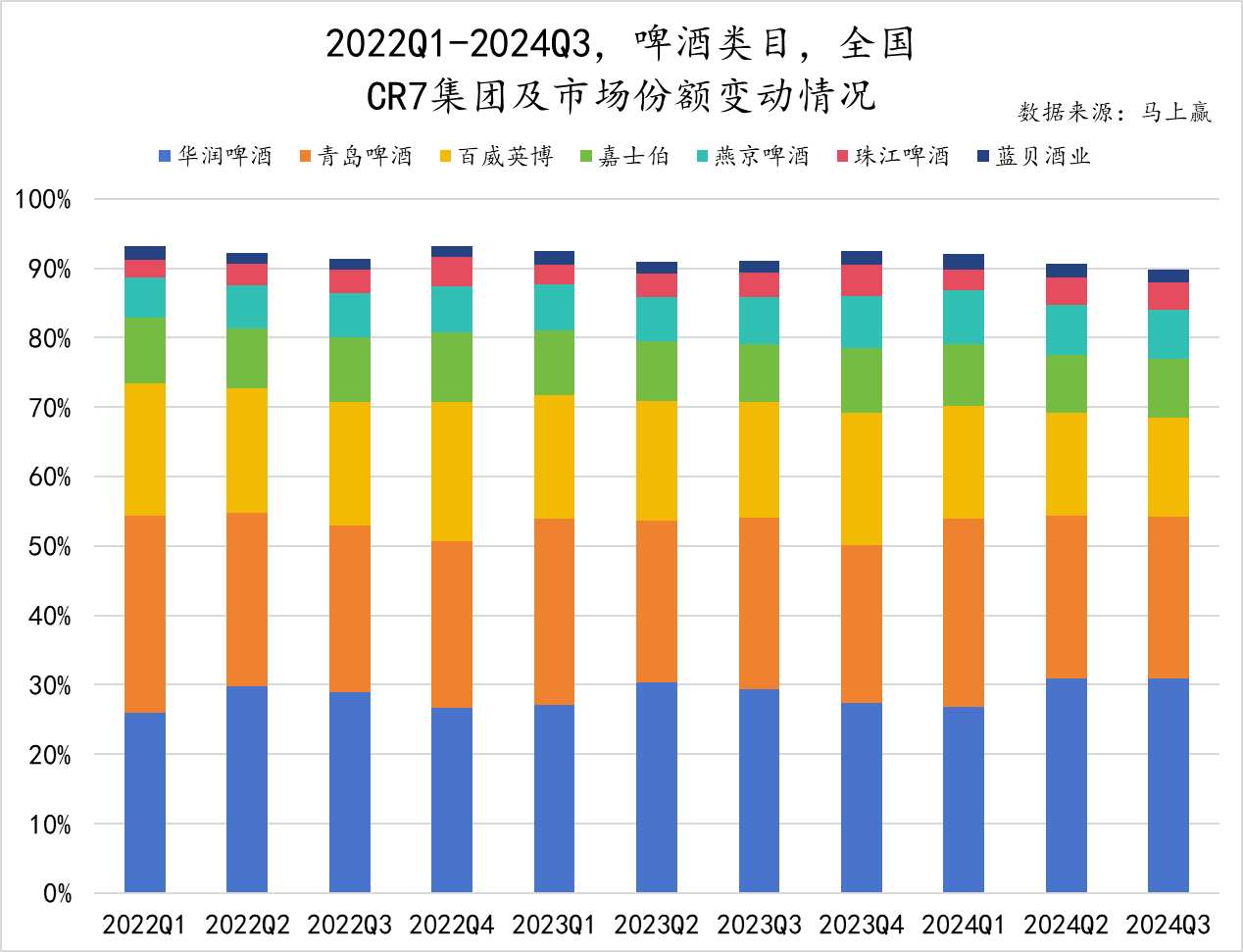

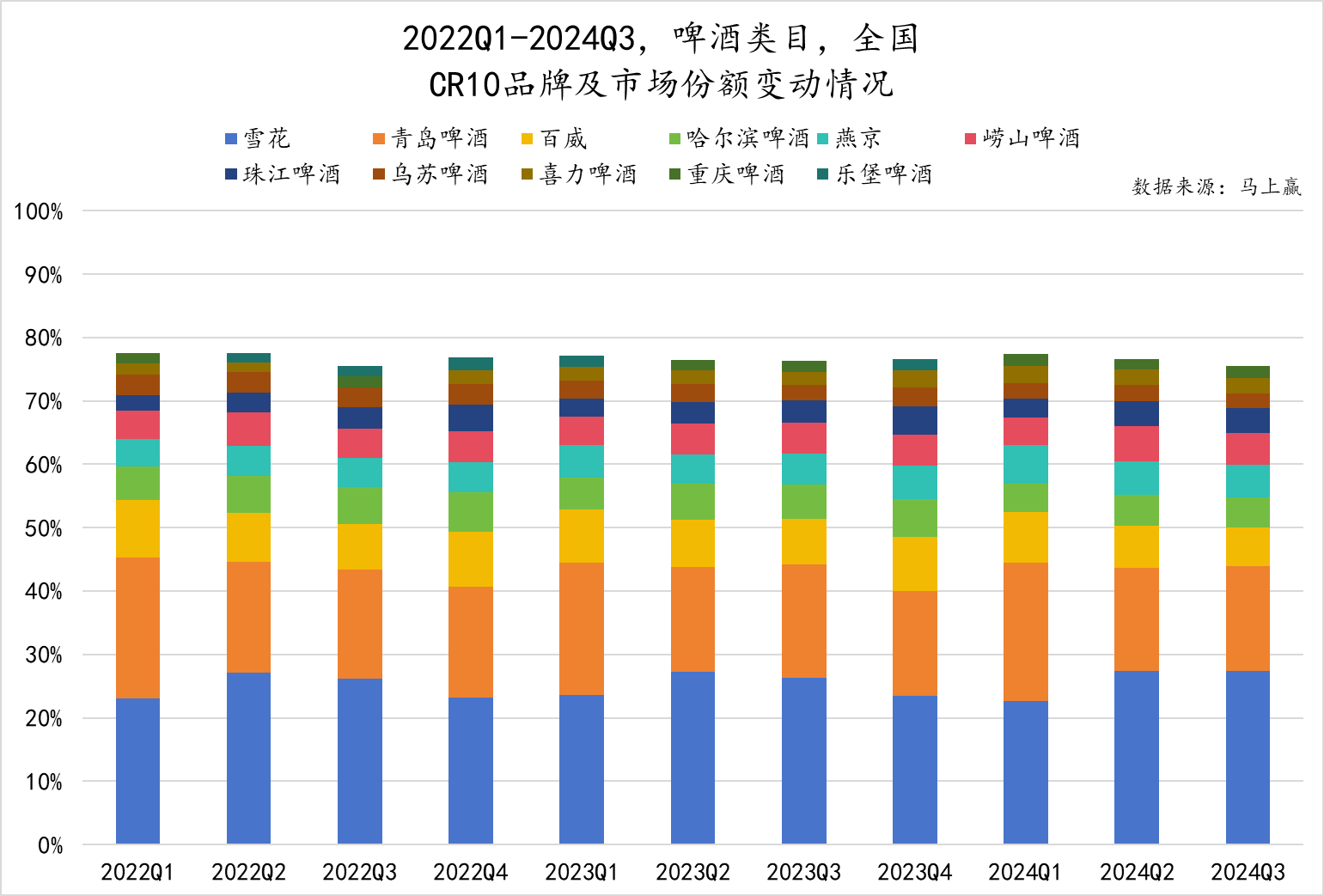

集中度:CR7集团稳定,但行业集中度有所下降

从2022Q1到2024Q3,CR7集团及排名都未发生变化,市场份额由高到低为:华润啤酒、青岛啤酒、百威英博、嘉士伯、燕京啤酒、珠江啤酒、蓝贝酒业。并且,CR7的市场份额总体基本保持稳定,约为90%。

在CR7集团内部,市场占有率其实在发生变化:排名TOP3的华润啤酒、青岛啤酒、百威英博依旧维持着与其他集团相比明显的优势,其中华润啤酒实现了明显的增长;在排名第四到第七名的集团中,燕京啤酒相比于其他集团,增长较多,珠江啤酒和蓝贝酒业则仍旧相对聚焦于部分地区,市场份额与其他集团相比仍有较为明显的差距。

但是,尽管CR7集团的市场份额在这段时间内没有出现大幅波动,但整体行业集中度却轻微有波动下降,特别是在旺季——行业集中度的下降可能与消费者需求的多样化、新兴品牌的崛起、地方特色啤酒的发展以及消费者对精酿啤酒和其他特色啤酒的兴趣增加有关,随着市场竞争的加剧和消费者口味的多样化,小型和中型啤酒企业可能通过创新和差异化竞争策略获得了更多的市场份额。

02 啤酒高端化,进程如何?

啤酒生产依赖于特定的原材料,如大麦、啤酒花。这些原材料价格在近年来受到气候变化、地缘政治等因素的影响,对啤酒企业的成本控制构成了重大挑战,这也迫使酒企进一步加速高端化的脚步。

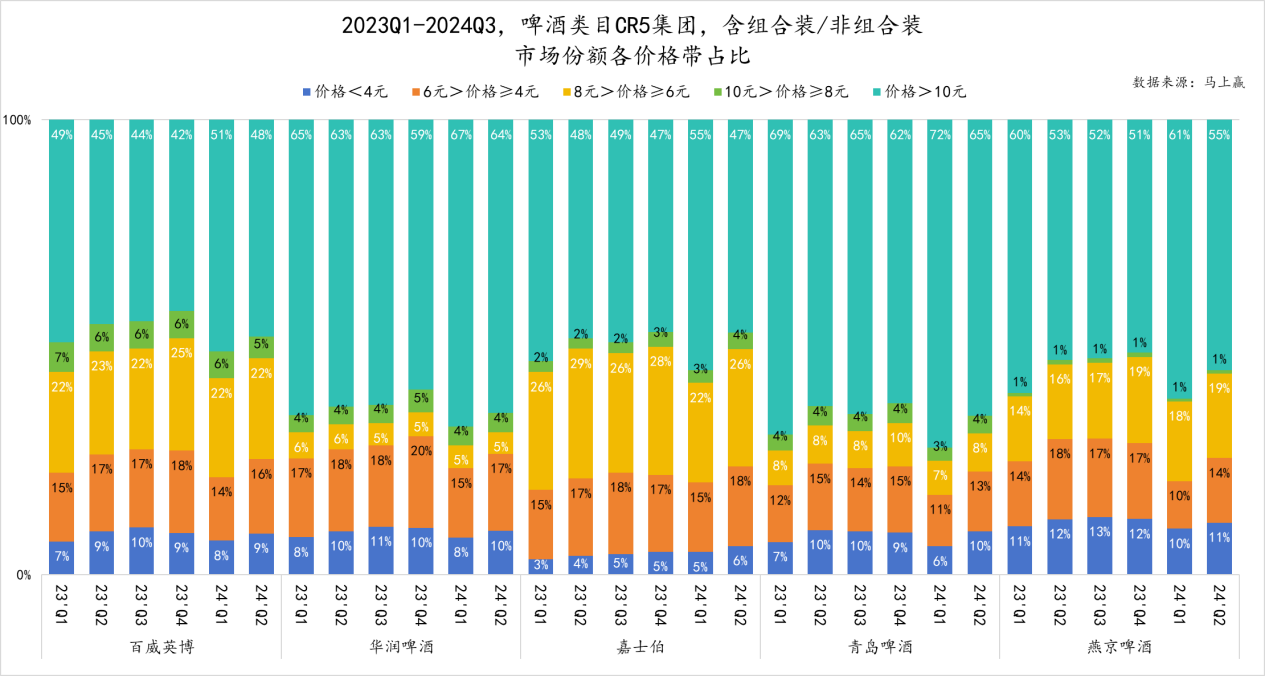

啤酒集团的高端化战略常常通过品牌矩阵的调整来实现,而不仅依赖于单一品牌的提价或是推新。因此,在分析目前啤酒集团高端化现状时,我们将重点研究市场份额较大且集团旗下有多个差异化子品牌的CR5集团:华润啤酒、青岛啤酒、百威英博、嘉士伯、燕京啤酒。

CR5集团市场构成:谁更高端,谁更平民?

基于马上赢品牌CT中的数据,可以看到CR5集团的市场份额价格带构成情况及变化趋势,各集团不同价格带产品占比存在一定的差异化,其中,大于10元的组合/非组合装产品在各个集团占比都最大,这可能是受到了大规格组合装的影响。

- 10元以下产品的份额则更加体现出了各个集团不同的高端化进程:

- 8~10元价格带:百威英博占比在5个集团中最高,虽然呈现出下滑的趋势;其后依次是华润啤酒、青岛啤酒、嘉士伯、燕京啤酒。

- 6~8元价格带:不同企业表现差异较为明显,占比较高的是嘉士伯与百威英博,两家企业的占比都超过20%;而青岛啤酒和华润啤酒占比则都不超过10%。

- 4~6元价格带:5家企业没有太大差异,相比之下,华润啤酒略高,燕京啤酒略低。

- 4元以下价格带:燕京啤酒占比最高,嘉士伯占比最低,其他三家没有太大差异。

综合而言,百威英博、嘉士伯整体在中高端价位表现更佳,或许也与“洋啤酒”的品牌调性与多年经营的品牌形象相关。华润啤酒、青岛啤酒次之,燕京啤酒目前中低端价位产品销售额占比则相对更高。

均价变动:规格增大,驱动价格上涨

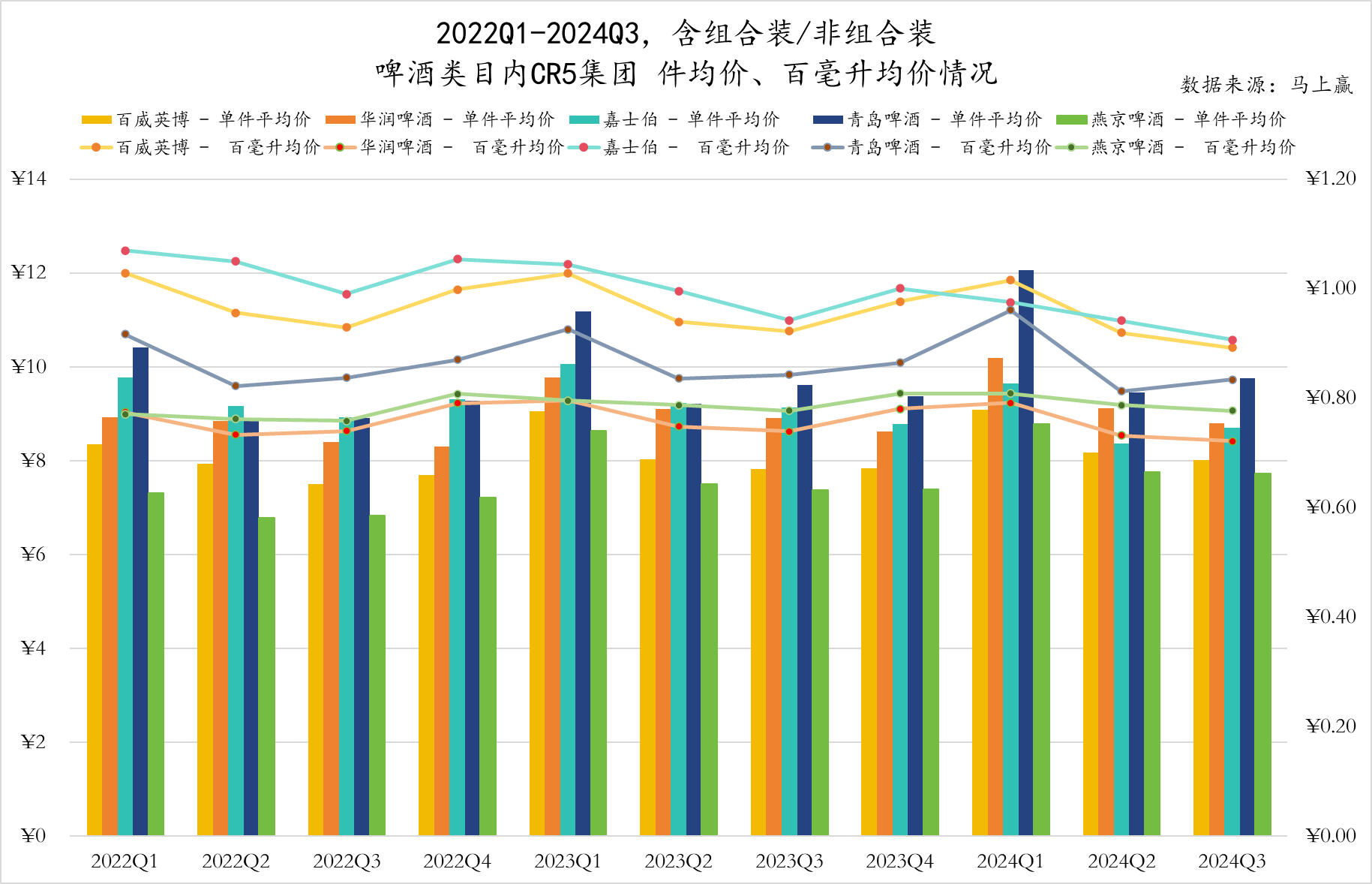

虽然各个企业都各有各的“价格带舒适区”,但随着竞争格局的变化,不同集团的定价策略也有所调整。从2022Q1到2024Q3,结合几个集团的件均价与百毫升均价变化来看:

- CR5集团之间每百毫升均价差异正在收窄,其中嘉士伯、百威英博、青岛啤酒的每百毫升均价在5个集团中整体较高,燕京啤酒、华润啤酒集团的每百毫升均价在5个集团中相对较低。

- 嘉士伯集团每百毫升均价下降较为明显;燕京啤酒价格相对稳定,平稳中略有上升,且淡旺季波动较为平滑。

- 青岛啤酒、华润啤酒件均价上升较为明显,而嘉士伯件均价略微有所下降。

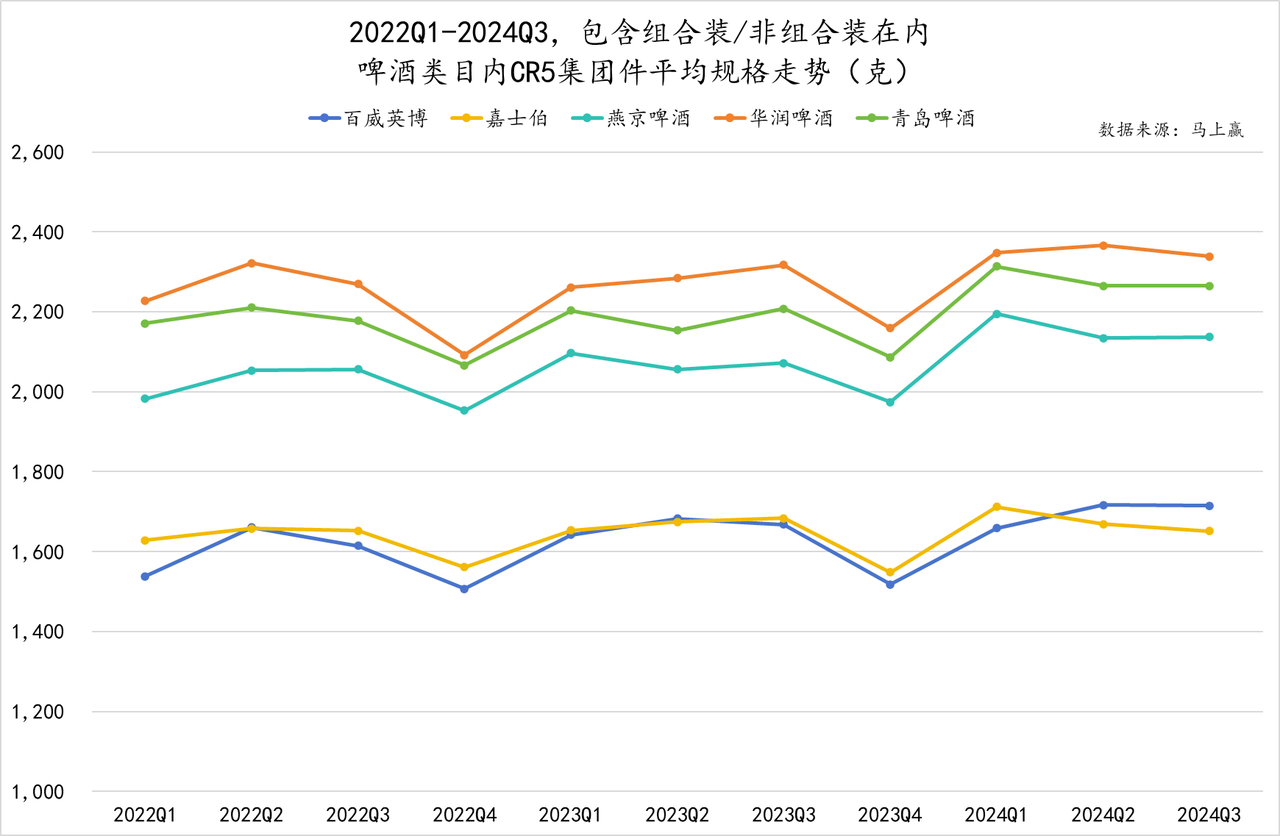

结合CR5集团平均规格变化,可以发现,在CR5集团中,青岛啤酒、华润啤酒、燕京啤酒、百威英博平均规格均有较明显平均规格增长趋势,结合上文的百毫升均价情况可以看到,件均价的提升可能部分依赖于产品规格增长带来的出货量增长,但另一方面,规格的增长也或多或少的对百毫升均价构成了一定压力。

铺市率:多样的高端化策略

在规格推动件均价增长的背后,消费者的消费习惯迁移与升级也是高端化的另一个重要的因素,但这也依赖于更多“高端产品”在铺市率与渗透率上的提升。对于消费者来说,即便原来喝4元以下啤酒的消费者有意愿与消费能力迁移到6元左右啤酒,也需要在渠道中有铺市才能完成“高端化迁移”。

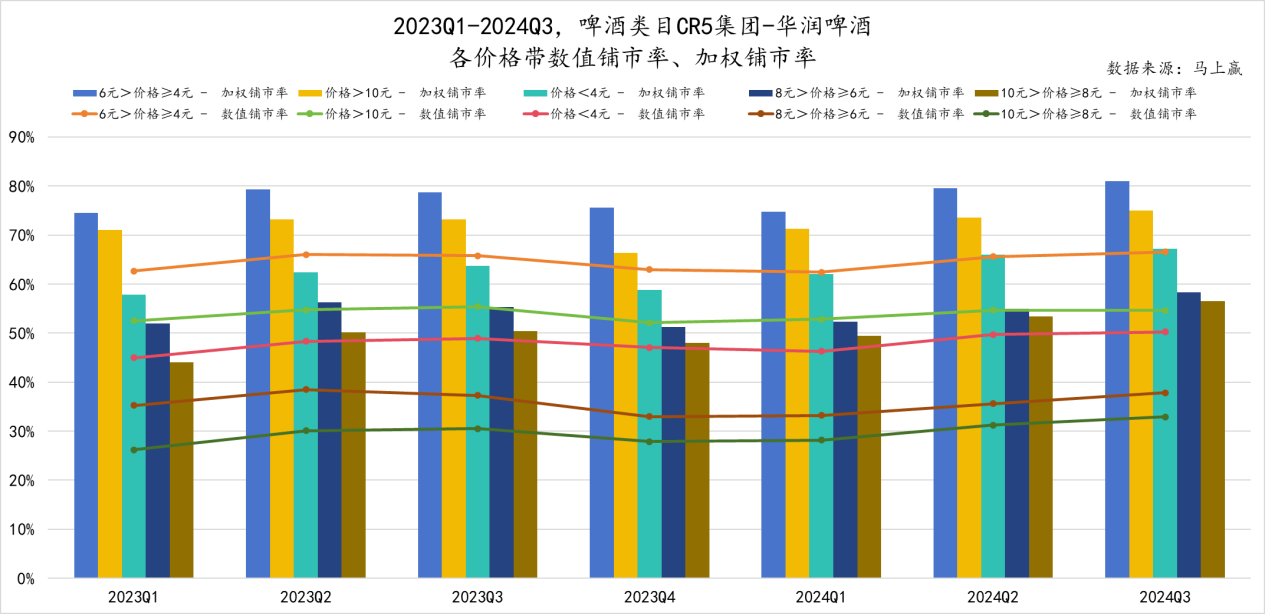

以华润啤酒为例,在不同价位的啤酒中,加权铺市率最高的是4~6元的啤酒,并且加权铺市率还在不断提升;其次是10元以上、4元以下一高一低,6~10元之间的两个档位排在最后。

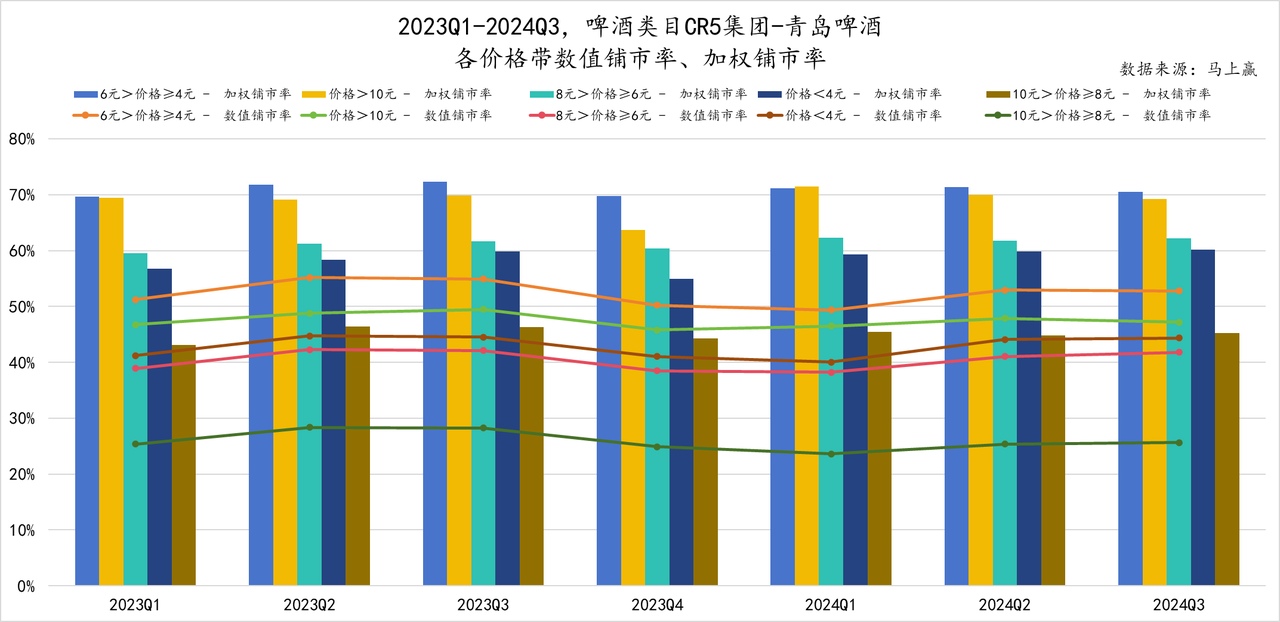

青岛啤酒加权铺市率最高的两个价格带和华润啤酒一样,都是4~6元和10元以上。但在两者之后,青岛啤酒优先选择了6~8元的价格带,然后才是4元以下和8~10元。

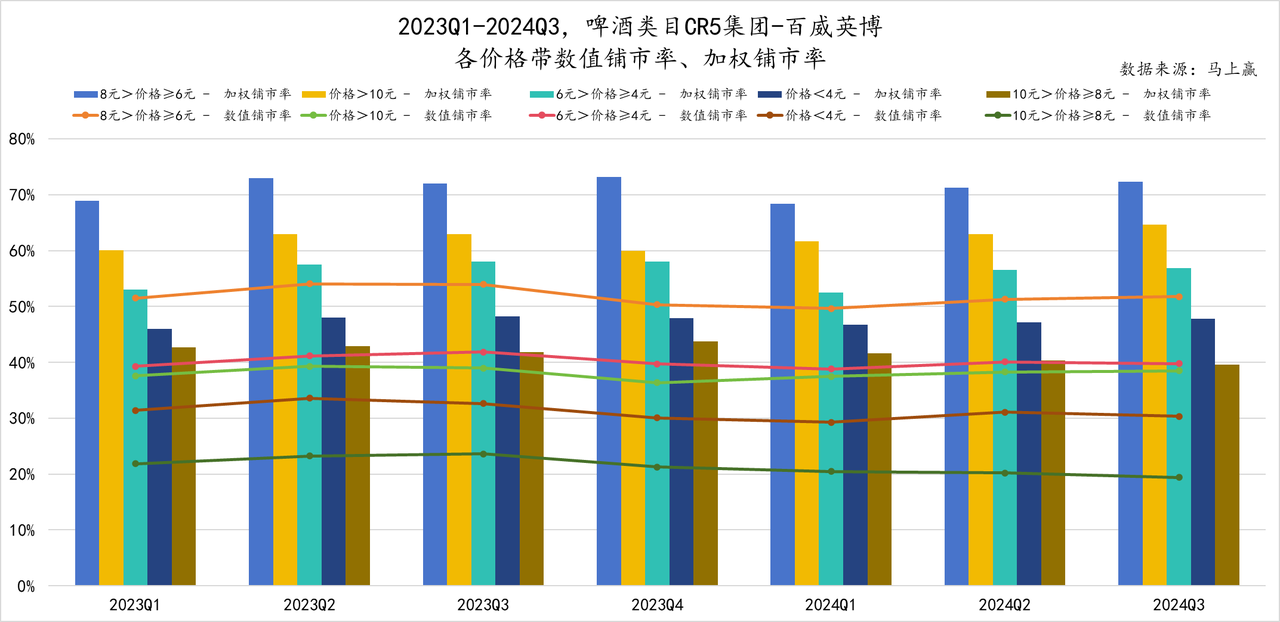

百威英博则选择在6~8元的价格带发力,其次是10元以上、4~6元、4元以下,8~10元价格带产品加权铺市率最低。

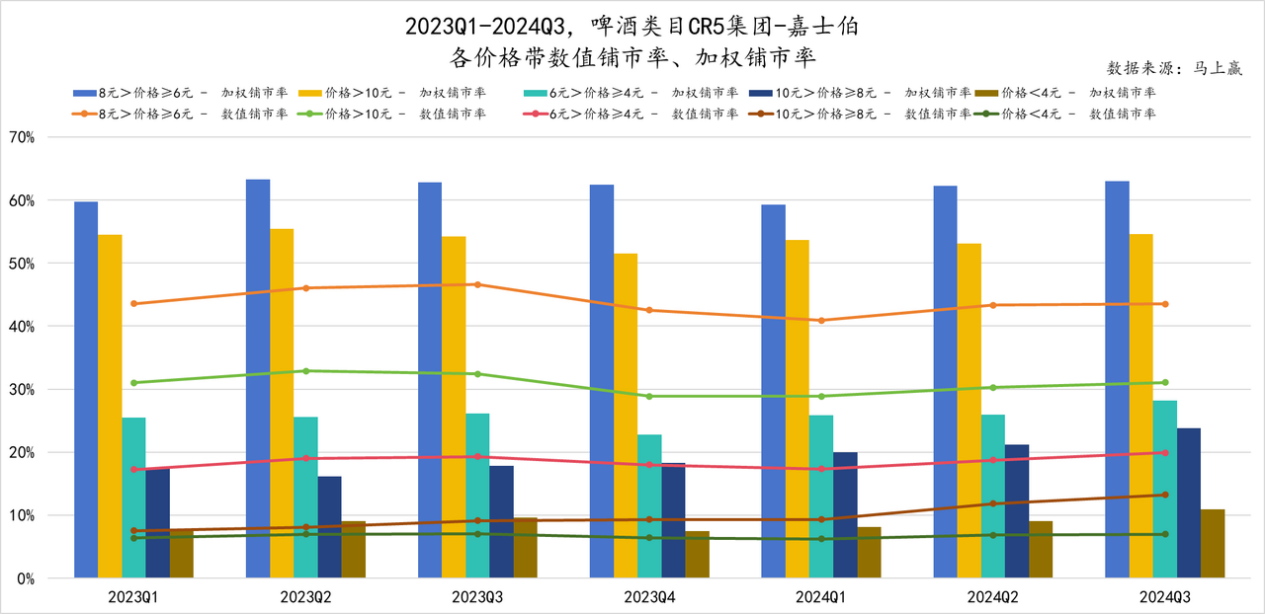

嘉士伯和百威英博一样,都选择在6~8元和10元以上的价格带发力,其次是4~6元,和百威英博不一样的是,嘉士伯4元以下价格带产品加权铺市率最低。

相比于百威英博,受限于本身规模,嘉士伯更加专注于6~8元和10元以上价格带,其他价格带的加权铺市率显著小于这两个价格带。

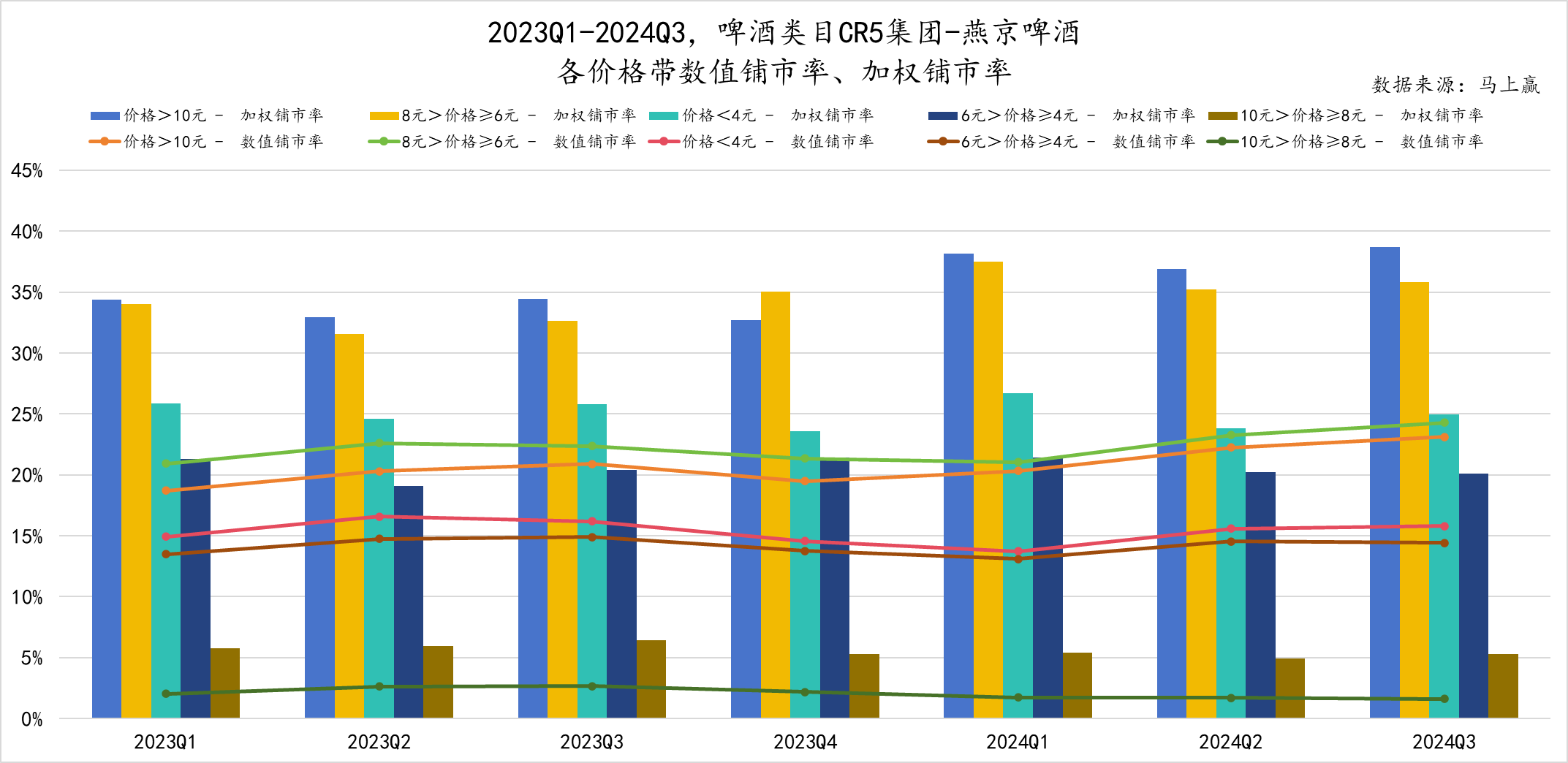

燕京啤酒则将重点直接放在了10元以上价格带,考虑到燕京啤酒的每百毫升均价相对较低,10元以上的产品可能包括了更多的组合装产品;其次是6~8元和4元以下,而8~10元价格带的加权铺市率则显著低于其他价格带。

不同价格带产品的铺市率显示出了不同集团高端化策略上的差异,但其实,所谓“高端化”只是手段,不是目的。对于一些本土集团而言,高端化是解法;而对于曾经“高姿态”进入中国市场的一些外资集团而言,调整品牌结构、品类结构,甚至组合、规格策略,多多认识与理解中国市场的习惯与方式,或许才是更为合理的选择。

在啤酒整体进入存量市场竞争的当下,各大集团本质上是在争夺下一个“主流价格带”的所有权——根据CR5集团的加权铺市率现状分析,10元以上(包含组合装)、6~8元两个价格带对于头部集团或许竞争更加激烈。

地域性:各有各的优势“战区”

整体而言,CR5集团在各个地区都有着一定的优势。但是,在不同地区,各集团的表现大有不同。

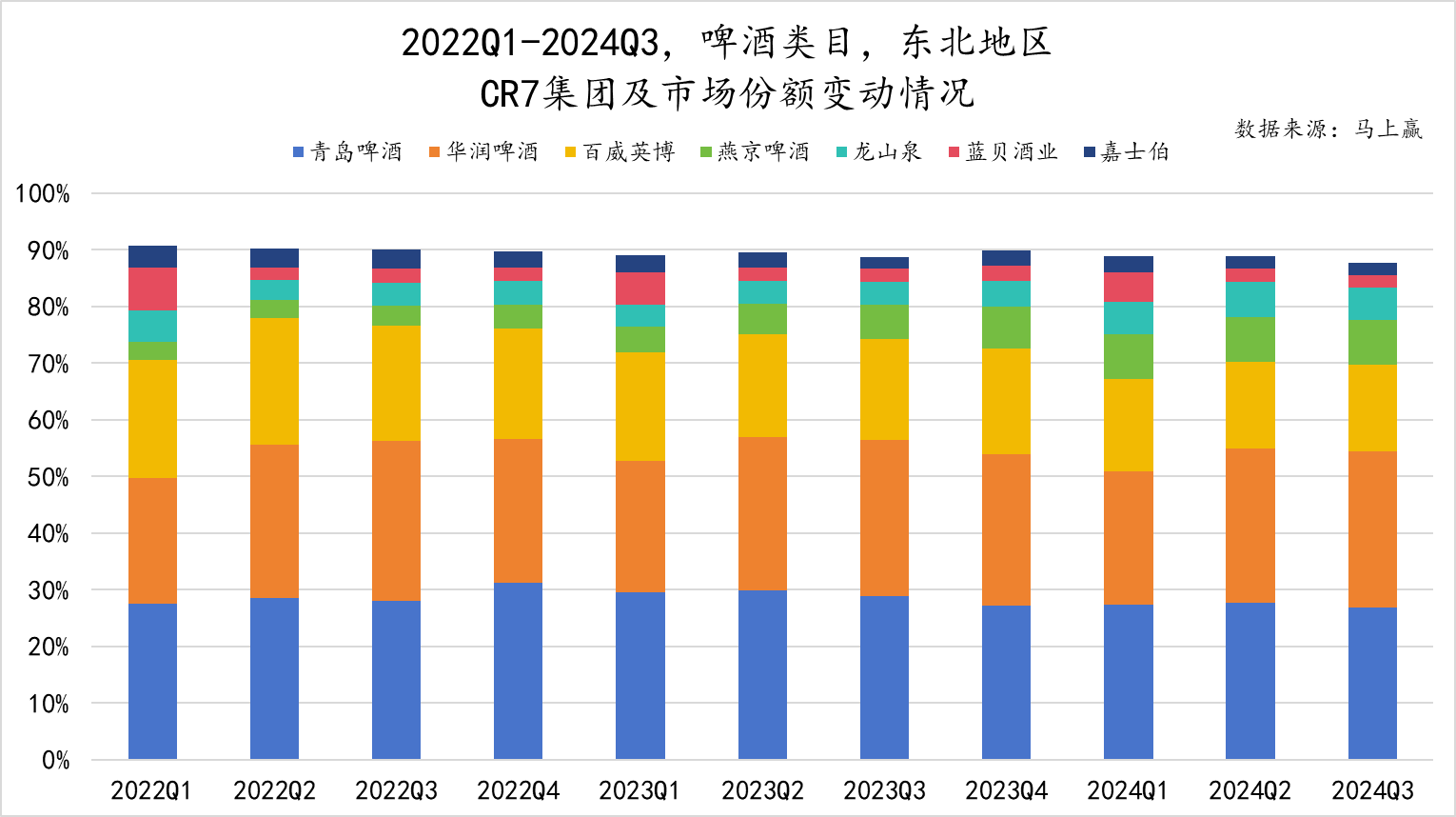

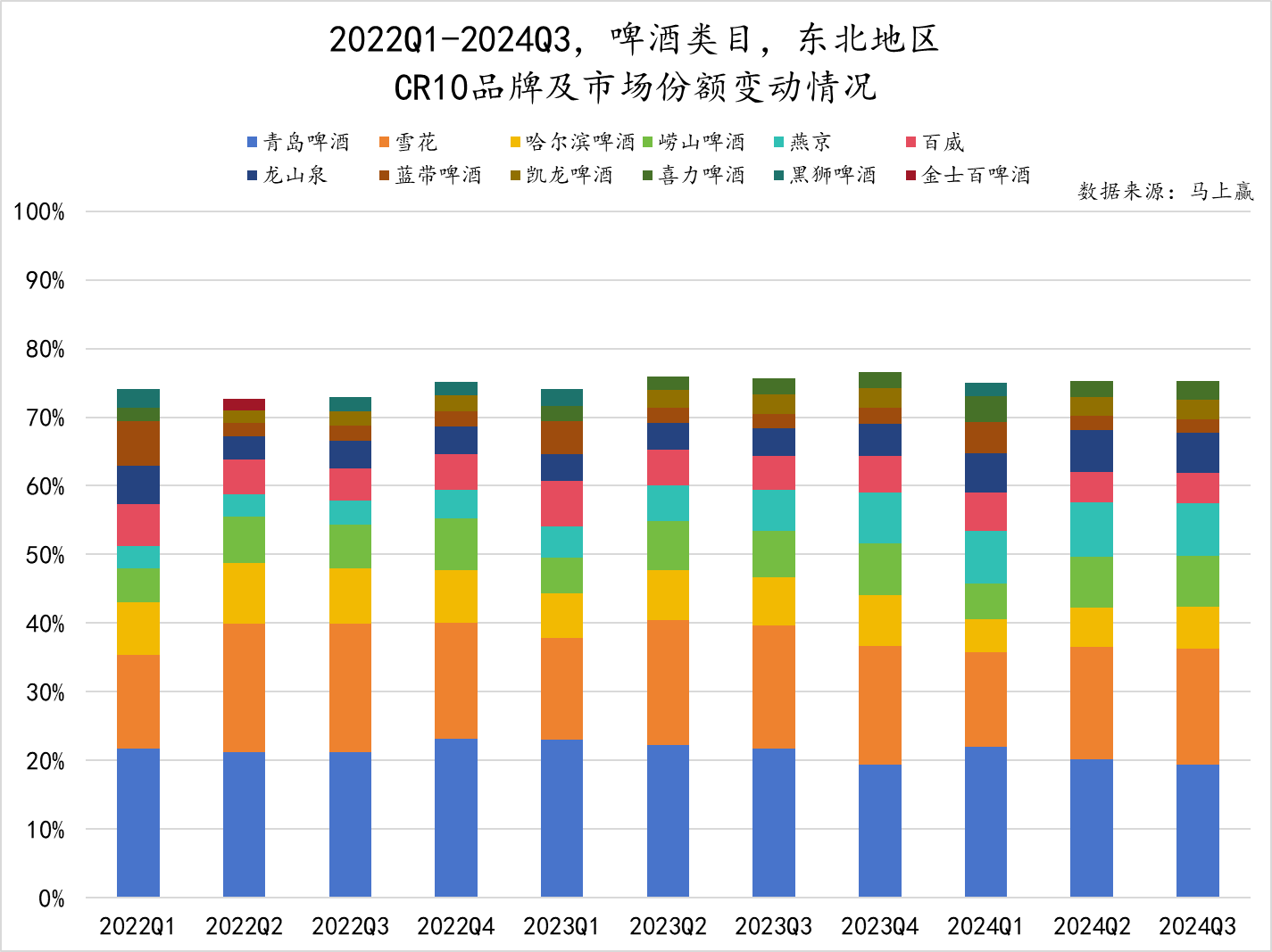

东北地区CR7约为90%,是集中度最低的地区,并且出现了龙山泉、蓝贝酒业两个区域性优势集团。

市场份额排名第一的是青岛啤酒,其次是华润啤酒,两者差距不大,份额较为稳定。排名第三的百威英博呈现了较为明显的下滑趋势,但是排名第四、第五的燕京啤酒、龙山泉都有所上升;排名第六的蓝贝酒业则在每年Q1市场份额都有明显提升。嘉士伯相对弱势,只能排名第七。

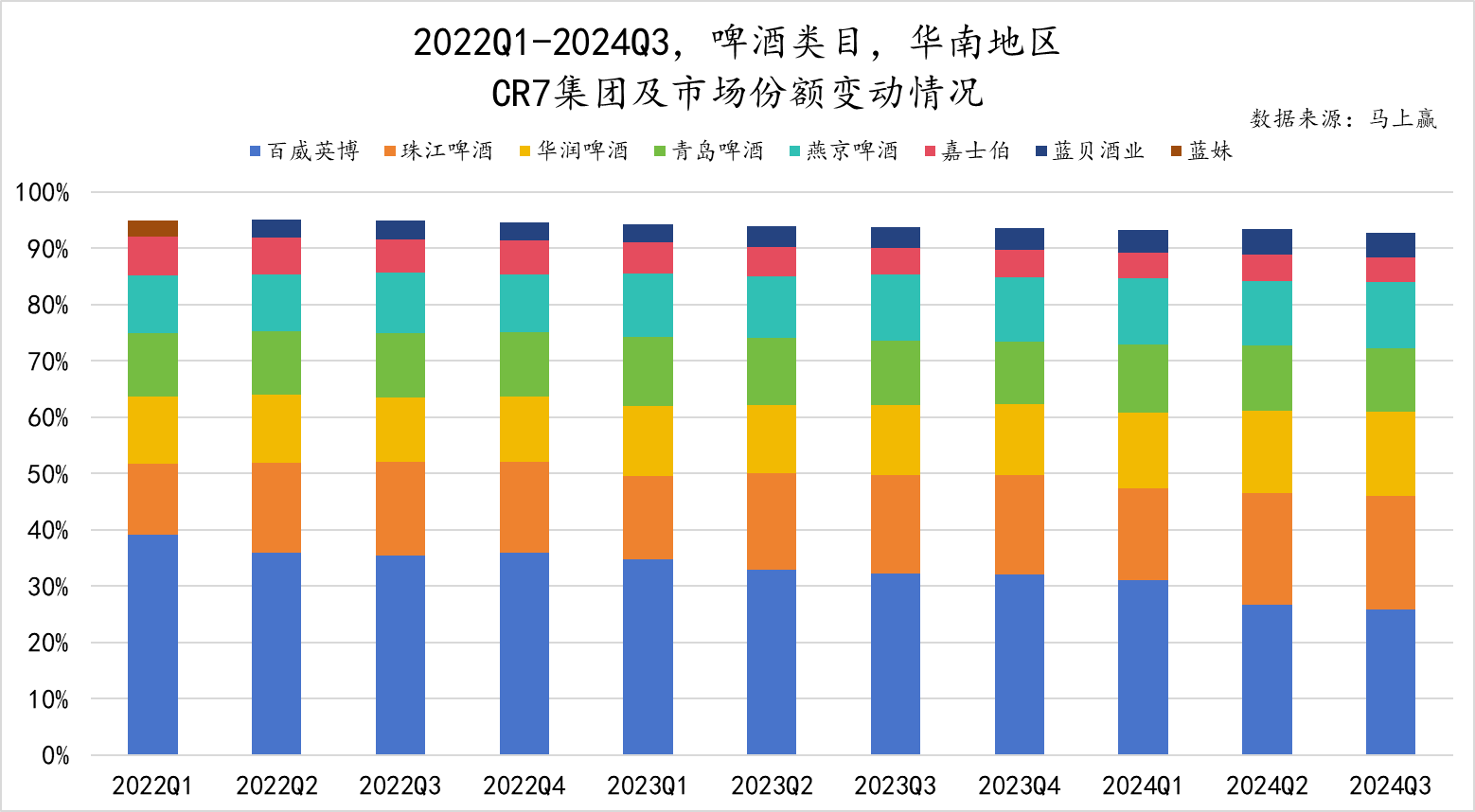

华南地区CR7超过90%,并且出现了蓝贝酒业、蓝妹(但在2022Q1之后一直滑出CR7)两个区域性优势集团。

市场份额排名第一的是百威英博,其次是珠江啤酒。百威英博虽然依旧占据最大的市场份额,但是百威英博的下滑和珠江啤酒的增长两者之间的差距正在逐渐缩小,第三名华润啤酒的市场份额也在逐年上升。之后的青岛啤酒、燕京啤酒则没有显著的变化,份额较为稳定。嘉士伯虽然市场份额较小,但有明显回落。

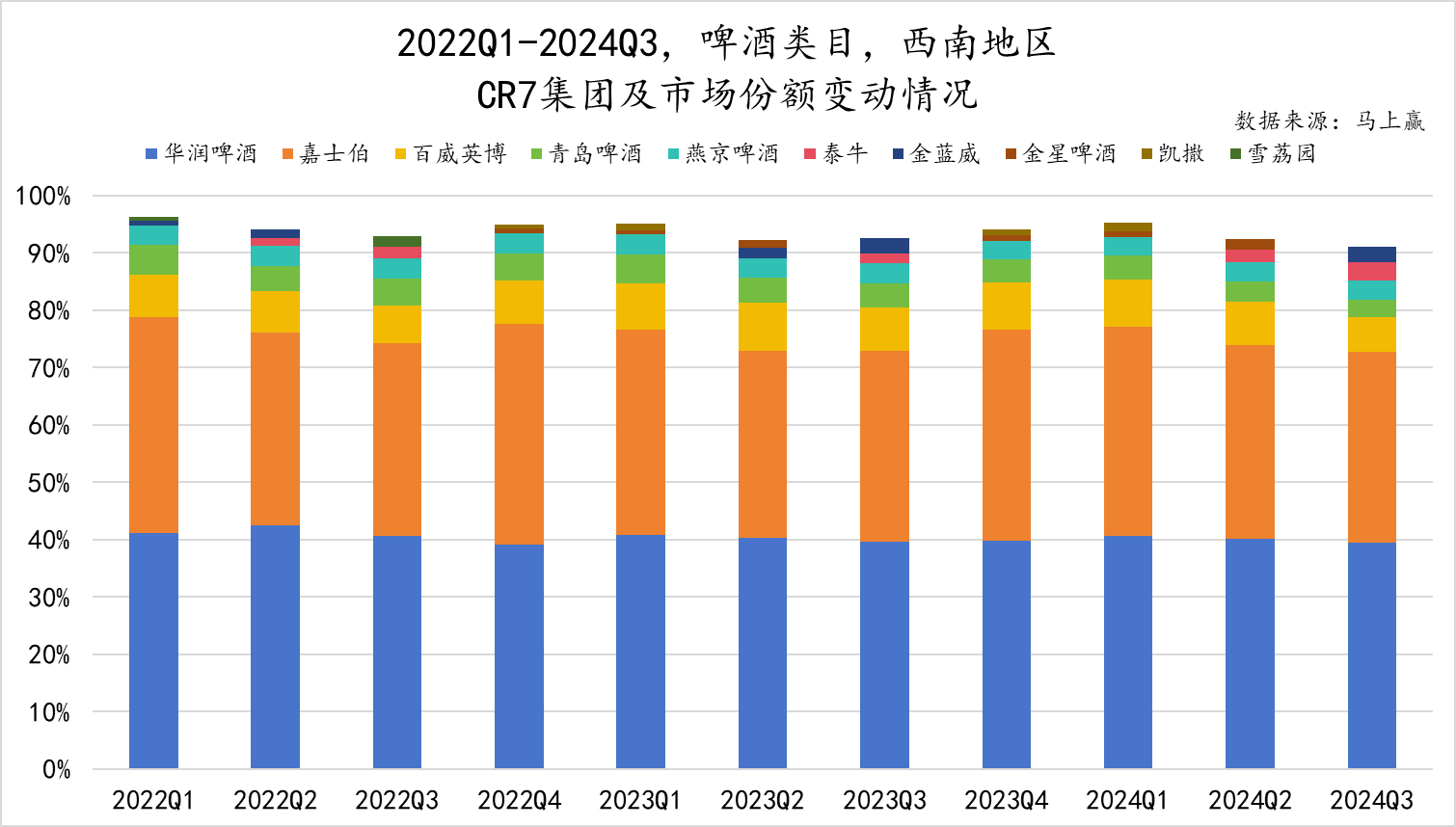

西南地区CR7超过90%,并且出现了多个域性优势集团,包括泰牛、金蓝威、金星啤酒、凯撒、雪荔园。

但是,华润啤酒市场份额长期稳定在约40%,嘉士伯则在30%-40%之间浮动,两大集团就牢牢把持住了近80%的市场份额。与此同时,排名三到五位的百威英博、嘉士伯、燕京啤酒也较为稳定,地方性优势集团占比极小,或许因此才会出现多个集团“争夺”第六、七名的情况。

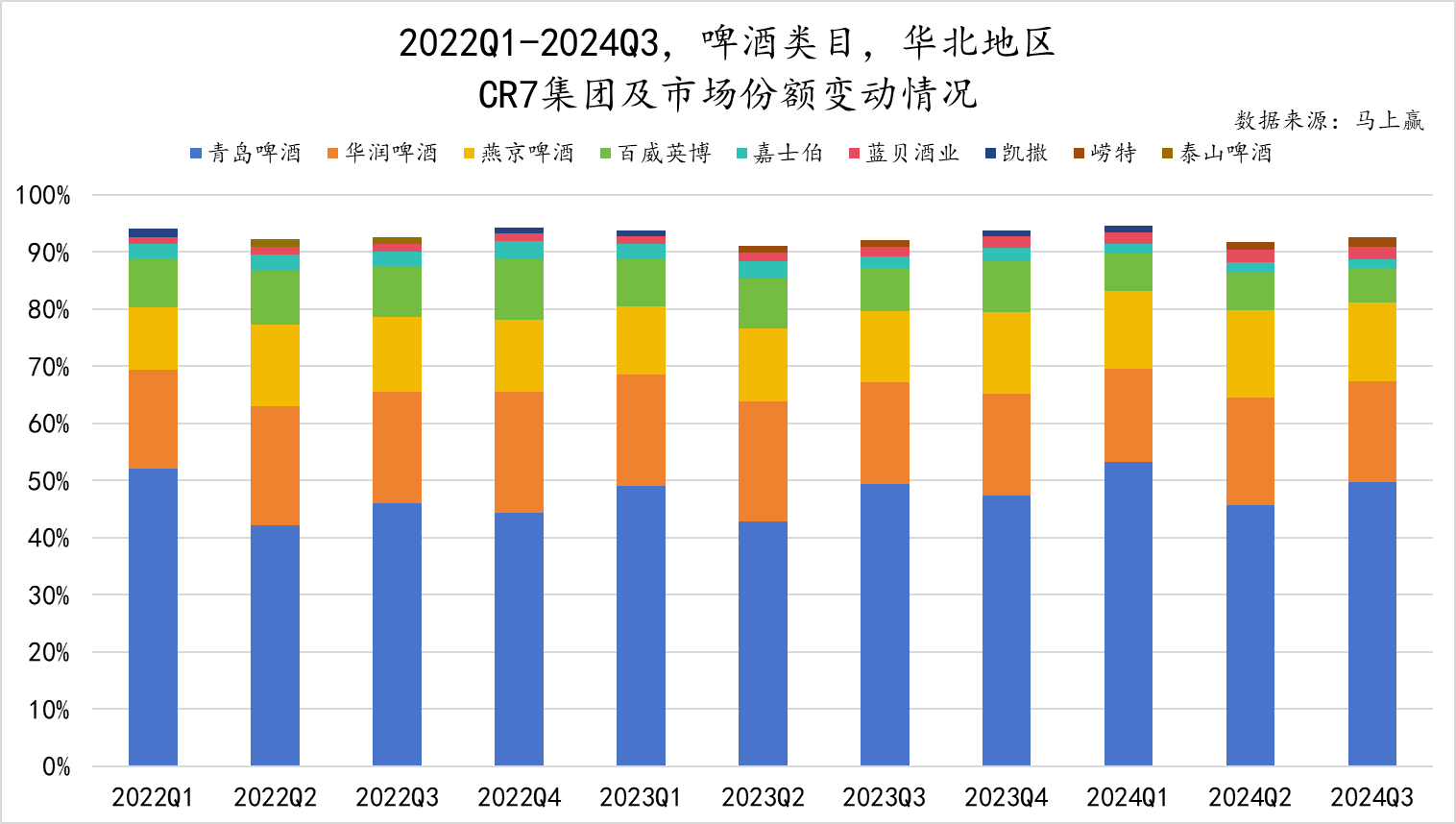

华北地区CR7超过90%,青岛啤酒在华北地区有明显的优势,占据了约50%的市场份额。第二、三名是华润啤酒与燕京啤酒,两者之间差距不大,市场份额都约为15%。其次是百威英博与嘉士伯。

华北地区也有一些域性优势集团,如崂特、泰山啤酒等。

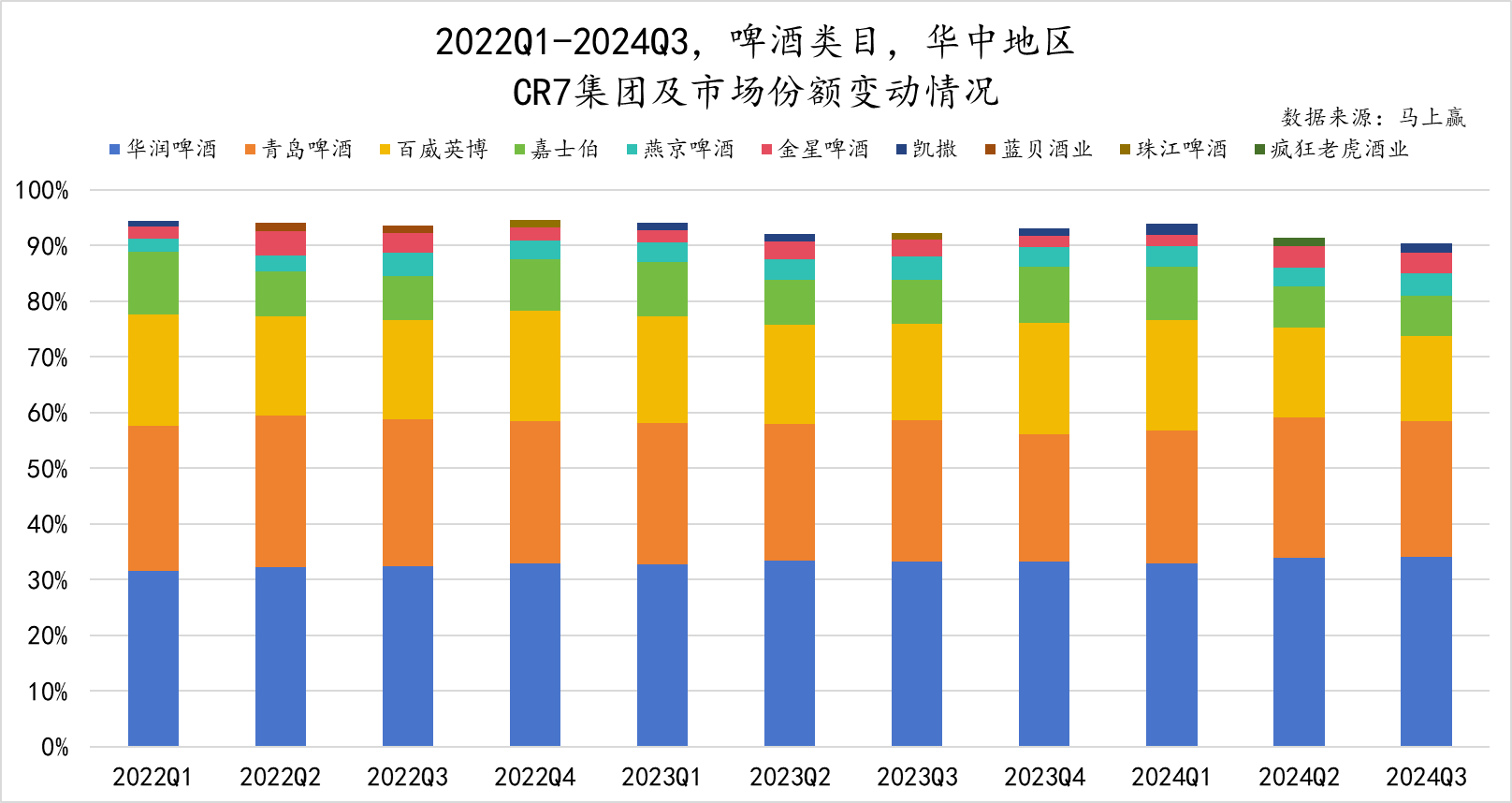

华中地区CR7超过90%,Top6集团依次排序为华润啤酒、青岛啤酒、百威英博、嘉士伯、燕京啤酒和地方优势性集团金星啤酒。其中,华润啤酒、青岛啤酒、燕京啤酒、金星啤酒的市场份额较为稳定,而百威英博、嘉士伯则呈现出较为明显的下滑趋势。

华中地区还有一些域性优势集团,如凯撒、疯狂老虎酒业等。

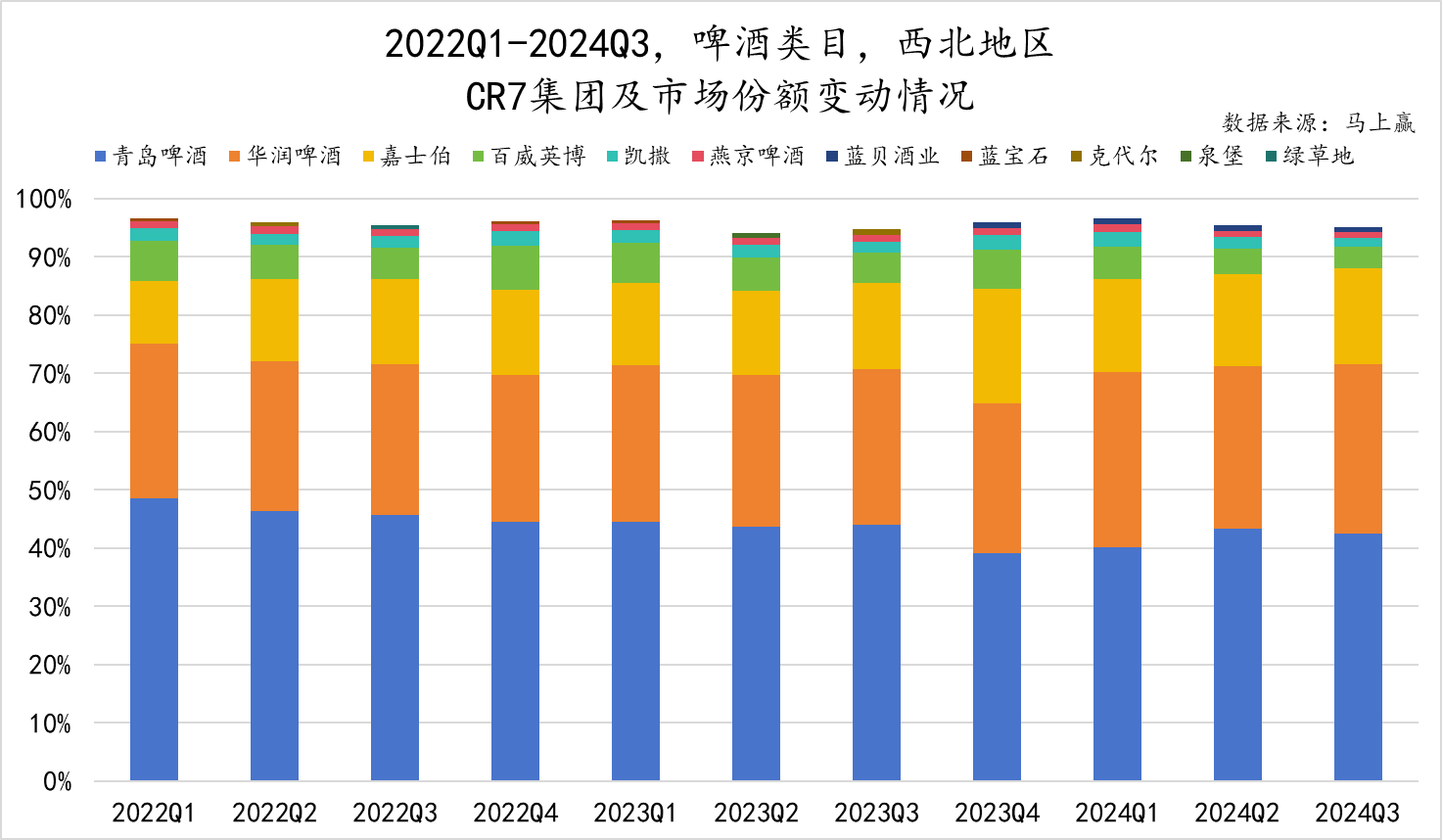

西北地区CR7约为95%,行业集中度较高。青岛啤酒在西北地区也有明显的优势,占据了约45%的市场份额,但呈现出略微的下降趋势。其次则是华润啤酒、嘉士伯,两者都维持着较为稳定的市场份额。排名第四的百威英博则面对较大的压力,市场份额有所下滑。

比较特殊的是,燕京啤酒在西北地区榜上无名,取而代之的是凯撒。是稳定的第五名。除了凯撒以外,西北地区还有一些域性优势集团,如蓝宝石、克代尔、泉堡、绿草地。

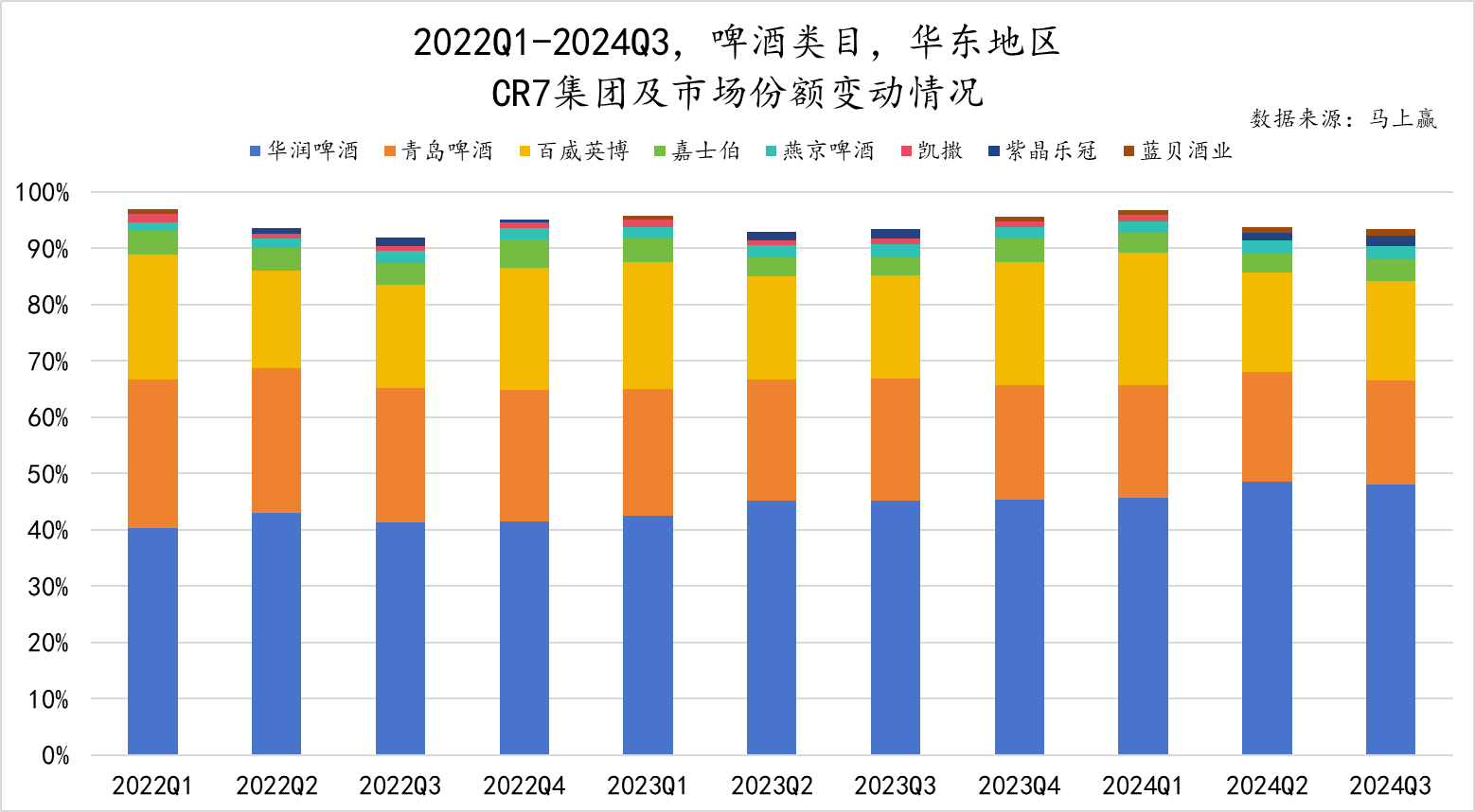

华东地区CR7超过90%,Top5集团依次排序为华润啤酒、青岛啤酒、百威英博、嘉士伯、燕京啤酒。排名第一的华润啤酒占据了约50%的市场份额,并呈现出上升趋势。排名第二、第三的青岛啤酒和百威英博之间差距并不大,但都出现下滑。

华东地区还有一些域性优势集团,如凯撒、紫晶乐冠、蓝贝酒业,三者之间差距不大。

总体而言,在CR5集团中,华润啤酒、青岛啤酒、百威英博在大多数地区处于领先地位,而嘉士伯、燕京啤酒的优势相对比来说,在部分地区中更集中,还未完全将优势推及至全国市场。

03 啤酒,未来走向何方?

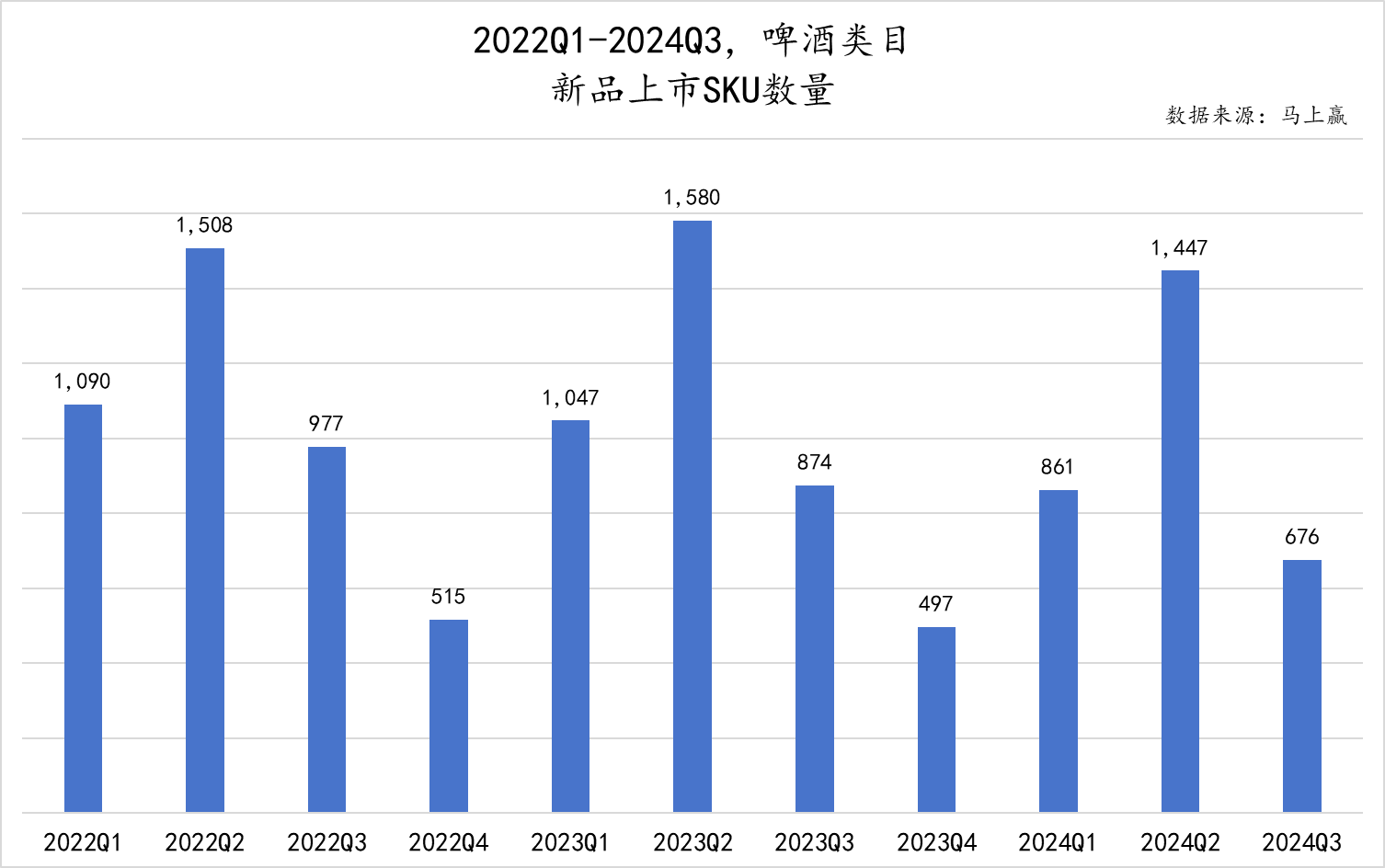

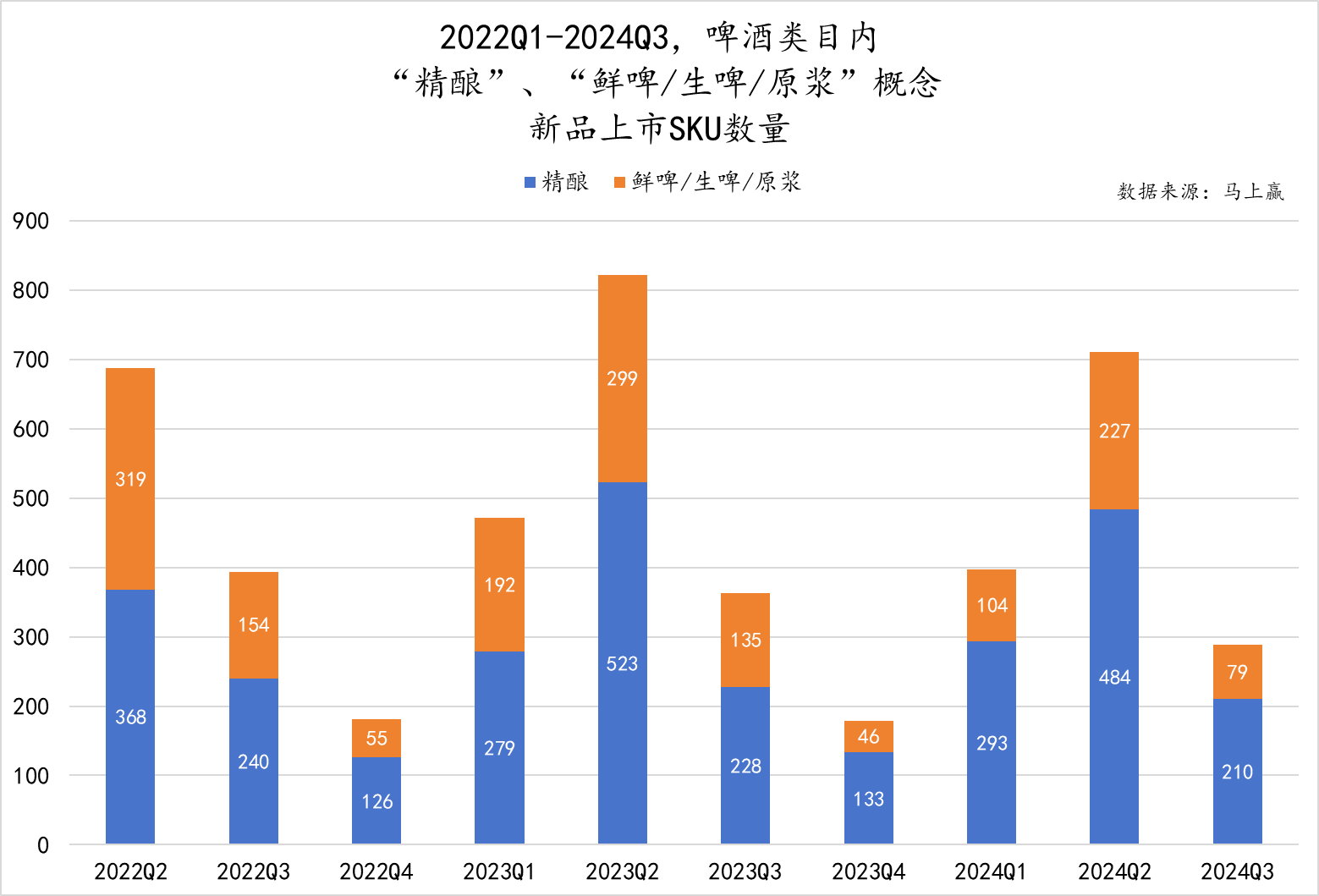

新品数量走势

基于马上赢品牌CT中的数据,2022-2024三年中,啤酒类目的上新高峰在Q2,该季度的新品数量在2022-2024年均远高于其他季度。从几年的对比来看,2024年Q2新品上市SKU数量基本恢复到了之前的水平,甚至在Q3同比2023、2022两年还有所超越,或可以认为是行业对未来的乐观预期和持续的创新动力。

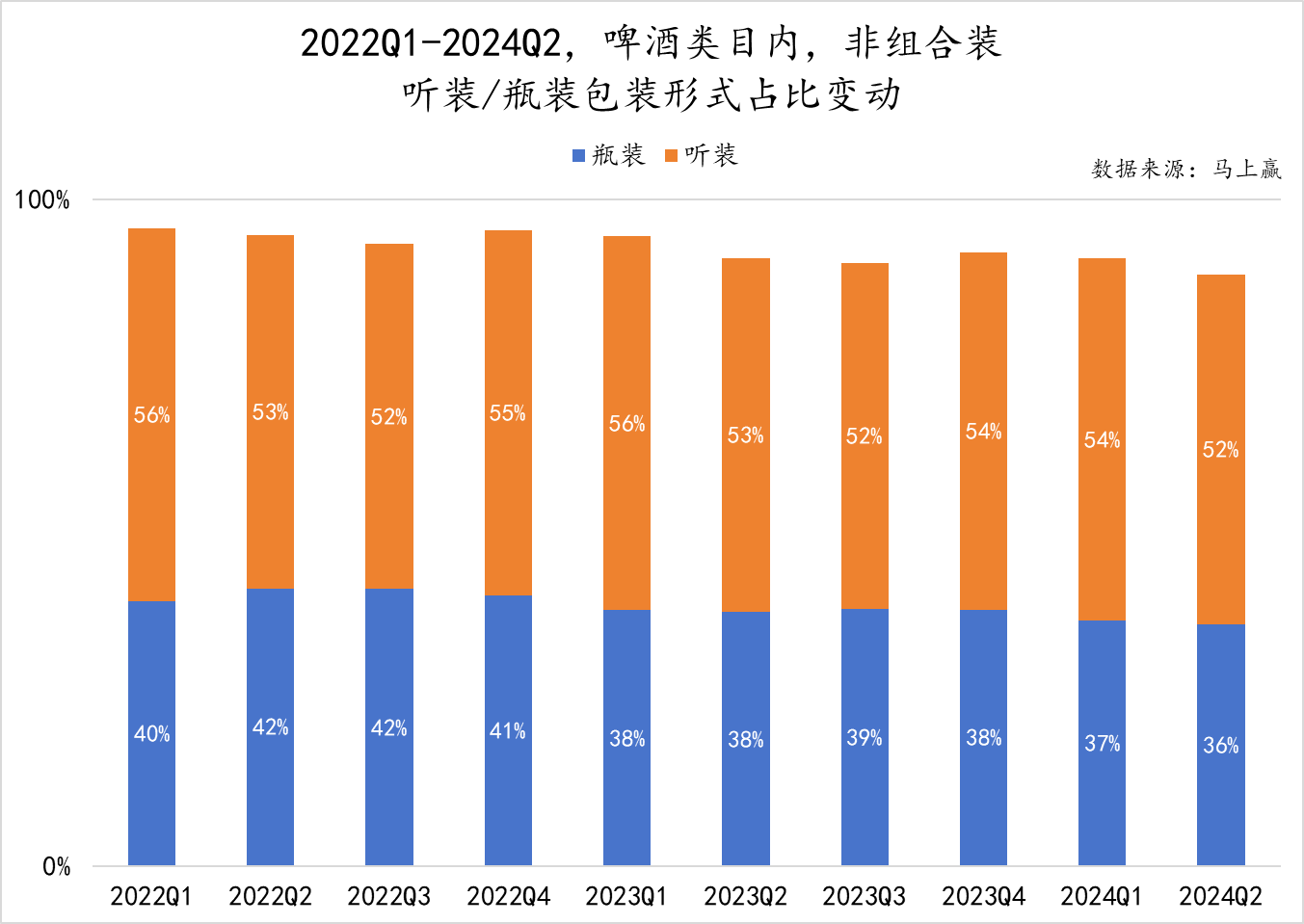

更多的包装形式

基于马上赢品牌CT中的数据,我们可以看到在啤酒类目内非组合装产品中,听装产品的市场占比持续高于瓶装产品。这一趋势反映了当下主流消费者对听装啤酒的偏好——更加便携、易于饮用以及更加丰富多彩的包装。这些特点使得听装啤酒能够适配多种消费场景,从户外活动到当下流行的街边即饮,不仅限于传统餐饮场景。

值得注意的是,听装啤酒占比基本保持稳定,但更加传统的瓶装啤酒占比却有了相对明显的下降,与之对应的是非听装/瓶装的包装形式比例明显上升——这表明市场上出现了更多元的包装形态,比如更适合聚会多人饮用的桶装啤酒、与鲜啤“新鲜短保”认知更加契合的简易袋装啤酒……新的包装形态也在推动啤酒与年轻一代消费者建立更加紧密的联系。

概念/品质升级,更多风味、更新鲜

除了包装形式的多元化,啤酒的风味和新鲜度也成为了消费者选择的重要因素。其中,精酿啤酒以其独特的风味和手工酿造的特点,满足了消费者对个性化和高品质啤酒的追求;而鲜啤、生啤和原浆啤酒因为通常不经过高温杀菌,保留了更多的原始风味和营养成分,为追求新鲜体验的消费者提供了更好的选择。

在2024年新品上市SKU中,“精酿”和“鲜啤/生啤/原浆”概念的产品数量占比显著,显示出市场对这类产品的强烈需求。

地方特色/传统品牌整合

啤酒的发展与各地的风土人情紧密相连,许多知名品牌都是从地方特色中孕育而生,在逐渐成长的过程中,加入已有的大型啤酒集团或与其他品牌合并建立新的啤酒集团,最终逐渐走向全国乃至全球。

在这样的成长路径下,许多大型啤酒集团旗下可能会有多个知名啤酒品牌。基于马上赢品牌CT中的数据,可以看到在CR10的品牌中,有不少系出同门,如乌苏啤酒、重庆啤酒、乐堡啤酒其实都隶属于嘉士伯集团。由此可见在啤酒行业,特色品牌的轮替和整合是优化集团盈利的重要手段之一。

同时,这也导致了啤酒市场竞争格局在品牌维度上会比在集团维度上分散不少。如今,中国啤酒类目CR10品牌的市场占有率不到80%,明显低于CR7集团约90%的市场占有率。这表明其他地方型品牌仍然占据着相当的市场份额,显示出地方品牌在啤酒市场中的竞争力和消费者忠诚度。

以啤酒占酒类市场份额最高的东北地区为例,就有如龙山泉、凯龙等表现突出的地方品牌。

这种现象一方面与啤酒本身的供应链相关,水质、气候都会对啤酒的风味产生影响,且运输与储存也会对影响啤酒的口感,因此产地在啤酒的产品维度上存在一定的不可替代性;另一方面,酒类消费常常带有一定的文化与情感属性,这些品牌深植于当地文化,与当地消费者的情感联系紧密,在市场上始终拥有相对稳定的消费基础。

在存量市场的竞争中,价格、渠道、产品可能会逐渐趋同,最终的差异会更多体现在品牌的个性上。因此,整合、焕新地方性啤酒品牌也有机会成为啤酒集团持续增长的动力之一。

评论