文 | 天下财道 煜明

民生人寿近期的日子,不太好过。

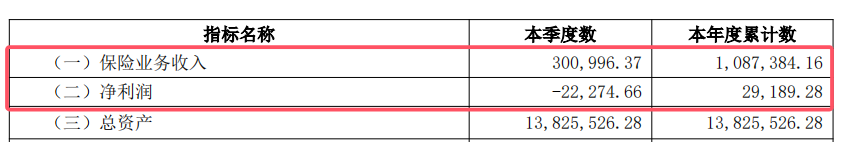

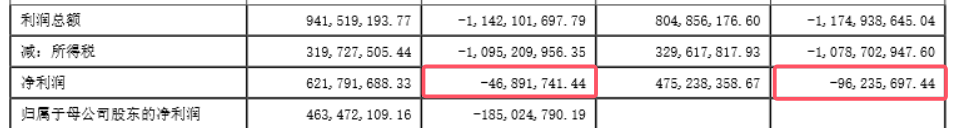

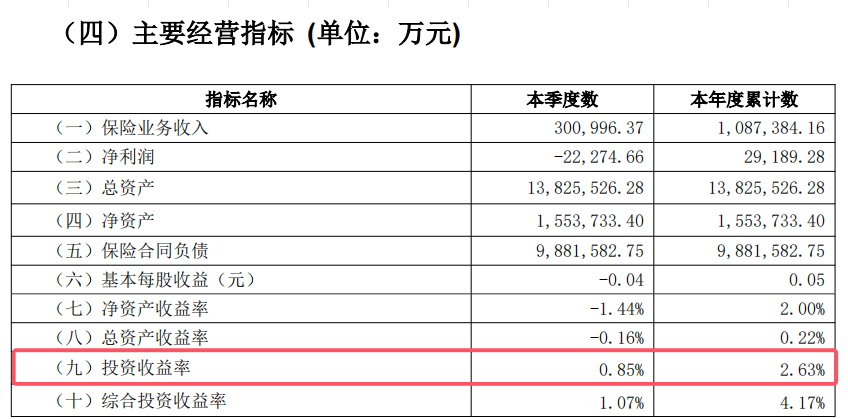

10月29日,民生人寿发布3季度偿付能力报告。前3季度公司保险业务收入108亿元,净利润约为3亿元。其中,第三季度净亏损超过2亿元。

(来源:民生人寿偿付能力报告)

与此同时,有国资背景的股东——中色股份正在挂牌出售民生人寿股权。

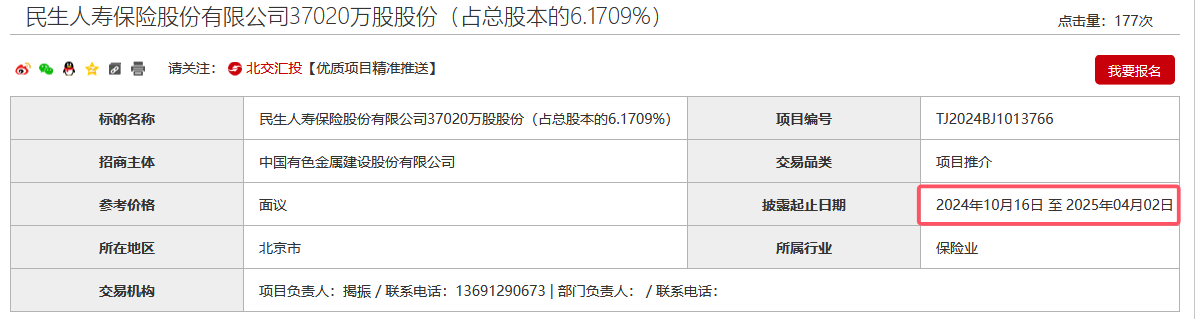

北交所公告显示,中色股份拟清仓出售其持有的约4亿股民生人寿股权。中色股份显然去意已决,这已是其第二次挂牌出售股权。

(来源:北交所公告)

中色股份为何执意“要走”?民生人寿又是一家怎样的公司?其在经营发展中又面临哪些挑战?

一再流拍

民生人寿全称是民生人寿保险股份有限公司,成立于2003年,总部位于上海,注册资本60亿元。由万向集团、泛海控股、汇仁集团及四川新希望集团等股东共同发起成立。

经过多次变更与增资,民生人寿如今股权较为分散。

截至2024年三季度末,公司共计有21家大小股东,持股比例在5%以上的有6家,不足1%的有13家。

此次欲转让股权的中色股份持股约6%排在第六位,也是唯一有国资背景的股东。

(来源:公司偿付能力报告)

然而,这唯一的国资股东却早有去意,且态度坚决。

早在2014年,中色股份就曾试图转让2.84%的股权,挂牌价格约为3亿元,但最后未能如愿。

今年4月,中色股份拟将持有的全部民生人寿股份挂牌转让,价格面议。然而,历时半年仍未找到合适买家。

10月15日,中色股份再度挂牌转让股权。

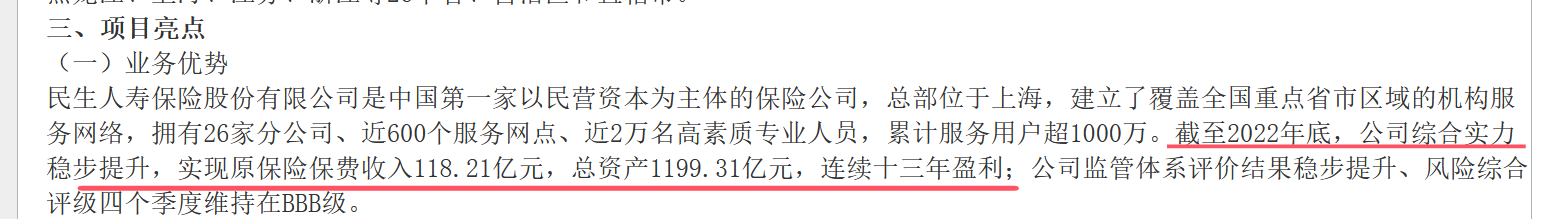

奇怪的是,在此次北交所公告中,是以民生人寿2022年财报为基准。截至2022年,民生人寿原保费收入约为118亿元,总资产约1191亿元。

(来源:北交所公告)

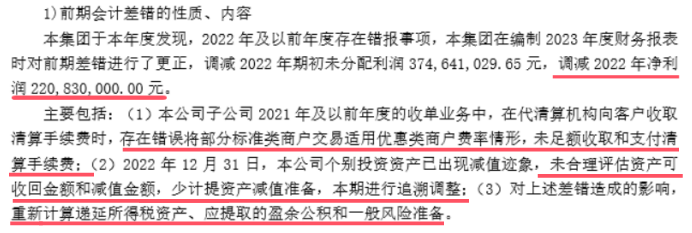

然而,在民生人寿披露的2023年年报中,却对2022年资产减值和所得税收入部分进行了调整。

由此导致2022年利润调减约2亿元,并进而导致合并口径出现4659万亏损,公司口径出现近1亿元亏损。

但是,这些情况在北交所公告中予以回避。

(来源:公司2023年年报)

中色股份能顺利转让民生人寿股权吗?

有业内人士表示,目前看颇有难度。

一方面受金融市场以及保险行业发展现状等诸多因素影响,保险业对资本的吸引力正在下降。

另一方面,符合金融机构股东出资要求的潜在买家较为稀缺。市场上,中小险企股权转让频繁遭遇折价处理或多次流拍的情况。

除了中色股份拟清仓甩卖股权,民生人寿多家股东所持股权还存在被质押或冻结的情况。这意味着,民生人寿或许要经历较长一段时间的股权震荡。

(来源:公司公告)

实际上,有媒体统计,自2020年以来,民生人寿大小股东相继发生11次转让(含中色股份的两次)。然而,没有一笔成交,全部流拍。

业绩滑坡

作为中国首家以民营资本为主体的人身险公司,民生人寿早些年表现还不错。

但近些年来,民生人寿净利润呈现较大波动,盈利能力已大不如前,甚至出现亏损。

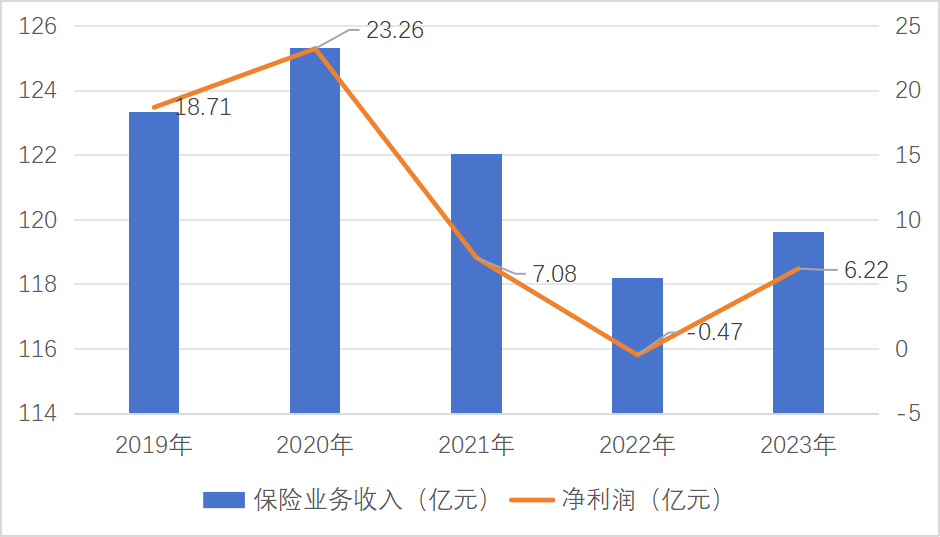

民生人寿保险业务收入在2016年达到历史高峰125亿元。但在2017年至2023年间,保费收入一直止步不前,徘徊在120亿元左右。

自2020年起,公司净利润明显下滑,2022甚至亏损,2023年情况虽有好转,但距离历史峰值仍有很大差距。

(来源:公司财报)

2024年前三季度,民生人寿净利润近3亿元。但三个季度波动较大,分别约为2000万元、5亿元、-2亿元。

今年若想保证净利润不下滑,第四季度至少要盈利3亿元以上。

从投资端来看,2021年到2023年,民生人寿平均投资收益率达3.3%。今年上半年,投资收益率已不足2%。第三季度进一步下降到1%以下。

(来源:偿付能力报告)

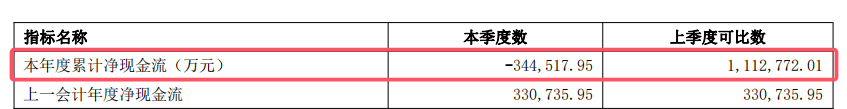

此外,今年民生人寿现金流也由正转负,截至2024年三季度末,累计现金流约为-30亿元,上年同期则为12亿元。

(来源:公司偿付能力报告)

究其原因,保费收入增长停滞是业绩承压的主因。

经营难题

保费增长为何会止步不前?

根据《2024中国保险发展报告》统计,截至2023年底,代理人数量减至约281万,较2019年底的912万人下降了69%。

代理人流失对整个保险行业产生冲击,尤其是像民生人寿这样的险企。

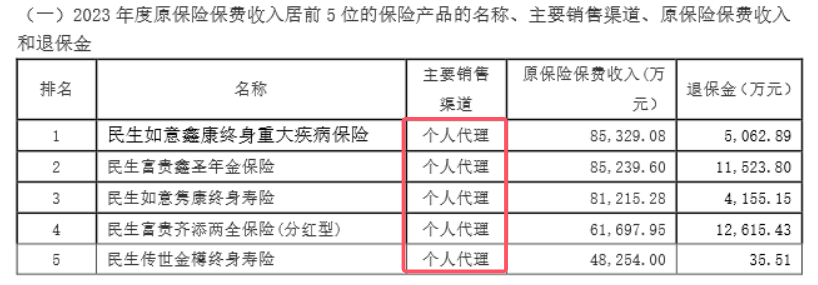

民生人寿主要依赖的销售渠道就是个人代理,这也是支撑公司保费增长的主要途径。

(来源:2023年年报)

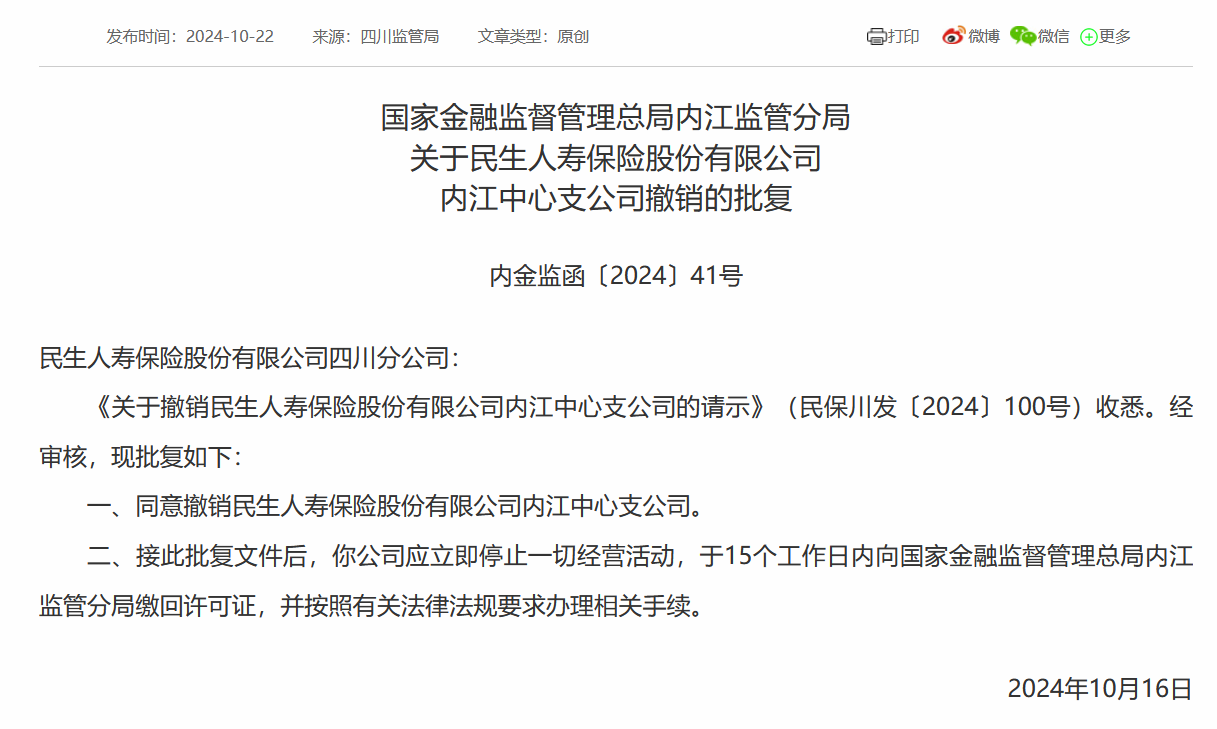

不仅如此,今年以来,民生人寿已有超过30家分支机构获批撤销。就在10月22日,金管局内江监管分局发布批复,同意撤销民生人寿内江中心支公司的申请。

(来源:国家金管局官网)

大批量撤销分支机构后,如何保障消费者权益以及做好服务,考验着民生人寿的管理能力。

除了保费收入,利润端也面临压力。

寿险公司当前正面临人身险产品预定利率调降的不利情况。

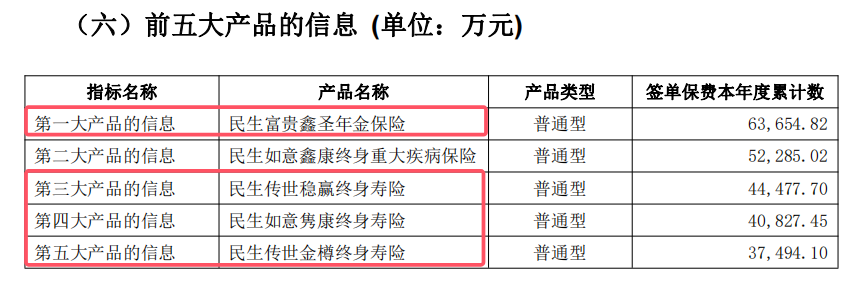

具体到民生人寿,2023年及2024年前三季度,其保费收入前五产品中,有4款为储蓄型保险。

(来源:公司偿付能力报告)

储蓄型保险受利率影响较大,这对民生人寿的产品定价策略与利润水平是个考验。

(来源:百度搜索)

此外,民生人寿在内部管理上也存在不足和漏洞。

合规经营是保险公司持续、健康、稳定发展的基石。

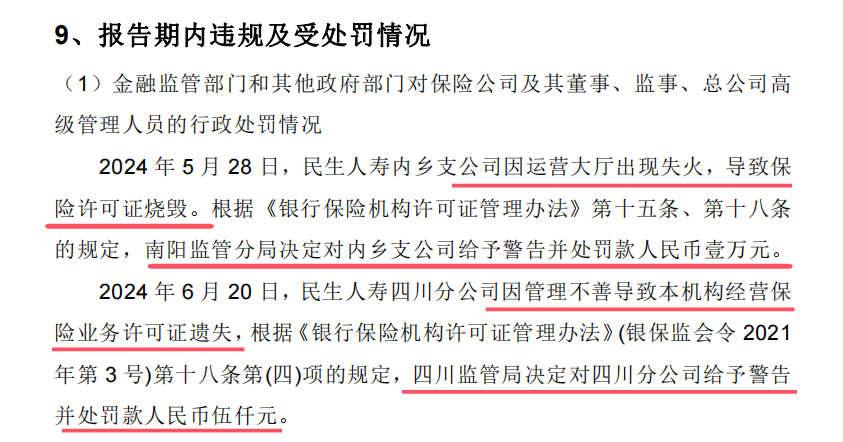

2024年以来,民生人寿一些分支机构出现管理不善的问题,如内江支公司许可证烧毁、四川分公司许可证遗失等,因此受到监管处罚。

(来源:公司偿付能力报告)

(来源:公司偿付能力报告)

另据天眼查显示,民生人寿自身风险超过200条,周边风险超过11000条,其中大部分同公司股东相关。

当然,民生人寿也有其自身优势,公司已成立20余年,在业界有着一定影响力。其综合偿付能力充足率和核心偿付能力充足率一直保持在较高水平,符合监管要求。

不过,中色股份清仓转让股权能否如愿?民生人寿业绩压力能否减缓?公司管理上的不足如何弥补?一切都还有待时间给出答案。

评论