文丨张涛、路思远(中国建设银行金融市场部,文章仅代表作者观点)

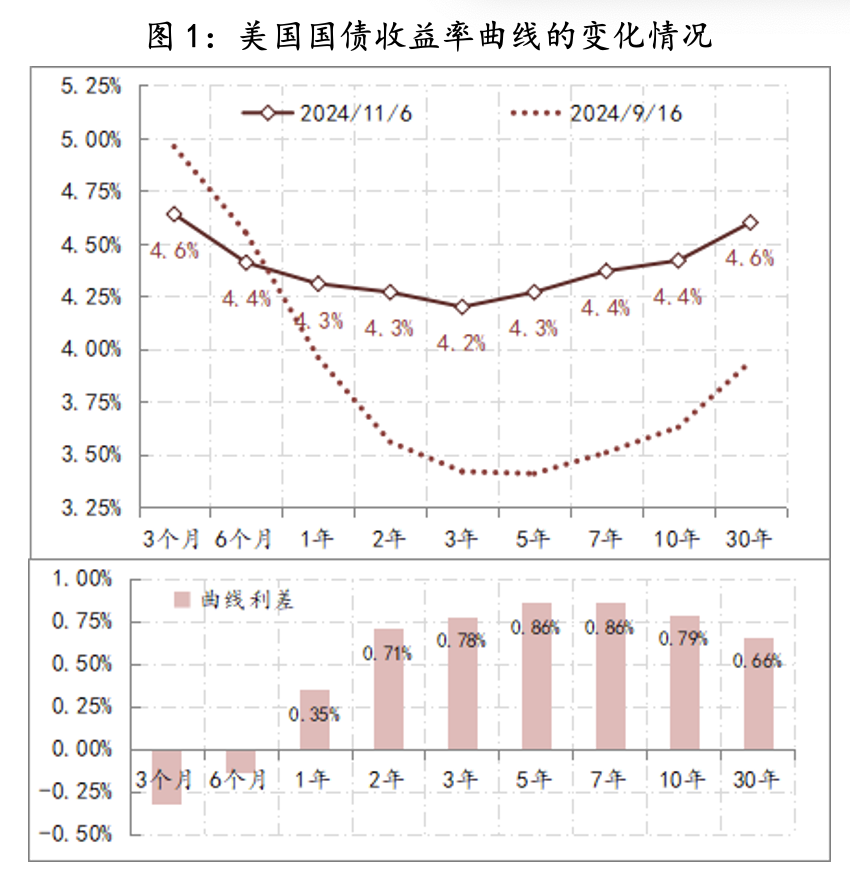

经过几个月的喧嚣,昨日美国大选落子,共和党以全面掌控白宫与参、众两院的“红潮”局面轻松击败民主党,相应未来四年美国将被“特朗普2.0”所主导,而全球也再次承受特朗普倡导的MAGA(Make America Great Again)冲击。不过,与2016年的“意外”不同,这一次市场对特朗普胜选的预期一直不低,并且持续定价。例如,截至11月6日大选结果出炉后,在过去的近2个月间,美债收益率曲线大幅上移,2年期美债收益率从美联储9月降息前的3.6%升至4.3%,上升了70BPs以上;10年期美债收益率则由3.6%升至4.4%上方,上升了80BPs,但市场对“特朗普2.0”的定价是否充分还要观察,我们倾向认为市场已充分定价了。

北京时间11月8日凌晨,美联储将公布最新的政策决定,伴随大选的落定,“红潮”下美联储的最新动向与鲍威尔记者会的措辞自然就成为市场的焦点,尤其是特朗普历来主张美联储应服从白宫(实际上因为政策分歧,特朗普在2019年曾公开指责鲍威尔“没胆,没常识,没远见”),本次竞选时更是提出将成立“影子联储”,而鲍威尔是受到“独立性不够”质疑最多的联储主席。另外,特朗普主张“对内减税、放松监管、对外加征关税”,此政策影响的线性外推结果就是二次通胀风险上升,这也是大选后,部分机构上调美联储本轮降息周期终点水平的主因。那么,对于鲍威尔而言,大选后的首次公开表态,首要任务就是要在“维护美联储独立性”与“对冲特朗普效应”之间寻求平衡。因此,预计鲍威尔将按“既定”路线表达中性立场——降息25BPs,并再次释放“政策路径将依据经济数据”的信号,仍然强调美国经济保持在“软着陆”的基本情景。

基于上述逻辑,我们预计美联储降息之后,美债收益率将有一次明显的下行调整,理由有二:

1.与2016年特朗普意外胜出不同,这次市场预期打得很满,而当选情结果落定后,市场反而会Buy the rumor, sell the news(fact)。因此,美债收益率将对前期的大幅上行做出调整。

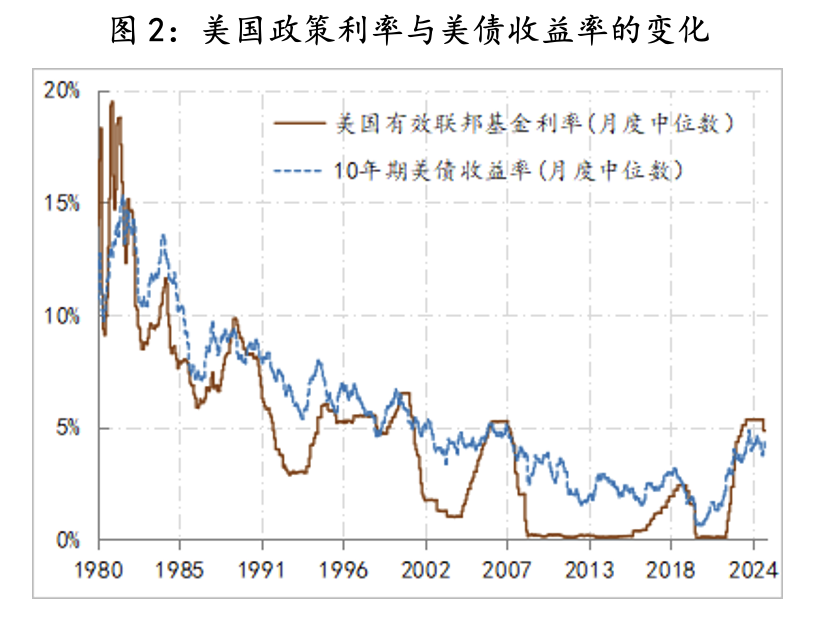

2.不出意外,明早美联储将会降息25BPs,相应有效联邦基金利率将由目前的4.8%进一步降至4.6%,政策利率的下调势必会限制美债收益率,除非市场预测美联储要转向加息,否则在目前政策利率处于高位的阶段,美债收益率不会持续高于有效联邦基金利率的水平。

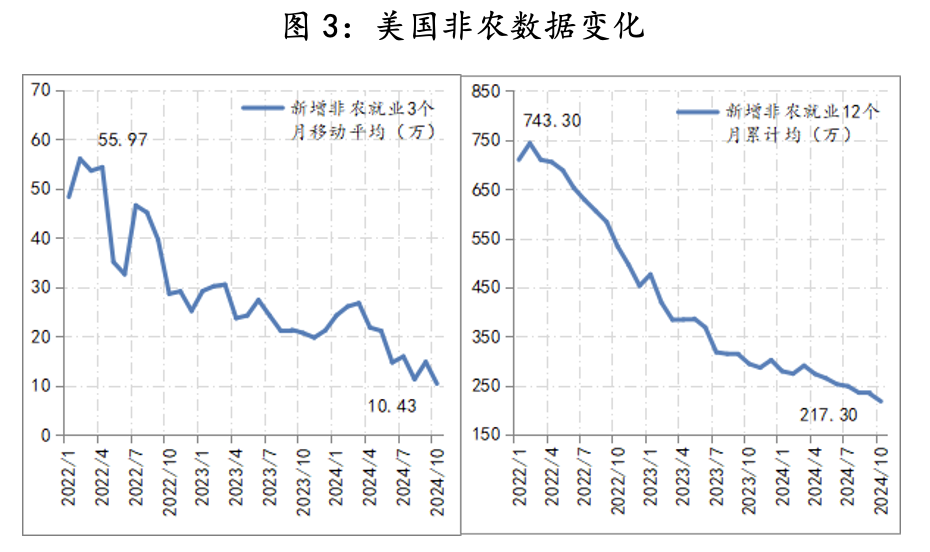

与市场担忧的“特朗普2.0”后的二次通胀风险不同,大选对我们预测的最大影响是:经济衰退概率的上升。如果特朗普真的大幅提高关税,由此引发的全球贸易摩擦必将削弱增长动能,加之美联储持续的高利率政策已对劳动市场产生明显的抑制——美国新增非农数据的3个月移动平均值和12个月的累计值均较前期峰值大幅下降。目前,美国失业率之所以还保持在4%左右的低水平,主要得益于服务业就业市场的韧性,但对于此韧性能否免受“特朗普2.0”冲击,我们信心不足。因此,除了前文所述的鲍威尔如何释放“平衡”措辞之外,我们会格外关注美联储对就业市场的最新判断。

参考:

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

评论