文 | 独角金融 谢美浴

编辑 | 高远山

时隔近半年,“西部证券+国融证券”并购案计划有了实质进展,两家券商再次站到聚光灯下。

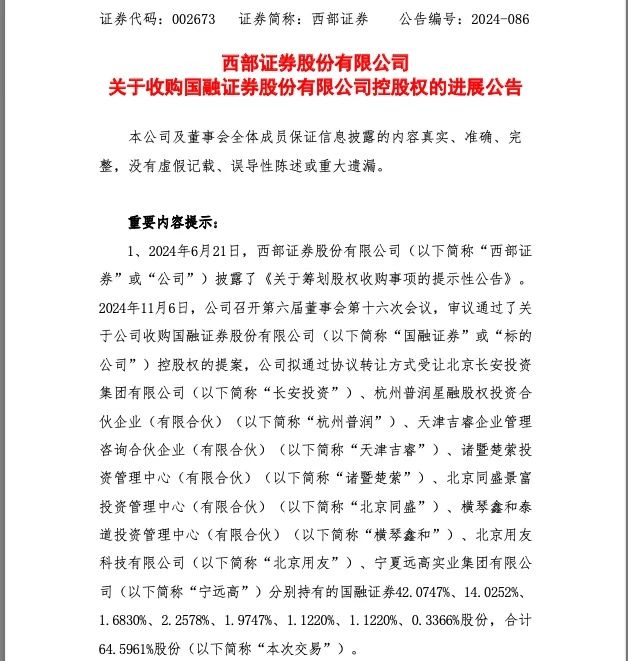

11月7日,西部证券(002673.SZ)公告称,已审议通过关于公司收购国融证券股份有限公司(下称“国融证券”)控股权的提案。11月8日,西部证券股价一字涨停,报收10元/股。

图源:西部证券公告

而今年6月21日,西部证券就已公告称,正在筹划以支付现金方式收购国融证券控股权事项。

本次计划收购前,无论是西部证券还是国融证券,都有过拟被收购与寻求收购券商牌照的“插曲”。2021年,西部证券曾欲收购新时代证券,最终以失败告终。

2022年,国融证券控股股东北京长安投资集团有限公司(下称“长安投资”)试图向青岛国资68亿出售股权,但最终以收购“告吹”画上句号。更早之前,国融证券IPO未果,触发了控股股东长安投资的上市对赌回购义务,又因无力偿付对赌债务,该控股股东所持股权被冻结。

如今两家券商合并进程加速,最终能否实现“1+1>2”的效果?

1、拟出资38.25亿元,收购国融证券超6成股权

西部证券公告显示,公司拟通过协议转让方式受让长安投资、杭州普润、天津吉睿、诸暨楚萦、北京同盛、横琴鑫和、北京用友、宁远高合计持有的国融证券64.6%股份,交易价格为3.32元/股,总价约为38.25亿元。

资产评估报告称,国融证券100%股份的评估价值增值达51.06%。

不过,西部证券提示,本次交易能否最终完成尚存在不确定性,公司将按照相关事项的进展情况及时履行信息披露义务。

这并非西部证券初次计划收购券商。

2021年9月,西部证券曾与北京金控组成联合体,计划收购新时代证券98.24%股权,涉及金额高达130亿元。

新时代证券成立于2003年,2020年拥有上海、天津、北京、山东和深圳5家分公司,经纪业务管理总部下辖16省63家证券营业部。

不过,由于未能及时完成资料提交和缴纳保证金,西部证券收购新时代证券的计划以失败告终。最终新时代证券花落诚通集团,目前已更名为诚通证券。

如今,西部证券又将目光转向国融证券,而国融证券的股东之间存在纠纷。

国融证券前身为日信证券,于2002年04月24日在呼和浩特市成立。2005年开始,国融证券实控人侯守法通过长安投资代持国融证券原有股东的股份,拿下大股东之位。截至2023年末,长安投资持有国融证券70.61%股权。

2016年,日信证券增资扩股、完成改制并更名为“国融证券”。彼时,杭州普润、天津吉睿、横琴鑫和、北京用友、宁远高合计5家公司以4.98元/股的价格从长安投资受让3.26亿股国融证券股份。

长安投资彼时承诺,如果国融证券五年内未上市,则回购股份。 由于“上市梦”最终未能实现,国融证券多位中小股东一同将长安投资告上法庭,工商信息显示,长安投资所持国融证券的股份仍为冻结状态。

图源:国家企业信用信息公示系统

在此次股份转让协议中,长安投资仅转让42.07%股权,若收购进展顺利,其还将持有国融证券约29%的股权。

长安投资曾尝试对外转让国融证券股权,以缓解自身债务压力。2021年4月,青岛国信拟收购国融证券,可谓“大手笔”。

根据青岛国信彼时公告,已与协议各方签订了股权转让协议及增资协议,各协议金额合计68.42亿元,合计占公司2019年末经审计净资产的比例为21.59%。

来源:青岛国信2021年4月7日公告

根据协议,青岛国信收购国融证券控制权的每股价格接近6.15元/股,合市净率PB高达2.68倍。

有望奔向国资怀抱,最终却未能如愿。

2022年1月12日,青岛国信对拟收购国融证券事宜进行了披露,“鉴于此次交易的先决条件未能成就,本次收购终止。”有市场人士分析认为,未成就的“先决条件”即交易没有通过审批。

据《证券时报》报道分析,此次西部证券若能顺利收购国融证券,长安投资的资金压力或能“脱困”。多名中小股东也有望从旷日持久的司法纠纷中获得解脱。

不过,西部证券当前的收购国融证券价格为3.32元/股,较彼时中小股东4.98元/股的收购价而言,下跌超过三成。

2、跻身千亿俱乐部,如何实现“1+1>2”?

监管层多次提及并鼓励券商以并购重组的方式做优做强,2024年券商股权变动、并购的形成一股“小浪潮”。

除了此次西部证券收购国融证券之外,11月5日,上海市政府已同意国泰君安证券与海通证券合并重组;9月3日,国联证券收购民生证券99.26%股份并募集配套资金的相关事项已获批复;8月21日晚间,国信证券发布公告称拟购买万和证券53.0892%股份。

万联证券投资顾问屈放指出,“伴随着券商同质化竞争的激烈,券商行业利润率持续下滑,券商合并是大势所趋。此次西部证券与国融证券合并带来资本金的大幅提升,券商行业属于资金密集型产业,资本金的提升对于业务拓展能够起到明显的提升作用,从而可以更好地参与市场竞争。”

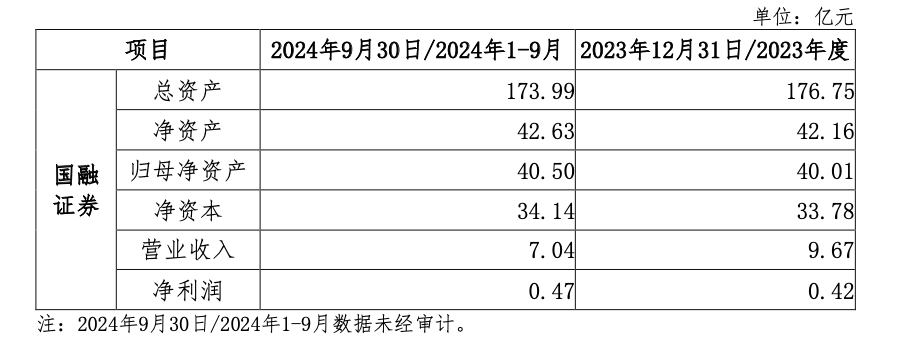

截至2024前三季度173.99亿元,国融证券的资产总额为176.75亿元;西部证券总资产规模964.69亿元,西部证券的资产规模远大于国融证券。

若此次并购成功,西部证券将跻身“千亿资产俱乐部”,行业排名也会随之提升。按方正证券非银金融团队此前测算,若西部证券和国融证券合并,二者净资产将达到319亿元,排名提升至行业第23名,总资产规模将突破千亿。

此外,在收购公告发出后,西部证券股价11月8日一字涨停,报收10元/股,涨幅10.01%,总市值446.96亿元。

对此,屈放表示,“西部证券的涨停说明资本市场投资者看好双方的合并,但是真正出现‘1+1>2’的结果还需要看双方在合并后的融合。”

金乐函数分析师廖鹤凯则认为,涨势在目前较好的市场环境下还会延续一段时间。

廖鹤凯还指出,“若西部证券顺利收购国融证券,首先在业务区域上二者可以互补形成业务覆盖规模优势,另外在投行业务方面,西部证券在金融债及公司债方面具有优势,而国融证券在新三板、北交所业务上更强,合并后可拓宽投行业务覆盖。”

具体来看,2023年年报显示,西部证券作为陕西的本土券商,其有58家营业部在陕西省,占比超过一半;而国融证券作为一家从内蒙古成长的证券公司,其营业部以华北地区为主,在内蒙古、北京地区的营业部合计有20家,占比近三成。

业务方面,作为一家中小券商,国融证券以新三板业务见长。截至2023年末,新增推荐挂牌9家,新三板类项目持续督导264家,持续督导数量行业排名第4位。

此外,国融证券还拥有两张金融牌照,包括国融基金和首创期货,而国融证券、国融基金和首创期货的实控人均为侯守法。

Wind数据显示,截至2024年三季度末,国融基金管理的资产规模39.74亿元,较2023年同期增长58.33%,也是成立7年来规模的最高水平。

另一张期货牌照——首创期货,公司成立于1996年,已经累计发行61只产品,资管规模约12.625亿元。

值得一提的是,因对赌债务纠纷,长安投资不仅所持有的国融证券股权被冻结,首创期货、国融基金的股权也被司法机关冻结。

而从业绩状况来看,2024年前三季度,国融证券营业收入为7.04亿元,净利润为0.47亿元,盈利已经追上2023年全年的水平。

图源:西部证券公告

西部证券营收净利润则双双下滑,2024年前三季度营业收入44.31亿元,同比下滑22.59%,其中第三季度营业收入11.01亿元,同比下滑38.42%;前三季度净利润7.29亿元,同比下滑16.82%,第三季度净利润为7515.26万元,同比下滑53.74%。

西部证券表示,收购国融证券的交易符合公司战略规划,一方面有利于公司优化资源配置,加强资源整合,进一步提高公司证券业务的影响力和市场竞争力;另一方面可以充分发挥现有业务优势与国融证券业务协同效应,有利于公司和投资者利益。

财经评论员郭施亮分析称,国融证券与西部证券的“联姻”,补足短板、强强联合的需求强烈。但联姻背后,可能需要考虑的因素还包括政策环境变化、市场环境影响具体估值定价等。

对于西部证券来说,计划收购国融证券控股权,的确是一次实现业务扩张的机会,也是风险识别与应对能力的一次严峻考验,你认为最终效果会如何?评论区聊聊吧。

评论