界面新闻记者 |

信托“三分类”政策落地逾一年后,又有信托公司的三分类业务明细数据获公开。

11月14日,爱建集团发布《关于2024年半年度报告的信息披露监管工作函的回复公告》,在针对公司信托业务方面的回复上,爱建信托4项问题获得监管关注,分别涉及公司信托及自营业务底层资产情况、固有业务承接信托业务情况,以及信托业务是否刚兑等内容。

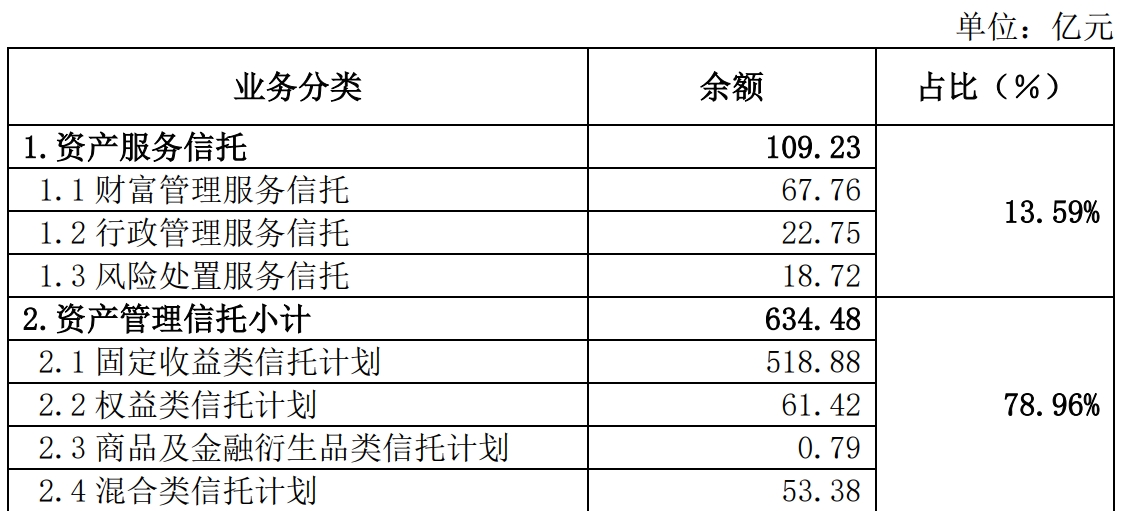

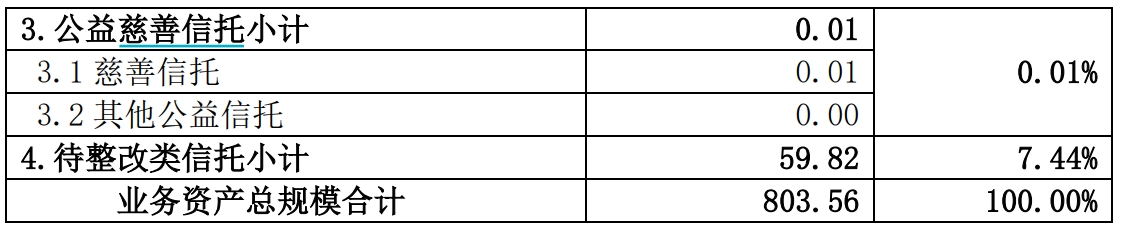

2024年上半年,爱建信托实现营业总收入4.22亿元,同比下降8.05%,净利润1.30亿元,同比下降44.62%。公司管理信托业务资产规模803.56亿元,相较年初增长20.89%。

从信托资金投向看,房地产领域依然是公司第一大信托资金投向。尽管投向资金占比从2023年末的39.50%降至2024年中的33.68%,但投向资金规模从期初的262.53亿元增长至270.61亿元。

对于上述规模增长情况,有知情人士向界面新闻记者回应称,信托资金投向房地产领域的规模增长或涉及通道类,也即资产服务类信托业务。

从信托业务“三分类”角度,截至2024年6月末,资产管理类信托为爱建信托第一大业务类型,规模634.48亿元,占比78.96%;资产服务信托109.23亿元,占比13.59%;公益慈善信托0.01亿元;另有59.82亿元待整改类信托,占比7.44%。

界面新闻记者关注到,这也是自“三分类”政策实施后,爱建信托首次披露三大业务明细数据。

据爱建集团介绍,截至2024年二季度爱建信托房地产集中度由2023年末的51.92%降至33.22%,成效较为明显。

此外,在风险信托项目统计及处置上,报告显示,截至2024年二季度末,爱建信托信托计划展期项目共47个,资产余额152.38亿元。其中资产管理信托项目展期33个,资产规模100.16亿元;资产服务信托项目展期10个,资产规模12.39亿元;待整改类展期项目4个,资产规模39.84亿元(其中截至2024年三季度末已有35.21亿元规模完成清收);逾期项目10个,均为资产服务类或待整改类项目,爱建信托不承担主动管理责任,资产规模21.22亿元。

根据自查,截至2024年二季度末,爱建信托的信托业务不存在对投资人的潜在兜底承诺和差额补足安排,故不涉及因此而产生的实质性刚兑情况。

固有业务层面,截至2024年二季度末,爱建信托固有资产107.61亿元,较2023年末下滑3.88%。房地产和实业依然为前两大投资领域,占比分别达到48.20%和21.94%,占比均较年初有所提升。

值得一提的是,今年7月份,因被国家金融监督管理总局上海监管局发现存在通过固有资金直接或间接承接信托风险项目受益权等8项问题,爱建信托被处以罚款309万元。

本次问询函中,上交所也明确要求爱建集团对爱建信托以固有业务购买或承接信托业务的情况进行说明。

据披露,截至2024年二季度末,爱建信托曾购买/投资信托业务6笔,规模2.85亿元。此外,爱建信托在2022年9月承接了A项目受益权规模2.19亿元,资金投向为房地产类。目前项目底层资产已交付并确权,并已向法院申请执行资产查封并推动资产处置。

针对前述受罚事项中所涉及的风险项目,爱建集团在回复函中表示,目前相关项目处于逾期状态并纳入次级分类,已按25%计提拨备。并且除本次检查发现的项目外,爱建信托后续均严格遵守不得承接风险项目的规定。

此外,本次上交所还对爱建集团及其子公司是否以自有资金或发行资管产品购买或承接爱建信托发行的信托产品的情况进行了问询。

对此,爱建集团表示,公司及其子公司因闲置资金理财需求和子公司间业务协同发展考虑,存在以自有资金购买爱建信托发行的信托产品。

截至2024年二季度末,公司及其子公司通过自有资金购买信托计划的初始成本合计数为约2.48亿元,所认购项目均未逾期,对应的公允价值变动损益合计数为-6200.29万元,截至2024年二季度末净值为约1.86亿元。

评论