文 | 赶碳号

每一轮光伏周期,都会有一个巨头倒掉,无锡尚德施正荣、江西赛维彭小峰、汉能李河君。这一轮,在电池组件头部企业中已现端倪,但还没有彻底明朗。那么,在硅料端,又会是谁呢?

光伏去产能,正朝深水区推进。偏化工行业属性的硅料,处在光伏制造最上游,是四大环节中的牛鼻子。可以这样说,光伏产能出清,始于硅料,亦将终于硅料。那么,这个环节的洗牌,现在进行到了哪一步呢?

前不久,一位硅料大佬在接受赶碳号采访时表示,他原本预计行业最晚在2025年触底,但是由于协会最近推动的限产限价等行业自律措施,这一轮光伏周期有可能大幅提速。

这位大佬的话颇有深意。据赶碳号观察,在硅料洗牌的前半场,卷的是现金流,是成本,是经营绩效;但进入后半场以后,除了上述因素以外,还多了一些刚性条件,那就是能耗。

俗话说,抱着的孩子长不大。作为硅料四巨头之一,多年以来躺在特变电工怀里的新特能源,现在遇到了麻烦。

01硅料企业中的“阔少”

新特能源,事实上已经成为四个硅料老玩家中第一个掉队的企业。未来如果行业洗牌进一步加剧,新特能源甚至有可能直接被淘汰出局。这个结论看似荒谬,但绝不是危言耸听。

如果我国的晶硅行业仍然停留在旧时代、旧发展模式,新特能源本应该是最扛揍的一家硅料企业——因为他的老爸实在太豪横了,简单说,家里有矿。

母公司特变电工控制的天池能源,在准东地区拥有两座露天煤矿,煤炭总储量超过120亿吨,核定年产能7,000万吨。异常低调的张新,其实是中国第一煤老板。

近年来随着众多民营煤矿收归国有,民营煤炭企业已经越来越少。非常低调务实的特变电工,甚至都没有出现在民营煤炭企业10强中。但是,无论是储量,还是产量,特变电工都是妥妥的隐型冠军。龙一山西鹏飞集团的年产量是3000万吨,特变电工的产量是7000万吨。仅就产量而言,特变是龙头老大的一倍还要多。

特变电工披露:“公司拥有煤炭资源储量约126亿吨,赋存条件优、储量丰富、埋藏浅、剥采比低、成本低,是新疆准东煤田最具有优先开采条件的矿区,公司煤矿被评为国家一级安全生产标准化露天煤矿、国家级绿色矿山、国家首批智能化示范煤矿,是我国最大的能源保供基地之一。”

特变电工早在2021年10月时回复投资者,控股子公司天池能源的煤炭主要为动力煤。天池能源的煤矿是露天煤矿,开采成本仅为71元/吨。

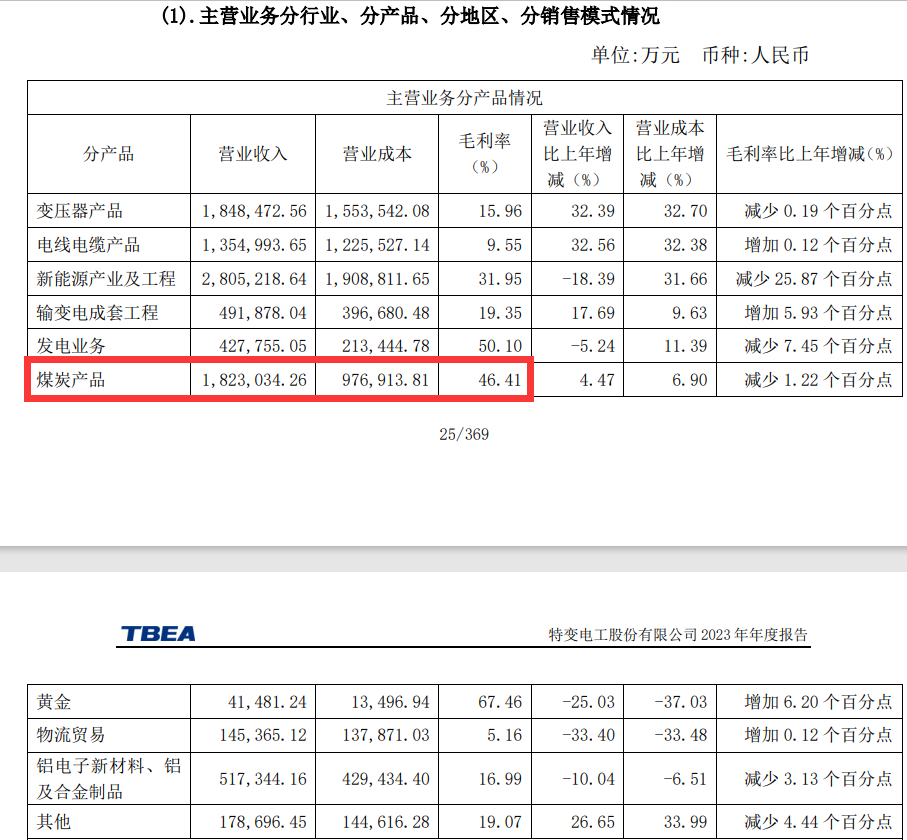

新疆动力煤坑口价格 在2024年11月26日的报价为300-350元/吨 。如果我们以120亿吨的储量、300元的坑口价格来计算,至少是3.6万亿!如果按当前每年7000万吨的核准产量计算,每年也能有250亿左右的产值。去年,煤炭给特变电工贡献了182亿的营收、近85亿的毛利。今年上半年,煤炭板块的营收93个亿,毛利近32个亿。

有一个如此强悍的大股东,并不代表新特能源在硅料业务上不会亏钱。这恰恰给了新特能源亏钱的底气。今年前三季度,新特净亏损14.05亿元,却是硅料老玩家中亏得最少的。

亏得少,并不是经营好,主要有两个原因——一是新特关掉了绝大部分的产能、减少开工率,是硅料老玩家中开工率最低的,二是靠自备电厂续命。减少开工率也有坏处,那就是客户被抢走。

02 耗资80亿的募投项目,停产了

公开资料显示,新特能源共有30万吨硅料产能,包括准东、包头和甘泉堡三个生产基地,每个基地各10万吨产能。

其中,甘泉堡基地建设最早,在2022年进行过一次技改和扩建。

内蒙古基地也是在2022年就实现了10万吨多晶硅项目建设,并实现了达质达产。新特、晶科及晶澳分别持有内蒙古新特82%、9%及9%的股权。

准东基地最新,计划产能是20万吨,分两期完成。这个项目也是新特能源计划在A股IPO的募投项目——拟募集资金高达88亿元。可以说,这是一个超级IPO。

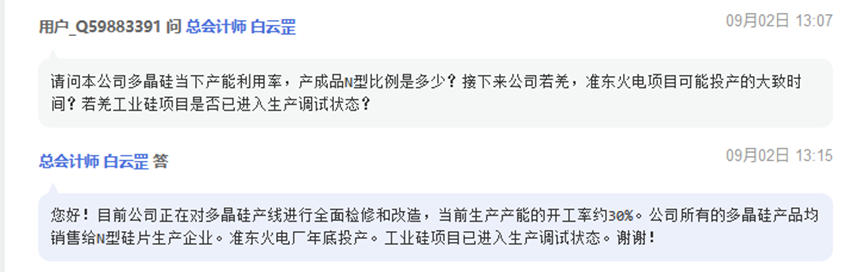

现在,新特能源的开工率直接降到了25%,但并不是响应行业协会主导的限产限价。因为即使家里有矿,对于一向稳健经营的特变电工来说,也不能这样亏。以下表述全部来自公开的投资者交流纪要。

(1)11月5日,公司公告:2024年1-9月,公司高纯多晶硅产量为18.17万吨,销量为18.28万吨。目前准东、内蒙多晶硅生产基地全面检修,同步开展提质降本的改造,甘泉堡晶体硅公司高纯多晶硅产线正常生产。

(2)9月5日公告:甘泉堡基地有部分老产能是2008年开始建设的,后续陆续进行了扩产,目前这部分产能未完全开工,新线约6万吨/年产能处于满产状态,目前现金成本约4万元/吨。

新特能源停产的两大基地中,包括了准东基地。大家都知道了,新特能源回A在当时已经成功过会,但由于后来监管环境变化,目前为中止发行状态。

新特能源虽然没能从A股圈到钱,但是公司在准东的硅料项目依然在推进,一期10万吨多晶硅项目于2023年8月建成投产。可惜时运不济,准东一期投产时候硅料价格已经跌至成本线。这也就是说,这个项目从一开始就不能赚钱。

1万吨硅料产能,大约需要固定资产投资8亿至9亿元,准东一期总投资约80亿元。现在,最令股民们感到庆幸的是,这笔投资至少不是直接来自A股的股民贡献。

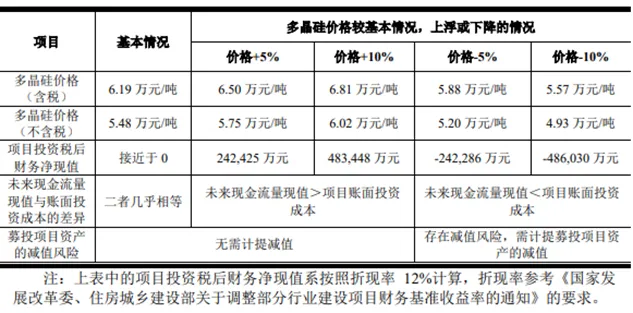

回头再翻看新特能源的招股说明书,公司当初对于行业的预计、对准东硅料项目的预计,竟然没有一点靠谱的。为了成功IPO,公司在回复问询时把项目前景吹得天花乱坠,实际情况已经狠狠打脸。

来自《关于新特能源股份有限公司首次公开发行股票并在沪市主板上市申请文件的审核问询函之回复》募投项目减值风险的敏感性分析

03卷得动电价,但卷不动能耗

梳理完上述三个基地的情况,我们就会发现,准东基地最新,理论上应该管理最科学、技术水平最高,生产成本最低,最具市场竞争力。然而,为什么新特能源把这个最新的项目停了,而是保留甘泉堡扩建的产能?

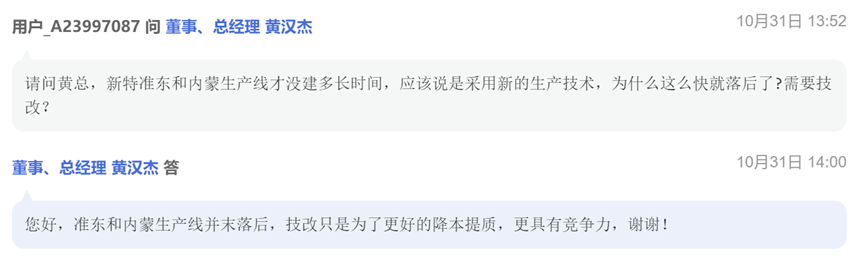

当然,也有投资者注意到了这个问题,特别向特变电工总经理董事、总经理黄汉杰提问:“新特准东和内蒙生产线才没建多长时间,应该说是采用新的生产技术,为什么这么快就落后了?需要技改?”

公司回应称:“准东和内蒙生产线并未落后,技改只是为了更好的降本提质,更具有竞争力。”

来自上证路演中心

黄汉杰的回答没有错,但并不是全部真相。

特变电工保留甘泉堡项目还有一个原因:甘泉堡项目的公司是自备电厂,电价便宜,因此硅料的成本更低。

此时是不是可以得出来一个被忽略的真相:相比技术水平,便宜的电费对硅料成本的影响更大。

全行业多晶硅综合电耗约60千瓦时/千克。电费必然重要。

当然,赶碳号不是指摘新特能源自备电厂,不讲武德。各家硅料企业都在向电价洼地聚拢,有能力自建电厂的都肯定会选择自建电厂。东方希望应该也有自建电厂。

截至目前特变通电工核定煤炭产能7,400万吨/年,已投运火电装机超过3,020MW,正在建设超超临界绿色环保低碳火电装机2,020MW。

有便宜的煤,就有便宜的电。估计最能熬的多晶硅基地就是甘泉堡了,就是新特了。这是新特能源独有竞争力。当然,新特的独有优势这件事情,多晶硅圈的所有企业都关注到了。

今年11月对外发布的《光伏制造行业规范条件(2024年本)》要求:“企业应依法进行环境影响评价,落实环境保护设施“三同时”制度要求,按规定进行竣工环境保护验收。新建项目禁止配套建设自备燃煤电站。”

上面这一条,不就是专门针对新特能源、东方希望、其亚硅业这种靠自备电厂、加外挂的企业的吗?

而在7月的征求意见稿中仅是:“京津冀、长三角、珠三角等区域新建项目禁止配套建设自备燃煤电站。”没有对新疆有电站方面的要求。

虽然没有根据,但是估计提出意见的是新特能源的同行,且是没有能力自建电厂的同行。估计他们看到了新特能源拟把优势放大的迹象,有点“惧怕”,或也认为是不公平竞争。

“便宜的电”,这一个优势,所有的硅料企业技术再进步也都比不上。而且新特能源拟把优势扩大化。

在准东的硅料基地也有火电厂计划,且计划今年年底投产。届时,是不是准东多晶硅项目是不是也准备采用自备电厂呢?不知道这个项目是否由工信部最新文件精神的制约与影响?建议硅料同行们的眼睛盯紧点。

来自上证路演中心

那么,一个不拼电价、去拼技术的新特能源,体能究竟如何呢?

04 真实成本最高的老玩家

2024年1月2日,协鑫科技的投资者交流会上,朱共山提到:

“现在市场上只有通威、大全,还有我们协鑫三家企业可以提供N型硅料。”随后,朱共山又补充说:“新特也有一点。其他的N型硅料产能在哪里呢?没有的。”一句话道破了当下产能过剩和N型硅料紧张的现实。

从理论上,老玩家的技术实力本来会更强一些。但是,新特能源是个例外。即使到了2024年初,硅料的红利消失殆尽时,新特的N型料还没有上规模。

与此同时,一直以来,新特能源鲜于公布技术、能耗指标。每次谈硅料,赶碳号经常把大全能源的数据拿出来做比较,每次也都要夸赞一下该公司信息披露的透明度。

毫无疑问,大全能源的技术水平、生产成本在行业平均之上。那么新特能源呢?现在对硅料产能的竞争力体现在两方面:成本和能效。

(1)成本方面,新特能源公告了两个数据。7-9月公司多晶硅产量3.5万吨,销量4.59万吨,生产成本4.66万元/吨。

甘泉堡新线约6万吨/年产能处于满产状态,目前现金成本约4万元/吨。考虑到开工率,可以确定这些指标均指自备电厂状况下的甘泉堡项目。

大全能源3季度的现金成本为3.89万元/吨,单位成本为4.59万元/吨。估计,新特能源是现在硅料TOP4中成本最高的一家。

后 记

新疆的煤炭资源丰富,工业电价便宜,只有三毛钱一度。正因如此,目前有22%的多晶硅产能分布在新疆。

但是,新特能源的电价还要更便宜,由于家里有露天煤矿,有自备电厂,据传其电价成本只一毛钱。如果这个数据是真实的,那么每生产一公斤硅料,新特就要比新疆的同行至少低12块,每吨就是12000元。如果只卷成本,那么新特已经立于不败之地了。因为拼来拼去,到头来每吨少1万多块钱的电费,就足以把其他企业卷死。

或许,正是因为家里的条件太过优渥,新特能源反而有了路径依赖,没有在技术研发、降本增效方面下太多的苦功夫。

便宜的电价成本,不会塑造出一家具有核心竞争力的企业,也不会真正拯救一家技术离第一梯队尚有差距的企业。

除了新特能源以外,同样拥有自备电厂的成本控制之王——东方希望,在这一轮光伏周期中也很早有停工了。东方希望的产能很大,目前排在新特之后、丽豪之前,位居行业第五,但是其硅料质量相对一般,更是卡在N型料上,没能吃到P型到N型的最大红利。

现在,头部企业之间的比拼异常残酷,拼成本、拼质量、拼能耗、拼全球化能力、拼碳足迹。这几点,新特有哪一点上能够真正领先呢?

工信部颁布晶硅行业的能耗标准,在这条红线之下,粗放式发展的新特能源,是时候考虑如何“高质量”发展了。

END

评论