界面新闻记者 |

债市疯狂!

12月首个交易日,银行间债券市场延续11月末行情,做多情绪高涨,长短各期限债券收益率下行均在3到5bp左右。

长债收益率下行幅度持续扩大,十年期国债收益率在早盘下破2%关口,创2002年4月以来新低后,午后继续下探。

截至午后15点20分左右,10年期国债活跃券240011收益率下行触及1.9775%,10年期国开债活跃券240215收益率触及2.06%。

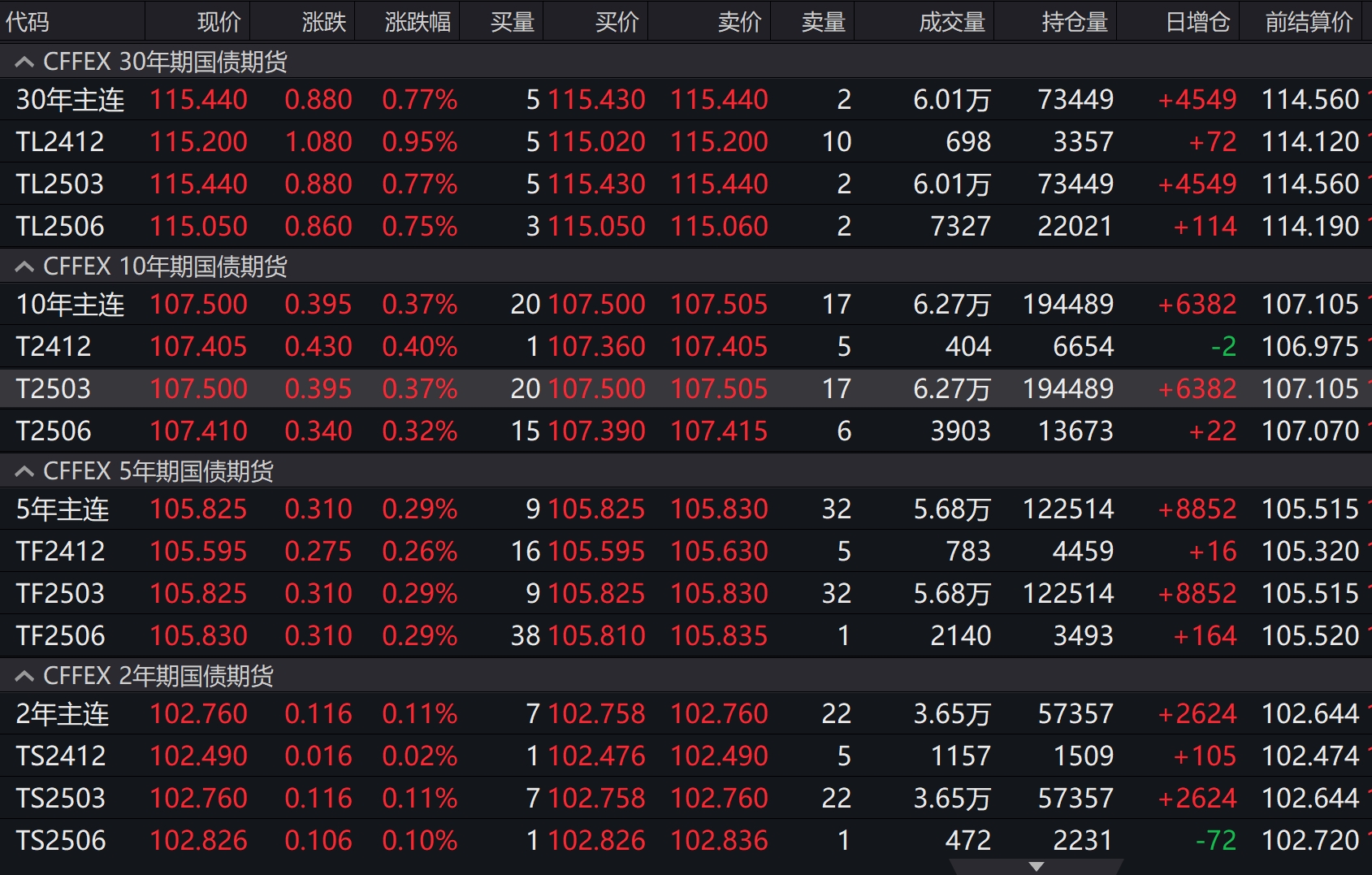

国债期货合约全线飘红。截至发稿,30年期主力合约涨0.77%;10年期主力合约涨0.37%,5年期主力合约涨0.29%,2年期主力合约涨0.11%,纷纷创历史新高。

对于12月2日长债利率下行2%关口,中信证券首席经济学家明明向界面新闻记者表示,临近年底,机构配置需求强烈,从供给来看,年内地方债置换发行过半,供给压力减小;宏观经济企稳,但通胀仍然偏低,实际利率较高,名义利率下降有助于降低实体融资成本。

国泰君安固收团队认为,本轮长端利率下行的推手可能偏交易型机构抢跑,或导致年末配置机构发力时反而利率下行空间收窄。10债突破2.0%后,如无降准降息,年前利率可能进入相对震荡期,而非快速再下台阶,券种流动性较为重要。高流动性的10年国债政金债可能更为稳健。

此外,有公募基金固收基金经理向记者表示,“除跨年行情提前启动外,今日债市持续走强主要也受上周五发布的两份优化非银同业存款利率条款文件所影响,利率的调整会令部分资金溢出到债市。”

11月29日,市场利率定价自律机制公众号发布《关于优化非银同业存款利率自律管理的倡议》和《关于在存款服务协议中引入“利率调整兜底条款”的自律倡议》,将非银同业活期存款利率纳入自律管理,规范非银同业定期存款提前支取的定价行为。

上述文件指出,金融基础设施机构的同业活期存款主要体现支付结算属性,应参考超额存款准备金利率合理确定利率水平;除金融基础设施机构外的其他非银同业活期存款应参考公开市场7天期逆回购操作利率合理确定利率水平,充分体现政策利率传导。

文件同时规范非银同业定期存款提前支取的定价行为。若银行与非银金融机构(含非法人产品)约定同业定期存款可提前支取,提前支取利率原则上不应高于超额存款准备金利率。

此外,文件明确,银行应在协议中加入“利率调整兜底条款”,确保协议存续期间,银行存款挂牌利率或存款利率内部授权上限等的调整,能及时体现在按协议发生的实际存款业务中。

国盛证券分析,同业存款自律倡议可能成为新的利率下行动力。后续理财货基等或加大存单、短债投资,以及增加回购投放,短端利率的下降将为长端利率打开新的空间,整体利率曲线有望进一步下行,长债或能提供更高资本利得。

华西证券刘郁团队还提到, 对公存款,“利率调整兜底条款”的引入,加剧收益荒,带动票息资产需求。“利率调整兜底条款”的引入本质上意味着市场上又缺少了一类稳定的高息资产,即原本通过存款服务协议可以锁定一段时间的高息存款,但是现在这些高息存款随时会跟随政策利率调整,不再稳定。存款的稳定高息优势丧失后,利率下行过程中,债券的资本利得增厚性价比显现。因而与2024年4月情形相似,自律逐步落地后,可能会有新一批资金由银行表内流入银行理财、债基、货基、保险等债券类资管产品中。对于这些非银资管产品来说,存款利率也被下调,收益荒加剧,短久期下沉与高等级拉久期策略或受追捧,即能够获得相对高票息的资产,可能均会迎来显著行情。

展望后市,长债利率突破2%关口后又将如何演绎?

明明认为,往后看,做多惯性下长债利率短期可能维持在2.0%或是更低位置,但持续大幅度下行可能需要更为强烈的做多催化,市场短期内将震荡。

华西证券指出,12月债市博弈焦点可能转为基本面扰动、政策预期变化、存款利率规范化下的机构行为,整体仍偏多头。当前的长端定价正好处于公允水平附近,因此5-10bp的“超额下行幅度”依然可期。从节奏看,各期限收益率已经创新低,月初可能容易震荡,中下旬下行或更为顺畅。

浙商银行FICC部门分析,债市中期内暂时没有看到明显利空的风险,流动性偏宽松和资产荒两大因素仍然是推动债市较好表现的重要基石,但节奏上依然关注利率下行速率过大带来的调整风险。

评论