文 | 独角金融 谢美浴

编辑 | 付影

总经理落定3个多月后,光大永明人寿保险有限公司(以下简称“光大永明人寿”)再次出现重大人事变动。

据《北京商报》报道,近日有消息称,光大永明人寿12月2日召开会议,宣告重大人事任命,孙强不再担任公司党委书记、董事长,改由总经理张晨松暂代相关职责。

依靠光大银行的渠道优势,光大永明人寿保费规模2018年已突破百亿,2024年前三季度,其保险业务收入为161.5亿元,但净利润却不太好看,亏损了12.86亿元。 从2022起,不到三年时间,光大永明人寿亏损已超过30亿元。

年内总经理、董事长相继生变,光大永明人寿接下来要如何重振旗鼓?

1、总经理落定3个月后,董事长生变

公开资料显示,孙强出生于1968年11月,是一名“光大系”成长起来的老将。

1997年,孙强加入中国光大银行,先后担任广州分行珠海支行副行长、汕头支行行长,总行监察保卫部总经理助理,公司业务部总经理助理、副总经理,同业机构部副总经理(主持工作)、总经理,公司业务部总经理,行长助理,副行长等多个重要职位。

2020年5月,光大永明人寿原董事长张玉宽离任,同月孙强出任光大永明人寿党委书记、时任总经理刘凤全代行董事长职责;2020年9月孙强上任公司董事长。

如今,掌舵光大永明人寿4年多的孙强卸任董事长职位,由公司现任总经理张晨松将暂代董事长职责。

专精特新企业高质量发展促进工程执行主任袁帅指出,“董事长的离任可能会给光大永明人寿带来一定的过渡期挑战。新领导层的调整需要时间来熟悉公司的业务和市场环境,这可能会在一定程度上影响公司的短期业务开展和市场拓展。”

不过,袁帅同时表示,“光大永明人寿作为成熟的金融机构,拥有完善的治理结构和专业团队,有望平稳度过这一过渡期。”

值得一提的是,张晨松今年8月才正式获批出任光大永明人寿总经理职位,接替今年3月离开的刘凤全。

资料显示,刘凤全2019年2月加入光大永明人寿,任公司党委副书记,同年4月出任公司总经理,2020年1月出任公司董事。

刘凤全还曾在中国人寿保险公司、中国人寿电子商务有限公司担任多个职位。兼任光大永明资产管理股份有限公司董事、中国保险行业协会资金运用专业委员会常务委员、中国保险行业协会声誉风险管理专业委员会常务委员。

而张晨松是一名“70后”,出生于1974年1月,拥有中国、北美、英国精算师职称。自2013年7月起,其担任光大永明人寿总精算师一职长达11年之久,直到2024年6月,张晨松卸任该职务。

此外,2018年12月,张晨松任光大永明人寿临时财务负责人;2019年5月升任公司副总经理;2019年5月至2023年3月任公司财务负责人,同时还兼任光大永明资管公司董事、中国精算师协会常务理事、中国保险学会理事。

中国矿业大学(北京)管理学院硕士生企业导师支培元认为:“总精算师长期在精算领域深耕,其对寿险产品设计、风险评估、资本管理等关键业务环节的深刻理解,为公司战略决策、运营优化、产品创新提供了不可或缺的专业视角。”

“由内部资深管理人员晋升至高层职位,有助于确保公司文化传承和管理连续性,减少高层人事变动可能引发的不确定性,维护公司战略的连贯性和稳定性;也有助于公司在复杂多变的市场环境中,持续强化财务稳健性和风险控制能力。”支培元表示。

目前,光大永明人寿高管人数共6人,其中张晨松卸任总精算师后出任总经理;高嵩接替张晨松出任总精算师;副总经理陆卫东、苏扬均曾就职于光大银行;合规负责人王首阳早年多就职于律所及法院;审计责任人为田岗。

2、不到三年亏了30亿,综合退保率下降1.06%

光大永明人寿由中国光大和加拿大永明人寿保险公司共同投资,于2002年4月22日成立。官网资料介绍,目前光大永明人寿的注册资本金为54亿元,现有股东包括光大集团、加拿大永明人寿保险公司、中兵投资管理有限责任公司和鞍山钢铁集团有限公司。

在光大银行的扶持下,光大永明人寿2018年已突破百亿规模;2020年至2023年保费规模节节攀升,分别为134.7亿元、140.8亿元、170.75亿元、194.7亿元。

2023年,光大永明人寿资产总规模首次突破千亿元;截至2024年9月末,其总资产1251.08亿元。而今年以来,这家千亿寿险公司总经理及董事长相继生变,原因是什么?

梳理光大永明人寿年报发现,从2022年开始到2024年三季度,光大永明人寿处于持续亏损状态,累计亏损已达30亿元。

具体来看,2022年,光大永明人寿营业收入199.69亿元,净亏损约13.57亿元;2023年其营业收入下降为194.73亿元,净亏损约5.13亿元。2024年前三季度,光大永明人寿保险业务收入161.5亿元,亏损12.86亿元。

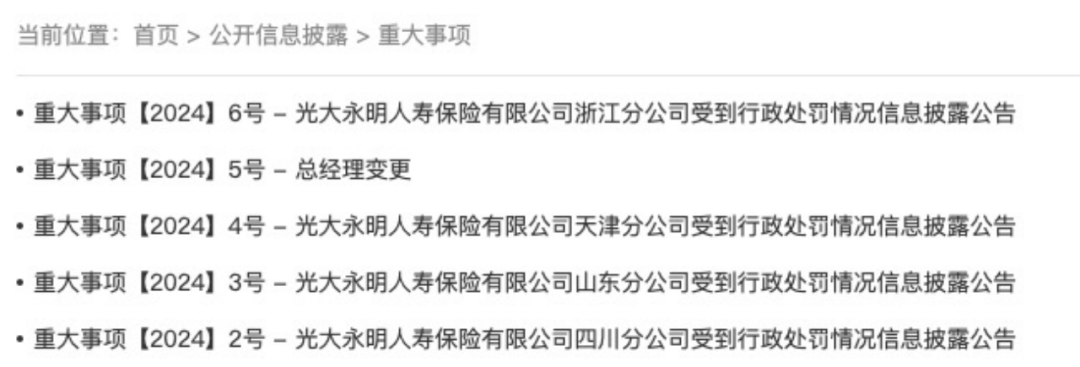

图源:光大永明人寿三季度报

袁帅认为,“近年来,光大永明人寿面临较大的财务压力,高层人事变动可能是公司为了应对业绩挑战、寻求新的增长点而做出的战略调整。然而,人事变动本身并非解决业绩问题的直接手段,关键在于新任领导层能否带领公司制定并执行有效的经营策略,改善公司的财务状况。”

业绩的亏损,绕不开居高的退保率及退保金额。

光大永明人寿偿付能力报告显示,2022年,“光大永明附加光明财富年金保险A款(分红型)”、“光大永明光明财富年金保险A款(分红型)”两款产品的退保率已超过85%,该年光大永明人寿退保金额居前三位的产品累计退保约19.73亿元;2023年,“光大永明安鑫二号年金保险”的退保率超过80%,其退保金额居前三位的产品累计退保约11.5亿元。

不过,到2024年第三季度,光大永明人寿综合退保率1.85%,同比已下降1.06%,但部分产品的退保情况仍然不乐观,例如“光大永明至爱家传终身寿险”年度累计退保率42.39%;“光大永明附加增利金账户年金保险(万能型)”前三季度累计退保金额5.88亿元。

除此之外,分季度看,光大永明人寿自2023年以来的分红账户业务净现金流均为负值,并且数额巨大,2023年四个季度依次为-44.69亿元、-48.8亿元、-49.65亿元及-50.2亿元;2024年前三季度分别为-38.44亿元、-25.95亿元、-18.87亿元。

香颂资本董事沈萌表示,大量分红意味着人寿产品进入偿付期,会对保险公司的自由现金流形成不利的影响。现金净流出是产品设计中存在问题,需要补充新的保险客户,才能减缓现金净流出。

3、押注富森美股票、新希望债券,偿付能力持续提升

业绩失速之外,光大永明人寿还面临违规处罚问题。

据官网披露,2024年以来,光大永明人寿旗下分公司及相关责任人累计受到监管处罚4次,合计罚款金额161万元。

图源:光大永明人寿官网具体来看,光大永明人寿浙江分公司因存在跨区域经营保险业务的行为,被警告并罚款3万元,一名责任人被警告并罚款1万元;光大永明人寿天津分公司、山东分公司则均因存在未按规定使用经备案的保险条款、保险费率的行为被罚,分别被罚款50万元及35万元,对应相关责任人分别被罚款7万元。

而光大永明人寿四川分公司则因财务数据不真实被罚款50万元,时任光大永明人寿四川分公司总经理李云华被警告并罚款8万元;时任光大永明人寿四川分公司银保业务管理部业务支持室主任、银行保险管理部副经理刘飞,综合销售渠道光大业务部经理、成都银行保险业务一部经理魏强被禁止终身进入保险业。

另一面,从2022年四季度开始,光大永明人寿已掉出A类风险综合评级,最近一期的风险综合评级为BB。

不过,从投资端来看,2023年该公司实现投资收益35.44 亿元,同比增加45.24%。2024年前三季度,光大永明人寿投资收益率同比下降0.2个百分点至3.61%,但综合投资收益率由4.15%增至5.32%。

光大永明人寿目前持有富森美(002818.SZ)股票,截至2024年上半年为富森美第五大股东,持有其258.43万股;到2024年三季度末,光大永明人寿已变为第十大股东,持股数量降为140.14万股。

华西证券研究报告指出,富森美作为西南地区规模较大、综合竞争力较强的大型装饰建材家居流通企业,深耕成都二十年,渗透率高,自持物业成本优势突出,经营稳定持久盈利。Wind数据显示,近两个月,富森美股价涨幅22.48%,12月5日,富森美报收13.36元/股。

此外,光大永明人寿还持有新希望(000876.SZ)发行的希望转债,该项目2020年2月上市,2026年1月摘牌,发行规模40亿元。6月28日,联合资信对该债券项目评级维持“AAA”。

联合资信评级报告还指出,新希望2023年营业总收入保持稳定,但猪产业经营面临压力很大,主营业务盈利水平下降;财务方面,截至2023年末,新希望全部债务747.19亿元,较上年末增长2.6%,债务负担重,主要偿债能力指标表现一般;不过,投资收益对公司整体盈利能力形成良好支撑。

从偿付能力状况来看,光大永明人寿已在努力扭转不利局面。2023年以来,光大永明人寿的综合偿付能力充足率随季度攀升,分别为146.09%、150.02%、186.95%及210.94%;2023年第四季度,光大永明人寿还成功发行12.7亿永续债,巩固了公司的资本实力。

2024年前三季度,光大永明人寿的综合偿付能力充足率分别为217.26%、234.12%、235.49%。

光大永明人寿还在偿付能力报告中表示,公司将持续加强对偿付能力的追踪和管理,积极扩充和推进外源资本的补充,推动公司高质量转型。

对于光大永明人寿未来的转型发展,你有什么看法?欢迎留言评论。

评论