文 | 投资界PEdaily 吴琼

近日,另类投资公司HPS Investment Partners(简称“HPS”)宣布,已与贝莱德达成最终协议——贝莱德将100%收购HPS的业务和资产,交易价格为120亿美元(约合人民币870亿元)。

这将缔造又一笔金融巨头间的合并。本次卖方HPS,主要聚焦信贷领域,至今管理规模达1480亿美元。完成收购后,HPS其中三位领导人将加入贝莱德,共同领导一个全新成立的私募融资解决方案业务部门。

而贝莱德,金融圈并不陌生。今年接连买下私募市场数据服务商Preqin、基础设施投资管理公司GIP,贝莱德业务版图不断扩充,至今资产管理规模已达11.5万亿美元,俨然成为一只超级巨无霸。

贝莱德买下一个信贷巨头,将成立一个新部门

HPS去向终于清晰。

实际上,在正式公告之前,外界就传出HPS的出售消息。当时媒体报道,贝莱德已经就收购HPS展开谈判。但若双方未能就估值达成一致,HPS也将寻求IPO、或者出售少数股权。

直到本周,双方达成最终协议:贝莱德以约120亿美元(约合人民币870亿元)的全股票交易,100%收购HPS的业务和资产。

具体来看,本次交易将采用分阶段支付。交易对价的一部分将在交易结束时支付;在满足特定交易交易条件后,另一部分将延迟大约五年支付。在交易总对价中,6.75亿美元将用于资助HPS员工的股权保留池。

此外,作为交易的一部分,贝莱德预计将以现金或再融资偿还约4亿美元的HPS现有债务。

斥资800多亿,贝莱德买下的这家公司来头不小。成立于2007年,HPS最初是摩根大通资产管理公司旗下Highbridge Capital Management的一个部门,被称为Highbridge Principal Strategies。

2016年,HPS管理团队买下公司股权,由此独立出来。经过十余年发展,HPS逐渐成长为华尔街最大的私人信贷集团之一。截至2024年9月,HPS管理资产约1480亿美元,其中包括约220亿美元的公共信贷资产及1230亿美元的私募信贷资产。

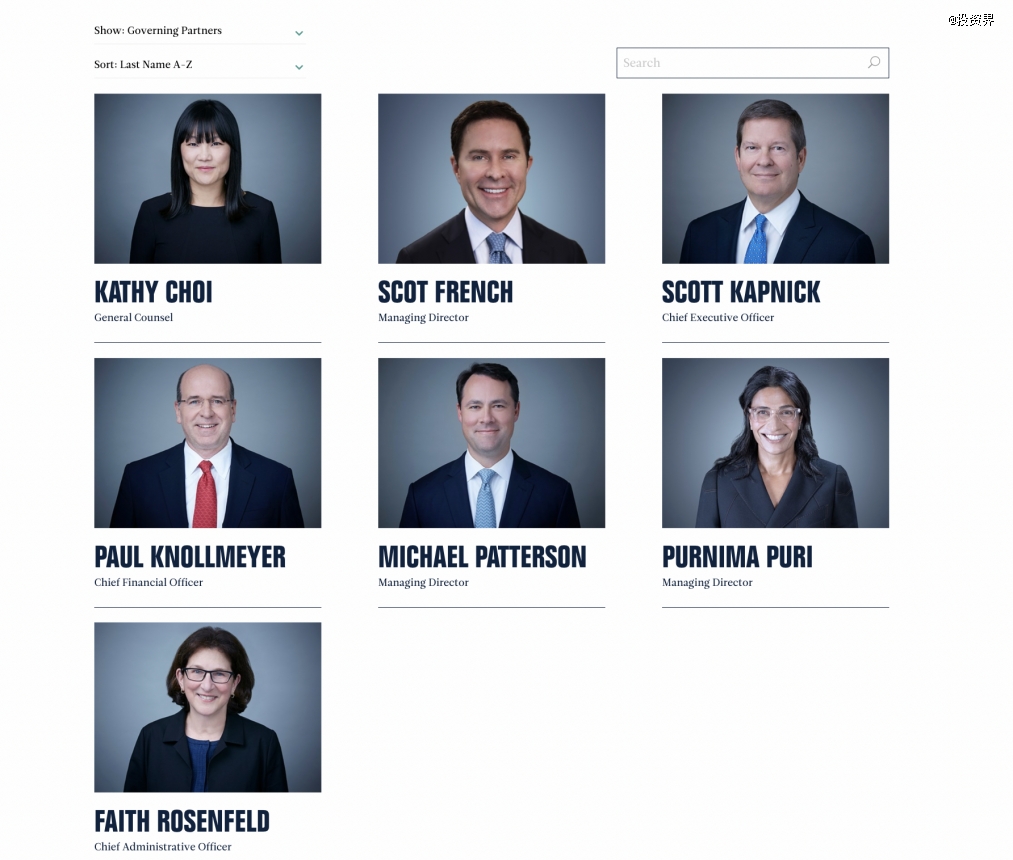

目前,HPS有一支7人组成的管理合伙人团队。作为交易的一部分,HPS的三位领导人Scott Kapnick, Scot French以及Michael Patterson将加入贝莱德全球执行委员会,Scott Kapnick还将成为贝莱德董事会观察员。

而更多规划也流出。按照最新公告,贝莱德与HPS将成立一个新的私募融资解决方案业务部门,由新加入的三位领导人管理。合并后的平台将在高级和次级信贷解决方案、资产融资、房地产、私募和CLO方面拥有广泛的能力。

不过,由于尚需监管批准,此次交易预计于2025年年中完成。贝莱德董事长兼CEO Laurence D. Fink在公告中表示,“ 很期待未来HPS和贝莱德一起能为客户所做的服务,欢迎Scott Kapnick, Scot French,Michael Patterson以及HPS的整个团队。结合HPS团队的规模、能力和专业水平,贝莱德未来将为客户提供无缝融合的公共和私人解决方案。”

万亿巨头成长史与并购之路

金融圈正在诞生一只超级巨无霸。

早在1988年,以Larry Fink为代表的八位金融伙伴在纽约一间简陋的屋子里创立了贝莱德(BlackRock)。30年时间,Fink率队将贝莱德从一个名不见经传的小债券公司,崛起成为全球最大的资产管理公司之一——截至2024年第三季度末,贝莱德资产管理规模已经增至约11.5万亿美元(约合人民币80万亿元)。

回顾贝莱德业务扩张之路,收购手段不可或缺。此前通过收购巴克莱全球投资、Kreos Capital等公司,布局基建投资、私募信贷等业务版图。

到了今年,随着全球掀起一波并购整合潮,贝莱德也不出意外加快并购步伐,创造了几个令人印象深刻的大deal。今年7月,贝莱德宣布用25.5亿英镑(约合230亿元人民币),全现金收购Preqin(睿勤)的100%业务和资产。

后者是一家专注于私募市场的数据服务商,成立20多年来已经覆盖了19万只基金、6万名基金经理及3万名私募市场投资者,有用户将其称为“私募资产界的Bloomberg”。这笔收购也被视作贝莱德向快速增长的私募市场数据领域的战略扩张。

更大手笔的是在10月初,贝莱德宣布完成收购全球最大的独立基础设施投资管理公司GIP。这也缔造了贝莱德自2009年以来的最大一笔收购——30亿美元的现金,外加价值约95亿美元的约1200万股贝莱德股票,约合人民币896亿元。由此建立起一个总资产超1500亿美元的基建资管平台。

直至这次宣布买下HPS,不到一年时间内,贝莱德豪掷数金,缔造了另类资产行业的几笔超级收购案。

实际上,近年来贝莱德不掩对另类资产行业的看好。此前贝莱德曾预测,到本世纪末,另类资产预计将达到近40万亿美元。为此,贝莱德一直在拓展其技术和风险管理业务,将其产品范围扩大到股票和债券以外的另类资产领域。

数据显示,截至2024年第三季度末,贝莱德总体另类资产管理规模为3197.67亿美元,在整体AUM中占比3%;若加上已完成收购的GIP以及即将收购的HPS,其总体另类资产管理规模预计将达到6000亿美元,直逼KKR、阿波罗等另类投资领域巨头。

放眼望去,全球金融巨头们都已摩拳擦掌。正如联席首席执行官Scott Nuttall多次强调的,“现在是向前迈进的好时机。”

今年以来,已经有普洛斯资本GCP日本、美国、欧洲、巴西和越南的国际业务与另类资产管理公司Ares Management Corporation合并,交易完成后普洛斯资本GCP的资产管理规模将达810亿美元;法国安盛集团旗下资产管理公司AXA IM收购W Capital,借此布局PE二级市场……

背后原因不难理解,当估值回归合理区间,许多龙头公司都在寻找优质标的,一场场并购潮流在各行各业蔓延开来。向来擅长资本运作的金融巨头们,自然也不会错过这个好机会。

这也是许多商业巨无霸发展的共同缩影。

评论