文|动脉网

似乎是在一夜之间,原本以新药开发为己任的Biotech们,开始纷纷做起了消费健康的项目。

以血霁生物为例,其专注于干细胞研究,但在近期也相继推出了面膜和精华液两款产品;佑嘉生物同样如此,其致力于小核酸siRNA创新药物开发,但目前已有包括生发液、头皮修复液等多款防脱发产品;另外还有开拓药业,其聚焦于肿瘤药创新疗法,但在今年7月,其自主研发的针对雄激素脱发(AGA)的外用防脱液已正式获批上市。

而除了这些新兴品类,Biotech在消费健康领域当前还有不少成熟产品。比如仅三生物的麦角硫因胶囊,今年上半年销售额同比增长6000%,在京东“麦角硫因”品类热销榜排名第一;另外在今年8月,仅三还推出了一款全球首创的麦角硫因洗眼液,上线6小时便创造了成交额破200W+的销售记录,成为当月新晋爆款单品之一。

事实上,这只是冰山一角,诸如此类的畅销品还有很多,而越是火热,越是觉得割裂。因为无论是以面膜为主的护肤品,还是生发水、洗眼液等日用商品,这都很难与长期专注在前沿研究的Biotech联想到一起,甚至对于一些Biotech的创始人来说,其自身也对健康消费产品有一定的抵触,认为其技术含量不高,市场转化能力也极为有限。

那么,到底是什么魔力让越来越多的Biotech开始放下“偏见”,纷纷将目光转向消费健康产品了呢?要回答这个问题其实并不难,难的是在转型之后,Biotech又该如何维持长期的增长逻辑?

生存是本能

生存压力,正无差别地摆在每家Biotech的面前。

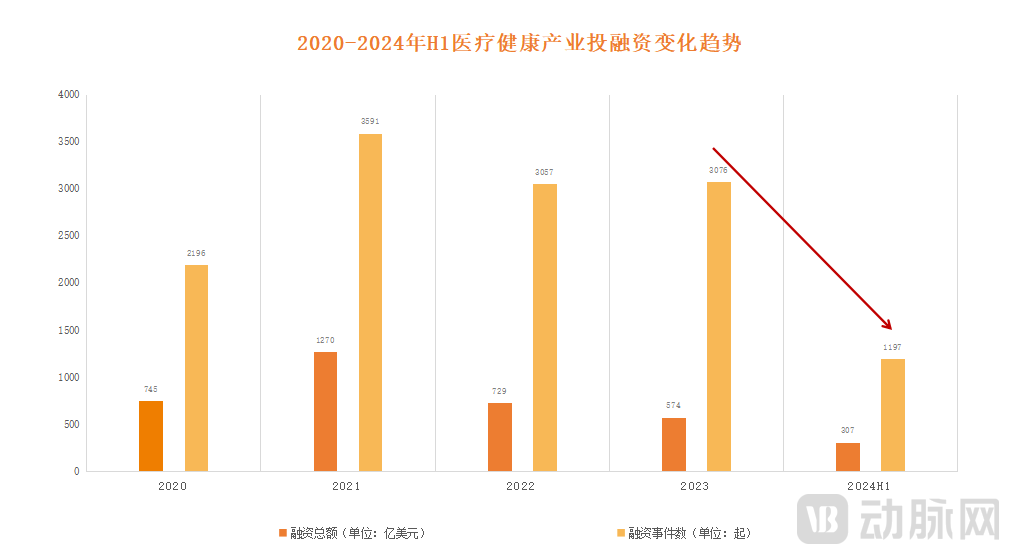

图1.2020-2024年H1医疗健康产业投融资变化趋势(数据来源:动脉橙)

而这个趋势的形成有着复杂的现实背景,除了Biotech自身缺乏变现能力以及成本消耗较大之外,最重要的变量其实是当前变现渠道的大幅收窄。以一级市场为例,2024年H1我国医疗健康领域共完成415笔融资,累计融资额约合48亿美元,分别同比下降32.3%和12.2%。二级市场则更为惨淡,截至2024年11月,今年终止上市的Biotech数量已超过百家。

于是,在一种长期收支不平衡的经营状态下,Biotech的现金流当前已愈发紧张。根据港股18A公司2023年财报,假设今年研发投入不变,大约有13家上市Biotech的年底账上现金将不足以支撑过今年。上市公司尚且如此,大量还未上市Biotech的情况则更为严峻,据行业人士透露,当前有约一半Biotech的实际发展已停顿或解散,有的公司裁员到甚至只剩下创始人一人。

因此,为了活下去,BD、NewCO、收并购等变现形势开始愈发火热。以BD为例,据医药魔方统计,2023年中国创新药企业通过BD获得的首付款总额267.64亿元,首次超过IPO渠道募资总额,并且是后者的近两倍。进入2024年,这一热度仍在延续,据沙利文不完全统计,2024年H1中国创新药领域共发生34起License-out事件,TOP10事件的首付款总额高达7.2亿美元,已接近前两年全年水平。

图2.2024H1实现盈利的17家biotech(数据来源:公开资料)

而随着BD全面开启,不少Biotech也借此实现了扭亏为盈。据悉,今年上半年盈利的17家Biotech中,有7家是依靠BD合作收入,这其中就包括和黄医药、科伦博泰、亚盛药业、和铂医药等代表性企业。

不过,BD也好,收并购也好,面向的永远都是管线过硬的Biotech,而对于绝大多数Biotech而言,要变现还得另谋生路,从当前市场来看,转身投向消费健康领域无疑是一个不错的选择。

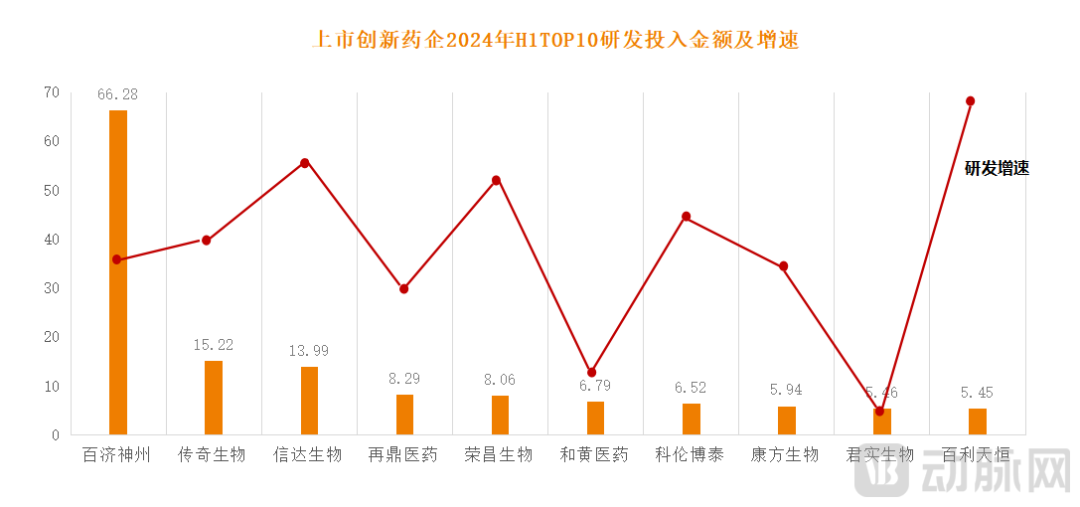

图3.上市创新药企2024年H1TOP10研发投入及增速(数据来源:公开资料)

这一方面是因为消费健康型产品一般审批相对容易并且周期较短,因此变现速度快,能够及时地为Biotech补充现金流。以护肤品为例,其从研发到上市大致只需要1-3年,这与动辄十年以上的创新药相比差距明显。此外在研发投入上,消费健康产品也更具优势,其一般只占企业年收入的1%-5%,而创新药在这一数据的比例接近30%。所以,对于渴望快速变现的Biotech来说,投入少转化快的消费健康产品在当下显然更具“性价比”。

另一方面则是从需求层面来看,诸如抗衰老、生发等领域的市场需求当前正不断扩大,并且对相关衍生产品的安全性和功效也提出了更高的要求。而这都需要Biotech来提供技术支持,比如外泌体、干细胞分化等细胞生物学技术可以在医美和功效护肤、保健品等领域有广泛应用;而肽、糖和蛋白质工程及小核酸等技术则在抗衰老领域有很强的适配性;另外还有近年来颇受关注的合成生物学,在抗衰、生发等方面同样有较大的应用价值。

对此,一直聚焦于消费医疗投资的銘丰资本合伙人费思敏深有感触,他表示,“这样的现象其实由来已久,近年来爆发的司美格鲁肽就是GLP-1这个biotech底层技术往消费医疗上的延展。而在我们最近投资以及在看的几家企业中,也会涉及到将底层技术运用在消费医疗领域的现象,比如用mRNA技术生成胶原蛋白、使用多肽分子刺激成骨细胞生成治疗骨质疏松、干细胞的基础技术在抗衰上的延展等。”

所以综合来看,Biotech当前集体转向消费健康型产品,其实是在市场寒冬下一种本能的求生需求。而在另一个维度,将Biotech的创新技术应用到包括抗衰、生发、口腔护理等消费健康领域,其实也是在推动相关产品的转型升级。

同向,但不同路

事实上,药企做消费健康产品并不是什么新鲜事。比如广为人知的潘婷洗发水,其就源自于罗氏制药,只是在后期,罗氏逐渐将重心聚焦在制药和诊疗两大领域,因此就剥离了该业务,将其出售给了宝洁集团。另外还有一个典型案例是舒适达牙膏,其由葛兰素史克研发和生产,并且当前仍在运营。

放眼国内,同样有代表性案例,最具知名度的当属云南白药,其现有包括牙膏、创口贴、气雾剂等众多爆款产品。而受此影响,在过去十年间,不少传统药企也在向消费健康产品加速转型,比如华东医药、复星医药、江苏吴中、康哲药业等,当前已经在抗衰、美白、修复等领域兑现了诸多成果,并且也获得了不错的现金流。

而聚焦当下,Biotech也开始涉足消费健康领域,并且已获批和正在审批的产品显著增多。那么,与“多金”的大药企相比,Biotech的转型又有何不同呢?

这主要体现在三个方面,第一个方面是入局方式的不同,大药企主要是以收并购为主,而Biotech更多的是亲自下场。这其实不难理解,对于大药企而言,其转向消费健康的目的更多的是开拓新的增长曲线,再加上其也有足够的资金储备,因此收并购一些成熟产品,不仅可以降低风险,同时也可以加速变现。Biotech的目的虽然也是转化现金流,但因为资金的制约,很多时候不得不削减成本,将更多精力投入到消费健康产品的布局之中。

以开拓药业为例,2023年11月,由于核心管线小分子雄激素受体拮抗剂研发受阻,再加上已经没有足够的资金来开展III期临床,于是其选择暂停原有管线,同时还回收部分之前的资产,并砍掉非核心项目,集中现金流来重点推进其在化妆品和脱发产品层面的布局。今年7月,以KOSHINE为代表的化妆品业务已逐步上线。

第二个方面的不同则是聚焦领域的不同,大药企更多地是布局当前热门产品,而Biotech主要是基于自身核心技术在消费健康领域进行“二次开发”。简而言之,就是Biotech将原有的核心技术或者实验成果,从既定的严肃医疗场景向消费医疗场景延伸。

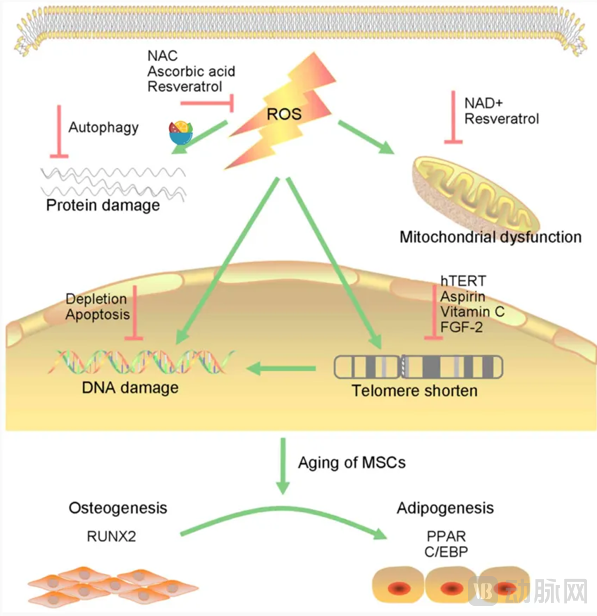

图4.干细胞技术抗衰原理(图片来源:公开文献)

以小核酸为例,其原本专注于肿瘤、心血管等疾病的药物开发,但其在抗衰老领域也有应用价值,其可以作用于肌肤内相关衰老基因,通过调节胶原蛋白的生成和代谢,以此来增加皮肤弹性,减少皱纹产生。类似的还有干细胞,因为其具有免疫调节功能,所以主要运用于神经性和自身免疫性疾病,但干细胞同时还具有分化潜能,可以分化为各种类型的皮肤细胞,这能够促进皮肤细胞的再生,从而提高皮肤的自我修复能力。除此之外,包括多肽、外泌体等同样可以在消费健康领域找到应用场景。

第三个方面是推广模式的不同,大药企可以借助自身品牌的影响力,以及现有渠道和资源,在市场层面快速布局并抢得先机,而Biotech大多是从0开始,在推广上更接地气,也更为主动。

以仅三生物为例,其能够在3年内跻身麦角硫因品类第一,除了其利用合成生物技术将价格大幅降低之外,还有很重要的一点是其在市场推广上的独特性。据悉,为打开C端市场,仅三通过触达行业资深人士,以科普文章、短视频、种草等多种形势,在抖音、小红书、知乎等平台进行全覆盖式推广,在快速形成品牌效应的同时,也促进了相关交易的达成。

不难看出,虽然大药企和Biotech转型消费健康领域的最终目标一致,但因为各自的先行条件不同,前进的路径和选择当然也就截然不同。

转型之后的长期主义

转型成功的衡量标准是能够在新市场站稳脚跟,类比到Biotech,就是其能否将消费健康作为一门长期的生意?尤其是在当前行业整体增长疲软、竞争加剧的大背景下,半路出家的Biotech又该如何应对?

对此,某资深人士给出了答案,并刻画了两大典型特征:一是要技术领先并能够在降本增效上发挥作用;二是能够在运营端率先树立起领先科技的品牌形象。

先说第一点:技术。众所周知,Biotech最大的优势就在于其技术研发能力,而这在消费健康领域同样可以得到很好地应用,通过嵌入创新技术,可以解决现有产品的技术痛点,并以此提供更高性能的消费健康产品。简而言之,Biotech在转型的过程中仍然要坚持以技术为驱动。

事实上,利用技术优势打造差异化产品,一直是长期保有市场竞争力的关键。以医美板块为例,銘丰资本合伙人费思敏谈道,“将目前biotech生物材料的技术下放到医美拓展,是很具有想象空间的一件事。这些生物技术可以实现更多当前医美材料在功能上的延展,比如实现医美材料更多结构性的功能,以及通过包裹、递送更好实现药械结合等。再例如,把一些像PDRN的原本属于药的原料,应用到消费医疗医美中的皮下注射中,从而实现药械组合等也是很有价值的点。”

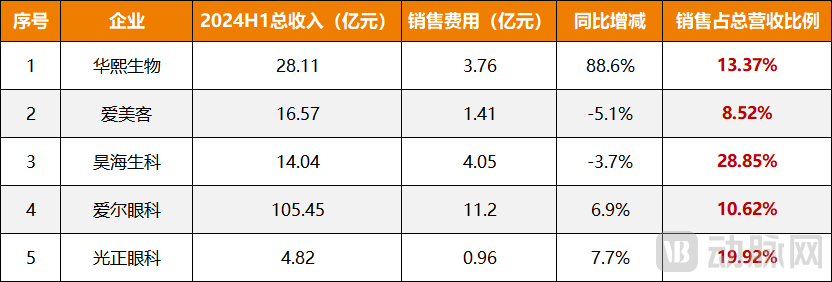

图5.部分消费医疗企业销售费用及占比(数据来源:公开资料)

说完技术,再谈第二点:推广。不同于创新药的增长逻辑,只要临床表现优异,哪怕没获批上市,仍然可以兑现上亿的收入。消费健康产品并不具备这样的特征,它的变现往往需要持续的市场推广,而这刚好是Biotech最不擅长的地方。但推广又格外重要,通过观察各大消费医疗企业年报,其在营销上的开销一般会占到整个支出的30%甚至是40%以上。

于是,一个疑问在当前已愈发响亮:Biotech到底该如何营销呢?通过整合多个成功案例和专家观点,动脉网认为其一定要有强大的内容体系,能够将Biotech落地在健康消费场景的故事讲通。具体而言,就是要拥有与产业、与渠道商以及与消费者长期的沟通能力和说服能力。

对此,某资深投资人谈道,“虽然健康消费行业正在快速进入技术时代,但从当前来看,营销仍然至关重要,就以一款护肤品为例,其起作用功效物质的成本一般不到10%,更多的支出还是放在了获客上。因此,对于Biotech而言,在市场推广中,如何建立强大的内容体系,以便在专业‘外行’之间进行有效沟通就显得格外重要。”

而在銘丰资本合伙人费思敏看来,除技术和市场之外,产品具体的设计以及在非必要使用的前提下如何在多频次中把控安全性,也都是Biotech在转型之中需要思考的逻辑。

不过,这都并不是短时间内就能形成的,当然这也并非Biotech所独有的问题,而是整个消费健康领域当前所集体面临的困境。但无论怎样,一个愈发坚定的事实是:Biotech正在缓慢转身,开始用创新药和消费健康产品“两条腿”行走。

而这种改变,在市场寒冬下显得难能可贵。

评论