12月14日,计划在纳斯达克上市的分期购物平台分期乐的母公司——乐信集团向美国证监会提交了更新后的招股书,首次公开招股(IPO)的发行价区间,拟融资1亿美元。

乐信集团计划发行1200万股ADS,每个ADS的价格为9美元至11美元,在承销商行使其超额配售权(绿鞋)前,募资规模在1.08亿美元至1.32亿美元之间;如果承销商行使超额配售权,则为1380万股ADS,募资规模在1.24亿美元至1.52亿美元之间。

据了解,乐信是近期继趣店、和信贷、融360(简朴科技)、拍拍贷之后,又一家谋求美国上市的中国金融科技企业,相比于前四家公司而言,乐信的处境颇为尴尬。

根据此前11月14日版的招股说明书,乐信计划在纳斯达克上市,股票代码“LX”,乐信拟融资5亿美元,承销商为高盛、美银美林、德银以及华兴资本,乐信的投资者包括京东集团、中国保险公司泰康人寿以及美国风投公司经纬创投的亚洲关联公司。

但是自11月21日起,互金整治办以“特急”文件暂停网络小贷新批后,现金贷的整治正式拉开帷幕。随后,监管对现金贷的政策收紧并趋严,密集发文整治现金贷业务,陆续出台针对现金贷详细的监管细则,包括准入门槛、利率上限等,另一边,多只互金中概股的市值也接近腰斩。在如此市场环境极为不利的情况下逆市而上,乐信选择了降低发行比例,缩减融资规模。

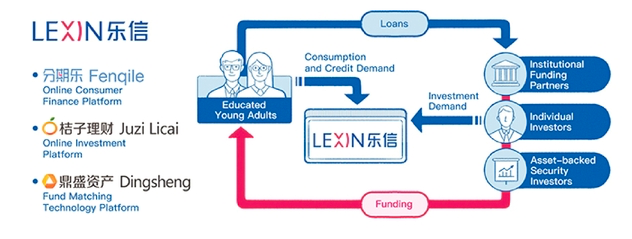

根据招股说明书,乐信集团旗下包括分期购物平台分期乐商城、互联网理财平台桔子理财以及金融资产开放平台鼎盛资产。股权结构方面,在乐信集团IPO发行股票之前,公司所有董事和高管总共持有114,847,199股股票,持股比例为37.3%,其中集团创始人、首席执行官肖文杰持有111,647,199股股票,持股比例为36.6%。

分期乐商城起步于2013年10月,是中国分期电商领域的开拓者。招股书显示,截至2017年9月末,集团旗下的分期乐商城拥有72万精选SKU(商品种类),涵盖了与年轻白领品质生活最密切相关的14个消费品类。

招股书显示,目前乐信整体实际年化利率为25.3%(包括资金方利息、平台服务费等所有费用),平台所有产品及服务的分期年化利率均在36%以下。

此外,新的招股说明书中,乐信表示部分现有股东可能会在IPO中购买公司股票,此举有望支撑乐信的IPO,但是也会让留给外部投资者的股票减少。乐信发言人称,公司将“确保及时遵守适用于其业务的现有及新的法律法规”。

评论