本文首发于「财经杂志」(ID:i-caijing)

文/吴杨盈荟 高洪浩 编辑/宋玮

2018年1月20日的万达年会上,王健林用“非常难忘”四个字形容过去的2017年。整个2017年,万达轻资产转型的几大核心业务都经历了不小的麻烦:13个文旅项目被悉数低价出售,影视海外拓展遭遇困境,电商和云业务也笼罩在裁员的阴影之中。

万达从2015年开始强调轻资产转型,“去地产化”被这家全球最大的不动产公司提上议程。万达试图在地产之外寻找其他支柱产业。旅游、影视、电商、金融等都曾被王健林寄予厚望,他曾宣称万达“到2020年形成商业、文旅、金融、电商基本相当的四大板块,彻底实现转型升级”。

经过三年的曲折探索,“去地产化”的万达向新兴产业转型比预想中要困难。王健林在2017年年会上强调万达“还要发展新的核心企业和新的支柱产业”。不过对比三年前的年会演讲,王健林2018年提出的新支柱产业中,只保留了影视一项,没有提电商、金融。在旅游领域,他强调“要研究跨出万达城,发展管理其他业主的大型文旅项目”,同时宣称要成立“新网科公司”,但未透露业务是否仍与电商相关。

投入资金重、回报周期长是万达文旅项目进展困难的主要原因。文旅项目以万达城为主模式,曾计划为此投入高达5000亿元,但2017年7月以438.44亿元的低价将13个文旅项目91%的股权打包转手给融创中国。“万达十几个文旅项目叠加在一起……每年净增1000亿元负债,压力相当大。”王健林说。

万达网络科技集团也因长期投入、业绩产出未达标遭遇裁员。2017年12月起万达网科开展裁员,据网科员工透露不同部门裁员比例达40%-70%不等。“我曾经犯的一个错误,就是给了曲德君(万达网科集团负责人)太多的钱。”王健林在年会上说。

万达试图转型的几大支柱产业中,影视目前看起来最有希望。万达影视2017年收入532亿元,占万达总收入23.4%。这得益于万达影视的独特打法:先占据电影产业链下游和渠道,在掌握话语权之后扩张到全产业链。但万达将这种产业链垄断模式复制到海外时,也出现了困难。

万达遭遇的问题背后有中国经济环境因素、有监管变化因素。不仅是万达,复星、安邦等这些活跃的、擅长横向扩张的中国大买家也遭遇了类似困境。当潮水退去之时,恰恰是一个时机——从商业角度来分析观察万达这家大型企业轻资产转型的得与失。

出售文旅

万达的文旅项目需要占用巨额资金投入,短期无法获得足够回报、急于缓解现金流压力的万达只好选择断臂求生。

2017年7月19日,万达宣布将手中13个文旅项目的91%股权以438.44亿元转让给融创中国,将77家城市酒店100%的股权以199.06亿元出售给富力地产。13个文旅项目的总交易价格甚至不及万达为1个文旅项目的投入。万达官网显示,仅武汉中央文化区项目的投资额就高达500亿元。

低价出手,业界普遍认为是万达遭遇现金流危机,不得不抛售资产减轻负债压力。

王健林一度对文旅项目寄予厚望,将其视为万达从地产向文化转型的第四代核心产品。从2015年开始,对文旅项目自信的王健林曾多次宣称,万达将在旅游领域超越迪士尼。“旅游不但成为万达的支柱产业,(万达)也超越迪士尼成为世界最大的旅游企业。我们定的目标2020年要实现人次达到2亿人次,旅游收入达到1000亿元。”王健林在2015年中国国际旅游投资大会的演讲中说。

然而构想中的万达文旅帝国尚未完工就被出售。截至出售前,13个文旅项目中只有4个已经开业,其他的尚在建设中。而开始运行的几个主题乐园经营情况也不尽如人意。

万达的第一个文旅项目武汉中央区中的武汉电影乐园,开业19个月后就停止营业。2016年夏天与上海迪士尼同期开放的南昌乐园,开业前7个月公布的游客数仅有130万,上海迪士尼乐园1年的游客数超过1100万人次,月平均游客数是万达南昌乐园的5倍。在以主题公园为中心的文旅领域,万达文旅项目远没有达到王健林“让迪士尼20年不盈利”的目标。

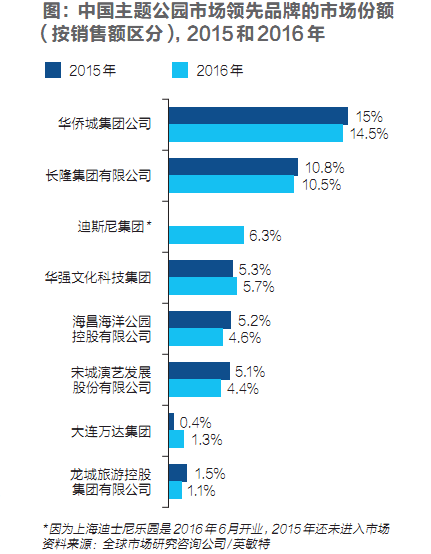

全球市场咨询公司英敏特调查显示,2017年曾经去过主题公园的消费者中仅有1.7%提及万达乐园。而前四名的迪士尼、欢乐谷、方特和长隆,提及率均超过15%。2016年万达在主题公园市场的份额只有1.3%,仅为迪士尼的五分之一。

万达文旅项目的几位高层都陆续离职。武汉电影乐园由曾在迪士尼工作17年的唐军主抓,开园业绩不佳,唐军在开园数月后黯然离职。其后负责文旅项目的鲍将军和王寿庆也在2016年4月和10月左右相继离开万达。两人任职均不满1年时间。

万达以执行力强闻名,其背后是强KPI导向的企业文化,这跟文化产业的精神不时发生冲突。

一位曾参与万达西双版纳主题乐园项目的人士透露,2015年4月他曾去西双版纳主题乐园考察施工进度,离预定开园时间只有五个月时间。但当时乐园进度不太好,正在进行第一次沙袋实验,绿植还没有种起来。由于乐园设计和绿植规划分别由两家公司承包,绿植种起来之后出了问题——沙袋实验时发现游客的脚可能会打到树叶。发现时离开园时间已经很近,万达的西双版纳主题乐园最终还是在9月份按期开园。“一般的文化企业这些细节需要较长时间来设计,万达是9月开园就一定要开园。”该人士告诉《财经》记者。

与迪士尼的盈利模式不同,迪士尼并不主要依赖主题公园的售票盈利,而是靠打造IP后的影视媒体和周边销售带来收入。2016年迪士尼的营收中主题乐园占比约30%,媒体、娱乐和周边销就贡献了近70%的营收。而万达则将主题公园作为商业综合体的配套来经营,接近于传统地产的盈利模式。

低价储备土地是房地产起家的万达的核心能力之一。据万达商业从香港退市前最后一份半年报显示,2016年上半年其总土地储备7641万平方米,平均土地收购成本仅每平方米1346元。这也被认为是融创中国愿意接盘万达文旅项目的原因。此次交易中,13个文化旅游项目总建筑面积合计约为5897万平方米,可售面积约为4973万平方米。按438.44亿元的价格计算,可售面积每平方米成本约为882元人民币。“十个月没买地,地太贵了,所以要继续并购,并购比买地划算。”孙宏斌在媒体会上表示。

万达对于文旅项目的投资如果全部落实将花费高达5000亿元。而文旅项目大多要5年-8年才能回本,尽管前期可以销售物业回笼部分资金,但后续乐园运营如果效果不佳,就难以满足回款需求。

王健林在发布会上公开了万达负债情况:本次转让回收约680亿元现金,转让后万达贷款加债券约2000亿元,账面现金合计约1700亿元。“通过这次资产转让,万达商业负债率将大幅下降,这次回收资金全部用于还贷,万达商业计划今年内,清偿绝大部分银行贷款。”

“万达在发现经营有难度后快速转换方向,快速套现,不失为全身而退。”英敏特旅游行业分析师李玉梅告诉《财经》记者。“但如果万达确实想在主题公园市场和迪士尼一较高下,无论从投资、规划、IP、品牌运营和市场反应,万达乐园和迪士尼的差距还是很大的。”

互联网裁员

目前,万达网络科技集团正处在一场裁员之中。2017年12月初启动的万达网络科技集团裁员中,电商平台和云公司首当其冲。《财经》记者从多名万达内部知情人士处获悉,万达电商平台飞凡APP不同部门裁员人数比例达40%-70%不等,万达云公司销售部、技术部等多部门都在进行离职约谈。

一名万达网科离职员工告诉《财经》记者,有一些员工拒绝签字后,公司OA系统被停用,无法正常上下班打卡。该离职员工展示了据称由“万达员工”组建的一个数百人的离职群。入群员工大部分被万达约谈离职,但也有一些人拒绝接受离职要求。一些员工由于OA被停无法打卡,用办公软件钉钉自建签到系统,以此证明自己仍在按时上下班。

万达做互联网时态度高调。2014年8月,万达集团宣布联合腾讯、百度共同搭建电商平台,称总投资50亿元,要打造“全球最大的O2O电商平台”。两年后,百度和腾讯退出。“腾百万”的拆伙似乎并未影响万达做电商的信心,直接体现在万达网科挖人的高价码上。

据多家媒体报道,万达为网科集团的三任CEO分别开出200万元、450万元、800万元的高价年薪。但万达方面并未证实这一薪酬传闻。

一名万达网科内部运营人员透露,在接到猎头电话时,万达给他的年薪从20多万涨到50万元,一轮电话面试完后就接到了offer。入职之后他发现,部门一半以上的同事职级都比他高。该员工表示,万达同一部门内的职级与薪水挂钩,这意味着近20人的运营部门,一半左右的员工年薪在50万上下。

就像挖人时的雷厉风行一样,万达给电商发展所需要的试错时间也有严格要求。做电商五年四换领导人,平均每任CEO在职时间约一年左右。第一任CEO龚义涛2012年中到2014年3月在职;随后由第二任CEO董策接替,2015年6月离职;第三任CEO李进岭2016年初入职,2017年初离职;李进岭离职后,万达宣布飞凡将不再聘请新的CEO,由原万达金融集团总裁曲德君接管相关事务。

万达网科内部人员透露,万达网科被内部其他集团抱怨“不产生效益”。王健林明确要求网络科技集团在2018年整体盈利,2020年利润过百亿,实现集团整体上市。但万达电商的业绩显离王健林的预期差得很远。据澎湃新闻援引知情人士的话称,万达网络科技集团的智慧生活板块,即飞凡APP的营业额目标从2017年年初定下的9亿元大幅下调到1亿元,只相当于年初的九分之一。

“万达欠缺互联网的基因。”多名万达网科内部人士对《财经》记者谈到网科的失败原因时,都提到这一点。

例如,一些地产模式被万达移植到互联网业务上。一个简单的邀约网络红人工作,万达提出采取地产惯用的招标模式。不仅拖长了合作沟通周期,还产生了利益纠纷。

万达网科共有3000多人,其中2000多名员工服务于一个飞凡APP。付出的人力成本高昂,获得的效果却并非“人多力量大”。

上述万达离职员工曾在一家网站任总监,50万元年薪入职后,万达分配给他的工作是:每天发几条push推送,改标题,上焦点图。“这种工作一个刚毕业的学生,月薪几千块钱都能做。”他说。

飞凡APP在万达内部的地位愈发尴尬。2017年10月底,飞凡APP进行了一次全新改版,宣布从“线上买”向“线下购”转型。然而过了不到半个月,11月8日万达集团宣布旗下200多个万达广场全面入驻阿里旗下的口碑网。在自建平台和外部合作之间,万达选择了与飞凡APP的竞争对手口碑网合作。这让飞凡APP被迫面临与口碑网争夺核心商家资源的矛盾。

一个月后,万达网科开始了这场年底裁员。万达内部员工告诉《财经》记者,目前有劳动监察部门介入调查。集团承诺2018年1月-3月为缓冲期。

影视扩张受挫

万达在影视领域的发展路径是:先不做话语权较弱的上游环节,而是占据产业链下游和渠道,在掌握话语权之后扩张到全产业链。这套打法让万达在中国电影市场上取得了不错的成绩。但当万达试图将其复制到海外时,遇到的问题比中国市场要复杂得多。

万达在影视领域覆盖了从影院、院线、发行、制作、投资的全环节。万达目前是中国票房第一的电影院线。拓普电影智库数据显示,2017年三季度万达院线的市场份额在全国排名第一,占比为12.03%,比排名第二的大地院线高了3.16%。万达广场掌控客流,万达影院掌控排片,这种全产业链的掌控让万达影视制作的影片上映时有着先天优势。

万达影业为出品方的《北京爱情故事》上映时,全国所有的万达广场和万达影院在情人节那天都包装成了“北京爱情故事”的主题视觉效果。“要是没有这个优势,如果想包一个影城便宜也要5000元,全国7000多家电影院。”一位熟悉万达的电影营销公司高层说,这意味着同样效果需多付出3500万元营销费用。

万达还擅长“抱团作战”,以掌握电影发行与发排片的话语权。万达影视联合电影院线排名前列的三大公司大地、金逸、横店在2014年共同投资组建了五洲电影发行有限公司。“万达是主控五洲的,是老大哥,如果他不排,别的院线也不排。”该高层对《财经》说。

中国市场院线份额较为分散。相比于美国前三大院线市占率超过50%,国内的前三大院线市场份额按票房计之和只占三成,这也意味着电影院线存在兼并整合的空间。一位电影资深导演告诉《财经》记者,万达现在正在做很多单体影院的整合。

“大部分公司做不了万达这样的产业链,太重了。”上述电影营销公司高层透露。他给《财经》记者算了一笔账:2011年电影院一个座位的单座成本是1万元左右,到2017年上升到3万-4万元。原来5年一个电影院能回本,现在需要10年到15年。

电影产业链越来越重,万达的资本并购优势也愈发明显。但将这种模式复制到海外时,情况又不同了。

万达在海外并购采取和中国市场类似的逻辑:先将产业链下游的院线市场收入囊中,然后跨足电影制作的产业链上游,通过院线资源向全球输出万达影视作品。它曾经进行过一场精彩的海外并购操作:2012年万达收购美国第二大院线AMC。据AMC2012年年报显示,AMC上一财年净亏损约8200万美元,背负着高达34.84亿美元的债务,万达则让AMC在当年就扭亏为盈,收购半年后利润达5015万美元。

能够缓解AMC的债务压力,万达的资本运作手段不可忽视,在并购的过程中,万达通过债务重组让AMC缓解了短期债务压力。“把高息债变成低息债……万达在收购AMC的时候已经看得清楚了,包括债务的重组,管理能力的整合。”一位万达院线的离职高管告诉《财经》记者。

然而,监管环境发生了变化。据《华尔街日报》报道,2017年6月中国政府要求国有大型银行暂停向万达海外并购的6个项目发放贷款。这家公司很难再从国内获得贷款以支付高额并购费用,或注资改善海外并购公司的财务状况。

万达在海外的影视布局陷入尴尬境地——在海外购买的影视资产尚不足以形成全产业链垄断优势。从2012年到2017年,万达先后收购了美国第二大院线AMC、澳洲第二大院线Hoyts、欧洲第一院线Odeon&UCI等海外院线。据不完全统计,万达仅影视领域的海外并购就在8起以上,投资总花费约100亿美元。

这些并购让万达在海外电影市场占据了不小份额。万达公布的数据显示,截至2017年初万达占据了全球12%的票房市场份额,在北美、欧洲、中国三大电影市场均位列第一。在具备全球发行能力之后,万达开始涉足电影制作。

2016年1月,万达集团宣布以不超过35亿美元收购美国传奇影业公司100%股权。和AMC一样,传奇影业在出售时也面临巨额亏损,2014年和2015年亏损分别高达22亿元和36亿元。

但与AMC命运不同的是,万达收购没能让传奇影业状况变得好起来。2016年传奇影业出品的《魔兽》、《长城》两部影片上映,全球票房并不理想。两部影片全球票房收入共计约7.6亿美元,而合计成本高达3亿美元左右。受此影响,传奇影业创始人兼CEO托马斯·图尔在被万达收购一年后,于2017年1月宣布辞职。

2018年1月,万达电影公布重大资产重组进展,拟收购万达影视及其下属的电视剧板块、游戏板块子公司,其中没有传奇影业的身影。

万达在谋求收购其他海外影视制作巨头时也遭遇了挫折。2016年试图收购美国的第二大电影巨头派拉蒙影业,遭拒。2017年,原本计划以10亿美元收购美国“金球奖”制作公司DCP的交易终止。

王健林2017年在中国政法大学演讲时坦言,万达需要放慢海外并购的脚步。“现在管制期间,我们的并购要精挑细选,适当放慢步伐。”

管理文化之困

万达的团队管理模式主要体现在:高薪挖角、快速淘汰员工,高度集权,强KPI导向。重体制轻个人的文化曾帮助万达在房地产领域强势崛起,但在文化领域却并不适用。

王健林曾多次公开表示,万达已经形成了一套“靠制度管人”的制度文化。“万达是人走了没关系,靠体制还是能够继续运转的。但我不相信电影是只依靠体制就能做出来。”一家熟悉万达的电影营销公司高层告诉《财经》记者。

在挖角时,万达往往会对候选人开出比原来高几倍的薪资。一边高薪引入外部人员,一边不留情面地辞退考核不佳的员工。

“网科裁员闹得这么大,因为挖的都是互联网公司的人在网上能发声。之前裁员的大多是房地产业务,网络上声音传不出来。”一名做了万达四年人力供应商的猎头顾问告诉《财经》记者。万达的人力招聘制度有针对“离职”的专门内容。万达跟一些猎头公司的约定是候选人入职满三个月才付费,半年内离职则猎头需退回全部费用。而猎头的行业惯例是入职七天就给50%-70%的费用,保护期为三个月。

万达文化以强执行力著称,其背后靠的是自上而下的高度集权和严格的KPI导向制度。

一名曾参与万达文旅项目的内部人士透露,项目中小到广告标语上的一句文案,也需要文旅集团的高层亲自拍板才能定。

一位熟悉万达内部绩效考核的人士告诉《财经》记者,万达一入职,每个人的KPI都在系统中自动标识出来,甚至可以精细化到每一天。这天没完成KPI,系统亮1个红灯。如果亮起3个红灯可能面临解聘风险。“也许你连hr都没见到,绩效考核系统就把你fire掉了。”

万达是相对依靠体制的公司,这种体制也可能带来僵化和易被钻空子的风险。一位曾参与万达影院竞标的合作公司高层人士告诉《财经》记者,万达的竞标制度中就有漏洞可钻。

万达竞标分为技术标和商务标,技术标为方案,商务标为价格。万达用系统进行筛选,竞标方案和价格分离。曾经该公司技术标第一名,但因商务标为50万元无法进入下一轮。后来他们才知道,只要价格超过30万元就需好几层审批,不管方案是否排名第一。因此不少公司都将报价报到29万元甚至29.5万元。“不少公司就钻这个空子。”该合作公司高层人士说。

在以人员流动高频著称的地产界,这种重体制轻个人的倾向并不鲜见。中国做地产成功的关键在于能不能拿到土地和资金,而影视、文化旅游、互联网等行业是高度依赖人才的产业。

“你可以用地产的钱做互联网,但不能用地产的思维做互联网。”一名万达网科的离职员工对《财经》记者说。

据路透社2018年1月4日援引消息人士的话称,万达正在跟包括中信银行在内的投资银行接触,计划将旗下的体育资产打包在香港上市。万达欲纳入IPO的体育资产包括瑞士体育营销公司盈方体育、经营知名铁人三项赛事的World Triathlon Corp和中国规模较小的其他体育资产,如自行车赛事和篮球联赛。如果万达能在这次转型阵痛中真正放弃不擅长的业务,摆脱对银行等金融机构的融资依赖,从长远而言,这次挫折对万达未必不是一件好事。

转型中的调整和动荡并不可怕,只要还能找到自己的方向。

评论