作者:范建

疯狂的并购,让溢多利“虚胖”的体质在2017年年报中暴露无遗。并购效应让公司应收暴增4倍,可盈利能力以及主要财务指标的健康程度已大不如前。

麻烦还不止这些。收购的利华制药已连续两年业绩承诺无法兑现,溢多利董事长陈少美频频在公告中向投资者道歉。

3年前,无关人士刘喜荣挺身而出,承担利华制药的经营并背负业绩承诺,本就不太寻常。他作为另一家被溢多利收购企业——新合新生物的前实控人,他本就背负巨额业绩对赌协议,为何还选择替人担责?

3年后,在刘喜荣的治下,两家业务大体相同的公司业绩完成情况却天壤之别,他当初的选择更让外界“雾里看花”。

增收不增利

新近公布的2017年年报中营收和净利的首次双降,无疑给多吃快跑的广东溢多利生物科技股份有限公司(下称:溢多利)一记闷棍。

2014年,公司上市之后,借助资本力量让身躯迅速膨胀。

通过梳理公司最近几年的财报,斑马消费注意到,2014年-2016年间,公司的营收规模几乎每年都以100%的增速飞速发展,从3.6亿快速干到了15.1亿。同期,公司归属净利的增幅明显跟不上营收增速,仅从5500万增长到1.14亿。

2017年,公司虚胖的问题已然显现,营收定格在了15亿,归属净利从上年同期的1.14亿下降到了8042万。

更值得一提的是,2017年的扣非净利润仅5965万,几乎回到了2014年的水平。

斑马消费来充当医生,从几项主要指标对溢多利(300381.SZ)来一下体检,最终认定其为肥胖病患者,病因就是“暴饮暴食”。

公司为何产品卖得多了那么多,一年到头来看公司利润时,却与几年前相差不大呢?

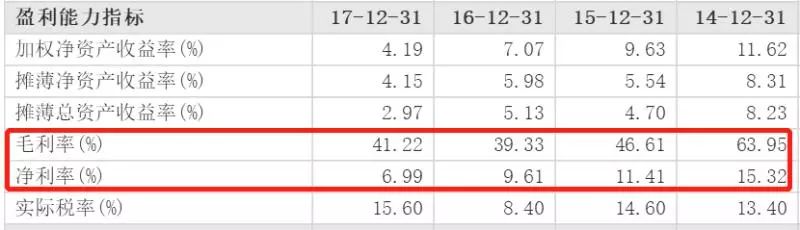

斑马消费注意到,2014年-2017年,公司的毛利率从64%降至41%,净利率更是从15.32%降至7%。

对外的收购,让公司的员工人数从2014年的687人,快速增长至如今的2759人。

并购后遗症

上市之后,溢多利最专注的事就是收购。

2015年,公司3次实施定增,总共募集7.47亿。2016年再度定增募集资金5.2亿。

公司先后收购了湖南鸿鹰生物75%股权、利华制药100%股权、新合新生物医药70%股权、湖南龙腾生物70%股权以及华安药业70%股权。

2017年,公司准备再度定增募集资金10.86亿投入到4个生产建设项目以及收购长沙世唯科技51%股权,最终定增计划终止。

一系列的并购,让公司的业务范围迅速扩大。全面进入饲料用酶、能源用酶、食品用酶、医药用酶、纺织用酶、造纸用酶等众多领域。同时,将医用酶延伸到下游制药行业,打通甾体激素产业链。

并购让溢多利的资产和应收规模快速做大,问题也更显而易见。

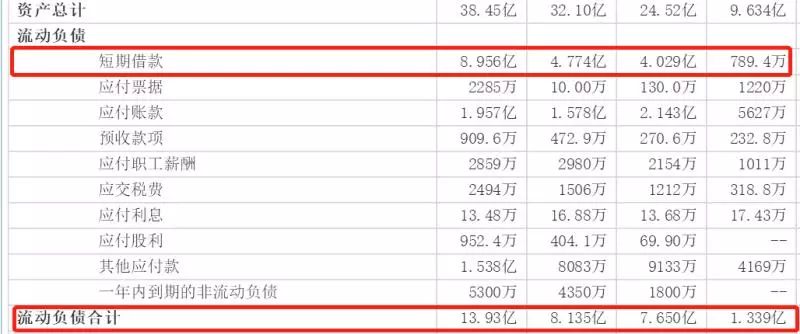

斑马消费注意到,溢多利总资产从2014年的9.63亿增至2017年的38.5亿。而同期的资产负债率从28.9%增至45.6%;其中公司的流动负债率从48.15%增至79.38%。

再来看看公司负债的绝对数。流动负债从1.34亿增至13.93亿,其中绝大多数都是短期借款,2017年公司的短期借款近9亿元,在2014年这一数字仅有789万。公司的合计负债合计从2.78亿增至17.55亿。

而在资产端,也存在较为严重的问题。公司表面上看着一片火热,可能工厂门口每天车进车出好不热闹,事实或没有看到的那么美丽。

东西卖出去了,钱却不能及时收回来,就形成了巨额应收账款。公司应收账款从2014年的1.33亿增至2017年的5.4亿,存货更是持续增长,从7381万增至7.79亿。

2016年和2017年,公司经营活动产生的现金流净额已持续为负。

冤大头刘喜荣?

2015年8月,溢多利以3.03亿的对价现金收购利华制药100%股权,增值率47.26%,交易对方无需业绩承诺也无对赌协议。

蹊跷的是,与利华制药、溢多利都无关系的刘喜荣却“经协商”站出来,负责利华制药的经营管理和业务拓展。为此,刘与溢多利签订了业绩补偿承诺,约定2016年、2017年和2018年利华制药的净利润分别不低于3000万、3600万和4320万。

若届时利华制药不能完成承诺,刘喜荣就要自掏腰包补偿。超出部分的20%拿出来奖励。

看起来条款并无不平等,主要问题在于刘喜荣的身份。别人利华制药的原股东都不搞业绩承诺,你个外人承诺个什么劲?

当然了,刘喜荣也完全算是外人,当时他是新合新生物的实际控制人,溢多利正准备发行股份收购新合新生物70%股权。

根据披露的收购书,新合新70%股权对价5.25亿元,增值率268%。刘喜荣等交易对方承诺2015年—2017年扣非净利润分别不低于6000万、7800万、1.014亿。事实上,2014年新合新扣非净利刚过3000万,要实现翻倍的增长压力不可谓不大。

在刘喜荣的管理之下,2016年和2017年利华制药连续两年业绩承诺不达标,未完成承诺的金额分别为1206万和1212万,刘喜荣很爽快地自掏腰包补偿给了溢多利。

两家公司发展为何天壤之别?

不得不说,刘喜荣同志真的是个好同志。

再来看看刘喜荣此前控制的新合新,与利华制药同为甾体激素医药中间体及原料药生产企业,溢多利还指望两家公司能形成优势互补呢!

背负巨额业绩承诺的新合新,以3年共计2.365亿的归属净利(合计差额292万),算是踩线完成了业绩对赌。

两家业务大体相同,又均由刘喜荣负责管理,为何会在后几年的发展中差距越来越大?

斑马消费注意到,2013年利华制药营业收入为3.24亿,扣非净利1480万,远高于新合新同期的1.96亿和689万。

2014年,利华制药因生产工艺改良,营收和净利均同比有较大幅度滑坡,但2.78亿的营收也略高于新合新同期。

自从刘喜荣同时介入两家公司的管理后,新合新的营收从2014年的2.62亿猛增至2016年的8.62亿。利华制药2016年和2017年的营收分别为3.57亿和4.13亿,增幅不大。

有媒体就此咨询过溢多利,但公司方面并未作出合理解释。

2015年,溢多利收购新合新70%股权时,对剩余30%股权也作出了安排。承诺期满且累计实现净利润达到承诺净利润,溢多利则应收购新合新剩余30%股权,剩余股权需重新评估,评估价值不低于2015年的估值。

目前,刘喜荣持有溢多利3500万股,占公司总股份的8.64%,为公司第二大股东。

2017年3月14日至3月22日,刘喜荣高位减持公司300万股,套现7110万。9月20日,刘再度减持公司191万股,套现近3000万元。

去年10月,溢多利公告称,刘喜荣计划在未来6个月内,以集中竞价的方式减持公司不超过813万股。

评论