文 | 王怡

编辑 | 牙韩翔

可口可乐公司每年的年度回顾(Annual Review)中,都会配一张董事会成员的大合照。通常,各位大佬们会手举经典可口可乐和其他类型汽水产品。但是,2017年的照片中,合影者手上第一次出现了SmartWater瓶装水、Honest茶饮料和ZICO椰子水……它们都是可口可乐家族的“新成员”。

这张合影或许再次表明了可口可乐公司对于在2016年提出的发展“全品类饮料公司”的决心。那位站在前排、手上握着一瓶Topo Chico气泡水的CEO詹鲲杰(James Quincey),就是这个战略的主力推动者。

2017年5月,詹鲲杰正式接班前CEO穆泰康(Muhtar Kent),成为可口可乐新的掌舵人。1996年加入公司的詹鲲杰,此前在管理可口可乐欧洲业务时成功拓展了非碳酸饮料类产品市场份额,这也是董事会看好他的重要原因。

可口可乐发现,想要继续巩固公司的份额和行业地位,可口可乐不能再单靠汽水了。

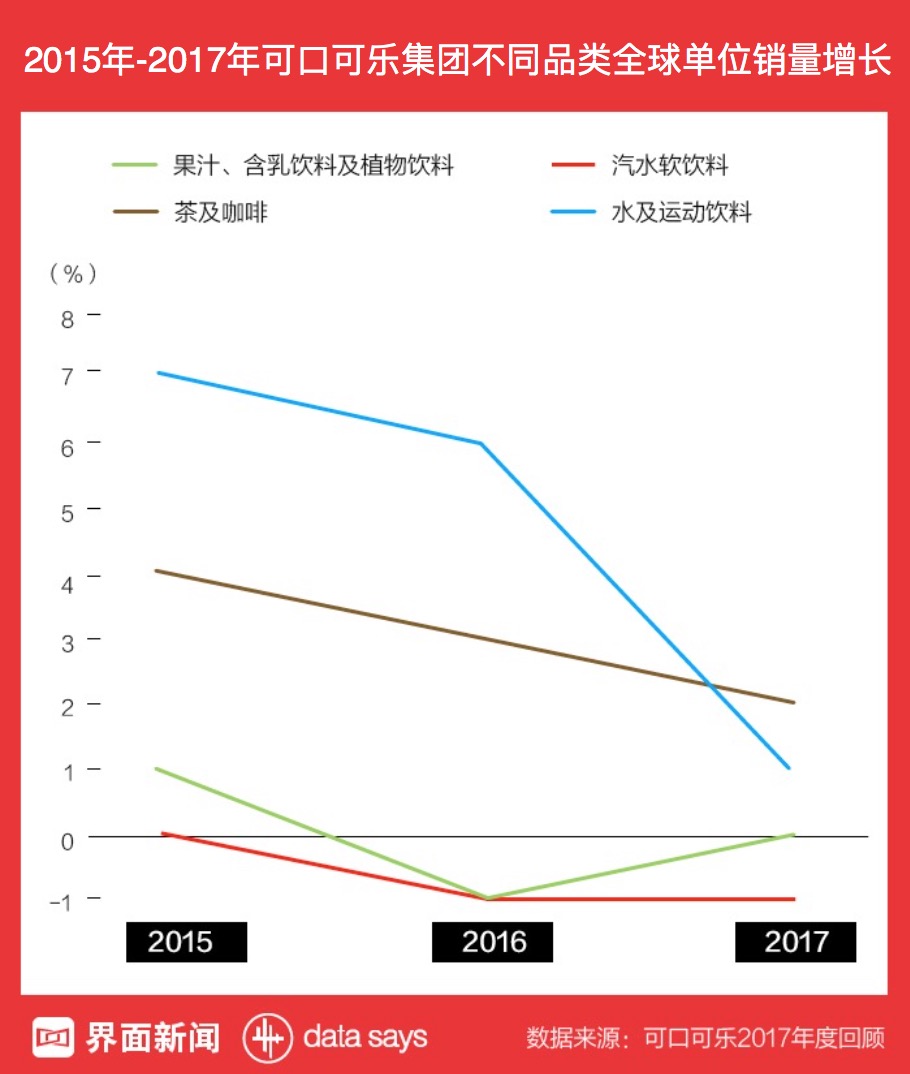

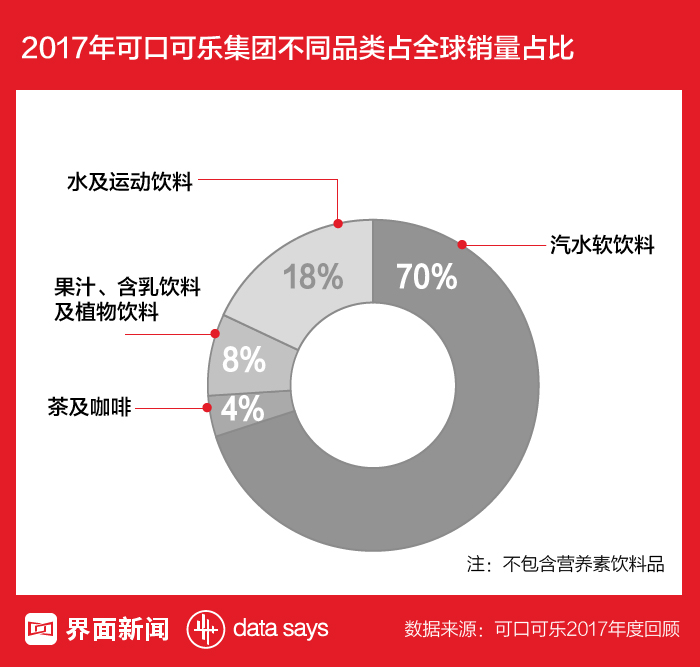

虽然汽水还是在可口可乐的销量中贡献了70%,但是它的增长却越来越乏力。2015年至2017年,汽水软饮料这个品类的单位销量出现了0%、-1%和-1%的负增长。

消费者似乎对这些冒着气泡的碳酸饮料逐渐失去兴趣。

曾经,在最大的美国市场上,可口可乐的人均饮用量在20世纪60年代初期超过了啤酒,70年代后期赶超了咖啡和牛奶。1986年,可口可乐公司百年诞辰之际,当时的CEO郭思达(Roberto Goizueta)对瓶装商们描绘美好的未来:“直到最后,世界排名第一的饮料将不会是茶、咖啡、葡萄酒或者啤酒,而是软饮料——我们的软饮料。”

可惜,根据美国饮料行业市场咨询机构BeverageMarketing的数据显示,十年内,美国人平均每年碳酸饮料饮用量从190升降到了146升,在2016年被瓶装水(149升)反超。而全球人均碳酸饮料消费量也已下跌至过去30年的最低水平。

可口可乐的财务数字比有些消费者更早感知到这种趋势。从2012年开始,公司年营收一路下跌,直到2017年来到近10年来的最低点,354.10亿美元。而且,公司净利润在2017年更是同比骤减81%,总计12.83亿美元。

虽然出售瓶装业务以及美国税改是公司利润骤降的主要原因,但是可口可乐也充分意识到——情况已不容乐观。

肥宅快乐水的转型

此前在社交网络上有一个关于可口可乐的一个调侃:可乐现在的作用更多是清洁马桶的洗剂,以及做可乐鸡翅的佐料了。

人们一边将它奉为肥宅快乐水,一边又对它敬而远之。

事实上,肥胖和相关健康问题是可口可乐不断在年报中强调的、阻碍公司销售增长的重要原因。

一直以来,可口可乐都被各种合理或离奇的健康问题围绕。可口可乐的中文官网上甚至有一个“饮料百科”的页面,专门解释为什么可口可乐不会腐蚀牙齿、杀精、引发成年人肾结石以及儿童多动症。但是,简单的数字却足够说明一切。一瓶500毫升的可口可乐含糖53克,而世界卫生组织建议每个成年人每天摄入的糖最好应该控制在25克以下。

在尝试给可乐、雪碧等碳酸饮料降糖、缩小包装的同时,可口可乐把目光放到了碳酸饮料之外。

更多饮料品牌和产品不断出现在可口可乐的全球市场上。自2008年穆泰康担任CEO以来,可口可乐全球的产品数量从2800多个增加到了他退休时候的3800个。而现在,可口可乐已经囊括了超过500个品牌、4100个产品。

在2016年的年度回顾中,可口可乐更是提出未来是一家“全品类饮料公司(Total beverage company)”,要加快汽水饮料之外的有机茶饮料、椰子水、乳制品、咖啡、果汁和瓶装饮用水在全球范围内的发展。

最近几年,可口可乐在饮料市场上攻城拔寨,陆续将Honest Tea有机茶、ZICO椰子水、Fairlife牛奶和Topo Chico气泡水等放入自己的品牌组合中。此外,可口可乐还成为了在北美颇有市场的能量饮料Monster以及绿山咖啡的股东。

2017年的财报虽然算不上成绩喜人,但是值得注意的是,可口可乐的毛利率却从2016年的60.7%上升到了62.6%。通过出售北美、中国的瓶装厂,可口可乐不再直接参与这些市场瓶装饮料的生产,专心给合作装瓶厂提供可乐浓缩液和糖浆,因为这是比生产瓶装饮料利润更丰厚的生意,而且不用投入大量资金。

在给自己减负的同时,可口可乐还任命了首席增长官,更加注重品牌打造和利润增长。

中国市场的新成员

在中国,从销售数字来看,这里碳酸饮料市场下降并不如北美市场明显,对于在该市场占比将近70%的可口可乐业绩影响也不算严重。

甚至,在2018年第一季度,可口可乐的汽水软饮料在大中华和韩国市场单位销量增长了7%。据可口可乐公司表示,该季度中国市场在汽水品类实现了两位数的销量增长。

但从长久来看,可口可乐面临着与国际市场同样的转型压力。“(可口可乐)主营业务CSD(碳酸软饮料)在消费者心目中有负面形象,且健康品类不在他们的业务范畴内。”欧睿分析师周玮对界面新闻说。

从饮料消费结构来看,亚太市场消费者的选择似乎更健康。在可口可乐的亚太销售数据中,汽水软饮料占总销量的比例(59%)明显低于北美(65%)和全球市场(70%),茶、咖啡、瓶装水和运动饮料的比例略高。

“现在中国的人均饮料消费量仍然很低,有很多机会,”可口可乐大中华及韩国区总裁冯广晟2017年末在接受《金融时报》采访说,“我们不太看市场份额,我们更关注价值。我们是否在创造真正的价值?股价是不是在增长?”

可口可乐中国采取的策略也与国际市场保持一致。

在中国,他们将自己的装瓶厂出售给了太古和中粮两个合作伙伴,甩掉重资产的同时,也集中精力在发展汽水饮料之外的业务。

可口可乐公司南方市场的一名前员工对界面新闻称,为了提振业绩,公司主要的措施会是开发新品,除了引进新的碳酸饮品品牌外,还会引进茶饮料、营养补给类饮品、果汁、饮用水等其他品类的产品。其在职的2012年至2014年间,可口可乐就在中国推出怡泉+C、纯悦水和水动乐等产品。

可口可乐在给界面新闻的邮件回复中则表示:可口可乐中国早已走向多个品类。目前可口可乐在中国拥有20多个品牌。

去年年底到今年上半年,消费者会发现,超市和便利店的货架上先后出现了蓝色包装的雪碧零卡和白绿包装的无糖雪碧纤维+。而上海,浙江,广东,福建等省份的消费者,则将陆续见到此前已经在香港上市销售的淳·茶舍无糖系列茶饮料;在北京的便利店里,可口可乐的“唷!茶”果味茶系列已经现身。

此外,冰露纯悦品牌也推出了添加了膳食纤维、两种口味的纯悦神纤水;去年,美汁源品牌也向含乳饮料和植物蛋白饮料延伸,推出了美汁源植场新人。有些好奇心强的消费者,可能会在电商平台上发现可口可乐收购的ZICO椰子水以及瑞士Valser天然矿泉水。

冯广晟就对《金融时报》表示:“我们还要像法国的Zodiac(充气船品牌)那样,满足消费者的需求,要不然别的品牌就会来满足了。

在中国市场上,可口可乐的投资和收购也没有落下。

2015年,可口可乐以4亿美元现金全资收购了厦门粗粮王品牌。目前,粗粮王专注在二三线城市运作,去年年底还推出了原味豆奶和黑豆味豆奶两款新产品。而不久前,可口可乐宣布对中国酸奶创业品牌乐纯战略投资,并表示之后双方还将探索产品创新、数字化创新、创新品牌孵化等多个领域的战略合作。

在决定将一个品牌推向市场之前,可口可乐都要做充分的前期准备,尤其是消费者需求的深入洞察。此外,强大的产品研发能力和本地化商业化推广实力,是新品成功的保障。

可口可乐表示,即使是公司已有的品牌,在引入中国之前,都会以中国消费者的眼光来衡量品牌的定位,产品的口味,并度身打造在中国营销推广的方式等,并不是简单的复制。

上述可口可乐前员工也对界面新闻称,在推出新品牌前,可口可乐在各个方面都会全面做准备工作:聘请调研公司针对产品口味和包装做大规模的市场调研,根据调研报告来调整产品配方或包装,制定全年的生产目标、产品上市计划、渠道铺货计划等。

“可口可乐引进和收购的品类,植物草本饮料、包装水、无糖茶和能量饮料,都属于健康的细分品类下,相比传统饮料品类,有更大的增长潜力。”周玮说。“尤其是以可口可乐品牌为依托,结合广泛的品牌消费者认知度,成功的概率更大。”

这些举措至少在目前看来,对于可口可乐来说是个不错的开端。但接下来事情会如何发展没有人敢断言。

冲刺与谨慎

“粗粮王?不知道。”

生活在北京的林珣琼是可口可乐的铁粉。她从事市场营销的工作,日常压力大,喝的可乐也越来越多。平时她会喝喝新产品尝鲜,家里还收藏了100多个可口可乐的铝瓶。但是,林珣琼还真不知道可口可乐曾经收购了一个品牌叫“粗粮王”。

可口可乐近年推出和收购了多个新品牌,但是这些品牌的发展速度和展示场合,并不在统一阵线上。

无论是去超市还是便利店扫一眼,货架上的可口可乐产品依旧是消费者闭着眼睛就能说出来的几样:可乐(包括零度和健怡)、雪碧(零卡和纤维+)、芬达、美汁源、冰露、纯悦,独立运营的Monster能量饮料通常被摆在可乐和雪碧的旁边,而水动乐与乔雅咖啡出现频率较低,一些便利店已经出现了“唷!茶”,今年刚推出的淳·茶舍也还没有太多露面的机会,粗粮王在一线城市几乎不见踪影。

在公司业绩贡献上,可乐和雪碧依旧撑起大局。这些新品牌中还能诞生下一个像冰露一样进入“十亿美元俱乐部”的品牌吗?或许可口可乐自己也无法预测。

因为客观来说,眼下各个饮料品类都有自己的已经成型的品牌格局,想要实现突破,难度很大。

而且饮料市场正处在一茬一茬出新的激烈竞争中,如何让新品尽可能多地给消费者留下深刻印象,这可能是可口可乐需要从品类定位、产品定位,以及包装和营销方面都要仔细思考的问题。

即便如林珣琼这样可口可乐的绝对支持者,也不能保证会无条件喜欢可口可乐推出的每一款产品。“他们出的产品我都会去试试,但是始终天天买的还是可乐原味……其他饮料,在不了解的情况下,一般会反射条件地买可口可乐公司的,但是还是会看口味,”她对界面新闻说,“尝鲜心态肯定有的,但是要养成习惯不容易。”

英敏特中国报告食品饮料研究副总监李梦则认为,推出新品牌有利于增长公司的利润收入,对品牌形象也会起到巩固的作用。但当前市场变化太快,有些新品的生命周期非常短,要避免新产品只是短时间的畅销。

可口可乐的知名度和成熟的销售网络,或许能够为新品牌在发展之初充当跳板,但是每个品牌各自能够冲到什么样的高度,可能还得取决于产品本身和包装及营销。

例如粗粮王,在周玮看来,就是因为产品的定位及消费者认知度不足,迟迟没有达到预期效果,而植物蛋白饮料在中国市场的定位一直略显低端,与国外消费者对该品类作为牛奶替代品的认知不同。

而市场调研机构英敏特关于植物蛋白饮料的报告显示,植物蛋白饮料销售额于2017年微幅增长,以5.1%年同比增长率达622亿元人民币。而产品的高端化是主要增长动能,粗粮王定位二三线城市的策略可能与此趋势相悖。

独立运营的Monster,据中金公司调研报告显示,进入中国第一年销售额不到5000万港币。能量饮料在中国发展不成熟,以及Monster只有一款SKU,都制约了这个在北美大热的能量饮料在中国前进。

大公司面对市场变化通常更为谨慎,而小企业则发挥着船小好调头的优势。可口可乐现在面对的不仅仅只是老对手百事可乐,还有各种小品牌。“最近几年中国饮料行业呈现“小品牌为大”的现象,小型企业主导整个行业创新方向,大企业稳中求进,趋势变缓。”周玮说。

中国市场的潜能毋庸置疑,但大公司却不够灵活。

墨西哥、中国、巴西和日本,是可口可乐在美国之外单位销量最大的四个海外市场,贡献了全球总销量的31%。

日本市场是其中的优等生。在可口可乐2016年的年度总结中,还未就任CEO的詹鲲杰专门表扬了日本,“我希望我们更多市场可以效仿日本,这里的产品发展周期不是按照年来计算,而是按周,产品能够快速地测试、创新并规模化发展。未来,日本的发展将不会只是个例,而是我们要追求的标准。”

2016年,可口可乐在日本市场新增超过100个新产品和新包装,包括名动一时的“睡眠水”,而且,日本市场三分之二是销量增长来自低卡和零卡饮料产品。

“日本消费者对饮料的接受度很高,同时日本企业产线规模及负荷较小,可以做灵活的产品变化,并会以此变化为买点(如季节限定)。”周玮说,“而在中国市场,大型饮品企业都会涉及产线规模较大,无法灵活更改产品设计的问题。”

而且,近年来中国市场街饮店、咖啡厅的普及,消费者可以方便的选择现场制作的产品,包装饮料行业受到了影响,产品多样性的变化相对来说就更加缓慢。

事实上,可口可乐创立以来,也曾在品类上进行过不少尝试,结果有成有败。

20世纪60年代,可口可乐在当时的总裁李·塔利(Lee Talley)带领下,在美国境内新增了橘子口味的芬达和柠檬口味的雪碧饮料销售业务,还以7250万美元的价格买下了美汁源公司,又收购了生产咖啡和茶叶的腾科公司。如此大规模地扩张,甚至引来《商业周刊》在1960年用一篇头条文章质疑——《这是可口可乐吗?》。当然,芬达、雪碧和美汁源后来都大获成功。

1985年,踌躇满志的郭思达更换了可口可乐的配方,推出了一款新版可口可乐。同样大胆的创新,却招来了每天8000个抗议电话和4万多封抗议信,最终新可乐惨淡收场,经典可乐重出江湖。

这一次,可口可乐的商业创新,会指向怎样的结局呢?

(应采访对象要求,文中林珣琼为化名)

评论