在收购长园告吹后,格力又出手了。这一次,是旧相识。

最新信息显示,4月23日至7月4日,格力电器(000651.SZ)以竞价交易方式增持空调压缩机供应商海立股份(600619.SH)4331.55万股。目前,格力电器合计持有海立股份8663.12万股,占后者总股本的10%。这是时隔一年,格力电器第二次举牌海立股份。

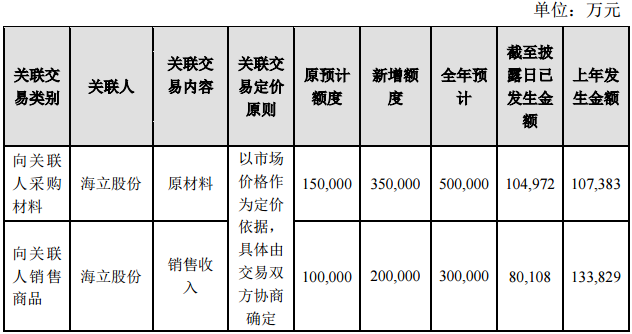

说两家公司是旧相识,不仅因为举牌。海立股份还是格力电器外采的压缩机供应商,二者交易往来频繁。格力电器2017年有10.74亿元压缩机采购来自海立股份,同时有13.38亿元销售收入来自海立股份。这一关联交易金额较格力与银隆新能源公司的还要高。

此次增持后,格力电器仍为海立股份的第三大股东,不过与第二大股东10.18%的持股比例仅有不到160万股的差距。海立股份第一大股东,上海电气(集团)总公司(下称上海电气集团)持股比例则为20.22%。

多位行业人士分析认为,格力依然觊觎海立股份的控制权。“从趋势来判断,格力有意向收购海立股份成为其第一大股东。”家电行业观察员梁振鹏对界面新闻表示,他预计,未来格力会继续增持股票数量,直至拿下控制权。

不过,对于格力电器的“追求”,中国最好的空调压缩机公司海立股份未必领此心意。

空调的心脏-压缩机

在上个月底格力电器股东大会上,董明珠讲述了一桩与压缩机厂有关的往事。

格力电器旗下的凌达压缩机在2004年以前隶属于格力集团。压缩机是空调产业链的重要环节,格力电器一直想收购并加以整合。然而,格力集团却计划用5000万元将当时旗下亏损的凌达压缩机厂卖给东方资产公司。

“我们都属于格力集团,你要卖给其他公司,卖给我们不是更好吗?(格力集团)不卖。”董明珠并未放弃,通过各种周旋才拿下凌达压缩机厂。“我们进行精心的评估审计,最终花了2个多亿买下来。”

“我认为,这是格力电器的又一次转折。”董明珠表示,自此之后,格力电器有了自己的压缩机厂,这才开始对压缩机有了了解,后续有了压缩机、电容、漆包线生产厂及生活电器公司等一系列公司。

随着格力电器在空调领域霸主地位的稳固,自身压缩机产能已远不能满足其需求了。比如2017年,格力电器就有10.74亿元压缩机采购来自海立股份。

在多位行业人士看来,海立股份是一个在空调压缩机产业中极佳标的。

“空调压缩机是有技术含量的,不是说你拿钱投资,想做就能做得成功的。目前中国市场乃至全球市场,压缩机的资源都是有限的。”格力电器相关人士对界面新闻表示,“格力产能紧张的因素,我们需要压缩机,海立是我们的供应商,长期合作,也比较了解。”

市场分析人士认为,压缩机是空调最重要的零配件,占据空调成本的接近三成。海立股份的行业地位、研发能力、股权结构及其与格力电器的上下游关系都是格力电器所青睐之处。

其一,海立股份在空调压缩机领域的行业地位,市场份额大。

海立股份是国内规模最大、全球前三的空调压缩机公司,拥有国内规格品种最齐全的压缩机产品线。根据产业在线统计及海立调查综合分析数据,2017年海立转子式压缩机销量2235万台,占据中国压缩机行业12.53%份额;在非自配套市场,海立压缩机以30.30%份额保持第一。

其二,海立股份的研发能力强,专利数量多。

梁振鹏表示,从产能和技术来说,海立都是很先进的。若能收购,格力电器将在压缩机、电机、驱动控制、冷暖关联等领域取得实质性突破。

格力则表示,增持基于“对海立股份未来发展的信心以及对其价值的认同”。什么是格力电器认同的“价值观”,在董明珠看来,格力电器赖以生存之本是专利技术与人才。

董明珠对格力电器近5年来申请的33571个专利中,有15903个是发明专利而引以为豪。格力电器自身也不遗余力在研发方面进行投入,计划在2018年下半年建立院士工作站。

因此,董明珠在收购企业时对其专利和技术极为看中。曾有人建议董明珠40亿元收购新飞电器,但她认为,新飞电器没有自己的核心技术。

而海立股份拥有中国空调压缩机行业内唯一的国家级企业技术中心、中国空调压缩机行业内唯一的国家认可实验室,集聚和培养了一大批优秀专业人才。2017年,海立股份在研发方面的支出超过4亿元。

其三,海立股份股权相对分散,控股权或较其他企业更易获取。

其四,海立股份是格力电器产业链上游企业,二者关联交易颇多。

其五,海立股份近期业绩表现不错。2017年海立股份的营收首次增长超40%,一举突破了100亿元大关,实现扣非后归属于母公司股东的净利润2.36亿元,同比增长149.40%。2018年一季度,公司又实现扣非后的净利润9147.55万元,同比仍然翻倍,增长127.44%。

格力觊觎控制权

对于二次举牌海立股份后的计划,格力电器相关人士对界面新闻明确表示,“不排除有增持计划,也不排除海立有转让计划,我们还会参与。”但“具体不确定,走一步看一步。将来是什么情况,我们再根据情况的变化而变化。”

格力电器对海立股份控制权的觊觎从第一次举牌就可窥知。

格力电器在2017年8月29日-9月19日,买入4332万股海立股份股票,持股比例由0上升至5%。上交所随后发出问询函,主要了解格力电器举牌海立股份是否意在其控制权。当时,格力电器回复称,截至目前没有获取海立股份控制权的计划。

不过,格力电器同时承诺,“未来12个月如海立股份控股股东有新的股权转让计划,本公司承诺参与新的股权转让计划。”

事实上,在首次举牌前,海立股份控股股东上海电气就提出过股权转让计划,当时格力电器表示出浓厚的兴趣。

2017年8月14日,海立股份公告披露,控股股东上海电气集团拟以公开征集受让方的方式协议转让所持公司1.75亿股股份,占公司总股本的20.22%。

格力电器为股份转让之事与海立股份有过接触,却未有后续进展。8月23日控股股东终止协议转让。

“海立股份筹划转让的时候,格力也参与了,但后来规则发生了变化,海立股份就暂停了转让。”曾接触过这一交易的相关人士对界面新闻表示,他还称,具体暂停的原因不明,但“不是格力说什么就是什么”。

此路不通,格力电器退而求其次,选择了从二级市场买入海立股份的股份。

首次举牌时,格力就表示将继续增持,如今增持兑现。二度举牌时,格力继续表示,在未来12个月内,格力电器将根据市场情况考虑是否进一步增持。这一次,或许同样不只是说说而已。

格力电器未透露整体增持金额。第一次增持区间在11.64元-15.45元之间,第二次增持区间在9.69元-11.92元之间,两次各增持4331.55万股,若简单以算术平均的方式计算,可得出,两次增持总价格超过10亿元。

除了增持举牌之外,格力电器也再用其他方式希望与海立股份的利益绑定更密切、更牢固。

就在上个月,格力电器调高了对海立股份的关联交易额度,预计2018年对海立股份发生采购、销售产品等日常关联交易的总金额从25亿元调整为80亿元,占公司最近一期经审计净资产的12.20%,新增额度达55亿元。

这是一个怎样的规模?要知道,海立股份2017年的营业收入刚刚突破100亿元,而格力今年全年计划向海立采购50亿元材料,占去年销售比例约50%。

格力电器大举采购,恐怕并不是解决压缩机产能这么简单。更重要的考虑可能在于借此影响甚至控制上游供应商。50%的销售额占比,意味着海立股份几乎一半的产能被格力电器控制。

“压缩机产能是格力的软肋。”梁振鹏表示,格力想在上游的空调压缩机行业,进行大规模整合,进一步扩大上游压缩机的产能。“一方面,可以满足自己的采购。另一方面,海立股份是一个开放式的压缩机工厂,掌控海立股份也意味着格力未来对其他空调企业可进行攻破。”

海立股份的心思

作为中国最好的空调压缩机制造商,海立股份也不是没有故事的。

既然是好资产,看上海立股份的就很难只是格力一家。去年,上海电气集团筹划转让海立股份控制权时,上海电气集团在转让意向中对受让方提出了十三项资格条件,被外界质疑存在定向受让方。当时,市场就曾传出海尔为受让方等消息,但海立股份悉数否认。

不过,海立股份控股股东随后仓促而停的控股权转让计划已引起监管部门的关注。

2018年6月29日,上交所公布纪律处分决定书,对海立股份控股股东上海电气集团予以通报批评。

上交所认为上海电气集团筹划转让海立股份控制权事项信息披露后,在无重大情况变化的情况下,短时间内终止股权转让事项,严重影响投资者预期。对上海电气集团予以通报批评,对上海电气集团时任董事长黄迪南予以监管关注。对于上述纪律处分,上交所将通报中国证监会,并记入上市公司诚信档案。

2018年4月13日,上交所出台《上市公司收购及股份权益变动信息披露》业务指引(征求意见稿),“拥有上市公司股份达到或超过已发行股份的5%后,每增加或减少1%的,应当立即通知上市公司”。即举牌后的持股变动信息披露间隔从每5%减至1%。

随后的4月23日,格力电器便开始了二次举牌的增持之路。未来若新规落地,格力电器增持之路可能就会变得复杂了。

就在格力电器二度增持期间,6月25日,海立股份公告拟筹划非公开发行股票事项。对于这次定增,格力是否参与还是未知。

可以知晓的是,定增必然带来公司股本的变化。如果可以用定增的方式参与投资,企业甚少会选择从二级市场上扫货这种方式。

“是否参与定增,也不是我们说了算,要看情况。”格力电器相关人士称,参股海立股份,有多种可能性,到底是哪种方案,没有确定。

界面新闻致电海立股份,海立股份证券事务部相关工作人员表示,一切以公告为准,不做公告以外任何的发声。

一位投资机构的人士分析称,海立股份此次定增原因或许与格力电器有关,但真实意图未必是支持格力,也有可能是引入其他股东来摊薄股东收益,对抗格力。

7月5日,在格力电器二度举牌消息传出后,海立股份大幅高开,盘中一度触及涨停,最终收报于11.43元,涨幅5.35%。格力电器则是微涨0.53%,收报43.41元。

格力电器和海立股份之间的故事,未完待续。

评论