前言

自3月27日创出年内新高,人民币兑美元自4月份以来呈持续跌势。6月份以来加速贬值,至8月15日跌至年内新低6.9568,直奔7.0的心理大关而去。能否守住7.0的心理关口,是无数国人密切关注的问题。对于近期市场上流传的“破7恐惧症”。

一、监管当局调控意向

由于资本项目不可自由兑换和外汇管制一定程度仍存,同时在岸人民币汇率尚未实现自由浮动,我们认为中国金融监管当局的调控意向是影响人民币汇率的首要因素。历史走势也多次印证了这一观点。

本轮人民币贬值周期中,中国央行表明了清晰的态度。7月3日央行行长易纲就近期外汇市场情况接受《中国证券报》记者采访,同日央行副行长外汇管理局局长潘功胜等高官也一起发声对人民币汇率进行口头干预。8月3日,人民银行宣布将远期售汇业务的外汇风险准备金率从0调整为20%。

尤其需要注意得是: 8月10日,中国央行发布《2018年第二季度中国货币政策执行报告》,明确:“不搞竞争性贬值,不会将人民币汇率作为工具来应对贸易争端等外部扰动”。

二、外汇储备制约

我们认为中国的庞大外汇储备对人民币进一步贬值将构成有效制约,7将是本轮贬值周期的底部。易纲行长2017年3月曾经说过:“使用外汇储备和维护人民币汇率基本稳定的整个过程,是利大于弊,对中国和对国际社会都有好处”。

在上一个人民币贬值周期的2015年—2017年年初,在岸人民币兑美元最低跌至6.9633,但“7”这一重要关口始终未能突破。 但是2016年全年,中国外汇储备下降3198.44亿美元。

中国外管局在2017年1月进行首次官方表态:“央行稳定人民币汇率是外汇储备规模下降最主要原因”。

对比上一个人民币贬值周期,虽然目前中国实际可动用的外汇储备有所下降。

但最新的数据显示,截至2018年7月中国仍拥有31179.46亿美元的庞大外汇储备。这无论在政策面还是市场面,都会起到定海神针的作用,使7成为一个难以突破的关口。

三、美元指数上行空间有限

8月20日,美国总统特朗普批评美联储主席鲍威尔的加息行动,抱怨美联储不支持低利率。

早在一个月前,特朗普在接受媒体采访时就曾表示对美联储提高利率的不满,并指出强势美元不符合美国的利益。

在8月20日美市收盘之前,在问及是否相信美联储的独立性时,特朗普再次回应:如果美联储继续提高利率,我将对此提出批评。美国总统一日接连两次批评美联储,这实属罕见,也很有可能会影响美联储后续的加息空间和步伐,将对美元指数造成不利影响。

另外,随着美国税改刺激经济力度的边际下降,以及结构性财政赤字和中美贸易摩擦等因素的影响,美国经济复苏前景黯淡,2018年四季度美国经济增速可能回落。此外,随着欧洲央行退出量化宽松进入加息周期,欧元有望在2018年下半年重新上行,从而制约美元指数走强。

综合各种因素影响,2018年下半年美元指数很难达到2016年年底103的高位,上升空间有限。

四、中美贸易摩擦影响已被市场充分消化

中国已多次承诺不会在美国政府采取措施之前先加征关税,因此中美贸易摩擦的未来走向很大程度上取决于美方。

贸易战没有赢家,加征关税对于美国经济的负面影响现已开始显现:例如自今年三月份,美国政府对进口钢铁征收25%关税以来,美国的钢价已经上涨了30%,已经对美国相关产业链造成负面影响。最新的迹象表明,特朗普政府已经开始重估其贸易战立场,并表达了同中国政府重启谈判的意向。

另,2018年4月以来市场已经对中美贸易摩擦做出超调反应,其影响已被市场充分消化。未来即使有中美贸易摩擦负面新闻披露,也难以继续引发人民币汇率大跌。

五、中美利差利空影响有望减弱

历史上,中美利差倒挂现象曾经出现过三次,分别是:2002年至2003年、2005年至2007年和2009年前后。然而,在这三个时期,中国并没有出现不可控的资本外流,反而出现了资本大规模流入、人民币持续升值的现象。这是因为在上述三个时期,中国国内资产都有强烈的赚钱效应,几乎任何资产都能冲抵利差后的损失后带来正的投资回报。

中国现在的资产回报情况是,虽然大部分城市楼市已从高位回落,但从2月初至今A股的调整持续已达半年之久。中国金融监管当局维持股市稳定的措施在近期密集出台。从修改并购重组委员工作进程,开放外国人A股账户,到4个月内审批14只养老目标基金,尤其是中国证监会8月8日发文提出贯彻国务院“六稳”精神、深化资本市场改革开放,清晰地向市场传递出政策底部已现的信号。

我们认为如果中国A股政策底部夯实后,转而上行带来的赚钱效应将会极大消减中美利差收窄给人民币带来的贬值压力。

六、澳元何去何从?

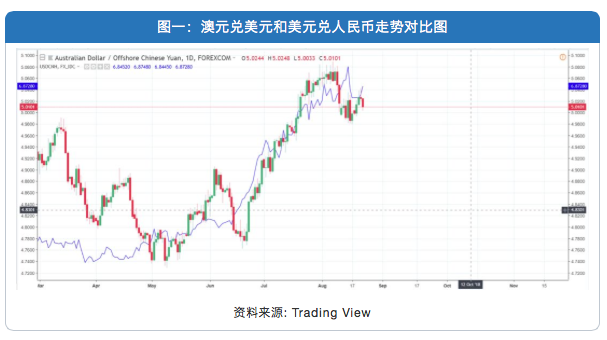

澳元兑人民币自5月份以来呈现涨势,自低点4.7288 上涨至8月上旬的高点5.0889。这其中的主要推动力量是前文所述的人民币兑美元的贬值。然而对比澳元兑人民币和美元兑人民币的走势(见图一),我们发现两者并不完全趋同,这其中的另外一个影响因素是澳元兑美元的走势。

自今年1月末以来,澳元兑美元整体呈跌势,从1月26日的高点0.8135震荡下行至8月15日的低点0.7202,8月23日交投于0.7290附近。我们认为澳元兑美元会延续震荡下行的趋势。

我们的分析主要基于三点:

1.澳美两国货币政策预期

当地时间8月22日公布的美联储8月利率决议会议纪要显示:与会者认为,如果以后的美国经济数据支持美联储对经济的展望,那么很有可能才采取下一次加息来削减宽松政策。

前文所述尽管特朗普一日接连两次批评美联储,可能会影响美联储的后续加息步伐。但市场投资者仍对最近的加息抱有信心,认为9月份美联储的加息概率在90%以上。

相对而言,澳洲联储在全球央行货币正常化进程中属于“掉队生”。现市场普遍预计其会在2018年全年维持利率在1.5%不变。澳洲联储在去年和今年已多次提及澳元过强将拖累通胀预期以及经济增长。这给市场传递出一个重要的澳元汇率走势信号。

2. 澳美经济增速

最新的数据显示,澳洲2018年第一季度的GDP数据录得3.1%。8月21日澳大利亚央行公布8月货币政策会议纪要。澳洲联储预计2018年底澳大利亚潜在通胀预期为1.75%,2018年全年GDP增速预期为3.25%。

美国方面,最新公布的美国2018年第二季度GDP增速为4.1%,为4年来最佳。如前文所述,2018年四季度美国经济增速可能回落。美联储官员现预计2018年全年美国GDP增长将达2.8%。

3. 铁矿石等大宗商品走势

铁矿石出口做为澳洲最为重要的产业之一,它的价格和澳元有很强的正相关性。国际铁矿石市场目前出现供给过剩的局面。2018年全球生铁产量预计将达11.75亿吨,同比增长仅为0.3%,相对应的铁矿石需求量为18.8亿吨。

与此同时,2018年全球铁矿石的供应量为21.08亿吨。铁矿石在全球仍处于供过于求的局面,这将进一步利空铁矿石价格。自2月26日以来,国际特矿石价格总体呈跌势,目前价格为67.69美元/吨(见图二)。

澳大利亚工业、创新与科学部预测2018年全球铁矿石的平均价格为澳大利亚离岸价53美元/吨,2019年可能会进一步下跌至49美元/吨。铁矿石价格下跌对澳元走势有不利影响。

END

澳美两国货币政策预期和铁矿石等大宗商品走势利空澳元兑美元,澳洲2018年经济增速略超美国将利多澳元。另外,澳洲总理特恩布尔的领导地位受到挑战,几位资深部长近期辞职。澳洲政局不稳也尤其令澳元在近期承压。

综合以上因素,利空澳元因素多且重于利多因素,我们预测澳元兑美元的目标价位是0.7100以下。

鉴于人民币兑美元难破7.0的心理大关,而于此同时美元兑澳元也将呈升值趋势。我们预计作为交叉货币对的澳元兑人民币会继续下行,也就是说人民币兑澳元将呈长期升值趋势。

我们预计澳币兑人民币,在未来两年的目标价位在4.5000以下。

评论