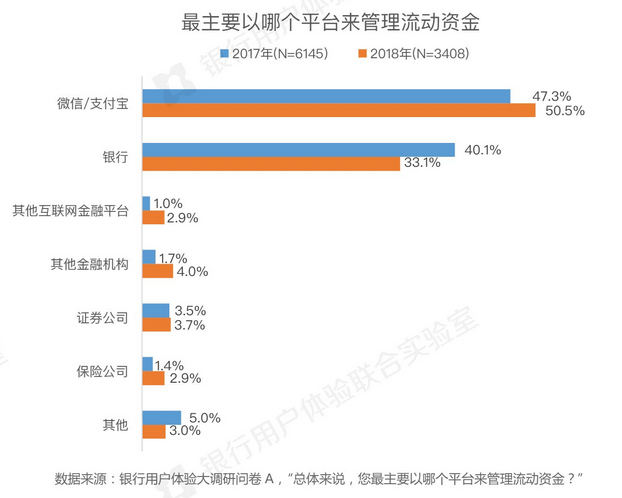

2017年,47.3%的用户主要使用微信/支付宝平台来管理流动资金,2018年这一比例提升至50.5%。

《2018银行业用户体验大调研报告》(下称报告)日前在深圳发布。报告主要研究金融新环境下用户金融平台的使用情况。

报告显示,微信/支付宝管理流动资金的用户在增加的同时,在传统的银行这一平台管理流动资金的比例还在大幅度下降,由2017年的40%下降至2018年的33.1%,下降了6.9个百分点。

此外,对互联网平台依赖程度还体现在使用相关业务上。从数据上来看,多数用户在支付宝或微信上开展多个金融业务,在银行则主要以转账汇款和贷款两项传统业务为主。

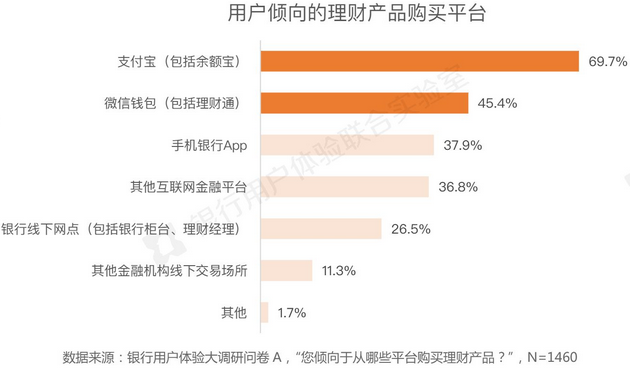

调查还显示,用户在选择购买理财产品时,更倾向于互联网平台。其中选择支付宝平台购买的用户最多,高达69.7%;微信钱包次之,45.4%;对银行渠道的倾向性相对较低,只有37.9%。

报告认为,银行如何在理财投资业务上冲出重围,需深入分析用户选择互联网平台的原因以及疏离银行理财产品的原因。

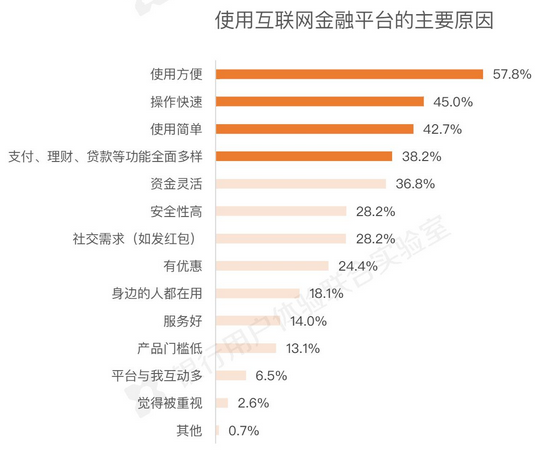

报告认为,使用方便、操作快速、使用简单已成为互联网时代用户的基本诉求。满足用户存共贷“一站式”金融需求,也是用户青睐互联网平台的重要原因。

在安全性认同感来看,相比2017年,用户对支付宝和微信的安全性的认同感均有所提升。

同时,报告还剖析了银行用户的金融需求和行为,分析用户金融业务需求的变化。

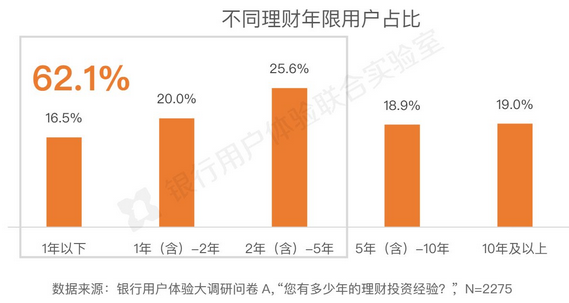

报告发现,受访用户理财经验仍较少,62.1%的用户理财年限在5年以内。同时,不到30%的用户认为自己对理财知识比较了解,绝大多数用户认为自己对理财知识了解程度还不够。

报告认为,支付宝是很多用户接触理财并形成理财意识的起点,因此互联网平台对用户理财认知和行为的影响较大。

金融信息获取渠道方面,最多的来自亲朋好友,占28.2%;其次为第三方微信公众号,占比25.8%。“很多理财的东西都是朋友用了不错推荐给我,我也就会试试。”一位天津的受访用户表示。

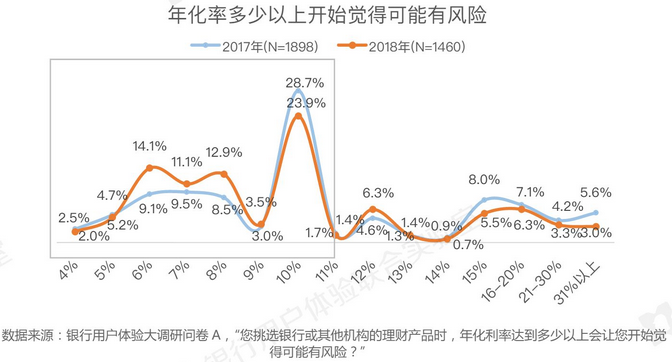

用户在理财产品收益率到达6%时,风险意识显著增加。有受访者表示,“像那种 P2P一般都说是有10%,看着收益是很高,但是现在事情出太多了还是不会考虑。”报告认为,由于多数用户理财投资经验较少受市场环境的影响,对风险更谨慎,对收益的追逐更加理性,因此银行在安全及风险方面具有天然的优势。

在挑选理财产品时,风险等级、产品收益是投资者最关注的两大因素。同时,用户希望通过较短的期限和高灵活性来实现风险可控,认为即便平台出现任何情况也可以立即转移资金,从而产生一种“我的资金很安全”的感觉。

对比2017年和2018年用户对理财方式的选择可以发现,今年用户的理财方式选择更趋于谨慎和保守,股票排名下滑,银行活期存款排名上升。

其中,随存随取的理财产品和定期理财产品仍居前两位,基金由2017年的第四位上升至2018年第三位,银行活期存款由第七位上升至第四位,而选择股票的则由2017年的第三位降至今年的经5位,同时,保险排名也下降了两名。

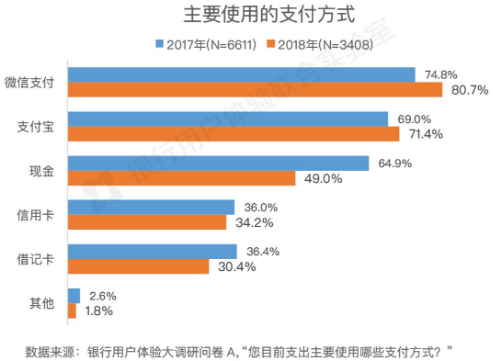

在支付环节,通过微信、支付宝等第三方平台支付的用户比例继续提升,使用现金、借记卡支付的用户占比继续下降。

虽然主要通过第三方平台进行支付,但依然离不开银行账户。在微信和支付宝进行支付用户中,近八成用户绑定了借记卡,近五成用户绑定了信用卡。

移动支付时代,第三方支付平台背后的那张卡已成为联系用户与银行的重要纽带。

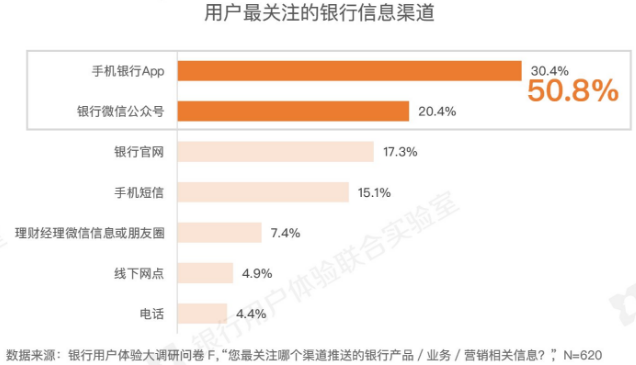

在对银行数字化银行渠道的调研发现,银行手机APP越来越成为用户办理银行业务的主要渠道。同时,通过对市场份额较高的20家银行APP数量进行统计发现,共中17家银行拥有2个或2个以上的APP,报告认为,数量繁多的APP无形中增加了用户的认知和操作负荷。“无需多个App,要明确手机端主战场,整合全渠道提升用户体验。”受访者普遍表示。

报告建议,对于银行而言,在通过App布局获取流量的过程中,需要以用户需求为主,权衡用户体验,明确手机银行App的核心地位,避免入口过多、同质化过高和信息过载造成用户对银行App的认知混乱,操作体验不佳。

银行用户体验联合实验室创始人刘江指出,未来银行比拼的是用户服务能力,以用户需求为核心,竭力打造设计良好的用户体验将成为获取用户价值的关键。

该报告由银行用户体验联合实验室发布,实验室的发起方包括微众银行和腾讯CDC,以及战略合作伙伴波士顿咨询公司。

从2015年开始,实验室就开展银行用户体验的专项研究。2018年,实验室联合36家银行,赴西安、天津、信阳、杭州、广州、北京和齐齐哈尔7个城市实地调研,历时8个月,获得1.3万多份有效问卷之后,发布报告。

评论