作者:王宗耀

潮宏基高溢价并购关联公司,其中不仅存在利益输送的嫌疑,且被并购标的财务数据中种种不合理现象也让这次并购充满悬念,而被并购标的所谓的业绩承诺因关联关系的存在也变得可信度并不高。

10月22日,潮宏基正式发布了发行股份及支付现金购买思妍丽股权的草案,从草案内容来看,相比其早期发布的并购预案,内容有较大变化,在本次并购草案中,其将并购方式由预案中的完全“以发行股份的方式”购买思妍丽74%的股份,调整为“支付现金购买资产”和“发行股份购买资产”相结合的方式。其中,以支付现金的方式购买思妍丽40.36%的股份,以发行股份的方式购买思妍丽33.64%的股份,合计仍然为74%的股份。收购价格方面,由预案中协商好的12.95亿元,增加到13.37亿元。有趣的是,此次方案修订后,在收购价格提升的情况下,标的公司思妍丽资产的评估增值率反而由以前的794.57%下降到了580.52%。

高溢价并购有利益输送之嫌

并购草案披露,早在2017年1月,上市公司就通过全资子公司间接持有思妍丽26%的股份。本次交易完成后,上市公司将以直接和间接的方式合计持有思妍丽100%股份。因此,此次并购实则是一起关联交易并购。

在被收购标的思妍丽股东中,潮尚精创的身份是值得一说的,因为该公司是于2018年2月份分别从渣打毛里求斯和渣打直投手中接手思妍丽14.71%股权,成为思妍丽第三大股东的。在潮尚精创股东构成中,第一大股东为廖创宾,持有潮尚精创48.72%股权,而廖创宾正是潮宏基实际控制人廖木枝的儿子,其除了直接持有潮宏基2.9%的股份外,还与廖木枝、林军平两人通过潮宏基投资持有上市公司潮宏基28.01%的股权。林军平不但是潮尚精创的大股东,也是廖木枝的女婿。廖创宾、廖木枝、林军平为上市公司一致行动人。此外,潮宏基的董事、副总经理、董事会秘书徐俊雄也是潮尚精创的大股东。因此,仅由潮尚精创的股东构成情况看,潮宏基此次对思妍丽的并购,实际上就是上市公司对其实际控制人所在家族持股公司的并购,这意味着上市公司实际控制人廖木枝家族是此次并购的最大受益人。

正是这层关联关系的存在,潮宏基对思妍丽并购价格不断加码之事也就不难让人理解了,因为高溢价并购之事一旦完成,标的公司大股东们不但能获得不菲的现金对价,而且还能获得更多的上市公司股权,如此高溢价交易背后,利益输送的嫌疑是不能排除的。

业绩增长情况堪忧

我们知道,一般情况下上市公司进行并购,都会选择一些盈利能力较强的标的公司,这样即使溢价高一点,经过一段时间的发展,未来也能给上市公司带来不错的投资回报。那么,此次潮宏基溢价580.52%并购的思妍丽的盈利能力又是如何呢?

草案披露,2016年、2017年和2018年1~6月,被并购标的思妍丽实现营业收入分别为6.86亿元、6.80亿元和3.27亿元,实现净利润分别为6531万元、7076万元和5540万元。从数据来看,思妍丽2017年营业收入同比有所下降,2018年上半年年化后的营业收入也是处于下滑状态。然而就是这样的情况下,标的公司2017年的净利润却在营业收入小幅下滑的情况下实现了8.34%的增长,而2018年年化后利润更是实现了56.6%的增长,增幅明显。

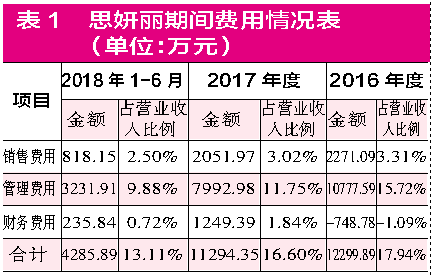

就思妍丽提供的财务数据分析来看,其2017年收入下降、利润实现增长的状况与该公司期间费用的下降不无关系的。报告期内,思妍丽期间费用占营业收入的比例分别为17.94%、16.60%和13.11%,呈现持续减少状态,尤其管理费用和销售费用的下降更加明显,2017年,在营业收入仅下滑0.87%的情况下,销售费用减少了9.65%,管理费用更是减少了25.84%。在营收微幅下滑下,费用却出现了大幅下降,如此数据变化着实显得有些异常。

如果说思妍丽经营不善,大量店铺关闭,那么期间费用大幅减少尚可理解,但是从并购草案披露的数据来看,2016年、2017年和2018年1~6月,其直营店数量分别有101家、99家和101家,加盟店数量分别为42家、42家和43家,店铺数量相对稳定,根本没有出现大量关闭的现象,如此结果也就让人对其期间费用的大幅减少现象不能不提起警惕。

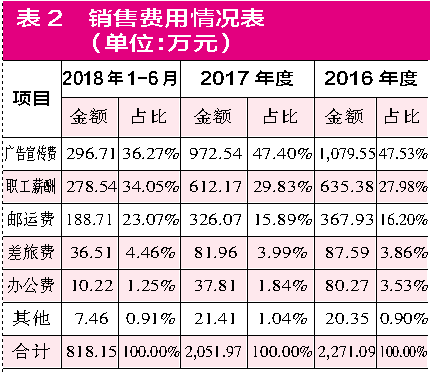

从思妍丽销售费用情况表来看,报告期内该公司广告宣传费用大幅减少,尚可理解为其减少了广告投放力度,但是职工薪酬为何也在减少呢?一家发展良好且稳定的企业,企业职工的薪酬应该是快速增加的才合理,而不应该出现减少才对。此外,其办公费用本身就不高,只有几十万元,然而这竟然也出现了大幅下降,这又是什么原因呢?

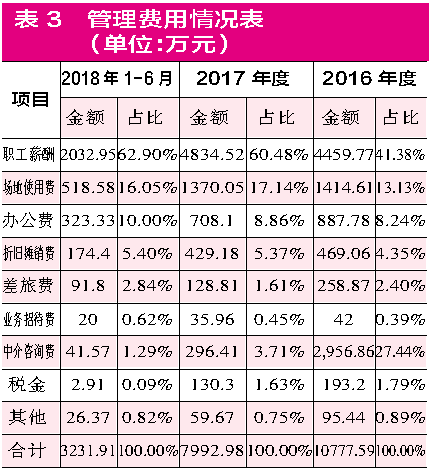

更令人诧异的是其管理费用,其管理费用中不仅仅是场地使用费、办公费、折旧摊销、差旅费在不断减少,最为引人注目的则是其中介咨询费,从2016年的2956.86万元减少到2017年的296.41万元,而2018年1~6月更是减少到41.57万元,不足2016年的零头。其给出的解释是“2016年中介咨询费较高,主要系2016年标的公司股权转让产生的中介机构费等交易费用。”然而问题在于,公司并非只在2016年进行了大量的股权转让,其2018年2月份同样进行过大量的股权转让发生,为何2018年1~6月的中介咨询费就仅有41.57万元呢?显然,其中介咨询费用突然大幅下降很可能不像其介绍的这么简单。

既然是其费用下降已经存在很多疑点了,那么其营收微降下的利润同比大增情况就同样也是值得怀疑的。此外,对于一家发展前景良好的公司来说,其营业收入应该有持续稳定的增长,才能保证企业未来业绩的增长,如果营业收入都驻足不前了,即便是通过优化管理、节约成本等手段短期内能实现利润的增加,但增利空间也是相当有限且不具备可持续性的。

业绩承诺缺乏实质意义

正如上文所述,思妍丽业绩想要实现稳定持续增长并不容易,而其业绩一旦出现下滑,则标的公司的业绩承诺恐怕也将很难完成。

根据预案披露,本次交易的业绩承诺人为潮尚精创,根据其承诺,2018年度、2019年度、2020年度和2021年度(以下简称“业绩承诺期”)思妍丽实现的扣除非经常性损益后归属于母公司的净利润分别不低于人民币1亿元、1.2亿元、1.4亿元、1.6亿元,业绩承诺期累积净利润不低于人民币5.2亿元。

从实际情况来看,思妍丽2017年实现的净利润仅有7076万元,其2018年如果想要实现1亿元的业绩承诺,需要实现41.32%的净利润增幅才行,这对于营业收入近年毫无增长的思妍丽来说,压力并不小。根据草案披露,虽然其2018年1~6月已经实现净利润5540万元,但其实现的营业收入却只有3.27亿元,尚不足2017年全年营业收入的一半,其想要靠压缩成本来实现1亿元的利润,恐怕并不太现实。虽然草案表示“业绩承诺期内,若某一年度标的公司截至当期期末累积实现净利润低于累积承诺净利润,则补偿义务人应向上市公司进行补偿。”但需要警惕的是,A股市场上,大股东逃避补偿的案例是不胜枚举的,更何况业绩承诺人潮尚精创还是上市公司的“自己人”呢?

在此次并购方案中,还有一点是让人奇怪的,潮宏基既然要并购思妍丽,为何不直接找该公司原来的股东谈判并购,而是非要让“自己人”潮尚精创高价从原来的大股东渣打直投和渣打毛里求斯手中接盘大量股权后再进行并购呢?而这样的做法,又使得业绩承诺人从思妍丽原来大股东变成了潮尚精创,疑点在于,潮尚精创为何这么愿意抢当“冤大头”?

事实上,就潮尚精创与上市公司的关系来看,思妍丽未来即使真的无法完成业绩承诺,通过对上市公司的控制权,以及对标的公司的控制权,廖氏家族也是能在客观上拥有财务调节便利的,这样看来,这个“冤大头”其实一点也不冤,毕竟,提前购得更多的股权,其在后续的并购中具备了更多的操作空间。这样看来,潮尚精创的业绩承诺似乎只是为了应付审核的一种形式而已,并没有多少业绩承诺的约束意义。

值得注意的是,本次并购一旦完成,高达580.52%的评估增值率,13.37亿元的交易价格,将带给潮宏基巨大商誉增值。潮宏基在此前的并购中,截至2018年6月末已经形成了11.67亿元的商誉,占净资产的比例达到了33.05%,此次并购一旦完成,其商誉值将增加到26.9亿元,商誉占净资产的比例进一步提升至63.75%的新高度,这样的结果使得潮宏基的商誉风险进一步高企。

钱花去哪了?

根据并购草案披露,生活美容领域,思妍丽通常与上游生产商直接接洽,采购产品与美容院仪器。医疗美容领域,思妍丽通过具有医药流通资质的第三方代理商采购所需药品、耗材与仪器设备。

其中2016年、2017年以及2018年1~6月份,思妍丽向其前五大供应商采购产品金额分别为5567.57万元、5062.59万元以及4255.88万元,占采购总额的比重分别为61.83%、58.18%和64.65%,因此按照这一比例推算的话,思妍丽在以上周期内的采购总额应该分别为9004.64万元、8701.60万元及6582.95万元。那么,该公司的实际支出情况与其采购数据又是否相吻合呢?

以2017年为例来看,由于其采购总额中并不包含增值进项税,而其实际支出方面,却需要支付出17%的增值税,因此,其采购总额算上增值税的话,2017年含税采购应该为1.02亿元。那么,企业为采购支出的现金又有多少呢?

思妍丽现金流量表显示,2017年该公司反映采购支出情况的“购买商品、接受劳务支付的现金”金额高达2.45亿元,远远超过了其1.02亿元的含税采购总额,而这一年预付账款的新增金额为704万元,扣除预付账款的影响后,则实际支出的现金比含税采购总额仍然多出1.36亿元,这又是怎么回事呢?难道思妍丽2017年度为2016年支出了大量的应付账款及应付票据不成?否则又怎么会有如此巨额的采购支出呢?如果真是这样,这将导致思妍丽2017年的应付账款及应付票据应该有相应金额的减少才对,可实际情况呢?

根据思妍丽的财报来看,其报告期内并无应付票据,而当年的应付账款不但没有减少,相反还有102万元的增加,也就是说,思妍丽2017年为采购支出的现金,相比其含税采购总额反而多出了1.37亿元。那么,这多支出的1.37亿元巨款流向了何方?

同样,再看看2018年1~6月的情况。按照17%增值税计算,其当期的含税采购总额应该为7702万元,而实际上其现金流量表中当期购买商品、接受劳务支付的现金却高达13840万元,预付款项方面,当期不但没有增加,还减少了673万元。照此计算着其实际为采购支出金额相比其含税采购金额要多出6811万元,这意味着该公司当期为采购而形成的负债应该有相应金额的减少才对,可实际上根据财报数据来看,思妍丽当期的应付账款金额不但没有减少,反而增加了240万元。这就意味着,2018年1~6月其为采购支出的现金相比其含税采购金额还多出了7051万元。

由于我们缺乏思妍丽2016年期初数据,无法详细核算其实际支出与采购总额的差额,但如果仅看实际支出部分的话,其“购买商品、接受劳务支付”的现金高达2.08亿元,相比1.05亿元的含税采购总额也高出1.03亿元,如此巨额的差距,又是如何产生的呢?

显然,思妍丽用于采购的实际现金支出与其披露的采购数据是明显不相符,如果其现金流量表数据是真实的话,那么其采购数据就很是可疑了。

此外,其采购数据的可疑之处,存货数据上似乎也有所体现。根据思妍丽财报显示,2016年、2017年和2018年1~6月,思妍丽的存货金额分别为14616万元、9577万元和9352万元。而其在并购草案中解释存货变化情况时表示,其存货主要为采购的美容产品及仪器设备。2017年年末存货账面价值较2016年年末下降5038.48万元,主要系2017年标的公司解除DECLEOR产品代理协议后清理DECLEOR产品库存所致。

正如我们上文所核算出的,2016年、2017年和2018年1~6月,思妍丽的采购总额分别仅为9004.64万元、8701.60万元及6582.95万元,拿这一数据与思妍丽的存货数据对比可见,思妍丽的期末存货余额在以上周期内均高于其采购总额。

要知道,存货是要占用企业的流动资金的,除非特殊情况,否则企业不应该采购太多产品压在仓库才对。而思妍丽的存货中,美容产品是受有效期限制的,存货太多容易过期,而仪器设备也会有更新换代,因此这些产品存货太多根本没有必要,况且其存货金额已经超过了一年的采购总额,那么其何必又每年要进行采购呢?直接消耗库存不就可以了吗?显然,思妍丽的这些数据之间是存在矛盾的,如果其披露的存货数据无误的话,那么其采购总额就很有“水分”了,而这里的采购总额是由其披露的供应商数据及占比推算而来,这意味着其披露的供应商采购数据及占比可能并不真实。

采购金额的多少,直接影响到企业的成本,思妍丽营业收入在下滑,净利润却在增长,其背后是否与此有关尚无法证明,但这诸多的不合理之处恐怕需要企业予以澄清了,否则关联交易之下,高溢价并购,奇怪的业绩承诺,本就让人怀疑背后是否存在利益输送的嫌疑了,如果财务数据上面再不清不楚,那么这样的并购恐怕就需要二级市场投资者注意风险了。

(本文已刊发于2018年12月1日出版的《红周刊》)

评论