业绩不断恶化且可能出现控制权变更的中珠医疗(600568.SH)再谋划跨界,这引来监管机构火速问询。

12月3日晚,中珠医疗发布公告称,公司与中国远望通信有限公司(下称远望通信)签订了《合作意向书》,双方将成立合资公司(项目公司),在无人机、航天通信、军工材料和技术等方面开展合作。

该公告甫出便受到监管机构关注。上交所同日晚迅速下发问询函,要求公司对计划合作的军工业务方向、具体计划和后续进展、合作对方情况等作出补充披露。

在中珠医疗业绩不断恶化的情况下,选择再跨界似乎是公司原有转型屡屡碰壁后的无奈选择,显示出公司缺乏清晰、明确、长远的战略发展规划,而萌生去意的控股股东同样使得公司的未来发展方向显得模糊。

项目可行性和投资能力存疑

公告信息显示,此次与中珠医疗达成合作意向的远望通信成立于1991年,是我国航天领域最大军工企业之一,2000年正式由部队企业转制到国防科工委。目前隶属于航天科技集团,并由国资委与中国人民解放军总装备部双重管理,主营业务为卫星通信、航天系统服务、卫星地面与海洋监测兼备军工材料、航天军工技术及规划等领域。

值得一提的是,远望通信近十年来参与了“神舟”航天载人项目、“嫦娥”探月工程、“东风”系列型号开发项目的通信保障工作,被认定为国家信息化工程重大项目建设企业和国家信息产业部重点支持的IT企业。

根据双方合作内容,远望通信将所有的军工资质及技术授权给项目公司使用,并积极帮助项目公司获取订单。但公告对远望通信有关项目、财务情况等核心信息并未作出披露。

对此,上交所除了要求中珠医疗对计划合作的军工业务的发展方向、业务模式,以及项目可行性、是否已拟定具体合作计划、运营模式等作出说明外,还要求公司对远望通信的股权结构、关联关系、财务指标、现有军工资质及技术专利,以及公告披露的各项国家项目中的具体业务开展情况等作出补充披露。

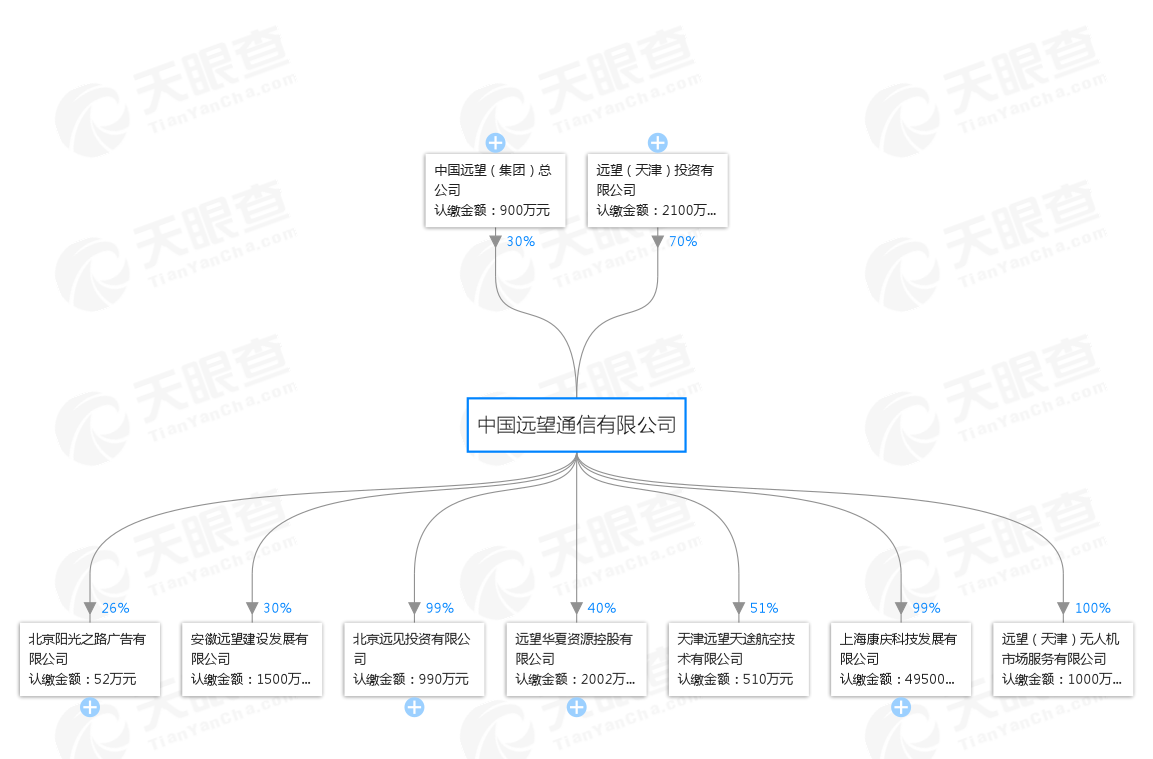

据天眼查,南洋担任远望通信法定代表人兼董事长,远望(天津)投资有限公司(下称远望天津)和中国远望(集团)总公司分别持有远望通信70%、30%股权。远望天津由担任远望通信董事的杨光和卢江明分别持股99.17%、0.83%,故可判定杨光为远望通信实控人。

天眼查还显示,远望通信实际控制5家公司,参股两家公司。截至2014年底,远望通信资产总额为5849万元,净资产近1913万元,即负债近3937万元;该年销售收入为0,净利润-1.66万元,最近三年未披露有关财务情况。

另外,上交所还要求中珠医疗补充披露合作双方在拟合作领域是否具备必需的人员、技术条件和业务运营经验,补充披露有关法律法规及行业准入要求,以及需要获取的资质或执业资格要求,需履行的审批程序等,并进行充分风险提示。

中珠医疗方面表示,目前具体合作内容尚在论证中,尚未实际开展合作事项。鉴于公司首次布局相关军工业务领域,尚未取得相关行业准入资质及配备相应人员,公司将积极论证合作事项的可行性,具体合作事宜及实施进展尚存在不确定性。

对于此次合作,中珠医疗表示,意向书的签订是公司根据自身发展需要,拟调整战略规划,布局包括但不限于无人机产业链等相关军工业务,将现有优势资源进行整合,在夯实医疗医药大健康产业的前提下,探索新项目可行性,培育公司新的盈利增长点。

为此,中珠医疗第一期计划投资不低于5亿元,后期根据项目公司生产销售需求增加投资,配合项目公司实现年产值不低于30亿元的目标。

对此上交所也要求公司补充披露:此次拟投资款项的具体支付方式、是否存在筹资安排;具体出资计划和支付安排,项目公司年产值的可行性论证;后续款项支付是否会对公司日常经营及偿债安排产生影响,公司是否具有足额投资能力。

从中珠医疗目前的现金流来看,能否进行后续大额投资存疑。截至今年三季度末,公司货币资金余额为10.92亿元,相较年初减少38%;今年前三季度经营活动产生的现金流量净额为-2.97亿元,去年则为-3.58亿元,显示公司经营活动变现能力持续减弱。

业绩持续恶化 收购屡屡碰壁

中珠医疗现金流量存在压力的背后是业绩的不断恶化。今年公司业绩依旧延续去年下降态势,前三季度实现收入5.16亿元,同比下降近17%;净利润仅有0.26亿元,同比大幅下降近90%。这两个业绩指标下降幅度均高于去年营收净利降幅。

近些年中珠医疗一直在尝试调整业务结构,在剥离建材矿业、园林绿化等资产后,逐渐形成了房地产和医药医疗双主业发展格局,尤其是在2016年公司以19亿元完成收购深圳市一体医疗科技有限公司(下称一体医疗)后,明确提出打造抗肿瘤全产业链的目标,公司发展明显向医药医疗领域倾斜,但此后转型布局却屡屡受挫。

首当其冲的是收购一体医疗所形成的近13.65亿元的商誉因其业绩不及预期而遭遇减值。受军队和武警部队全面停止有偿服务活动政策的影响,一体医疗与军队、武警医院合作中心项目自去年陆续终止,导致其未完成承诺业绩,去年因此计提商誉减值近2.64亿元;加之有关固定资产、在建工程等也有所计提减值,去年中珠医疗合计减值近3.15亿元,导致该年净利润大幅下降超过四成,扣非后净利润更是出现10年来首次亏损。

中珠医疗今年8月2日公告称,一体医疗与原有26家军队、武警医院合作中心已经全部终止合作。公司当时称,今年一体医疗合作中心业务收入和净利润存在进一步下降可能。截至三季度末,中珠医疗的商誉仍有12.28亿元,占公司净资产近20%,若一体医疗业绩仍不及预期,将对公司业绩继续产生负面影响。

此外,中珠医疗在医药医疗领域的布局也颇不顺利。去年中珠医疗计划收购韩春善控制的北京远程金卫肿瘤医院管理有限公司和北京远程心界医院管理有限公司的事项告吹,但也因此躲过一“劫”,今年上半年韩春善旗下多家公司集中爆发融资租赁风险,并面临多个诉讼。

今年中珠医疗再谋收购,但最终因交易双方就标的估值、业绩承诺等核心条款未能达成一致意见,公司又被迫终止计划超32亿元收购康泽药业股份有限公司和浙江爱德医院有限公司股权事项,公司业务布局再次碰壁。

目前,中珠医疗房地产和医药医疗业务基本达到平分秋色的状态,但房地产业务受宏观调控影响大,医药医疗业务布局又不断受挫,且面临商誉暴雷风险,不断恶化的业绩继续承压。

这或许是中珠医疗又要忙着寻找出口,跨界无人机等军工领域的重要因素,但能否落地目前还存在诸多不确定因素,但由此也可看出公司战略发展缺乏清晰、明确、长远的规划。

股价大跌 控股股东萌生去意

受中珠医疗收购失败、业绩承压等影响,公司股价在6月22日复牌后持续大跌,并在10月19日创下2011年6月以来新低,年内累计跌幅超60%。12月4日,公司股价高开,涨幅一度超过3%,但随后走低翻绿。

在此前股价持续大跌的同时,中珠医疗多名股东,包括控股股东珠海中珠集团股份有限公司(下称中珠集团)、前海开源中珠控股员工持股1号资产管理计划(下称员工持股计划)等均开启了减持,其中员工持股计划累计减持近1.39亿股,完成清仓,合计套现超过4亿元。

值得一提的是,控股股东中珠集团还萌生去意。此前的10月31日,中珠医疗公告称,中珠集团与连南瑶族自治县麦田贸易有限公司(下称麦田贸易)签署了股份转让意向书,麦田贸易有意向受让中珠集团持有的无限售条件流通股份。中珠医疗当时称,该事项可能导致公司控制权发生变更。

中珠集团面临着股权质押爆仓风险不断加剧,甚至可能出现债务危机的压力。目前,中珠集团持有公司近4.75亿股,占公司总股本的23.83%;其中无限售流通股近3.71亿股,占总股本的18.61%。

值得注意的是,中珠集团所持的公司股份近乎被全部质押,且遭遇司法冻结。另外,公司实控人许德来直接持有的近957万股公司股份也因债务纠纷被冻结。

上交所在问询函中,也要求中珠医疗补充披露此次股权转让事项的进展情况,以及此次合作意向的签署和控股股东股权变化是否存在关系,是否与麦田贸易进行沟通,是否会影响控股股东股权转让事项的继续推进。

评论