停牌9个多月的上海莱士(002252.SZ)12月7日终于复牌,筹划的390亿元并购并未给市场注上强心剂,公司股价开盘一字跌停。

截至午间收盘,该股近228万卖手压顶,股价报17.57元/股,市值蒸发超97亿元至874亿元,离千亿市值愈来愈远。

上海莱士在此前的11月22日称,公司自11月23日将继续停牌不超过10个交易日,即公司将不晚于12月7日复牌;若公司未能在停牌期限届满前召开董事会审议并披露重组预案,公司将终止此次重大资产重组。

上海莱士如期兑现了上述承诺,不仅复牌,还在12月6日晚间发布了交易预案。公司拟以发行股份的方式购买GDS全部或部分股权和天诚德国100%股权,同时拟非公开发行至多约9.95亿股份,募集配套资金不超过30亿元。

此次计划收购的GDS是一家成立于2013年专业从事免疫检测设备和试剂生产的血液检测公司,天诚德国系上海莱士控股股东科瑞天诚和莱士中国实际控制的天诚国际旗下全资子公司,下属实际经营资产为成立于1946年的血液制品企业Biotest。

但是此次发布的交易预案显然有些准备不足,多项核心条款并未确定和披露,如标的最终作价、购买GDS的股份比例、购买资产发行股份的数量、标的财务数据等。

交易预案称,目前GDS及天诚德国的审计、估值工作尚未完成,最终交易价格将以最终估值报告确认的标的股权估值结果为定价参考依据,由交易各方协商后确定。

根据初步谈判,GDS股权拟作价约50亿美元(按今年9月28日汇率,折合约343.96亿元人民币);天诚德国100%股权拟作价约5.89亿欧元(按今年9月28日汇率,折合约47.18亿元人民币)。但由于此次预案并未披露标的公司财务数据,故标的公司估值溢价情况尚不清楚,但毫无疑问将会出现溢价,并带来商誉增长。

上海莱士在预案中称,天诚德国历史收购Biotest,GDS历史收购产生较高商誉,此次交易完成后公司合并报表层面将另新增商誉。值得注意的是,公司本身商誉较高,截至今年三季度末,上海莱士商誉为57.05亿元,占总资产的比重接近50%。

若此次收购完成,上海莱士商誉恐怕将明显增长,若后续业绩不及预期,商誉减值风险突出。交易对方也将作出业绩承诺和补偿协议,但预案并未具体披露有关情况,表示具体事宜将由各方进一步协商并另行签署协议约定。

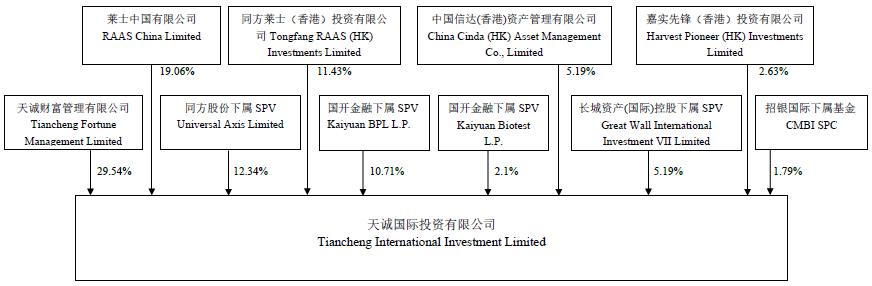

此次重组发行股份的发行对象为GDS股东基立福(Grifols S.A.)及天诚德国股东。值得注意的是,天诚德国的股权结构拟进行调整,即天诚国际十名股东拟全部或部分下沉至天诚德国层面并直接持有天诚德国的股权,该事宜尚在沟通中,待股权调整完毕后,天诚德国股东与上海莱士另行签署正式协议。

这无疑也将影响此次交易的进度。根据预案,天诚德国的现有股东为天诚国际,天诚国际现有股东包括天诚财富、莱士中国等十名股东。也就是说,这些股东将全部或部分直接成为天诚德国股东,即意味着在此次重组完成后,其也将直接成为上海莱士的股东。

同时,预案也并未披露此次收购GDS的股权比例,这或将是影响上海莱士控股情况是否会出现变更的关键因素。目前,上海莱士的控股股东为科瑞天诚和莱士中国,实控人为郑跃文和Kieu Hoang(黄凯)。

此次交易前,科瑞天诚直接持有上海莱士32.07%的股权,其控股股东科瑞集团还直接持有上海莱士0.18%的股权,科瑞天诚担任普通合伙人的宁波科瑞金鼎投资合伙企业(有限合伙)持有上海莱士4.59%的股权,故科瑞天诚直接和间接控制上海莱士36.84%的股权。

莱士中国直接持有上海莱士30.34%的股权,其全资子公司深圳莱士凯吉投资咨询有限公司持有上海莱士4.59%的股权,其全资孙公司上海凯吉进出口有限公司持有上海莱士0.31%的股权,故莱士中国直接和间接控制上海莱士35.23%的股权。

交易预案称,科瑞天诚在此次交易前后均为上海莱士的单一第一大股东及控股股东,郑跃文在此次发行股份购买资产实施前后均为上海莱士的实控人。但预案并未称另一控股股东莱士中国及另一实控人黄凯在此次交易前后的控股地位也保持不变,意味着其可能出现变更。

根据上海莱士、基立福、GDS和科瑞天诚签署的《非约束性谅解备忘录》,基立福在此次发行股份购买资产实施后将成为上海莱士的第二大股东。莱士中国目前系上海莱士第二大单一股东,即基立福可能会“威胁”到莱士中国和黄凯的控股地位。

上海莱士在交易预案中称,此次交易最终是否构成重组上市需要公司再次召开董事会审议重组正式方案时予以明确。这意味着,上海莱士控制权和实控人可能会有所变更。

值得注意的是,上海莱士在交易预案中还称,科瑞天诚同意,在此次交易交割完成之后立即向基立福委托科瑞天诚持有的上海莱士股份的投票表决权;委托完成之后,基立福应将持有足够的投票表决权以使得基立福可以控制上海莱士以实现合并上海莱士财务报表的目的。从这个角度看,若此次交易顺利完成,基立福也将成为大赢家。

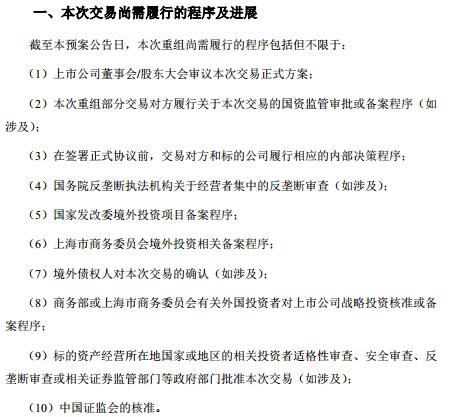

不过,此次交易具体方案尚未由交易各方通过正式协议的方式予以确认,且后续还需要履行多个程序,包括交易双方内部层面,国家发改委、商务部等部门备案,标的公司所在国家或地区有关机构批准,以及证监会审核等。这一交易最终能否完成仍存在诸多风险。

评论