蘑菇街上市的高光时刻过去还没几天,就突然被推到了舆论的风口,不过这颗“雷”来自于自家的老员工。

据脉脉上的匿名蘑菇街员工称,早期放弃了BAT的机会拿着有折扣的工资入职蘑菇街,并花6位数买下了的蘑菇街几万的期权,干劲满满希望与公司一起奋斗至上市实现财务自由。但是如今公司上市了却得知有26亿总股本,且期权要除以25,这让这名员工觉得这几年都白干了。有网友戏谑其为“以为能买房,结果剩下了厕所”。

由于人民币股票和美元股票的计价方式不同,在美上市的中国公司只能发美国存托股凭证,也就是我们所说的ADS。

简单来说,就是蘑菇街员工手里握着的期权实际上是普通股,期权价值不能直接乘以当时的股价得出,而必须根据ADS的规则合成美国的股票。

不过每家在美国上市的中国企业换算的情况都不尽相同,计算较为复杂。蘑菇街在美国纽交所挂牌上市,招股书显示,蘑菇街此次IPO共计发行475万股ADS(美国存托股票),每股ADS的首次公开发售价格为14美元,1 ADS股等于25普通股。这就是让上述蘑菇街员工愤怒的原因,“突然得知期权要除以25,总股本竟然有26亿”。

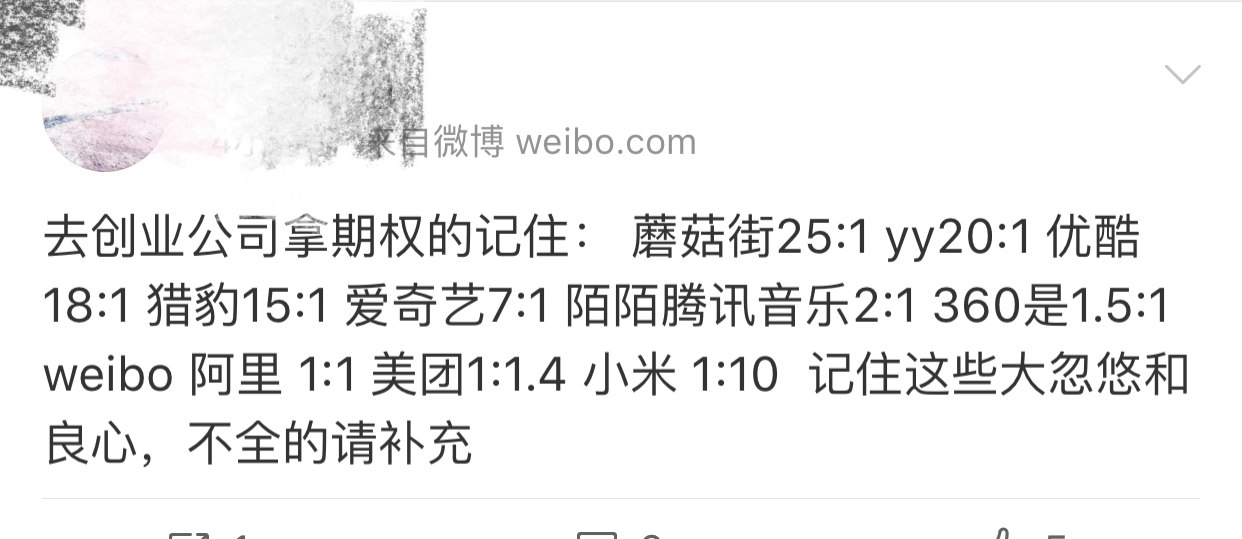

蘑菇街员工期权事情出了以后,又引发了一轮大家对创业公司期权的讨论,到底应该无视来自创业公司的期权诱惑还是怀抱“财富自由”的梦想与公司一起奋斗?这样的讨论或许永远不会停止。

截然不同的员工态度

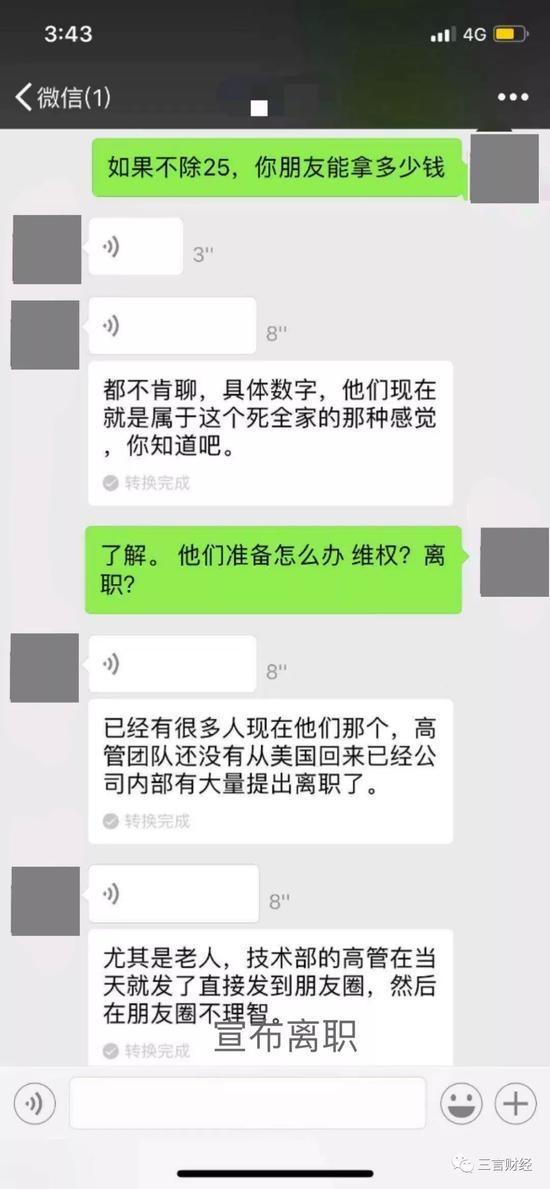

有媒体爆料,由于对期权缩水不满,已经有大量蘑菇街老员工提出了离职。界面新闻记者对此向蘑菇街方面求证,但对方尚未给与回复。

员工期权价值的公式一般认为是,股票价值-行权成本(公司给员工的买入价)-税费。截止到昨日美股收盘,蘑菇街股价为14.50,比起开盘时有小幅上涨。如果以老员工5万股期权换算,50000(期权)/25(基数)*14.5(股票价格)*6.9(汇率),最后计算得出为20万左右。不过这笔钱还没有减去高达30%左右的税费以及行权成本。所以有网友认为,这样的期权连华为的年终奖都不如,还不如去BAT。

但也有已经离职的员工认为这种对公司的不满只存在于少部分员工中,并不代表公司大多数人的看法。

林雪(化名)在蘑菇街工作五年,去年离职,一共拥有期权不到1万股,为公司免费赠予性质。林雪向界面新闻表示,当时有签合同,“但公司从没有承诺过期权的价值”,这次期权缩水风波出来后,她也和以前的同事聊过,大家都觉得心里上谈不上什么落差,“主要可能是因为对这个本来也没啥期待吧。”

同时林雪认为写这种控诉文的老员工很过分,因为在她眼中“陈琪(蘑菇街创始人)不是这样的人”。林雪觉得,陈琪人品很好,聪明,对待员工贴心,不是忘恩负义的人。另一位在蘑菇街工作3年的员工梦礼(化名)也表达了同样的看法,“修罗(陈琪)大家对他都挺认可的。”

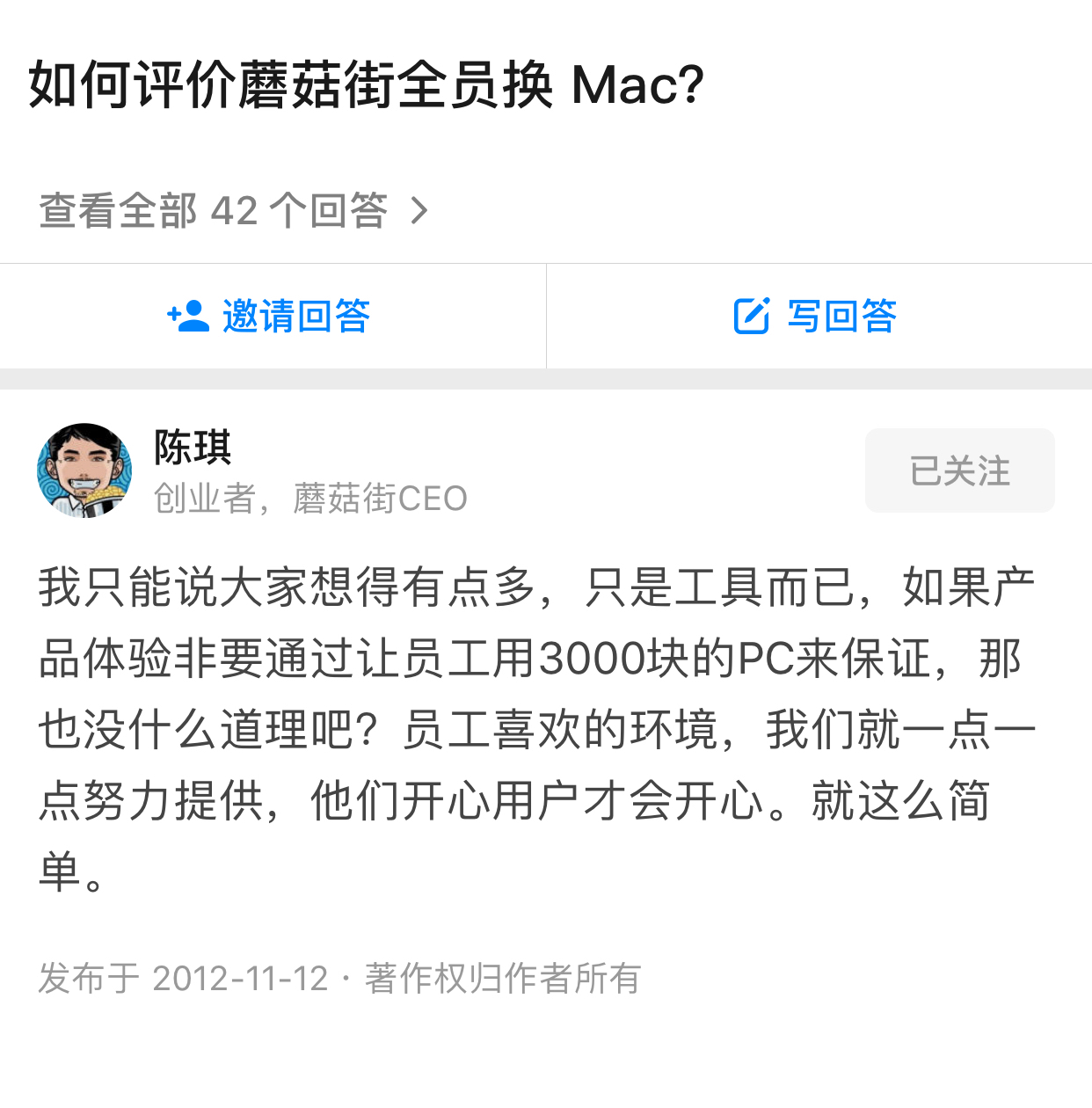

在陈琪的知乎主页上,有一条“如何评价蘑菇街全员换Mac?”的问题,提问时间是蘑菇街创立的第二年,陈琪回答道,“只是工具而已,员工喜欢的环境,我们就一点一点努力提供,他们开心用户才会开心。就是这么简单。”

不过这位创业初期抱着“让员工开心用户才会开心”的CEO,现在却让公司的员工有了“死全家”的感觉。据三言财经报道,有技术部高管得知情况后当天就在朋友圈宣布离职。

从老员工的匿名控诉中,我们了解到蘑菇街实际在给股票的时候并没有告知其总股本,也没有将稀释的情况与持股员工做沟通,员工很大程度上是自己给自己构建了一个美好的蓝图,但并未从蘑菇街处得到过证实。

知乎美股话题优秀回答者Cody认为,如果一家公司只发员工股票但没有告诉总股本,而且在后续的增发轮次中没有去询问老员工有没有需要去继续认购公司股票保持自己的份额不变,那其实是非常不道德的。另外不询问的话,还可能会有法律风险。

Cody觉得正确的计算方式应该是员工清楚自己持有百分之几的股份以及这个公司的市值多少,然后再根据市值乘以占比股份最后得出员工能拿到多少钱,“像蘑菇街这种25股普通股合成1股ADS的方式,就会造成老员工心里很大落差,但这只是一种技术的规则,核心还是看他的股票占比多少,和市值的关系怎么样,公司是否欺诈其实很难确定的。”

流血上市

对于蘑菇街来说,这个时间点选择上市恐怕也是不得已为之。

垂直电商的风光不再,蘑菇街也过了之前和美丽说合并时市值一度达到30亿美元的巅峰时期。蘑菇街此次IPO最大募资额约为7650万美元,远低于最初预计的2亿美元,缩水61.76%;首日开盘报12.25美元,较IPO发行价14美元/ADS下跌12.5%,收报14美元,持平于发行价,市值14.97亿美元,比起巅峰时期缩水一半。另外加上这次爆出的25普通股合1 ADS,也说明确实"流血"上市。

缺钱是逃不过的理由。

招股书显示,蘑菇街依旧处于亏损状态,2017 财年(截至2017年3月31日)和2018财年(截至2017年3月31日),蘑菇街调整后的净亏损分别约为人民币4.761亿元和人民币4.202亿元;截至2018年9月30日的2019财年上半年调整后净亏损为1.857亿元。。

亏损之下,现金流净流出也在一直增加。2019 财年上半年期内,现金流及其等价物仅剩 8.915 亿元,同比减少 27%。品途商业评论认为,鉴于蘑菇街短期盈利无望,提前储备充足弹药势在必行,而其现金及现金等价物仅为8.915亿元,按照每年烧4亿元的速度计算,如果没有新融资进入,蘑菇街最多只能撑两年。

中国电子商务研究中心主任曹磊在接受媒体采访时表示,蘑菇街现有现金流情况难以长期维持平台运作,公司经营现金流仍然在大幅度流出,加上现如今的一级市场融资困难,蘑菇街现在除了上市,或也别无他路可选。

或许是面对急于资本变现、摆脱现实困境以及让前期资本顺利退出的压力交杂,蘑菇街才一步步稀释了股权,牺牲了员工利益。

公开资料显示,在首次公开募股之前,蘑菇街董事和高管合计持有公司495,663,914股普通股,占总股本的19.4%。数据和26亿总股本相符。在首次公开募股后,他们将持有192,429,910股A类普通股,以及303,234,004股B类普通股,占总股本的18.5%,以及表决权的81.0%。

首次公开募股后,其中陈琪持有303,234,004股B类普通股,占总股本的11.3%,联合创始人、董事兼首席运营官岳旭强持有79,914,375股A类普通股,占总股本的3.0%;联合创始人、董事魏一搏持有107,643,285股A类普通股,占总股本的4.0%。

股权结构上,腾讯为蘑菇街的单一大股东,持股比例达17.2%。除腾讯外,蘑菇街的主要股东包括高瓴资本、挚信资本、贝塔斯曼、平安创新、启明创投、红杉资本及蓝驰创投等。

近几年,国内互联网创业公司掀起了一股赴美上市热潮,有不少公司在创业初期基于各种理由实行了“全员持股”计划。于是,伴随着之后这些公司成功上市喜讯的,还有员工憧憬像百度当时的“连扫地阿姨都发财了”这样的财富自由梦。不过现实未必如意。不只蘑菇街,优酷前几年也被老员工发文控诉过,当时优酷的比例是18:1。

这或许也在提醒创业公司应该重视信息透明度,有责任去告知员工股份比例以及目前的估值情况,再由员工自己去选择是否陪伴公司走完后面的路。

评论