特约记者|钱伯彦 陈英 发自柏林

编辑|庄键

12月5日,一场“黄背心运动”出现在德国西部小城伍珀塔尔(Wuppertal)。身着黄背心的,是1000名即将面临失业窘境的拜耳员工。

两天前,拜耳CEO维尔纳•鲍曼(Werner Baumann)宣布公司将在全球裁员1.2万人,占员工总数的10%。德国成为这次裁员的重灾区,预计约有6000名德国员工将因此丢掉饭碗。

裁员对于小城伍珀塔尔的冲击尤为巨大,这里曾是拜耳的发源地。早在1863年,集团创始人弗里德里希•拜耳在这里建立了一座染料工厂,开启了拜耳150多年的历史。此后的1912年,拜耳将总部迁至勒沃库森。

作为对发源地的特别关照,2014年,拜耳投资数亿欧元在伍珀塔尔建立了新的生物技术工厂。但这座新工厂也将随着裁员潮被关闭。

股价腰斩令投资者失望

发生在伍珀塔尔的黄背心运动只是拜耳陷入困境的冰山一角。

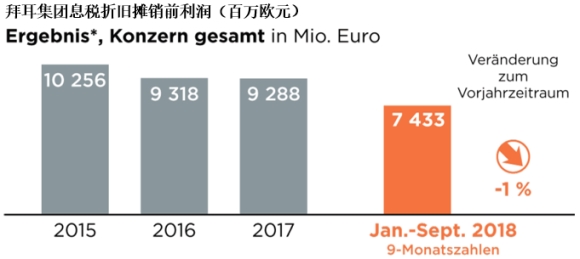

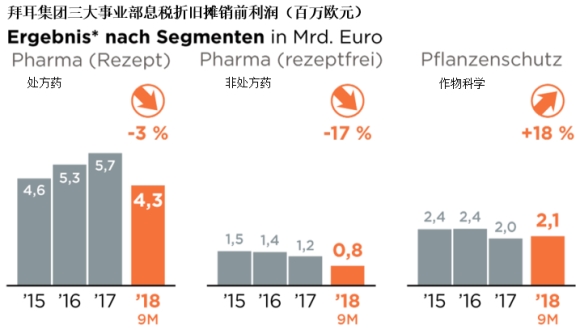

材料科技业务于2015年底被剥离之后,拜耳完成了从化工业务到生命科学业务的转型,医药、消费品医疗与作物科学(医药事业部也被称为处方药事业部)成为三大主要板块。

但如今,三大事业部却全部遭遇了滑铁卢。

重磅处方药的专利即将到期,打击了投资者对于医药事业部未来盈利能力的信心;草率收购美国默克公司保健消费品业务,导致消费品医疗事业部的业绩远不如预期;而收购孟山都所带来的负面形象,以及围绕草甘膦(Glyphosate)的巨额诉讼,不仅使得作物科学事业部面临巨大现金压力,更是像“毒丸”一样拖累拜耳的股价一路下行。

自2017年6月起,拜耳的股价已从每股约120欧元下跌至目前的62欧元,几近腰斩。股市上的糟糕表现,给现任CEO鲍曼带来了巨大的压力。

鲍曼在1988年取得商科硕士学位之后就任职于拜耳财务部门,一路平步青云。与化学专业出身的前任CEO马尔金•戴克斯(Marjin Dekkers)相比,鲍曼更加重视与投资者之间的关系以及公司股价的变化。

2016年底,戴克斯因为“身体原因”请辞CEO一职时,股东对于有着财务背景的鲍曼的偏爱,是他最终接任CEO的重要因素之一。

时过境迁,股东们对鲍曼的信任正在动摇。一位不愿署名的大股东在接受《德国商报》采访时说,“我们想知道,在如今这种状况下,持有拜耳的股票还能带给我们什么。”

当这种不信任来自于巨无霸基金贝莱德(BlackRock)和淡马锡控股(Temasek Holdings)时,鲍曼的确有理由为集团和自己感到担心。

“我们对于公司的现状和股价感到很遗憾”,在今年8月的投资者大会上,鲍曼对在场的基金经理说道,“你们的失望也是我们的失望。”

为了安抚这些投资者,鲍曼公布了一项雄心勃勃的计划。

按照他所制定的目标,到2022年,集团的营收将提升16%,至520亿欧元;净利润则会提升40%,至160亿欧元。此外,增加分红甚至是股票回购也都在考虑范围之内。

而鲍曼“五年计划”的第一步,就是缩减成本以及剥离非核心业务。

除了大面积裁员之外,拜耳还打算出售价值约70亿欧元的动物保健品部门、Dr. Scholl足部护理产品以及Coppertone防晒护理系列。鲍曼称,这些措施将从2022年起,每年为集团省下26亿欧元的开支,占到净利润提升目标的六成以上。

草甘膦诉讼能否告一段落,将成为鲍曼“五年计划”成功与否的关键因素。草甘膦是孟山都拳头产品除草剂“农达”(Roundup)的成分之一,但它被怀疑存在致癌风险。

2017年,美国一位疑似因草甘膦而身患淋巴癌的园丁将孟山都告上法庭,并指控孟山都刻意隐瞒了草甘膦的致癌风险。2018年8月,加州法院判定孟山都败诉,并赔偿患癌园丁2.89亿美元。

尽管孟山都选择就此提出上诉,但是考虑到在美国就有数千例类似的致癌事件,未来数年,拜耳不得不准备至少数十亿美元作为赔偿金。而最坏的情况将是彻底败诉,“农达”在美国被禁售。作为现金奶牛,“农达”每年为拜耳的作物科学事业部带来了18%的营收(35亿欧元)以及14%的利润。

草率收购已成为拜耳的传统

尽管鲍曼多次表示,拜耳无法预测会发生针对草甘膦的诉讼,公司当前股价下跌也只是运气欠佳,但他仍然得面对来自投资者的尖锐指责:在收购孟山都时,拜耳有没有仔细审阅过所有资料?是不是低估了孟山都所带来的法律风险?

“在尽职调查过程中我们仔细查看了所有文件”,拜耳作物科学事业部负责人利亚姆•康登(Liam Condon)否认了所有的质疑:“那时候并没有发现法律风险。”

这种说法可能不无道理。

拜耳与孟山都草签收购协议是在2016年,而直到今年8月,拜耳才正式获得孟山都所有资料的查阅权,此时,草甘膦诉讼已经登上了新闻头条。

但对康登的表态持怀疑态度的投资者也不在少数,德国Deka基金的基金经理温弗里德•马西斯(Winfried Mathes)就是其中之一。在接受德媒采访时,马西斯表示,“拜耳在大宗收购交易时出现纰漏早已有之,不仅仅是在作物科学事业部,草率的收购也是目前消费品医疗事业部出现困境的重要原因。”

2014年春,拜耳开始在消费品医疗领域发力,相继收购了德国中草药制造商Steigerwald以及云南滇虹。而最大的交易则是收购美国默克集团的非处方药和保健品业务,这其中就包括现在将被抛弃的Dr. Scholl足部护理产品和Coppertone防晒护理系列。

这笔收购花费了拜耳140亿美元,是拜耳历史上数一数二的大手笔,但如今已被证明是个灾难。

拜耳原本期望借助默克集团的产品和在北美地区的渠道,确保自身在北美非处方药和保健品市场的第一梯队地位。但事实却是,默克集团自2013年起就已经几乎停止了对非处方药部门的投资,陈旧的销售模式以及专利储备的匮乏使得该门毫无竞争力可言。直到收购完成后,拜耳才发现这些问题。

由于收购过程竞争激烈,拜耳最终的出价也明显虚高。财报中针对消费品医疗事业部高达27亿欧元的“品牌及商誉计划外折旧”,标志着拜耳最终为这笔不划算的收购盖棺定论。

失败的收购也影响到了目前依然极具竞争力的医药事业部。2013年,拜耳以8.5亿美元收购美国制药公司Conceptus,希望以此加强集团在避孕节育领域的优势。

当时,Conceptus的拳头产品Essure是市场上唯一一种无需手术切口植入的永久性节育装置,也因此被视为拜耳未来数十年的利润保障。其后不久,Essure就被发现存在严重副作用,并最终于2018年5月被美国FDA列入禁售名单。除了所有投资打了水漂外,等待拜耳的还有来自1.8万名美国妇女的诉讼。

三驾马车隐患不断

即便将饱受争议的收购事宜抛开,拜耳的三大事业部仍然存在着多项重大隐患。

在消费品医疗事业部,拜耳对于来自互联网企业的挑战一直束手无策。在德国,绝大多数非处方药都通过实体药店销售。而在北美市场,消费者一直以来都习惯在购物商圈或者沃尔玛等大商场购置非处方药,这也是拜耳耕耘多年的渠道。

亚马逊的出现给拜耳带来了巨大的价格压力,网上药房让已经习惯于忽略小药店、制定高价并给自家药品预留黄金柜面的拜耳感到无力应对。

而在广受赞誉的医药事业部,也蕴藏着盛世之下的危机。

该事业部目前的营收主要来自于拜利妥(Xarelto)和艾力雅(Eylea),但这两款药品的专利保护期都将在2023年到期。届时,来自仿制药的价格压力预计会让拜耳损失60亿欧元的营收。

如果除去拜利妥和艾力雅,拜耳目前几乎没有拿得出手、并且仍在专利保护期内的药物。在2018年前三个季度,曾被拜耳寄予厚望的新药Stivarga和Xofigo都出现了销售额下滑。

根据一家医药公司当前的研发管线(Pipeline),可以大概率确定其未来十多年的业绩走向,而拜耳在此方面的表现却不容乐观。今年春季,拜耳仍有六个有望在2019/2020年上市的研发管线,但目前已有两个被彻底取消。

拜耳医药事业部的另一个麻烦,在于对制药热点方向的误判。在近年如火如荼的癌症免疫疗法和自身免疫性疾病领域,它几乎毫无作为。

为了更加贴近市场、保持对制药领域热点的嗅觉,拜耳已经宣布将医疗事业部的研究部门和开发部门合并成研发部,并加强和外部伙伴的合作关系。研发部门的架构调整预计将裁员至少900人,作为医药研发基地的伍珀塔尔首当其冲受到了波及。

这也因此催生了德国西部小城的“黄背心运动”。从愤怒的员工到失望的股东,拜耳所面临的困境毋庸置疑,而56岁的CEO鲍曼能否带领它走出困境,则仍然是个未知数。

评论