记者|庄键 徐宁

编辑|张慧

去年10月10日,地处乐山的四川德胜集团(下称四川德胜)总部迎来了几位客人。

这些来自上海的访客中,包括中国宝武钢铁集团(下称中国宝武)董事长陈德荣和重庆钢铁(601005.SH/01053.HK)董事长周竹平。周竹平的另一身份是四源合股权投资管理有限公司(下称四源合投资)的CEO,该投资基金正是重庆钢铁的实际控制人。

四川德胜董事局主席宋德安亲自接待了这些客人。在中国民营企业500强榜单中,以稀有金属钒钛起家的四川德胜位列第140位,在省内排名前三。

四川德胜官网随后刊发的消息称,会谈期间,公司与中国宝武达成了多项共识,其中包括深化两者在西南钢铁产业集约发展方面的合作。

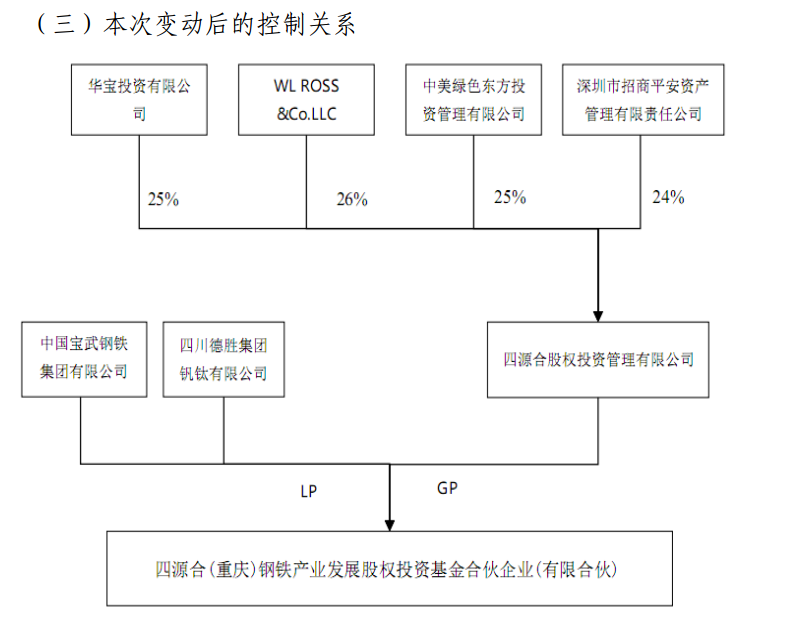

第二天,四源合(重庆)钢铁产业发展股权投资基金(下称四源合重庆基金)即宣告成立。一个月后,中国宝武和四川德胜成为了该基金的有限合伙人,两者持股比例分别为53.33%和45.33%。作为基金管理人的四源合投资持有剩余1.33%的股权。

2018年年末,重庆钢铁发布公告称,新成立的四源合重庆基金,从四源合(上海)钢铁产业股权投资基金(下称四源合上海基金)处,收购了长寿钢铁75%的股权,交易价格为45.75亿元。

由于长寿钢铁持有重庆钢铁23.51%的股份,为上市公司第一大股东,重庆钢铁的间接控股股东因此易主,变成四源合重庆基金。

四源合上海基金同样由四源合投资所管理,因此重庆钢铁的实际控制人并未发生变更。

今年1月初,上述股权更迭尘埃落定。

这家拥有840万吨产能的西南钢铁龙头就此进入新的发展阶段,中国宝武和四川德胜也将在其中扮演重要的角色。

混改拯救重庆钢铁

两年前,重庆钢铁还一度濒临破产。

2017年7月,重庆市第一中级人民法院宣布,重庆钢铁进入破产重整程序。受钢铁行业产能过剩等因素影响,彼时还是地方国企的重庆钢铁已连续两年亏损,资产负债率高达103%。

重庆钢铁的历史,可追溯至1890年湖广总督张之洞筹建的中国近代第一家官办钢铁企业汉阳铁厂。1937年“七七事变”后,汉阳铁厂逆江西迁至重庆,定址重庆大渡口,成为重庆钢铁的前身。

2017年8月,重庆钢铁与四源合投资展开接触,希望这家国内首只专注钢铁领域的投资基金,能够接手重庆钢铁的重整项目。当时,距离四源合投资完成注册尚不满一个月。

成立四源合投资的初衷,在于着眼中国钢铁行业的整合契机,解决产业集中度偏低的问题。当时,国内前十大钢铁企业的市场份额仅为35%左右,与政府制定的发展目标相差近一倍。

四源合投资拥有四家股东,中国宝武和中美绿色基金分别持股25%,招商局集团占比24%。WL罗斯公司为最大单一股东,持股比例为26%。WL罗斯公司是一家成立于2000年的私募股权基金,曾并购重组美国第四大钢铁厂LTV和美国钢铁巨头伯利恒钢铁,主导了美国上一轮钢铁产业整合。

作为四源合投资的主要发起人,中国宝武希望采用一种更为市场化的方式推动国内钢铁行业整合。

借助于政府的有形之手,中国宝武的前身宝钢集团此前曾整合过八一钢铁集团、韶关钢铁集团等公司,但这些重组均受困于体制机制障碍,整合效率多少受到影响。中国宝武因此决定另起炉灶。

四源合投资的管理团队大部分来自中国宝武和WL罗斯公司,另外两家股东则主要以财务投资人的角色参与,同时起到了平衡股权配置的功能,确保四源合投资的国资占比不超过50%。

四源合投资设立伊始,就有着混合所有制企业的基因,并且独立于中国宝武等各股东方。

重庆钢铁是四源合投资成立后的第一个重整项目。2017年10月,由其管理的四源合上海基金出资30亿元,与重庆战新基金以75:25的股比,合资组建了长寿钢铁,并以后者为主体,完成了重庆钢铁的重组,继而成为上市公司的最大股东。

随后,四源合物色了一支由五人组成的管理团队,接手重庆钢铁的日常运营。经历司法重整后,重庆钢铁已剥离了大批低效、无效资产,并化解了417亿元债务,资产负债率下降为33%。

改换门庭的第一年,重庆钢铁就摆脱了连年亏损。2018年前三季度,公司净利润达到14.8亿元,同比大幅扭亏。

意料之中的接盘者

在这场钢铁企业的重整案中,尚有一个问题等待解决。

接盘重庆钢铁时,四源合上海基金所使用的30亿元投资款中,主要为过桥资金。这些资金在一年到期后,需要有新的长期资金作为接续。

四源合投资拥有两个选项,一是继续引入作为过渡的金融投资人,二是直接寻找愿意接手重庆钢铁的产业资金,先安排其以基金有限合伙人的身份介入。四源合投资最终选择了后者,率先表达出这一意向的产业投资人,正是四源合投资发起方之一的中国宝武。

2017年,中国宝武提出了将集团钢铁产能扩展至1亿吨的中长期目标,其目前的产能规模约为7000万吨。公司一把手陈德荣曾解释称,这项扩张计划将通过行业内的联合重组,而非借助于新建钢厂来实现。

在四源合投资设立之初已明确,同等条件下,中国宝武对于四源合所重整的标的拥有第一顺位优先受让权。尽管当时所说的受让权,与目前成为并购基金的有限合伙人形式不同,但两种方式有着类似的意义。

就重庆钢铁的个案而言,对于中国宝武成为未来接盘者,公司曾经的控股股东重庆市国资委也颇为认可。

这一点在重庆钢铁破产重整方案中已有所体现。作为重组方,四源合投资当时曾作出承诺,除非中国宝武或其控股子公司投资重庆钢铁,否则其需要在五年之内保持对重庆钢铁的控制权。

在四源合投资接手后,重庆钢铁由地方国企变为混合所有制企业,公司的高管任命、薪酬体系等重要事项不再受重庆市国资委管理,可以通过董事会或股东大会直接决定。

作为实际控制人,四源合投资可以借助市场化方式引入管理团队,同时制定激励约束机制,将管理层、股东、员工和公司的整体利益挂钩。在国有企业的管理体制下,上述做法要想成为现实,通常会面临诸多困难。

但如果中国宝武以四源合重庆基金唯一出资方的身份入局,重庆钢铁很可能被认定为中国宝武的控股子公司,从而归入央企的管理体系。它也无法再享有混合所有制所带来的灵活性。

因此,在中国宝武看来,还需要为重庆钢铁引入一家民营企业作为新的投资人。

民企四川德胜入局

在对几家可能的产业投资人综合筛选后,最终进入四源合投资视野的,是成立于1997年的四川德胜,其业务版图涵盖钒钛资源、能源化工、现代物流等多个领域,年营收达到370亿元。

四川德胜与重庆钢铁早有交集,此前重庆钢铁破产重整时,它也曾有意参与,但并未如愿。一年后,这家四川民营企业又迎来了新的机会。

在提供给界面新闻的一份声明中,四川德胜提及,相信这次合作将拉开西部钢铁混改及整合的序幕,为西部钢铁行业的良性发展奠定基础,也会为混改树立典范。

在中国宝武、四川德胜和四源合投资所签订的协议中明确,四源合重庆基金的运营模式为“4+3”,即四年的投资期加上三年的退出期。

四源合投资CEO周竹平此前曾提及,作为基金管理人,四源合投资的具体退出时间视情况而定。当各方股东认为重庆钢铁发展已走上正轨时,四源合就可以随时选择退出。

届时,中国宝武和四川德胜在告别有限合伙人的身份后,将大概率成为重庆钢铁的前两大股东。期间所存在的不确定性在于,重庆钢铁将如何搭建一个新机制,确保公司混合所有制得以延续。

四源合投资总经理(行政)虞红称,这一方面将寄希望于制度本身的改进和完善。另一方面,她也相信中国宝武和四川德胜会帮助重庆钢铁设计出一个合适的新机制,以利于公司的良性发展。

当然,这并非眼前最为紧迫的任务。过去一年,重庆钢铁走过了“止血阶段”,但如何在未来恢复公司的造血功能,乃至提升智慧制造、绿色制造水平,实现“中国西南地区最具竞争力的钢铁企业”等目标,依然充满挑战。

在成为四源合重庆基金的有限合伙人后,中国宝武计划派遣一批专家团队,对重庆钢铁进行全方位的管理诊断,并提供管理咨询。该团队由重庆钢铁以支付咨询费的市场化方式聘请。

虞红称,过去一年,新的重庆钢铁高管团队解决了公司的组织架构、运营体系等问题,但企业肌体内长期积累的痼疾还需要时间逐渐调理。

评论