文|雨来财经 南溪月

卢志强和他的泛海控股,在延续一年多的增持后,终于迎来股市做多行情。泛海控股更是罕见地抓到两个涨停。

但它的警报解除了么?市场仍不能给予明确答复。

尤其是泛海控股的负债,很难在短时间发生根本性的好转;而且控股股东中国泛海累计质押占其持股比例九成以上。

高层换血也是一大变化,但时间尚短,一时看不出向好的变化。慢慢展开泛海控股这幅画轴,其蛛丝马迹的变化,还拚不出更加广阔和明朗的前景。

可以确定的是,仍然要为武汉CBD注入后续资金。

雨来财经独家消息,有业内人士透露,该公司融资定增额度为190亿。

向好的行情也带来另一种可能,在很短的时间,卢志强的大手,要将泛海控股的市值推到500亿,实现了这个目标,意味着三年前的定向增发方案,迎来崭新的局面。

至此,其股价还有33%的上涨空间;值得市场想象和期待——

01

转型中途的泛海控股,如同长途跋涉的行者,周围的警报尚未完全解除。

在泛海控股的战略定位中,金融、房地产和战略投资是三个主战场,金融处于执牛耳的地位。

市场注意到的新变化是,泛海控股正在完成新一轮布局,其产业结构、负债结构和管理结构已发生重大变化。

最引人注目的,还是当家人卢志强继续当选董事长。这,凸显了泛海控股在整个集团的核心地位。

卢志强在A股控制的上市平台为泛海控股和民生控股。泛海控股一度是公司地产业务平台,更名后频繁注入金融资产。

前些年的极度扩张,导致其负债率居高不下。所以泛海控股的转型相当痛苦,尤其是前段时间身处去杠杆的大环境下,剥离房地产的步子也是越走越快。

摆在卢志强和泛海控股面前的最棘手事情是,今年大约500亿元的到期债务,其中包括一笔将于5月到期的4亿美元高级票据。

雨来财经独家获悉,有业内人士透露,该公司融资定增额度为190亿;这有助于泛海继续转型动作,不断跨向理想中的目标。

目前看不出泛海大变局的新场景,我们只好回溯过往,以发现其前进的神秘动力。

02

每个人的创业史,都有其个性与时代叠加的斑斓色彩,都是独特而不可复制的。

1952年出生的卢志强,29岁就成为潍坊技术开发中心办公室副主任,这个官职为他下海开了一道方便之门:思想、信息与交往,在当时颇为新潮。

而他的起步是相当高的。有资料显示,1985年创办的山东通达经济技术集团有限公司(后更名泛海集团有限公司)注册资本达到7.3亿,1988年创办的泛海控股集团注册资本达到40亿。有人进行了横向比较,上世纪80年代,猪肉不到5毛一斤,1985年山东全省GDP才680亿。还有一个数字是,1984年成立的联想,中科院就给了20万。

哪来那么多钱?确实是个谜。不过,这从侧面证实了卢志强的能力,不是吹的。

1992年,不惑之年的卢志强进入复旦大学,获得经济学硕士学位。其后卢志强对复旦大学的捐赠十分慷慨,累计捐款10.43亿,刷新中国大学校友捐赠最高纪录。

卢志强很注意积累政商资源,1994年加入由众多企业家组成的泰山会,成员包括段永基、柳传志、段永平、冯仑、史玉柱、郭广昌等人。

潍坊地区的泛海城市花园和泛海大酒店是其早年代表作,后期在青岛又开发了泛海名人广场和泛海名人大酒店。

但他想把企业做到北京去。于是有了他的第一步蛙跳:从山东到北京。

1994年,借助政府宏伟的“八七扶贫攻坚计划”,刘永好等10位民营企业家倡议《让我们投身到扶贫的光彩事业中来》,闻名全国的光彩事业就此发起。1995年10月25日,中国光彩事业促进会成立。

有资料显示,早在1995年7月,卢志强在北京注册了“光彩事业投资管理有限责任公司”,股东包括泛海、联想和四通。其中泛海持股91.2%,四通联想等持股5.8%,另外3%留给了即将成立的中国光彩事业促进会。

不久后的1998年,光彩事业投资从深圳南油集团手里,成功将上市公司南油物业收入囊中,并更名“光彩建设”,后来成为今天泛海系的上市公司主体——泛海控股。

卢志强和他的企业终于有了大规模运作资金的平台。这只股票也创造出神话,从每股3元暴涨至23元。

03

后来泛海控股成了卢志强的轴心公司。

顶着光彩事业的光环,数十家泛海系公司喷勃而出,迅速在房地产、金融、高科技等领域铺展开来,泛海系逐渐成为全国性的企业集团。

中国首家民营银行的诞生,多少与卢志强有关。1993年,卢志强做东,在山东潍坊召开首届泰山会,会员普遍提出,民办企业最大的困难就是贷款难,创办一家民营银行的动议由此而生。 后来民生银行成立,这是国内首家由民间资本设立的全国性商业银行。59位参股股东中,卢志强位列其中。

2000年后,金融业开始对民营资本开放。卢志强的公司“攻城掠地”,先后成为民生银行、海通证券、民生保险、民生证券、民生典当的大股东,并成功地在银行、证券、保险等领域构建庞大的“金融王国”。

卢志强又谋求地产整体上市。2007年,在两次资产重组后,终于完成了房地产业务的上市目标。

不久,卢志强以北京为中心,完成了在节点城市的布局。在北京拥有光彩国际公寓、光彩国际中心、泛海国际居住区等项目,在武汉投资开发中央商务区等项目,在上海规划建设泛海新世界等项目,在深圳开发有荟芳园、新世纪家园、山居岁月、新天地公寓等项目。

2014年,公司更名为泛海控股,标志着泛海在下一盘更大的棋。

泛海控股由一家地产公司转型为涵盖“金融+房地产+战略投资”的综合性控股公司。截至目前,其涉足银行、证券、信托、保险、基金、资管等多个金融领域,获得全部金融业务牌照。

之后,扩张态势有增无减。参股亚太环宇连同大股东泛海集团斥资27亿美元收购美国最大的长期护理保险公司Genworth金融集团,该收购事项公司耗资约46亿元。泛海控股收购香港全牌照券商华富国际控股有限公司51%股权,耗资约10亿元向金融领域转型。2014年,公司进军海外地产,相继收购了美国洛杉矶、旧金山、加利福尼亚、夏威夷等多个地产项目。截至2016年底,其海外地产收购成本已超过80亿元。

战略投资方面,泛海控股相继入股万达影视、民生银行、北汽新能源、汇源果汁、中信股份、中信银行、广发证券等公司,其勃勃的雄心,令市场为之慨叹。

泛海系的第二次蛙跳,是从全国性的公司继续向海外拓展。

04

泛海控股的转型,从2014年开始,一直到今天仍然处于进行时。

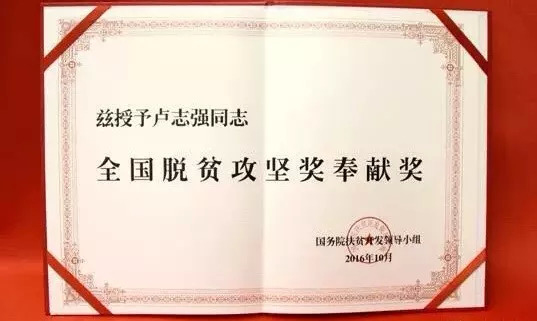

当时63岁的卢志强从幕后走向台前,出任泛海控股的董事长,可以视作泛海系的第三次蛙跳。

2015年5月,泛海控股表决通过新一任董事会,新增选的9名新晋董事均来自于非地产领域。有地产操作经验的原高管团队将退出董事会,而有着银行、信托、保险、证券履历的高管进驻泛海控股董事会。

高管层的变动意味着新格局的出现,卢志强和泛海控股,出于对地产市场黄金期结束的判断,已经达成了某种共识:大踏步撤离房地产。

在去杠杆的大环境下,泛海控股的转型异常艰难。

外界称之为泛海控股的资本局出现了,它是以高负债+高担保+高质押为特点的。

首先是负债。公开数据显示,2014年,公司负债584亿,随着新业务扩张,负债连年攀升,到2018年三季度末,负债总额飙升至1786亿,比2014年扩张了3倍多,资产负债率高达85.9%。2018年年中时,泛海控股短期债务与货币资金之间的缺口即达362.68亿元,资金链高度承压。

负债飙升带来的除了偿债压力,巨额财务费用也吞噬了净利润。到2018年第三季度末,其利息支出已达15.83亿元,超过前一年同期归属母公司股东的净利润。2019年同样不容乐观,年内大约500亿元债务到期,其中包括一笔将于5月到期的4亿美元高级票据。

其次是高额担保。泛海控股的担保余额也水涨船高。今年1月22日公告称,公司及控股子公司对外担保实际余额为849.7亿元,占公司经审计净资产的423.38%。

最后是高比例质押。其官网显示,目前中国泛海控股集团有限公司累计质押占其持股比例99.56% 。

05

这个左右手互搏的资本大戏,不乏险象环生的剧情。

泛海控股希望以股权融资。2016年,泛海控股推出了一项定增计划,拟融资150 亿元,底价9.36 元/股,方案已获股东大会批准,只待监管部门批文,若增发顺利将改善公司高负债现状。

然而地产业绩的下滑,拖累股价下跌。 2017年1月17日,泛海控股发布公告,称非公开发行拟募集资金总额由之前的不超过150亿元减少为不超过119亿元,发行底价保持不变。

市场环境持续低迷,到了2018年,泛海控股不得不申请将股东批准的定增方案再延期一年。与此同时,2018年发力推动并有可能促成公司继续转型的资产重组方案,最后突然终止。有分析称,或与其重组资产的复杂性及利益关联方的需求难以平衡有关。

雨来财经注意到,定增计划直指武汉CBD,为了这张星光熠熠的地产王牌,卢志强和泛海控股,也付出了巨大代价。

泛海控股官网显示,武汉中央商务区由旗下的武汉中央商务区建投公司开发建设,规划面积7.41平方公里,建筑面积约1400万平方米,是武汉市“十二五”规划的以金融、保险、贸易、信息、咨询等产业为主的华中地区现代服务业中心,以集团总部办公为主,辅之中介服务业,汇聚会展、零售、酒店、居住等功能的综合性城市中心区。

这个预计总投资419.56亿元的大项目,持续考验着公司的盈利能力及偿债能力。截至2018年年底,泛海控股仍为武汉公司的8.1亿元债务提供担保。

去年8月3日,泛海控股发布公告,为全资子公司武汉中央商务区股份有限公司实施增资扩股,武汉公司注册资本由350亿元增至366.19亿元。此前的7月13日,泛海控股公告,浙江公司、武汉公司拟发行商业不动产抵押贷款资产支持证券,融资9.1亿元用于武汉中心项目开发建设。

武汉CBD项目,如此巨大的规模和体量,由泛海一家大包大揽,不确定因素着实太多。

它极可能成为卢志强的泛海控股转型成功的试金石。

后面的剧情仍然跌岩起伏,资金将扮演重要角色,充钱续命则是主线。

06

没有比卖地更粗暴且见效最快的了。

今年1月份,卢志强与孙宏斌的一笔朋友圈的交易,备受业界瞩目。

1月21日,卢志强的泛海控股宣布旗下控股子公司拟将位于北京、上海的两个核心地产项目出售给孙宏斌的融创。

这是今年房地产行业第一笔大交易。其交易重点是,融创将向泛海支付148.87亿元的总对价,其中现金支付125.53亿元,同时冲抵债务23.34亿元;标的公司剩余存量债务还将由融创接手。所交易的核心资产为北京泛海国际居住区1#地块和上海董家渡项目10#、12#和14#地块,前者位于北京东四环朝阳公园附近,后者为上海外滩仅剩的一块待开发土地,堪称核心地段中的核心地段。

泛海控股称,未来其地产板块将聚焦于自身优势更为突出、发展空间更为广阔且更符合公司未来发展战略的武汉中央商务区项目。并可依托武汉CBD更好地促进公司金融、战略投资、不动产运营和资产管理等各项业务的联结,推动公司向多元化业务形态构成的综合型控股公司深入转型。

市场也关注着泛海控股新一届董事会,宋宏谋被聘为新任总裁。

在董事会人员组成上,泛海"掌门人"卢志强将继续担任董事长把握战略方向,其余6名非独立董事均为金融、投资行业背景,这宣示了泛海控股进一步聚焦金融业务、深入推进战略转型的决心。接任总裁的宋宏谋过往长期从事金融监管、金融经济和服务等工作,他的管理学博士和泰康人寿高管的履历对泛海意义深远。

令人欣慰的是,虽然压力当头,但与其它地产公司比较,泛海控股的转型可以说是成功的。去年上半年,泛海控股金融业务收入达39.21亿元,占总营收的77.05%;房地产业务收入8.63亿元,占比16.96%,真正摆脱了对房地产的单一依赖。

07

股市的行情说来就来了。泛海控股在延续一年多的增持后,股价终于迎来强劲反弹。

2月25日和26日,泛海控股惊现近三年罕见的两连板。

究其原因,大约一个月前的公告,很可能提振了市场信心。

1月28日晚间,泛海控股公告称,控股股东及其董监高增持公司股份计划已完成。

控股股东中国泛海于2018年6月20日至12月31日,通过深交所集中竞价方式,增持公司股份4060.98万股,增持比例为0.79%,增持金额为2.60亿元。董监高通过集中竞价方式,共增持股份2150.33万股,增持比例为0.41%,增持金额为1.18亿元。泛海集团大幅增持泛海控股,始于2017年11月20日,当时通过二级市场增持了410.50万股,至当年底,泛海集团就实施了11次增持。去年5月,泛海集团继续密集增持。从5月21日开始至6月22日,一个月实施了14次增持操作,增持股份占总股本的0.7072%。

而此前由于大盘低迷,股东和高管的增持并未阻止股价下跌。前年11月20日,股价收报7.52元;到去年7月5日,股价最低下探至4.5元,创下近四年新低。

该股强势反弹,截至2月27日,盘中升至最高点7.24元,距股东和高管最初增持的价位,已经不远了。

如此说来,卢志强和他的泛海控股,很可能最难的日子过去了。

但在相当长的时间,它仍然要为武汉CBD注入资金。

除了融资定增额度,雨来财经推测,向好的股市行情,还将为泛海控股带来另一种可能——

以今天股价涨停进行测算,该股若升至9.36元,还需要33%的上涨空间;一旦突破这个价位,其三年前的定向增发方案,将呈现一番扬眉吐气的新局面。

能实现这个目标么,这是泛海控股留给市场的一大悬念。

END

雨来财经微信号:yulaicaijing

评论