记者 |

编辑 | 石一瑛

李宁变了。

这家国产运动品牌,一年三次踏上了顶级时装周的秀场,全力推动产品的潮牌化。显眼的汉字、黄红配色、中国风元素设计,颠覆着李宁的老旧形象。

这一年,“中国李宁”已经成为国内运动用品市场最被熟知的故事之一。

热闹背后,李宁交出了一份不错的财报:截至2018年12月31日,李宁集团全年营收同比增长18.45%至105.11亿元,净利润增长39%至7.15亿元。时隔8年等待,李宁终于完成营收破百亿的目标,业绩逐步复苏。

其中,在中国李宁系列的带动下,2018年,运动时尚品类的零售流水同比上升42%。

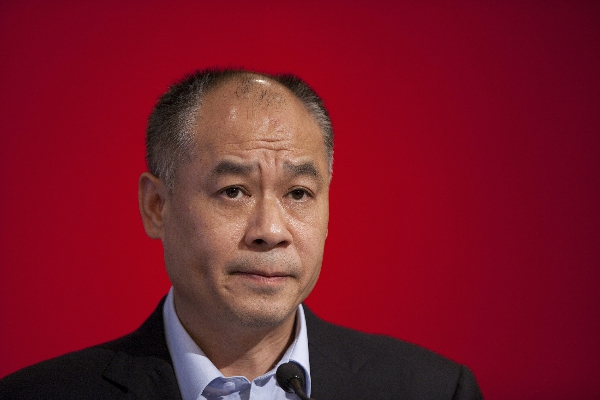

李宁公司首席财务官曾华锋向界面新闻透露,中国李宁的利润空间很高,并明显带动品牌溢价能力的提升。但因为业绩太好,他无意为中国李宁设定收益目标。

财报发布会上,中国李宁的标志被放在背景板的显眼位置——这个时尚潮牌的塑造,成为品牌焕新和高端化转型的重要一步。

面对这份首破百亿的成绩单,创始人李宁的满意溢于言表。3月22日,在香港中环大厦35楼,他当众立下“中国第一,亚洲第一,国际领先”的目标,颇有隔空宣战本土头牌安踏的意味。

不过,受关注度迅速提升的同时,这位追赶者要面对运营效率偏低、核心运动品类有待被认可、价位提升的市场接受度等痛点。品牌高端化转型是一件需要“久久为功”的事情,而非“一季两季”的走秀过程。

显然,挑战安踏,重返国产运动品牌第一的位置,更是如此。

- 潮牌中国李宁带动,李宁的溢价能力高了

李宁走向秀场,最初是一个仓促的决定。

当时,天猫与纽约时装周合作举办“中国日(China Day)”活动,需要寻找一个中国运动品牌,由明星运动员创办的李宁成为最终选项。

李宁纽约时装周首席设计师陈李杰向《第一财经》提到,“2018年2月7日正式走秀,但我们是在2017年12月底突然接到的任务。我印象非常深刻,是过完那一年的圣诞节回来,一上班就知道我们要参加纽约时装周。”

从纽约、巴黎到重回纽约,与时装秀场一起名声大噪的是全新运动时尚品类中国李宁。

作为时装周策略的主要推手,2017年10月,李宁集团副总裁洪玉儒最早开始提中国李宁的概念。其产品定位很明确:潮流,时尚,针对年轻人群。

李宁对界面新闻说:“运动,年轻人永远是主力。”

为了配合年轻时尚策略,这一年,李宁品牌力推联名款,分别与红旗汽车、洛杉矶潮牌X-Large、涂鸦品牌OG Slick、健身品牌CHISELED、德邦快递、迪士尼都推出过联名产品。

从过去一年的数字看,李宁的潮牌投入收获显著——运动时尚品类的零售流水增速高达42%,高于其余所有品类的增幅,全年运动时尚服装销量超550万件,6个月的新品售罄率为70%。

李宁解释说,除了明星系列中国李宁,运动时尚品类还包含篮球、跑步、训练等产品线旗下的款式,“我觉得运动时尚、运动生活这部分,可能更符合中国现阶段社会的消费,会看到更大的上升空间。”

截至2018年底,中国李宁系列总共有23家门店,2019年预计增至100家,主要集中在超大及二线城市的高端商圈。尽管被市场熟知,但目前这个刚起步的潮流系列销售占比“很小很小”。

曾华锋说:“去年开了23家店,到2018年底都开张不足两个月。其中只有5家是自营,其它都是批发商。如果今年开到100家,可能会对财务有贡献,因为它的利润率很高。”

财报显示,作为中国李宁系列独立门店,2018年11月开业的深圳南山万象天地店和12月开业的上海来福士店,2018年平均月店效超过100万元。

在销售贡献之外,中国李宁对品牌溢价和高端化的意义更为显著。

2018年,李宁新产品和旧产品的定价都有增加。其中,中国李宁系列的平均单价比传统李宁产品高出30%以上。“旧产品的价格提高,代表着品牌力的提升,”曾华锋说道。

这样的变化亦显示在财报上,2018年,李宁的产品毛利率提升1个百分点至48.1%。

李宁本人在财报会上指出,品牌力的提升在很大程度上缘于跨界的中国李宁,其影响力正在反哺整个李宁公司,“中国李宁未来将具有引领能力,是一个快速提升的品类。”

实际上,即将三十而立的李宁,早期并非没有走过时尚路线,但那一次的代价却极为惨重。

2010年,李宁在中国市场占有率达到顶峰的9.7%,仅次于耐克。公司随即提出“90后李宁”的概念,锁定目标消费者“90后”,品牌定位“时尚、酷、全球视野”。为了匹配国际品牌的定位,李宁提高产品价格,直逼国际大牌。

但是,核心竞争力与战略定位脱节——色彩鲜艳但缺少设计感的衣服,浮于表面的90后口号,始终未能打动年轻人,反而折损大量老客户。这一定位失误,与后来的业绩困境不无关系。

对于这段往事,李宁表示,自己没有亲身参与“90后李宁”计划,但记得这在当时更像是一个口号,被强加于公司层面。

相较于缺乏实质的“90后李宁”,如今的“中国李宁”在产品和渠道上实现潮牌化的布局,在年轻人面前开始有了说服力。

但值得注意的是,中国李宁受市场欢迎,除了产品设计有所突破之外,很大程度上还迎合了近年的国货热潮,“中国”前缀和中国风设计俘获了消费者的国货心理——而李宁公司,要警惕这样的市场虚火。

曾华锋承认,潮牌需要有快速应对趋势的能力,“中国李宁是时尚为主,时尚的东西经常变,前6个月流行这个,后6个月又流行什么?所以要推出很多新品,去年卖得好的产品,今年未必好。”

- 财报飘红背后,赚钱效率偏低

李宁在财报会上反复提到一个词:效率。

李宁运营效率偏低是个老问题。2018中期财报显示,安踏、特步和361度的净利润率分别为18.54%、13.68%和11.26%,李宁却仅有5.69%。

从最新发布的全年业绩来看,李宁的效率虽然有所提升,但6.8%的净利润率,与同期安踏的17.0%和特步的10.3%依然存在不小的差距。高毛利的优势并没有在利润中体现。

李宁说道:“溢利率才6.8%,这不是我们理想的目标。接下来要将效率提升至一个符合全行业水平的指标。”

现阶段,影响李宁净利润率指标的重要因素是经销开支。2018年,其经销成本高达32.73亿元,占总营收的比例为35.3%,这一指标远高于国内同业——特步、361度和安踏的占比均处在30%以下。

智通财经研报曾指出,李宁租金成本较高,“从金额上看,安踏和李宁的租金及相关费用相差很小,但其中的差别却很大。2017年,李宁的销售点数量为6262个,安踏店铺数量为9467家。相近的租金,销售点数量相差超3200个。”

双方的差异在于,安踏的市场渠道优势已经巩固,而处于高端化转型的李宁,正在将零售渠道转向租金更高的国内一二线城市。随着今年中国李宁在大城市的开店加速,分销成本或将维持高企。

对于净利润率偏低的情况,曾华锋用了较大篇幅进行解释——正处于品牌转型期的李宁,产品、渠道、供应链和人力等环节,是近几年最重要的投入。

李宁预计,从2019年开始,这些投入的成本比例会开始下降,且下降速度将越来越快,“过去三年的努力奠定了一些基础,我相信,2019年和2020年会是我们健康成长的过程。”

在经销成本较高的情况下,产品研发投入偏低是李宁受争议的另一老问题。

最新年报显示,李宁的研发支出仅占据总营收的2.2%,2015至2018年,公司这一指标均在本土四大运动品牌中垫底。相比之下,安踏的研发支出占比已经连续多年超过5%。

高端运动品牌有着明显的技术门槛,需要研发投入的支持。消费者反馈李宁技术缺乏突破性亮点,并非没有依据。

2018年,在潮牌服饰的推动下,李宁公司服装收入达到53.16亿元,同比增长26.84%。但技术含量相对更高的鞋类产品,增速仅为10.63%。

当下经销成本高企的李宁,或已经陷入两难境地——最容易腾出资金空间来投入研发的是租金,但目前李宁正处在布局一二线城市的关键时期,两者之间将难以取舍。

系统性解决运营成本的问题,可能是李宁的下一个重点。

- 国内老大之争,李宁要用单品牌追赶安踏

稳坐国内运动品牌老大的位置,近一年,安踏也有好故事——不同的是,当李宁靠走秀和全新面貌频上头条,安踏则凭借高涨业绩和资本运作赚足眼球。

2月底,安踏体育交出一份亮眼的成绩单,2018财年营收同比大涨44.4%至人民币241亿元,净利润增长32.9%至41亿元。两项核心指标均创下安踏上市以来的历史新高。

同时,安踏掀起中国运动用品行业史上规模最大的一笔海外并购。

2018年12月,安踏体育与中国私募基金方源资本、Lululemon创始人Chip Wilson及腾讯组成的财团,向亚玛芬体育提出收购要约。经过半年磋商,今年3月,双方已经顺利完成要约,进入私有化环节。

亚玛芬体育旗下拥有网球品牌Wilson、登山鞋为主要产品的Salomon、棒球具Louisville Slugger、户外装备始祖鸟和滑雪设备Atomic等品牌,产品线覆盖甚广。

安踏集团董事局主席丁世忠直言并购的意图,“国际品牌不是短时间内能用钱来塑造的。收购国际品牌,希望把它们带来中国,也希望把安踏带向世界。”

目前,安踏在中国拥有经营权的国际品牌有运动时尚品牌FILA、韩国户外品牌Kolon、登山运动品牌Sprandi、冬季运动品牌Descente和童装品牌Kingkow等。随着收购案敲定,安踏将在多品牌战略上更进一步,涵盖从大众到细分领域的运动用品市场。

在FILA的带动下,2018年,非安踏品牌的零售额增速达85%至90%。业界有一种共识,安踏迅速拉开与本土品牌的距离,关键因素正是多品牌战略,该战略之下拥有明确的定位和强大的执行力。

不过,李宁不打算用安踏的方式赶超安踏。

2019年,李宁首次提出“单品牌、多品类、多渠道”战略,与安踏的“单聚焦、多品牌、全渠道”颇有几分对抗色彩。

此前接受《第一财经》采访时,李宁的回应更为明确,“李宁公司不会做这种事,李宁会基于它的品牌去发展各个应用品类和产品。未来从集团层面来说,会考虑发展成多品类、多品牌,但还是李宁品牌,而不是收购一个其他什么品牌进来。”

实际上,本土品牌在高端化转型中一直存在着共同痛点。

从高性价比定位中成长起来的安踏、李宁和特步等品牌,早期依靠价格战占领大众市场,积累了相当一部分中低端市场的消费群,品牌形象较为固化,与耐克、阿迪达斯等大牌相比距离明显。

如今,尽管本土品牌在科技和设计层面不断提升,但如何说服消费者以较高价位买单,并非一件简单的事情。

目前,多品牌战略之下的安踏集团定位明确,从大众市场成长起来的安踏主品牌,没有轻易放弃追求性价比的消费群,仅篮球、跑步等品类以部分明星产品来试探和触及高端领域。

而专攻高端运动时尚的FILA、冬季运动品牌Descente以及刚刚收购的户外老牌始祖鸟等品牌,则承担着安踏集团高端化、进入细分领域和贡献利润的重任,为主品牌的形象升级“输血”。

“被安踏收购的品牌本身就有很精准的产品定位,所以安踏要做的是让更多中国消费者接受他们,”中国文教体育用品协会专家向中国商报表示,安踏收购亚玛芬同样是看上其定位精准,欧美血统品牌容易被消费者认可,并甘愿为此付出高价。

相较之下,李宁用单品牌进入中高端领域的决心强烈。李宁价格全面提升,性价比优势减弱,未来不排除会流失一部分早期积累的核心顾客。

一句话已经在运动消费市场传开:以前没钱穿李宁,现在没钱穿李宁。

对于这个疑虑,李宁本人着眼于当前的财报数据,他轻描淡写地回应,“如果没人愿意买,那么这些销售额哪里来?”

作为李宁内部对公司数据最熟悉的首席财务官,曾华锋则保持谨慎——他认为,品牌溢价能力提升,目前只是“四五个月的光景”,还需要长时间的观察。

2019年3月1日,球鞋测评平台“极客鞋谈”曾推出一期名为《李宁吐槽大会》的节目,多位李宁的老顾客对品牌进行“又爱又恨”的全方位评价。

“一双实战篮球鞋怎么能买到1000块钱以上,那么贵?”

“现在李宁的注意力给了那些新的消费者,把我们这些老的黑卡用户忽略掉。黑卡的标准是在李宁店一次性消费2588元才能办。”

“李宁店韦德之道新鞋抽签,一个朋友中签后只剩39码,现场主持人说,没关系,39码也能卖。他们的价值观就是贩子的价值观。”

“产品要用心做,李宁的鞋楦实在太宽了,像韦德的腮帮子一样。”

“他们的重点放在时装周上,看这两年篮球鞋的设计就知道,现在已经没有功夫去设计。”

市场的反馈或多或少带有主观性,但反映着,一家公司的小动作在消费者眼里都是大事情。

作为一个定位专业运动的品牌,如果核心运动品类的根基不够稳固,产品研发迟迟未得到市场的全面认可,那么,就算潮牌“中国李宁”的投入再大、反响再火,对于“李宁”品牌力的反哺作用终究是有限且短暂的。

过去一年,中国李宁已经收获太多溢美之词,但作为一家公司的李宁集团需要一些来自忠实顾客的冷思考。

评论