记者 |

编辑 | 王立峰

新能源汽车补贴的退坡已经是铁板钉钉。3月26日,财政部、工信部等四部委发布关于进一步完善新能源汽车推广应用财政补贴政策的通知。通知指出,降低新能源乘用车、新能源客车、新能源货车补贴标准。

新能源汽车补贴的退坡,让不少人市场人士都忧心忡忡。基岩资本投资部总经理范波认为,补贴的提前退潮,行业的洗牌会在今年急剧加速,但是龙头企业势必将收益。此时,作为国内新能源汽车引领者的比亚迪,却交出了一份不尽如人意的业绩。

3月27日晚间,比亚迪(002594.SZ)2018年年报公布。比起2017年不算亮眼的年报数据,2018年的数据更是惨淡。数据显示,2018年比亚迪实现收入1300.54亿元,同比上升22.79%;归属于母公司净利润实现27.8亿元,同比下降31.63%。

同时,比亚迪也公告了派息预案,拟10股派2.04元,股息率约为0.4%。不得不说,这个股息率相比起美的集团和格力集团超4%的股息率,让人不算满意。

除了奇低的股息率,另一个外界关注的焦点是,在新能源行业进入退坡期后,自身是否足够强大以至于应付“断奶”。表面上看,这份年报利润数据并没有带来强心针的作用。

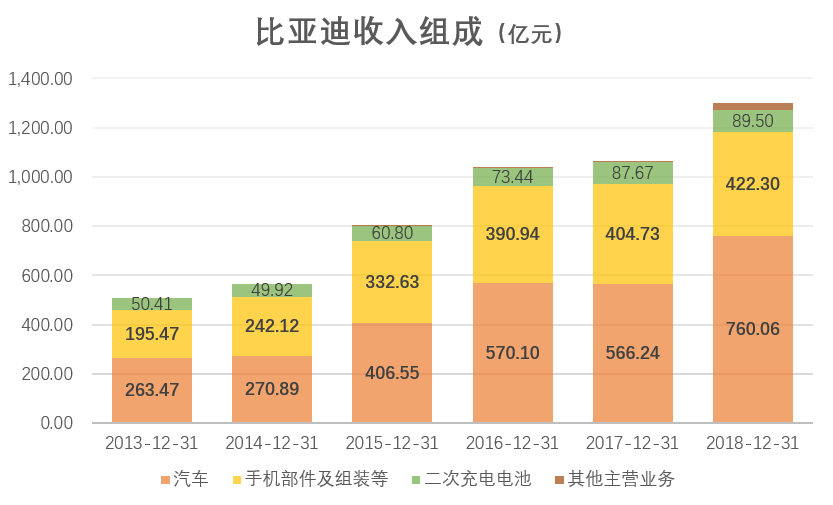

比亚迪超千亿元的收入中,来源于三大主要模块:汽车业务、手机部件及组装业务(下称手机部件),以及二次充电电池与光伏业务(下称二次充电业务)。不要以为满大街都能看到比亚迪,就是汽车业务为其贡献了主要的收入。事实上,来源于汽车的收入,刚刚超过一半。

汽车业务:强势增长

收入方面,汽车业务收入约760亿元,同比上升34.23%;手机部件约为422.3亿元,同比上升4.34%;二次充电业务89.5亿元,同比上升2.09%。

同行方面,吉利汽车收入同比增长14.9%,长城汽车以及长安汽车收入更是同比下降。比亚迪汽车业务收入同比强势增长,在2018年车市严冬中,显得难能可贵。

具体数据方面,新能源汽车收入的增长起到了决定性的作用。根据披露的数据,2018年新能源汽车收入实现524.2亿元,较2017年390.6亿元,同比增长34%。另外,传统汽车的收入也逆市从2017年的175亿元增长到2018年的235亿元。

销量方面,比亚迪2018年累计实现汽车销量为51.2万辆,其中新能源汽车销量为24.8万辆,同比增长282%。根据中汽协资料,2018年新能源汽车产销分别完成127万辆和125.6万辆。比亚迪新能源汽车市场占有率约为20%。

车型方面,比亚迪火力全开。2019年比亚迪在新能源的产品投放方面将会更加密集。其中,宋MAX DM和宋MAX EV这两款MPV车型将分别在今年上半年和年内推出。此外,品牌旗下纯电动小型SUV元EV系列也将迎来新成员,元EV535目前已开启预售。不仅如此,亚迪全新一代宋、新款秦EV等车型也将会在年内正式推出。

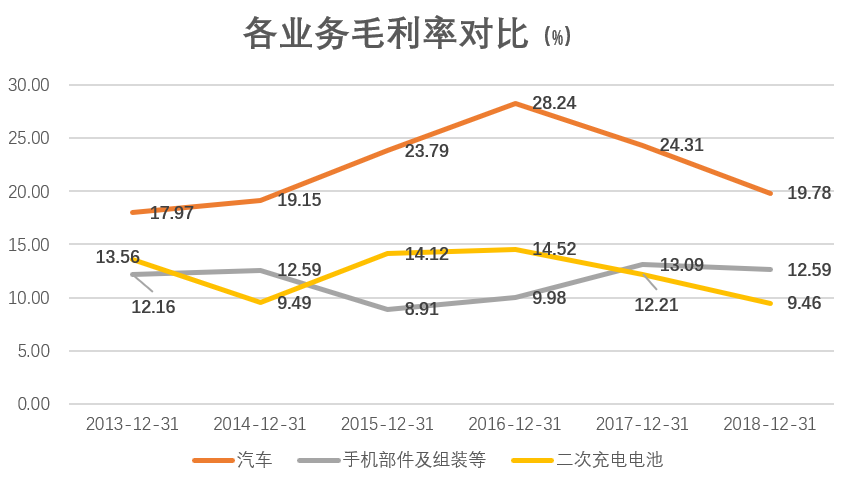

但是收入的上升并不代表比亚迪就赚多少钱。就汽车业务而言,其毛利正在下降。

汽车业务的毛利率数据显示,2018年的汽车业务的毛利率,从2017年的24.3%,下滑至19.78%。这其中有一部分是由于新会计准则的变化,将一部分销售费用归为了营业成本。

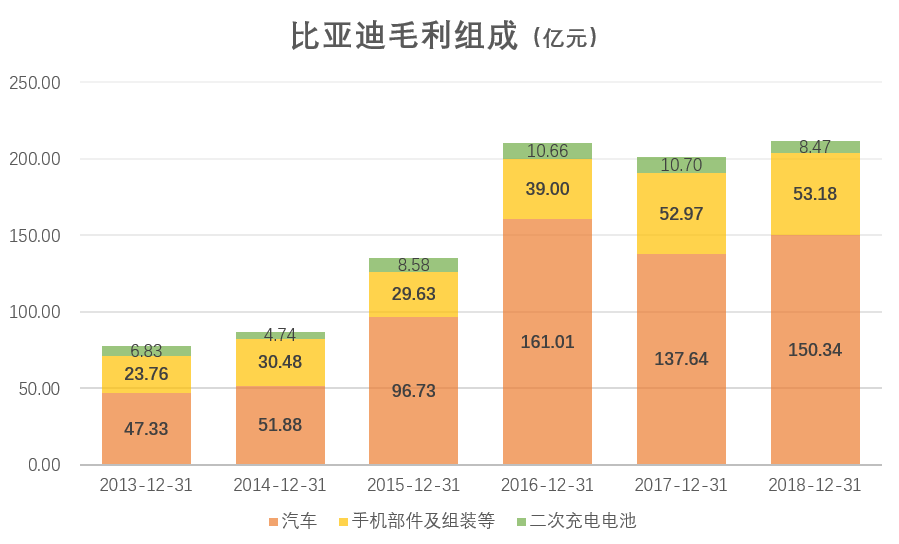

虽然毛利率下降,但是整体收入的增长让比亚迪的汽车业务的毛利贡献从137亿元增长至150亿元。

整体来看,比亚迪的汽车业务可谓是逆市增长,2018年在各大车厂纷纷无法完成业绩目标的前提下,收入和毛利的齐增,对于比亚迪而言,无疑是一剂强心针。这也对外传递了一个信息,比亚迪在新能源汽车补贴断奶之后,有望获得新生。

电池业务:分拆倒计时

说完汽车,来说说比亚迪一直叫嚷着要剥离上市的电池业务。收入来看,电池业务收入增速进一步下滑至2%,2018年共实现收入89.5亿元,占总收入的6.9%。毛利方面,电池业务贡献毛利8.47亿元,占总毛利的4%。比亚迪电池业务的收入,已经连续第二年同比下滑。

电池业务的收入下滑,怪不了别人,只能怪自己。

目前,国内主流的电池生产有两种,磷酸铁锂动力电池以及三元锂电池。据一位长期观察新能源汽车上游原材料的市场人士向界面新闻介绍,磷酸铁锂电池以及三元锂电池的差异在于势能以及安全性两方面。“磷酸铁锂电池的技术更加完善,相对来说更安全。但是不足之处就在于能量密度没有三元锂来得高,这也意味着续航能力稍弱。三元锂的能量密度虽然更高,但是相对来说技术更加‘年轻’,安全性能不足,属于较新的技术。”

比亚迪以及宁德时代的产品分别主攻这两个方向。比亚迪电池的长处在于磷酸铁锂电池,比亚迪是最早进行磷酸铁锂动力电池研发的车企之一。2015年前后,比亚迪不仅为自己生产的新能源乘用车与客车配套磷酸铁锂电池,还为其他的客车企业供应电池。借着新能源客车在国内先行推广、补贴额度巨大的特点,外加自身体量不小的乘用车业务,比亚迪当上了行业第一。

但是2015年之后,国家开始认可三元锂材料用于车用电池的安全性,政策松绑后,三元锂电池开始统治乘用车市场。北汽新能源的EX与EU系列、吉利帝豪EV、上汽荣威ERX5,特斯拉,基本都是三元锂电池的拥趸者。

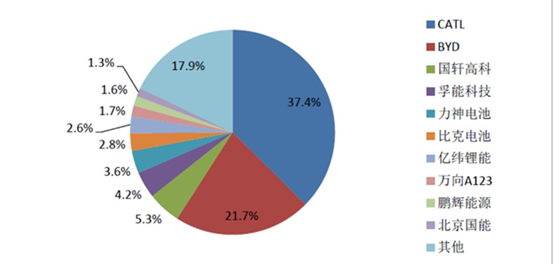

这让宁德时代尝到了甜头。宁德时代主攻三元锂电池,三元锂电池的走红让宁德时代坐上了行业第一的宝座。宁德时代2017年销售份额中,三元锂电池占比近半。

比亚迪不是没有后悔。为了挣回第一的宝座,比亚迪从2017年也开始转投三元锂。2017年比亚迪推出混动车型唐100与秦100、宋EV 300和秦EV 300,应用的都是三元锂。另外,2018年全新上市的车型应用的也都将是三元锂的技术。

毋庸置疑,比亚迪电池有自己的优势。背靠比亚迪这一国内最大的新能源汽车销售品牌,比亚迪的新能源电池业务可以有如此高的市场占有率,与新能源汽车的销量有直接的关系。

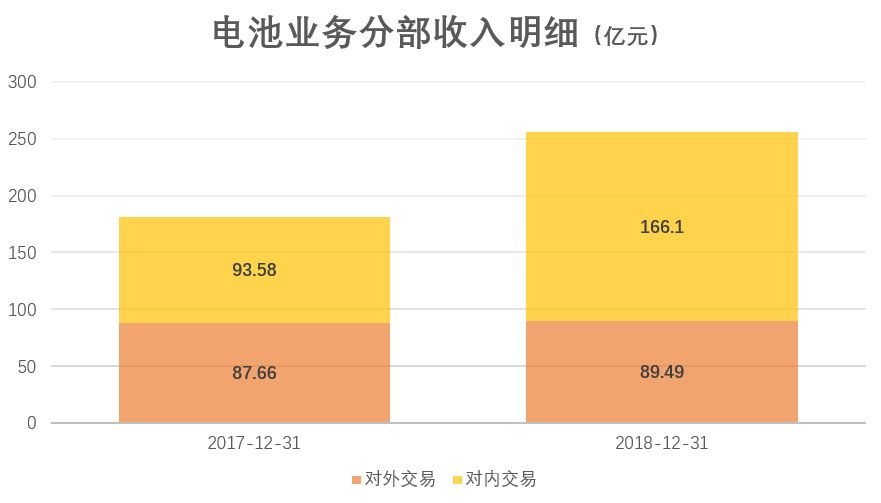

但是从财务数据方面,比亚迪的电池业务显然是吃了“分部间交易收入抵消“的亏。

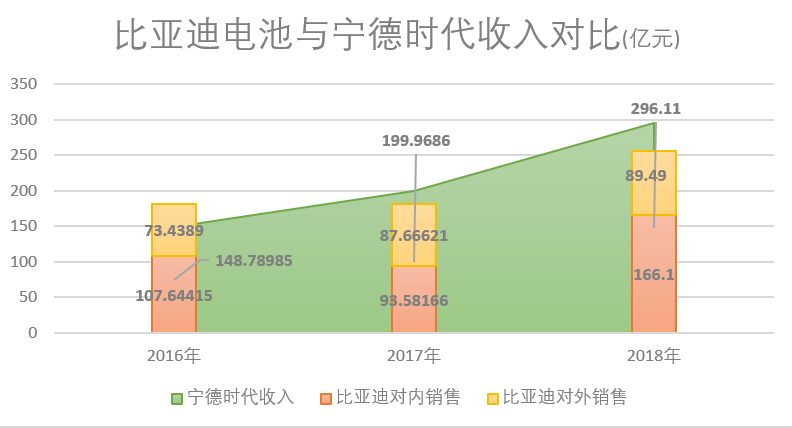

财务数据显示,2018年比亚迪电池合计销售金额达到255.56亿元,较2017年的181亿元,提高41%。其中,对内销售为166.1亿元,对外销售额为89.5亿元,两个数据都较2017年分别提高77%以及2%。但由于对内销售最终会体现在整车的销售中,因此对内销售的数据在集团合并层面被抵消,最终体现在收入上的是电池业务增速仅提高了2%。

集团内的关联交易收入远高于集团外收入。单从这一点来讲,比亚迪拆分电池业务即将进入倒计时。

整体而言,比亚迪的电池业务相较宁德时代,也并不逊色。

宁德时代尚未公布年报。但按照业绩预告中296亿元的收入,比亚迪与宁德时代可谓是旗鼓相当。当然,这背后比亚迪对内销售功不可没。

研发严重侵蚀利润

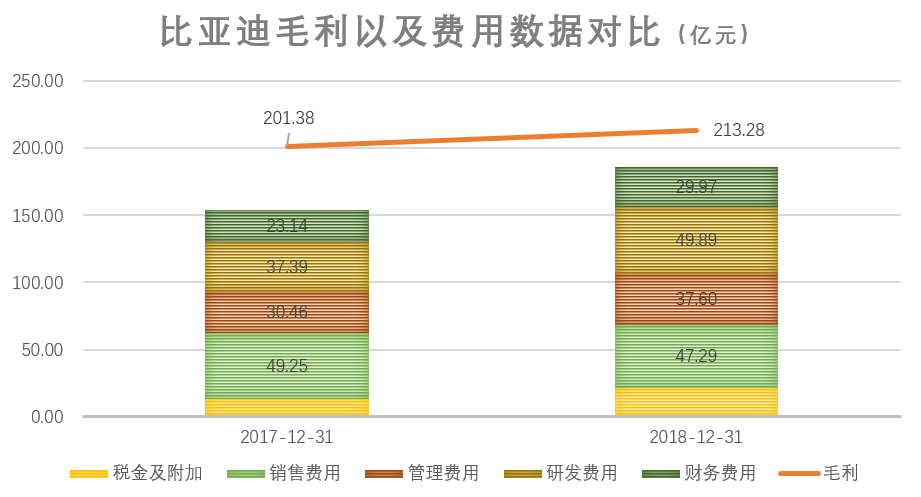

但是由于种种原因,比亚迪的利润依然同比下滑,这已经是比亚迪连续第二年利润下滑。2017年比亚迪归属上市公司股东净利润40.66亿元,同比下降19.51%;2018年归属于母公司净利润继续下降至27.91亿元,同比下滑31.3%。2017年,比亚迪将利润的下滑归结于新能源政府补贴的下滑。2018年,比亚迪不再提到政府补贴。2018年比亚迪利润的下滑源于研发。

费用的增长是侵蚀利润的主要原因。销售、管理、财务以及研发四大费用中,研发费用首次超过其他三大费用。2018年,比亚迪的研发费用达到49.89亿元,较2017年上涨超过33%。

但是研发费用的增加急速侵蚀了利润数。如果将绿色的毛利看作起始,那每一项费用都在减少利润,剩下的部分就是营业利润。不难发现,比亚迪在急剧控制销售费用的同时,正在大力投资研发费用。甚至,比亚迪对于研发的投入超过了同行吉利汽车(0175.HK)。年报数据显示,2018年研发投入达19.26亿元,相比2017年的14.78亿元提升了30%。对于研发费用的投入增速,两家公司都超过了收入的增速。但是从数量级来看,比亚迪显然对于研发更加在意。

整体而言,2018年或许是比亚迪最差的一年。由于电池业务尚未拆分,加上研发的急剧投入,利润严重下滑。但是汽车业务收入的逆市增加,是比亚迪献给新能源汽车市场的一剂强心针。如果短期内比亚迪有能力拆分电池业务,那2018年将会是未来三年内比亚迪业绩最差的一年。

评论