译|智堡 钟政昊

编辑|孙衍博

文章重点:

-

与前工业化时代相比,人类活动已导致全球变暖约1摄氏度。如果不采取额外措施减少碳排放,到2100年,全球温度很可能比工业化前的水平高出4摄氏度。

-

气候变化风险包括物理风险和转型风险两种。前者表明,气候变化可以通过更为频繁和严重的灾害直接影响金融稳定。而后者意味着,金融市场可能受到向低碳经济转型进程中时机和速度不确定性的不利影响。

-

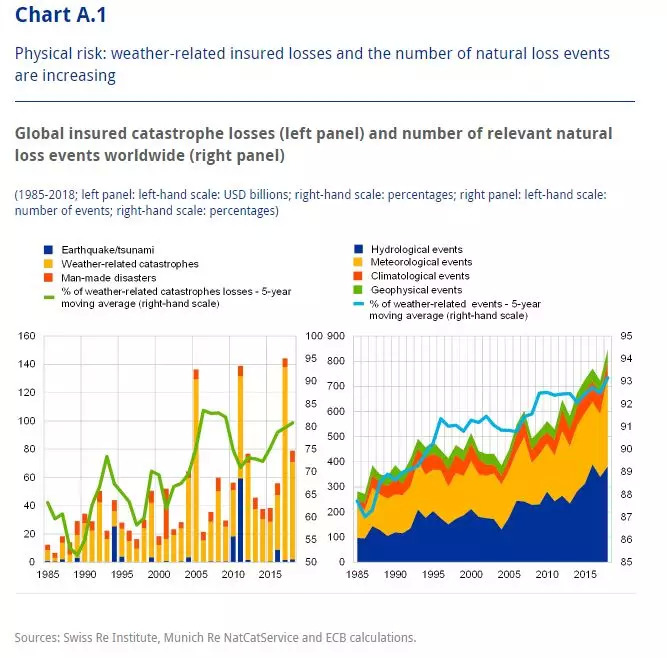

当物理风险成为现实时,会显著侵蚀抵押品和资产价值,尤其对保险责任产生巨大影响。气象灾害损失占灾害保险损失的比重稳步上升,2018年已超过80%。

-

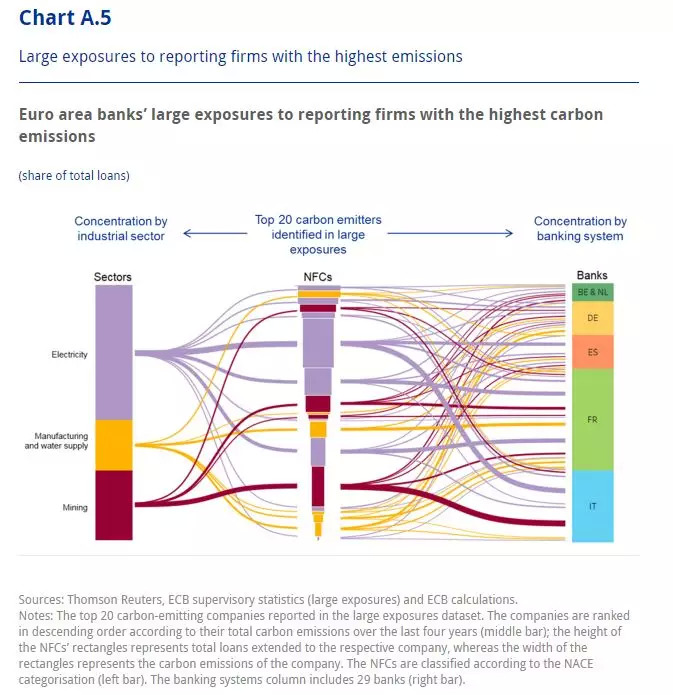

银行转型风险敞口的绝对值可能相当大。欧洲银行对20家碳排放量最大公司的风险敞口占总风险敞口的20%,占总资产的1.8%。而且此类风险敞口可能集中在相当少数的银行部门。

介绍

随着全球气温不断上升,人们对气候变化的风险意识不断增强,导致国际社会采取了更有力的行动。政府间气候变化专门委员会 (IPCC) 估计,与前工业化时代相比,人类活动已导致全球变暖约1摄氏度。在IPCC之前提出的大多数情境中,如果不采取额外措施减少碳排放,到2100年,全球温度很可能比工业化前的水平高出4摄氏度,尽管准确的估计数字存在很大的不确定性。在此背景下,2015年12月签署的《巴黎协定》旨在努力使全球平均气温不高于工业化前水平2摄氏度,并努力将升幅控制在1.5摄氏度以内。

气候变化可能通过直接和间接活动对经济产生重大影响。气温上升和降水模式的变化预计将对农业和渔业产生直接影响,但它们也可能影响能源、旅游、建筑和保险等其他行业。虽然气候变化可能在更遥远的将来对宏观经济产生重大影响,但一些影响已经开始被感知到。

为防止或减缓气候变化而实施的政策也可能产生广泛的行业影响,特别是对能源、运输、制造业和建筑业产生的潜在影响。如果当前采取的缓和措施过于谨慎,这将加大未来进行必要调整的力度和步伐,有可能突然导致市场全面调整,甚至出现经济衰退。

尽管金融业调整作为气候挑战一部分的必要性已得到广泛承认,但在测度方面 (measurement) 仍存在关键缺口。在测度缺口中,最重要的是理解金融机构对气候变化相关风险的敞口。部分原因在于,无论是在经济部门内部,还是对于整个经济部门,都缺乏详细描述复杂且不断变化的风险敞口的公共数据。值得注意的是,虽然国家一级的数据可以用来追踪政治承诺的执行情况,但监测气候变化的金融风险敞口需要经济部门或个人一级的可靠且可比数据。有限的实证度量反过来又限制了市场发展和充分知情的政策举措。

本文讨论与气候变化相关的一般金融稳定问题,研究气候变化的潜在金融风险。第一部分简要介绍了气候变化风险对金融领域的传导渠道。第二部分利用细颗粒度数据,探讨欧元区金融机构对气候风险敏感资产的风险敞口。

气候变化风险对金融领域的传导渠道

目前,人们普遍认为,气候变化风险对金融部门的传导渠道包括两个主要方面。首先,气候变化可以通过更为频繁和严重的灾害直接影响金融稳定。第二,金融市场可能受到向低碳经济转型进程中时机和速度不确定性的不利影响,包括相关政策措施的影响,以及潜在的颠覆性技术进步对碳密集型行业资产价格的影响。在研究文献中,第一种影响被称为物理风险,第二种称为转型风险。

当物理风险成为现实时,可能会显著侵蚀抵押品和资产价值,尤其对保险责任产生巨大影响。随着气候变化,气候风险敏感地区突发性减值损失的风险增加。这可能导致大量金融机构的抵押品和资产价值受到侵蚀。保险责任尤其容易受气候和天气相关事件发生频率和严重程度的影响,这些事件会造成财产损失或贸易扰乱。图1左侧面板显示,气象灾害损失占灾害保险损失的比重稳步上升,2018年已超过80%。伴随着这一上升趋势,与天气相关的损失事件也越来越频繁,2018年此类事件的数量达到创纪录水平 (图1右侧面板)。

图1:与天气相关的保险损失和自然损失事件的数量正在增加

气候适应学 (Adaptation, 采用一定方法量化局部气候风险,通过成本效益分析制定气候适应战略,可以避免和控制很多灾害事故损失——译者注) 可以减少保险公司对物理风险的敞口,但也会越来越多地将它们转嫁到其他经济主体。新的精算模型提高了与投保范围和定价相关的预测和风险管理能力。但从社会福利的角度来看,存在着某些损失可能无法投保的风险。例如,在易受洪水、火灾或飓风影响的地区,房地产保险变得越来越困难,也越来越昂贵。这可能增加家庭和非金融企业 (NFC) 的成本,以及政府作为最终保险人的成本。

当缓解政策、技术进步或公众情绪的变化导致金融市场参与者重新估值 (可能是以一种突然的方式) 时,转型风险就会显现。要实现《巴黎协定》的目标,就需要采取政策行动,激励经济主体减少排放。

政策措施的意外出台或消费者偏好的迅速变化,可能会导致受影响企业和行业的资产价格突然下跌。如果缺乏金融机构对气候敏感风险敞口的可靠和可比信息,可能会造成不确定性,并导致顺周期的市场动态,包括大量抛售碳密集型资产,以及引发潜在的流动性问题。

除了市场风险,还存在信用风险:如果政策、市场反应或新技术对转型的加速导致碳密集型企业盈利能力下降、违约风险会上升,并最终提高银行风险敞口的资本要求 (capital charges) 和风险权重。此外,碳密集型产业占主导国家的主权违约风险也可能增加。

对转型风险的市场定价因其长期性和缺乏数据而变得复杂。正确的气候风险定价可以降低突然重新估值的风险,从而降低与转型相关的成本。文献中的证据喜忧参半,表明定价转型风险并不简单。如果投资者的战略视野短于他们预期的过渡时期,就可能出现对过渡时期风险的潜在低估。与此同时,市场定价受到缺乏与气候变化相关风险的详细和可比信息的阻碍。

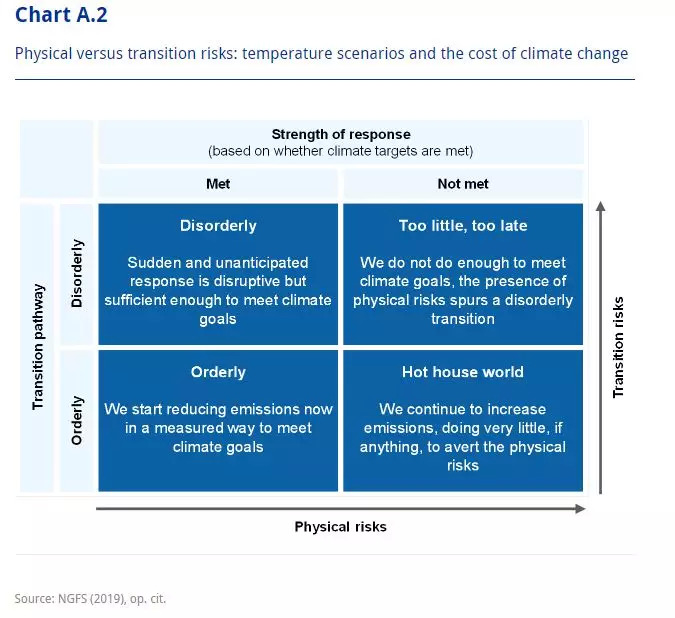

物理风险和转型风险的相关成本因减少碳排放所选择的轨迹而异。图2以一种程式化的方式描述了气候变化情景与传播渠道之间的关系。由于在碳排放不断累积时,物理风险持续增加,行动的拖延将增加未来必要反应和调整时的成本。相反,有序的转型将允许资产逐步重新定价,而提前行动将把物理风险造成的损害降至最低。

图2:物理风险与转型风险:温度情景和气候变化成本

欧元区金融机构对气候变化的风险敞口

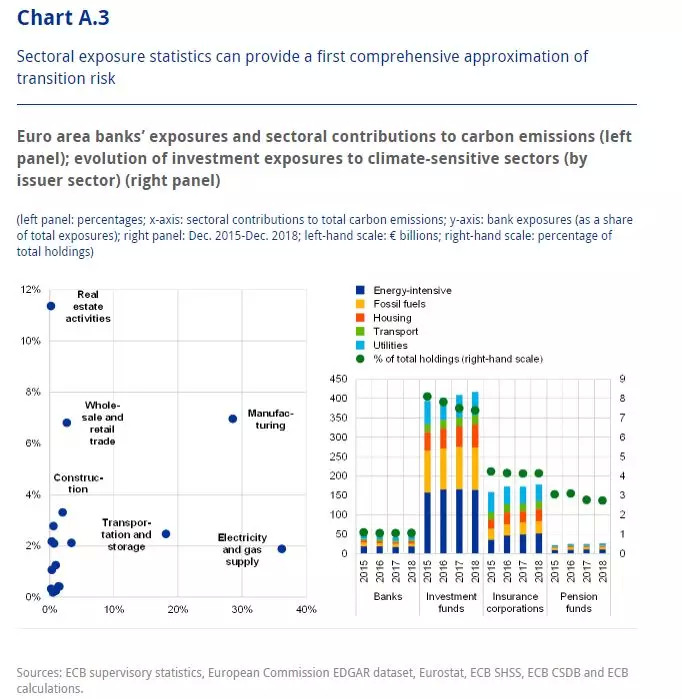

迄今为止,衡量金融机构对转型风险敞口的努力主要涉及某些工业部门的投资。通常,在NACE分类中,对气候最敏感的行业是根据总体环境指标 (如该行业的碳排放指标) 来选择的。

图3左侧面板描绘了欧元区银行对各行业的风险敞口,以及各自对碳排放量贡献的大致情况。图3右侧面板将Battiston等人对气候敏感行业的分类方法,应用于欧洲央行按行业划分的证券持有量统计数据 (SHSS)。

图中投资组合的演变表明,近年来,投资和养老基金减少了对气候政策相关行业所发行证券的风险敞口。相比之下,银行和保险公司的风险敞口相对稳定。然而,SHSS中不含贷款的事实影响了对银行业的分析。

图3:行业风险敞口数据可以提供一个对转型风险的全面模拟

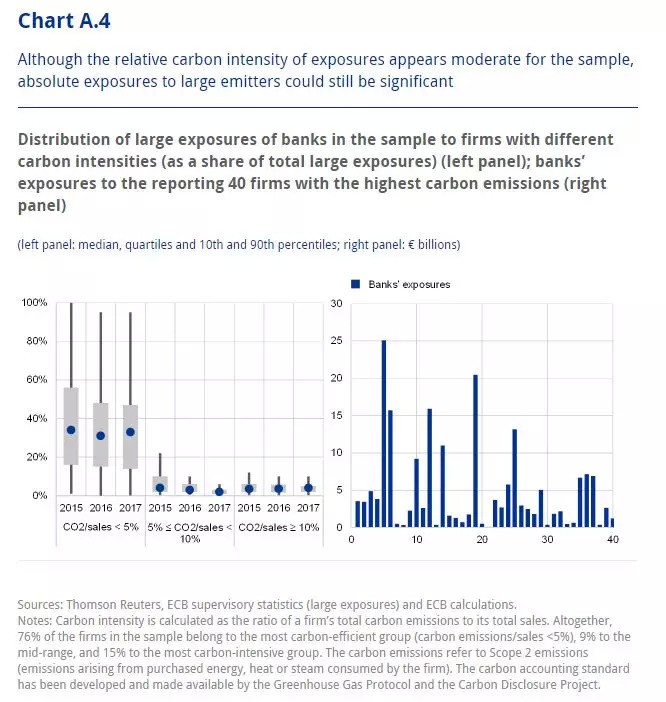

行业分析有助于初步估计金融机构所面临的转型风险,但同时也掩盖了行业内的重要差异。行业分类可以提供更全面的综合意见,因为行业数据比个别公司的数据多。例如,这对于自上而下进行情景分析非常重要。然而,行业数据掩盖了不同企业生产过程和技术的巨大差异,也掩盖了各自的污染倾向。此外,更重要地是行业分类忽略了公司内部随时间推移的任何动态。特别是,对碳密集型企业的投资实际上可能是为了引进更清洁的技术,在这种情况下,将一项投资贴上碳密集型的标签将是极具误导性的。

数据显示,对某些银行而言,转型风险敞口的绝对值可能相当大。图4左侧面板根据借款公司报告的碳排放强度划分风险敞口。从这个角度来看,银行对碳密集型企业的风险敞口似乎相对有限。但如果考虑碳排放量绝对值的话就不同了,图4右侧面板列出了样本中总碳排放量最大的40家公司,可以看出银行对这些公司的风险敞口相当大。总的来说,样本银行对20家碳排放量最大公司的风险敞口占总风险敞口的20%,占总资产的1.8%。

图4:对大型排放企业的绝对风险敞口仍然可能很大

图5展示了前20大碳排放企业在不同行业和银行体系中是如何集中分布的。该图表明,此类风险敞口可能集中在相当少数的银行部门。

图5:欧洲银行体系对碳排放量最高的20家公司的巨大风险敞口

有所删节改编

来源:Margherita Giuzio et al., "Climate change and financial stability", ECB Financial Stability Review, 29 May 2019

本文首发于智堡公众号:zhi666bao。

声明:本文仅代表作者个人观点,不代表智堡立场。

评论