记者| 刘雨静

百威原本即将成为全球规模最大IPO的香港上市计划,于一周前正式泡汤。7月12日百威表示,将不再推进百威亚太控股有限公司的上市计划。

亚太区业务的上市,原本被认为是百威减轻债务、进一步深耕当地市场的机会,如果IPO顺利,百威亚太最高能募资达98亿美元,能在很大程度上帮母公司偿还债务。

虽然IPO计划搁浅,但百威寻求偿还债务的尝试还在继续。7月18日,据知情人士对《华尔街日报》透露,百威正考虑将韩国、澳大利亚和中美洲的业务出售,其中韩国和澳大利亚市场都是亚洲业务的重要组成部分,生产Cass、Victoria Bitter等品牌啤酒。通过出售这部分业务,百威预期能募资100亿美元。

知情人士称,今年5月私募公司KKR(Kohlberg Kravis Roberts)曾与百威接触并表示了购入其部分亚洲业务的兴趣;日本啤酒制造商朝日集团也曾表示有意向购入百威在澳洲的业务。

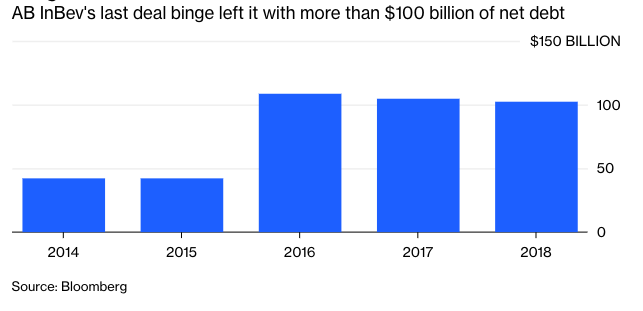

由于早前积极的收购策略,目前百威集团背负着高达1028.4亿美元的债务(截至2018年12月),在今年3月全球评级机构标准普尔因为百威的高负债下调了其评级。百威希望未来能缩减债务至800亿美元,在这一债务水平上他们可以继续进行收购并购和投资,而不会被信用评级机构下调至投资评级以下。

早前在2008年,英博集团(InBev)收购了安海瑟布希(Anheuser-Busch),从而成立这一全球规模最庞大的啤酒集团百威英博;2012年百威集团收购Modelo集团、2016年收购SAB Miller后,债务便居高不下。消费者对于健康和高端化的追求也让大众啤酒的增速放缓,百威的几个主要市场面临市场份额缩水的趋势,更进一步增加了百威的压力。

去年10月,百威曾通过股息红利减半的方式还债,以降低杠杆率、平衡资产负债表。但香港IPO泡汤后,百威如果再次削减股息会受到董事会成员的反对。

《华尔街日报》称,百威欲出售的韩国、澳大利亚和中美洲业务一方面都不是高增长市场,不会对公司未来增长产生影响;另一方面由于在韩国和澳大利亚市场拥有较高的市场占有率,出售能带来大量现金流。

评论