文|信披头条

最近“新基建”这个词火了,而凭借着医疗器械广阔的市场前景和“新基建”概念催化,3月6日,国内医疗器械“一哥”迈瑞医疗市值已经飙升到人民币3200亿元(461亿美元),PE(TTM)超过了70倍。这也让很多人苦苦等待等迈瑞估值回调的投资者更加不敢上车了。

有人会说,贵有贵的道理。我们国家医疗器械行业和国外差距很大,再加上进口不确定,以及国家对医疗器械自主研发创新的不断支持,医疗器械这一赛道的成长性确定无疑,拉长10年来看,现在的“泡沫”都不是事儿。

事实真的如此吗?今天我们就来聊聊医疗器械“一哥”成色到底几何,与全球医疗器械龙头相比,未来10年市值成长空间还有多大。

营收、净利增速超过20% 毛利率、净利率稳步抬升

迈瑞医疗曾于2006年在纽交所上市,由于PE只给到18倍左右,公司选择在2016年私有化,并于2018 年10月在深交所创业板重新上市。与“留洋”美国的几年不同的是,回A股这两年迈瑞立刻精神抖擞,交的成绩单十分漂亮。

2017年至2019年,迈瑞医疗的营收从111.74亿元增至165.56亿元,营收增速超过20%。虽然作为一家国际化公司,迈瑞营收增长的主要动力还是来自于国内市场,国外营收增速仅约为16%,国内超30%。2018年,迈瑞医疗国内外业务收入比例约为6:4。

2017年至2019年,净利润增速由25.89亿元增至46.81亿元,净利润增速分别为61.78%、43.65%和25.85%。2017、2018年净利润增速远高于营收增速,部分来源于公司业务结构的调整,部分可能是为从美国私有化而“隐藏”了前两年的利润(2015年归母净利润同比下降33.3%)。

毛利率直接反映公司的竞争实力。由于在行业内竞争力较强,且不断向中高端市场迈进,2016年至2018年,公司毛利率从64.6%提升至77.6%,每个细分主营板块也多呈现上升态势。此外,2016年至2019年,公司净利率更是从17.71%增至28.27&。

对于一家想做高端市场的医疗器械公司,研发投入多少直接决定竞争实力。2017年和2018年公司研发费用分别是10.18亿和12.67亿元,研发费用占比分别达9.1%和9.2%,与国内同行相比处于较高水平。

三大业务齐头并进 多个产品线国内排名第一

迈瑞医疗主要由生命信息与支持、体外诊断、医学影像三大板块构成,并拥有同行业中最全的产业线。由于每年在各板块投入数亿元科研投入,不断推出高性价比高端产品,建立了强大销售体系,迈瑞多个产品做到了国内市场第一名和全球前几名,高端产品在国内成功打入北上广的三甲医院。

生命信息与技术板块是迈瑞医疗的核心业务板块,2018 年营收52.24 亿元,占总收入的38.10%,同比增长 23.33%。该板块主要产品包括监护仪、除颤仪、麻醉机、灯塔床等。具体来看:(1)监护仪在中国和全球分别排名第一和第三,国内外市占率分别为45%和10%。(2)迈瑞在全球麻醉机市场占比约10%,在中国市场占比26%,为国产品牌第一位。目前德尔格和GE两家国外品牌在国内占比合计超过 50%,未来麻醉剂国产化替代将给迈瑞较大的市场机会。(3)2013 年迈瑞首台AED(自动体外除颤仪)投放市场后,以超高性价比优势打破了国外品牌长期垄断的局面,抢占了国内20%以上的市场份额。过去3年,迈瑞医疗除颤仪均复合增长率达50%以上,未来增长也十分可期。

体外诊断是公司第二大业务板块且增长潜力最大,2018 年营业总收入46.25 亿元, 同比增长 23.63%,占总营收的33.63%。其中:(1)迈瑞血液细胞分析仪在2018年的国内市场占有率超过30%排名第二,与排名第一的希森美康相差约10%,并在不断的挤压希森美康的高端市场空间。(2)迈瑞生化诊断(仪器+试剂)在2018年国内市场的占有率为 8%-9%,排名国内前三,未来有望抢占贝克曼和罗氏的高端市场份额。(3)化学发光是迈瑞体外诊断板块未来最大的增长看点。近几年,全球化学发光国内市场规模增速均超过 20%,国内增速更高。而现在国内化学发光市场一直以来都是由罗氏、雅培等国外品牌垄断,国产化率不到20%,未来进口替代的空间很大。

医学影像是迈瑞第三大主营板块,2018年营业总收入35.97亿元,同比增长22.55%,其中彩超技术营收占比90%。2018年迈瑞在中国超声设备行业中排名第二,市占率达到 19.40%,与第一名通用电气十分接近。迈瑞自主研发的低端和中高端机型创造了多个中国第一,高端产品已经与飞利浦和GE等外资龙头竞争。2013年公司收购美国Zonare,推出的Resona系列高端产品成为迈瑞进军三甲医院的主力。

与国际同行相比到底贵不贵?

目前,我国医疗器械行业上市公司整体PE都很高,因此迈瑞与国内同行相比很难说明贵不贵。我们认为可以看看全球市场,与国外同行比比高低。

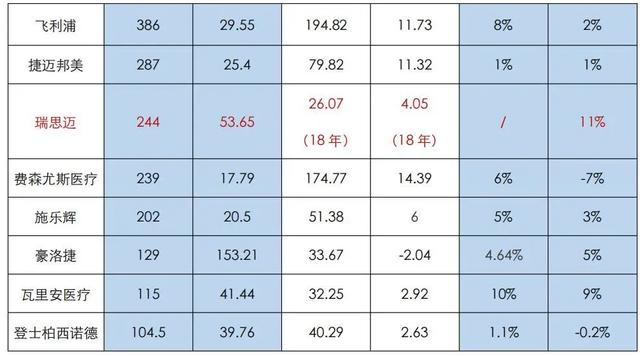

对此,我们在医疗器械行业网站Medical Design & Outsourcing发布的《2019年全球医疗器械公司百强榜》前50名中选取17家上市公司作为可比对象进行研究。通过统计数据可以发现:

第一,2018、2019年很多公司增速仅为个位数,增速超过20%的寥寥无几,这与迈瑞医疗等国内医疗器械龙头动辄20%以上的增长速度截然不同。可见,国外医疗器械行业已过了增长高峰。

第二,全球医疗器械公司的PE与营收增速相关性较高,且总体市盈率不低。例如美敦力、捷迈邦美、施乐辉、百特等营收增速不到5%,PE依然超过20倍,营收增速在5%-10%之间的丹纳赫、史赛克等公司PE在30倍左右。雅培、直觉外科、瑞思迈、碧迪医疗等增速10%以上的公司PE在40-50倍之间。因此与国外成熟市场相比,如果迈瑞医疗能持续保持20%以上的营收增速,71倍左右的市盈率虽然较高,但似乎也说得过去。

第三,迈瑞医疗增速较高,但与市值差不多或更大的国外医疗器械公司相比,营收和利润还是有较大差距。例如,百特的营收和净利润分别约是迈瑞的5倍和2.5倍。当迈瑞医疗达到百特等公司盈利水平的时候增速很可能会大幅下降,到那时也许会大杀估值。

未来十年市值增长空间到底有多大

我们以2019年迈瑞医疗7.71亿美元净利润,20%以上的净利润增速,2020年3月6日461亿美元市值为基数,对公司做了未来10年的一个简单的市值测算。对于未来净利润增速,我们假设了4种情况;对于十年后PE假设,则参考全球医疗百强企业现有业绩增速所对应的PE,略偏保守。

第一种:较为积极预期是国家加大医疗体系建设,国产化替代稳步推进且迈瑞能并购优质公司,那么在未来10年或许可保持20%左右的高速增长,对应2029年净利润47.73亿元,假设2029年PE为45倍,对应估值为2147.85亿美元,增长空间为3.66倍。

第二种:若前5年将继续维持20%左右的增速,第5-10年平均增速放缓至15%,对应2029年净利润38.59亿元,假设2029年PE为35倍-40倍,对应估值为1350亿-1543亿美元,增长空间为1.93-2.35倍。

第三种:若前3年平均增速20%,第4-7年增长15%,第7-10年增长10%,对应2029年净利润31亿元,假设2029年PE为25-35倍,对应市值为775亿-1085亿美元,增长空间0.68-1.35倍。

第四种:假如公司未来营收和净利润增速放缓速度加快,前5年平均增速15%,后5年增长10%,对应2029年净利润24.98亿元,假设2029年PE为25-30倍,对应市值为749.4亿-624亿美元,增长空间0.35-0.63倍。

由于医疗器械行业在我国还处于增长初期,近2年迈瑞医疗保持着20%以上的营收和净利润增速,但考虑到利润基数扩大和行业增速的放缓,我们的预期未来10年公司业绩增长路径更接近于第二和第三种,市值增长空间大概率在1倍以上。

评论