文丨诗与星空

2020年初的疫情,最奇缺的是什么?

医疗物资,其中最最奇缺的,是口罩和呼吸机。

多一个N95口罩,医护人员就多一分安全,多一台呼吸机,就可以多挽救一个生命。

4月1日,迈瑞医疗公布年报,而这家公司的核心业务里,恰好有呼吸机。

4月1日,迈瑞医疗公布年报,而这家公司的核心业务里,恰好有呼吸机。

年报显示,截止 3 月末,公司已累计向湖北定点救治医疗机构捐赠总额 3300 万余元的医疗设备,在全国范围内紧急交付超过 8 万台医疗设备,成为抗击疫情有力的科技武器。

在中国派医疗队援助意大利的时候,表哥就认为,即便是无偿援助,后面其实也是有条件的:我们援助的呼吸机物美价廉,用的习惯了,后续不接着多采购几台吗?

果不其然,欧洲疫情重区意大利已紧急向迈瑞医疗采购首批近万台抗疫设备,包括呼吸机、监护仪等设备,公司将分批有序交付。

事实上,国产化替代的进程,要比预料的还要快。

这次疫情期间,各大医院的专家们在使用过迈瑞的监护仪、呼吸机、输注泵、移动 DR 等设备之后,对于国产品牌有了更深刻的认识,国产品牌的性能已经不输于进口品牌,甚至在信息化、智能化等产品创新领域更胜一筹。

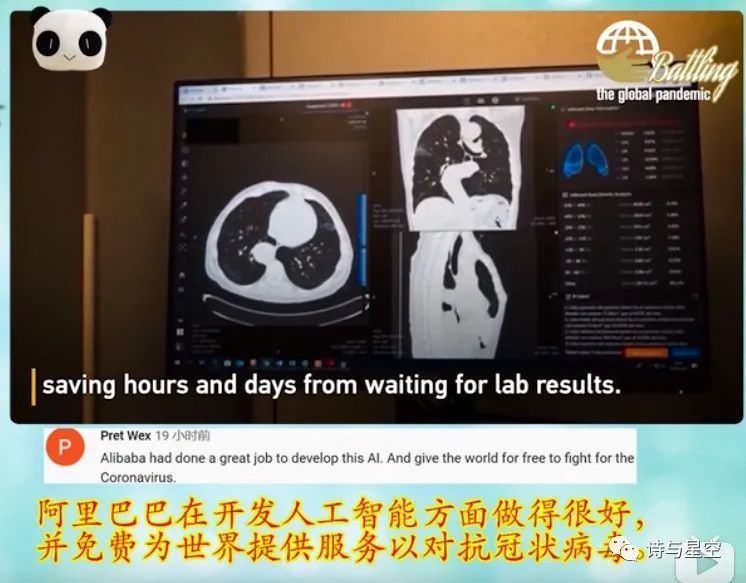

阿里推出的基于大数据对CT数据的分析,能在20秒内进行辅助诊断,准确率远高于人工。意大利的医生对此赞不绝口。

中国的企业软硬联手,在这些领域就具有非常强大的优势。

中国的企业软硬联手,在这些领域就具有非常强大的优势。

一、年报里的亮点

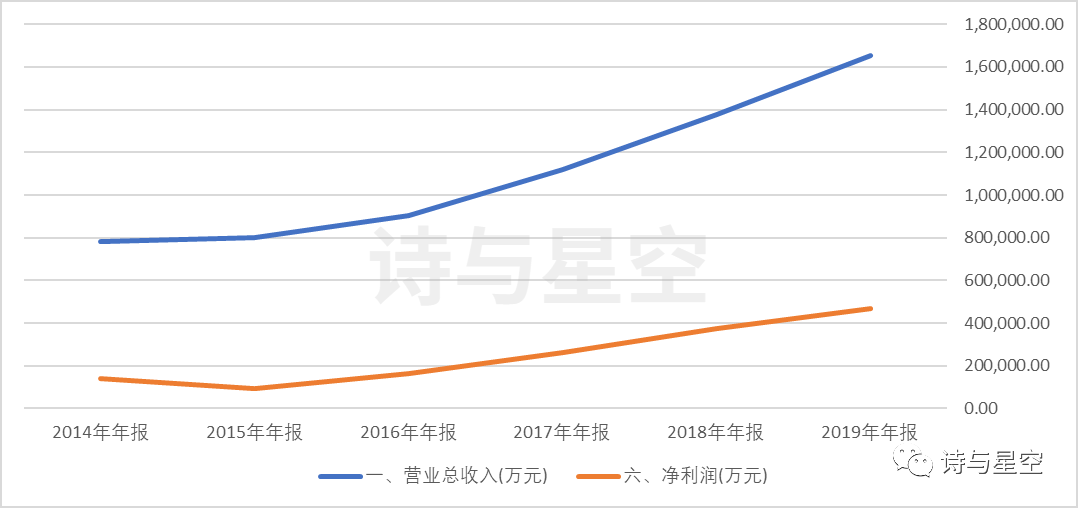

报告期内,公司实现营业收入165.6亿元,较上年同期增长20.38%;利润总额53.7亿元,较上年同期增长26.66%;实现归属于上市公司股东的净利润46.8亿元,较上年同期增长25.85%。

数据来源:iFind,诗与星空

数据来源:iFind,诗与星空

无论是从股价看,还是从业绩看,迈瑞医疗都是一家非常优异的公司。

2015年以来,公司的营收和净利润都保持着高增速。

1、资产结构

公司账面现金高达140多亿,接近资产总额的60%。公司的资产负债率只有27%,对于一家生产企业来说,可谓非常优良。

公司账面没有任何形式的理财产品和交易性金融资产,那公司是如何理财的呢?原来,账面的闲钱都拿去买了三个月期的定期存款(89亿)。

很多中小银行提供类似的金融服务,类似理财产品,有至少三个月的期限,但可以按照银行存款入账

2、现金流

现金充裕的背后,是公司的经营性现金流非常优异。公司的净现比接近1:1,经营性现金流量净额和净利润几乎一致,说明公司销售的商品都能在周转期内及时收到回款。

3、利息收入

由于公司没有借款,现金充足,所以公司的利息收入也比较高,2019年达到了3.3亿!已经可以秒杀近千家上市公司的净利润了。

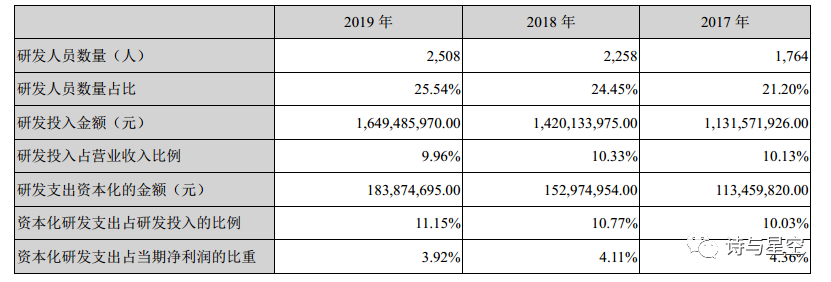

4、研发费用和营销费用

衡量一家医医疗类企业是不是“不务正业”,看看研发费用和营销费用的对比,就明白了。

连A股医药类公司的大红人—恒瑞医药,虽然研发费用接近40亿,但营销费用高达89亿,虽然和新药推广有一定的关系,但说明了这类公司营销支出是非常庞大的。

迈瑞医疗研发费用14.6亿,营销费用36亿,比例和恒瑞差不太多

虽然营销费用相对比较高,但研发费用占营收比例和绝对额,都是不算低的。

这也是迈瑞医疗的设备广受欢迎的主要原因之一。

二、核心竞争力

迈瑞医疗的定位是国产化替代。

表哥认识一个车友会的朋友,感觉他的朋友圈非常惬意,不是四处旅行,就是跑步健身。他做的是佳能的代理,当然,表哥也是佳能的客户,六七年前曾经用手里的6D拍摄出这张照片,入选佳能当年的官方台历。

后来,请我们的美工小姐姐把这张照片画成了这样。中间那一簇星星其实是一个星团,肉眼可以看到6-7颗星,叫做昴星团,日语发音斯巴鲁,希腊人又叫它们七姐妹。

后来,请我们的美工小姐姐把这张照片画成了这样。中间那一簇星星其实是一个星团,肉眼可以看到6-7颗星,叫做昴星团,日语发音斯巴鲁,希腊人又叫它们七姐妹。

为什么七姐妹只画了五颗星呢?因为老板近视。

不过,他代理的不是相机,而是佳能的CT和核磁共振设备,一台好几百万。

不过,他代理的不是相机,而是佳能的CT和核磁共振设备,一台好几百万。

他自己说,这玩意儿就是暴利,看着小鬼子赚中国人的钱,于心不忍啊,后来一直也没见他辞职。

他自己说,这玩意儿就是暴利,看着小鬼子赚中国人的钱,于心不忍啊,后来一直也没见他辞职。

中国90%以上的核磁共振机都是进口,目前国内仅有上海联影能够生产。

在高端医疗器械国产化替代领域,中国企业有非常大的成长空间。

迈瑞医疗生产的医疗设备中,血细胞分析仪、呼吸机、麻醉机、免疫分析仪、心电图机、监护仪、便携彩超、移动DR、血凝仪等产品均入选历年来的优秀国产医疗设备产品。

虽然CT、核磁共振机等高端医疗设备的国外垄断形势还未打破,但我们越来越看到国产企业的高速发展,很快就可以全面实现国产化替代了。

公司的核心业务分三大块:

1、生命信息与支持业务

主要包括呼吸机、麻醉机等设备,实现营业收入63.4亿元,同比增长21.38%。有理由相信,2020年,这个版块的营收会炸裂。

2、体外诊断业务

如今大部分三甲医院和体检中心的血液细胞自动化流水线都换成了国产,一方面更加人性化,另一方面性价比更高,本地化服务更周到。实现营业收入58亿元,同比增长25.69%。

3、医学影像业务

主要是彩超机,随着产品竞争力的提升,公司有效实现了高端客户群的突破,在北美、欧洲等多家医院等实现高端台式以及便携彩超的装机,在国内医院渗透率也稳步提升,成功抢占了国际巨头的市场份额。实现营业收入40.39亿元,同比增长12.30%。

表哥认为,这是迈瑞最具有想象力的板块之一,在彩超、DR等设备逐渐做到高端的基础上,公司有可能迅速向科技含量更高的CT、核磁共振领域冲击。

三、财报里的两点瑕疵

如果硬要从公司财报里找点什么缺点的话,主要有两点。一是商誉不低,二是一部分研发支出进行了资本化。

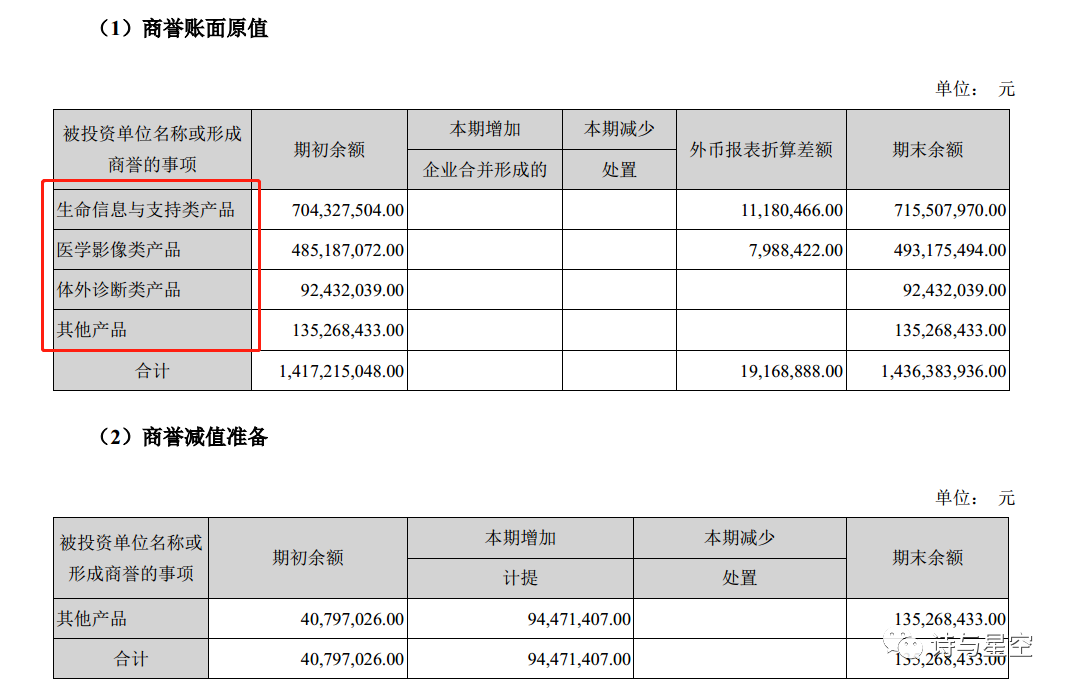

1、商誉情况

公司账面13亿商誉,2019年计提了9400万的商誉减值准备。和资产总额相比,公司的商誉并不算多,属于非重要因素。

但公司对商誉的分类,却有点意思。

一般来说,上市公司的商誉明细里,都会列示并购哪些企业产生的商誉。对于看着名字就不太吉利的公司,表哥会去企查查,看看这家公司的实际情况是不是值那么多钱。

但迈瑞医疗的财报里,商誉竟然是按照产品线分类汇总的,压根无法看到是并购哪家公司的商誉。

2、研发资本化

2、研发资本化

作为一家毛利率超过60%,净利润数十亿的上市公司,研发支出的处理有点不太大气。公司每年有约10%的研发投入进行了资本化。

虽然会计准则规定必须严格符合一定条件,才能将研发投入计入无形资产,但实际上这个条件是可控的,比如通过第三方中介评估等手段实现。

虽然会计准则规定必须严格符合一定条件,才能将研发投入计入无形资产,但实际上这个条件是可控的,比如通过第三方中介评估等手段实现。

恒瑞医药等霸气的企业,压根不屑进行研发支出资本化处理,迈瑞医疗的资本化金额只有1.8亿,对净利润的影响微乎其微,为什么会这么操作呢?

作为曾经的做上市公司报表的小哥,表哥认为,这是一种“埋伏”,从无到有非常显眼,但从10%到20%甚至30%就很少有人留意。我提前做一点资本化处理,以后万一需要大额做的时候,可以悄悄来笔大的,大部分投资者不会这么仔细。

随着公司大规模投入研发,这个操作应该不会太久,我们拭目以待。

四、总结

总体来说,迈瑞医疗的财务质量比较优秀,是难得的多元化、高增长的企业,公司掌握核心技术,产品毛利较高,尤其是2020年公司的业绩几乎是确定高增长的。

唯一的问题是,2021年支撑不了这么高的业绩增速的时候怎么办?

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论