文|蓝海经济观察 沈奇 杨政

1、20年一季度,全民抗疫,银行业利润逆市增长

进入2020年,受疫情影响,实体经济遭受重创,一季度GDP按可比价格计算,同比下降6.8%;从消费角度看,一季度,我国社会消费品零售总额同比下降19.0%,创历史最深跌幅。

与实体经济形成强烈对比的是,银行依旧保持强劲的利润增长,建设银行一季度净利润同比增幅达3.92%,平安银行、招商银行、光大银行一季度净利润同比增幅纷纷超过10%。

全民抗疫,实体萎靡,银行却依然稳稳赚钱,是时候控制银行的利润了。

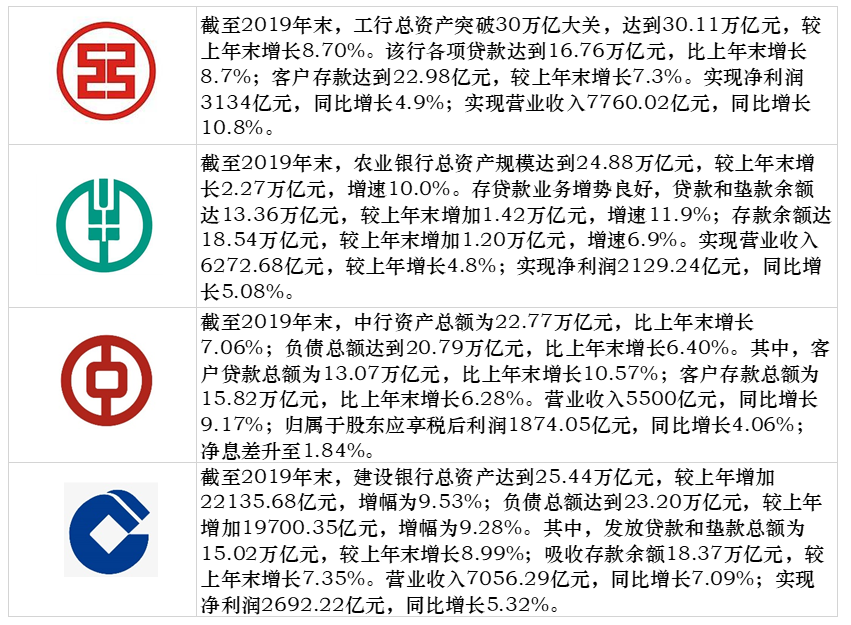

2、19年的四大行数据一览

合计来看,四大行19年的资产总额为103.2亿元,19年利润合计为9973.98亿元,平均增速达5.05%。

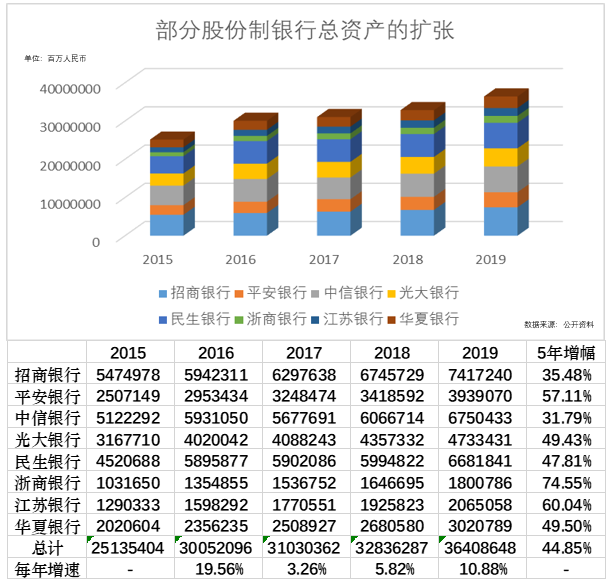

3、近年来股份制银行资产的快速扩张

再看看股份制银行,以8家股份制银行为例,在2015到2019年5年间,8家银行的总资产增长幅度达44.85%。

从增长幅度上看,浙商银行,总资产增幅达到74.55%,平安银行与江苏银行增幅也超过50%。

从增长规模上看,民生银行增长2.16万亿,招商银行、平安银行、中信银行、光大银行、华夏银行增长规模均超万亿。

分年度来看,抛开处在不良周期顶峰的2016年,2019年10.88%的增长也十分可观。

4、银行业“逆流而上”的代价

银行业本身属于典型的周期性行业,经济增长是影响银行盈利能力的重要因素,5年来,GDP增速已经从2015年的6.9%回落到6.1%,银行业反而资产规模快速膨胀,净利润增速也稳中向好。

据东方财富数据,上市银行2019净利润共计1.67万亿元,而全部A股上市公司总净利润为4.17万亿元,上市的银行的净利润占整个A股上市公司净利润的40%。

对此,我们以农行为例,看一看为什么银行业可以“逆流而上”?代价是什么?

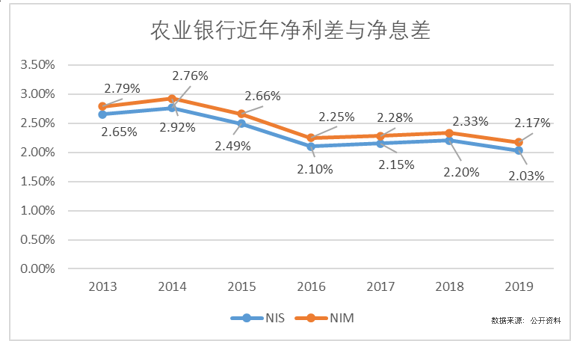

首先来看利率市场化之后农行的净利差与净息差:

2013年利率市场化后,净利差在2016年之前有所下降,但随后没有明显变化,利差的维持使得银行的规模导向并未扭转,2019年,农行的净利息收入占比高达77.62%。

从资产端来看,2019年,随着LPR改革深化与利率中枢下行,资产端的高利率已经难以支撑。但对农行来说,相对收益率较高的零售信贷增幅远大于对公信贷增幅,尤其是较高利率的个人房贷提升最为明显。只是,在居民部门杠杆率处于高位的今天,这种维持净利差的方式还有多大空间?

从负债端看,2019年,流动性分层使得银行间市场的资金成本降低,多数银行因此改善了付息负债成本。但对农行来说,作为付息负债主体的存款成本提升,推升了总体的负债成本。由于市场上结构性存款的广泛存在,存款成本较为刚性,难有下降空间。倘若流动性问题在未来发生扭转,现有的净利差如何保证?

此外,非息收入增长也一定程度保障了农行净利润的平稳增长,但这部分收入总量较小,增量因素每年的变化也比较多,在2019年,主要体现为子公司保费、银团贷款服务收入、信用卡分期付款业务等服务收入增长较大。

可以看到,银行业现有“逆流而上”的成绩主要是依赖净利差的维持与资产规模扩张的乘数效应,但这种净利差水平需要居民部门加杠杆与流动性分层等情景支撑,而这些从根本上说是对实体经济和居民消费能力的透支;非息收入增加在很多情景下就是直接或变相增加咨询与服务费用。换句话说,银行业“逆流而上”的代价是透支实体经济和居民消费能力。

5、银行的钱太好赚,实体经济就一定受到制约,银行改革的目标就是让银行不再成为实体经济降低融资成本的瓶颈。

服务实体经济最有效的办法就是控制银行业利润:

一是控制息差规模和幅度。

二是剥离银行的服务型部门单独核算,限制开设关联服务性机构,不允许其在贷款客户身上收取服务费用或者咨询费用。

三是推动国有银行进一步市场化。

评论